作者:老虎社区,头图来自:视觉中国

不少腾讯控股(00700)股东一夜起来,发现自己马上要成为京东集团-SW(09618)的股东了,真是年底的又一大惊喜!的确,这种通过实物分红(Distribution in-kind)方式,分的还是其他家的股票,在内地和香港交易所(00388)不常见。

关于股票分红细节

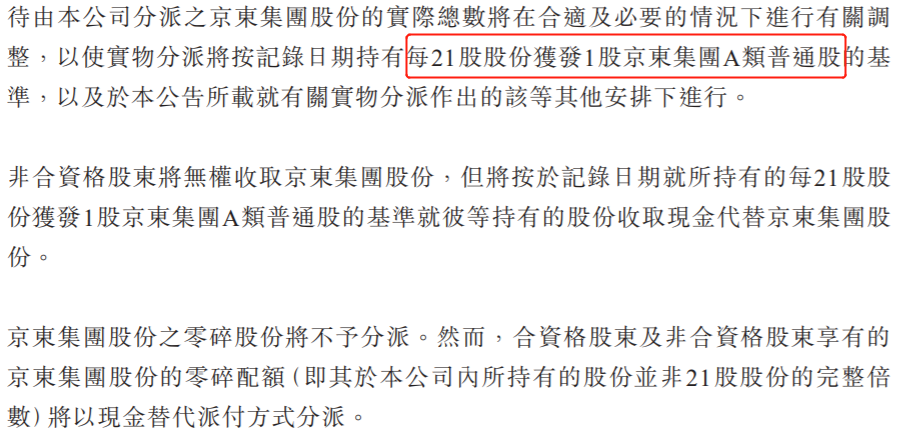

腾讯的合格股东将以每21股腾讯股份获发1股京东A类股普通股的比例,获得实物派发。京东集团港股的股票就是1股A类普通股,而京东(JD)美股的ADR相当于2股A类普通股。非合格股东将按照这个比例获得现金。

请注意,至于“合格股东”和“非合格股东”,在腾讯的公告里已经说明,大部分地区的股东都是合格股东,包括中国香港、内地港股通、中国澳门、澳洲、东南亚等国家和地区的股东,他们将直接获得京东集团-SW(09618)的股票。港股通的腾讯股东也可以获发京东股票,可以卖出,但因为京东集团还不是港股通标的,目前还不能买入。

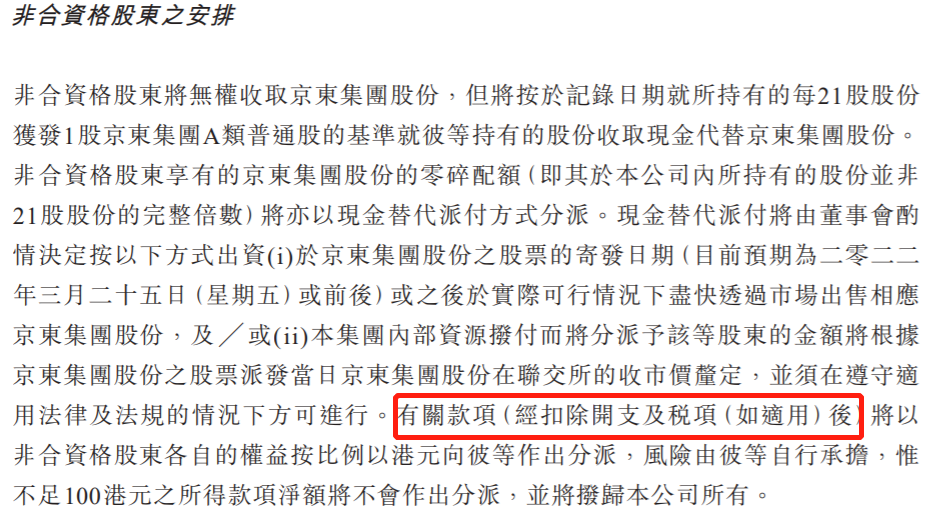

非合格股东主要是指美国投资者,因为不同监管辖区下的规则不同,他们将直接获得现金。腾讯会通过二级市场出售这些京东股票,或者自身现金调拨(最终还是要把相应的京东股票卖掉)。

所以,从二级市场股价的角度考虑,如果持有腾讯的美国投资比例较高,那腾讯就不得不在二级市场抛售大量的京东股票,形成一定的抛压。而由于腾讯集团不直接持有京东在美股的ADR,会在香港市场抛售。因此,也有可能在京东的港股和美股ADR之间出现一定的套利机会。

具体的分红时间表如下:

除净日:2022年1月20日

股权登记日:2022年1月21日

截止过户日期:2022年1月24日-2022年1月25日

股息发放日:2022年3月25日

这意味着2022年3月25日会有大量的投资者拿到京东的股票。

关于除权和期权交易

所有的分红都要除权,要不然公司市值就会不同一,股东对应的权利也会不统一。

此次除权,若按照京东258港币的价格,相当于在除权日腾讯要除去12.28港元的价格,对应461港元的价格,是一笔2.66%的一次性大分红。

对持有正股的投资者来说并没有太大区别,只是两个月后账户里会多出相应的京东股票。对于期权持有者来说,则会有一些变化。

一般来说,金额过大的除权,有两种相应的处理方式。

第一、交易所直接用新的行权价的期权代替旧的(也可以同时增加新的行权价的期权),也就是将除权金额之前的旧期权的行权价,减去相应的除权价格。

比如,若在2022年1月19日,腾讯行权价480港元的远期put,若除权金额为12港元,则将在1月20日成为行权价468港元的put(480-12);

第二、行权价不变,但相应期权的市场价格出现变化,体现出除权。如果行权价没有减去除权金额,则在除权日前后,期权本身的价格会体现出相应的变化,以将除权因素考量进去。

比如,若在2022年1月19日,腾讯收盘价为480港元,若腾讯3月期权的480港元行权价的put和call的收盘价格分别为20港元,若除权金额为12港元,则在1月20日,此put对应的前一个收盘日价格为自动从20港元上升到32港元(20+12),对应call对应的前一个收盘日价格为自动从20港元下降到8港元(20-12);

不过实际上,由于市场已经知道会有“除权”这一事件影响,相应call和put的价格则会在很多个交易日前就产生变化,call的价格会被不断压低,put的价格会被不断抬高,价格从时间上呈现渐变的增长(和降低)。

当然,由于期权的成交量未必比得上正股,因此在期权价格变化的过程中,可能也会产生更多的套利机会,但是要注意期权的流动性。

腾讯实物分红的好处

腾讯这一操作“丝滑又飘逸”,带来很多好处:

首先,通过实物分红,对腾讯本身来说,可以省去因为投资收益变现带来的公司税。腾讯近几年的公司税率一般在18-20%,若按20%税率、京东股价258港币算,腾讯此举可以省下236亿港币的税费,这相当于是增加了税后收入。进一步讲,会“隐形”地降低公司的市盈率。

其次,对股东来说,也可以省去本应现金分红的股息税。

同时,股东也有了对公司资产处理的自主权。拿到京东股票后,是否卖出,纯粹取决于股东自己。而换句话说,腾讯这样的公司,持有了像京东集团-SW(09618)、美团-W(03690)、拼多多(PDD)、腾讯音乐(TME)等多家已经上市的公司,本身就是一个二级市场“超级投资者”,是一个囊括了很多中概股的“资产组合”。与其持有腾讯的时候,被动持有着一批今年“差点见了鬼”的中概股,不如把选择权还给股东自己。

而腾讯在公告里说明,“当被投企业有持续自筹资金能力时,则选择在适当情况下退出投资并与股东分享收益”,但它并不改变“长期投资”的战略。基于这样的出发点,未来腾讯有可能减持其它中概股,但这并不会改变腾讯与它们的战略合作关系。

所以,这件事本身是做得非常聪明的。

关于财务报表的影响

腾讯的联营公司众多,因此每次财报的联营公司损益,对其利润也有明显的影响。部分专业投资者在计算腾讯估值的时候会单独考虑投资损益,但大部分投资者是直接关注整体利润及相应指标(市盈率等)。

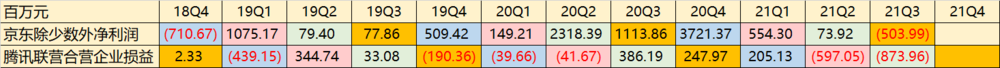

因此,腾讯的联营公司损益很重要,而京东的利润表则是其中重要的组成部分。

腾讯的持股比例还不支持完全并表,因此,原则上京东的当期除少数股东外的税后利润,腾讯只应该按持股比例将京东的利润计入自己的利润表中。

但是,如果只是单纯地记载当期,就会出现一个问题:若腾讯比京东更早发当期财报,腾讯就有可能泄露京东财报的信息!

因此,腾讯会递延一个季度记录联营公司损益。也就是说,刚刚过去的2021年Q3季度腾讯的联营公司损益,其实包含的是京东2021年Q2季度的利润情况!

可以看到,由于京东2021年Q3的净利润情况非常不理想,因此会给腾讯Q4的联营公司损益带来压力,但这样的压力以后就不会了。

因为根据此次公告,分红之后,腾讯持有的京东股票比例将低至2.3%,而根据两家公司都遵循的IFRS会计准则,京东的股权将成为腾讯的金融资产(Financial Assets),而不是之前的联营企业(Associates),因此只要当期未变现,京东的股票公允价值变动将只影响腾讯的资产负债表,而非利润表。

腾讯若是出售其他的联营企业,也是一样的过程。而腾讯未来的利润表则会更接近腾讯自身的运营事实。

对业务生态的影响

腾讯当年投资京东的时候,肯定有一部分对抗阿里巴巴(BABA)电商业务的原因。而当前互联网领域的反垄断大趋势下,已经不再支持大公司之间的各自垄断,“划江而治” 了。主动弱化对某些嫡系公司的扶持,可以说是一种非常主动的示好态度。

这种“分红+分拆”的方式,也突显了腾讯在公司治理层面的优秀(ESG加分)。与上市公司共同分享成长红利,本来就是股东诉求之一。

有的投资者会想,这一定程度上也打开了腾讯和阿里之间更深层间互通的可能。未来淘宝接入微信支付、微信接入淘宝链接是大概率的事。阿里目前也因为各种生态链的变化而一蹶不振,连核心的电商业务也出现了动摇。甚至也有投资者在思考,腾讯、阿里、字节三大巨头分庭抗礼的局面,会不会在短视频强势生态下,让阿里和腾讯走得更近?

只能说,以史为鉴,商场上的分分合合也逃不过历史的规律。

对腾讯来说,眼下更重要的,是要寻找另外的处于成长期的“京东”。

本文首发于老虎国际旗下股票交易软件Tiger Trade的社区板块。