本文作者:王新喜,原题:《电子签名的寡头之争,资本市场又一次想多了?》,头图来自:视觉中国

2021年,电子签名这一赛道的竞争已愈加激烈了。

在今年3月,电子签名服务商法大大宣布完成D轮9亿元融资,刷新电子签名行业融资纪录。

6个月之后,这一纪录被e签宝打破——今年9月13日,电子签名服务商e签宝完成了12亿元的融资,背后的投资方为红杉中国、IDG资本、普洛斯隐山资本领投,国海创新资本、广投资本、温氏资本及老股东达晨财智、远翼投资跟投。而上上签也在此前数年内累计融资过5亿元。

融资额一轮涨过一轮,电子签行业正在迎来新一轮的资本暗战,当前包括腾讯、小米、阿里、字节跳动等巨头公司也均已参与到电子签名的角逐之中。在当前的阶段,行业或应警惕资本在计划投出寡头的过程中,因过度竞争带来的负效应。

电子签市场的增长逻辑

电子签名是依托数字技术和互联网技术完成双方身份验证和签名的新技术,用户只需通过智能手机或平板电脑即可完成手写签名,免除了用户要通过传真或邮件签名的麻烦,它不仅可用于个人与公司之间的人事合同签约,也可用于供应商之间。

简言之,只要涉及到签约的业务,都可以通过电签来完成。目前已经形成电子签名、电子合同、电子签章等产品形态。

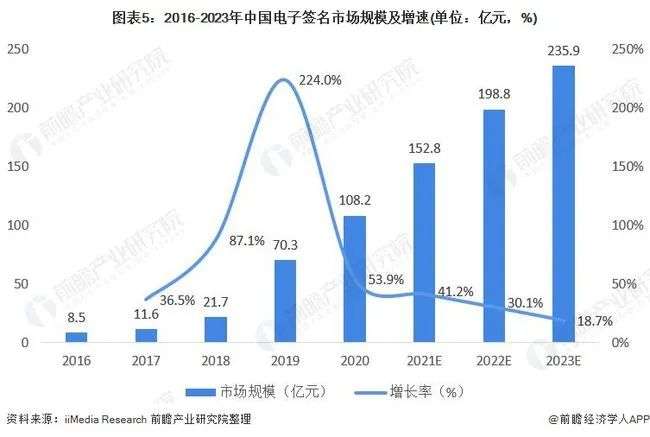

电子签市场的增长速度是肉眼可见的。根据前瞻产业数据显示,2020年我国电子合同签署次数达到557.0亿次,同比增长99.7%;电子签名市场规模达到108.2亿元,同比增长53.9%。2023年的市场规模有望达到235亿元。

这背后的原因并不复杂。

首先是国内各行各业数字化提速,存在降本增效的需求,而疫情又加速了这种趋势——远程办公兴起,大量特殊市场环境下的合同签约需求被催生。

其次是大数据、区块链、AI等技术的发展和成熟,解决了电子签名的底层技术问题。

此外是国内法律层面对电子签名的认可。国家《电子签名法》第十四条明确:“可靠的电子签名与手写签名或者盖章具有同等的法律效力。”“十四五规划”也指出,在未来的五年内,国家将进一步推广电子证照、电子合同、电子签章、电子发票、电子档案,加快政务数字化进程。法律层面的认可也间接驱动了更多资本与行业玩家的进入,给电子签名行业的发展按下加速键。

而资本无疑是电子签名行业高速发展的一个非常重要的助推因素。从2016年开始,电子签名投融资开始密集出现,据公开数据显示2016年电子签名市场就有19起融资事件。2018年,上上签、法大大、e签宝3家平台拿到了B轮融资,上上签获得了3.58亿C轮融资,由老虎环球基金领投,经纬、DCM、晨兴资本等跟投。

而2019年3月,法大大拿到了3.98亿元的C轮融资,由老虎环球基金和腾讯联合领投,锐盛投资、元璟资本跟投。2019年10月e签宝6.5亿元的C轮融资,由蚂蚁金服领投,戈壁创投及靖亚资本跟投。

2021年法大大与e签宝又分别拿到了9亿元与12亿元的D融资额,纪录再一次被刷新。

资本市场大量的钱砸下去,头部规模也逐渐起来了。从目前市场格局来看,e签宝、上上签、法大大构成了明面上的三足鼎立之势,据天眼查数据显示,e签宝、法大大和上上签三家分别占据了33.85%、20.50%、15.20%共计79.58%的市场份额。

不过在一些数据报告中,法大大与e签宝都有宣称自己是行业第一,比如IDC发布的首份国内电子签约报告就表示,法大大以26.6%的市场占比排在第一位。

但整体来看,头部三大玩家的体量、规模与竞争力大致处于同一梯队,电子签名其实还处于群雄逐鹿的阶段。整个行业的玩家还很难说谁已经建立了真正的护城河壁垒,无论是技术、市场规模也没有哪家形成完全的垄断优势。

此外,电子签名企业由于较强的工具性,市场渗透率还比较低。根据36氪研究院的数据,电子签名行业的整体市场渗透率仅为3%。这一方面说明了整个市场的空间增量还很大,一方面也说明整个市场还处于起步阶段,当前争夺第一的意义并不大。

但资本已经等不及了,随着融资额越堆越高,资本投出寡头的战略目的已经非常明显,头部玩家们也在争夺资本的钱袋。

在当前的状况下,获得融资对于这些还未上市的玩家来说非常关键,这是在向市场释放资本看好的信号,比如从目前法大大获得10亿融资,e签宝获得最新12亿融资之后,行业其他头部玩家的融资或也将快速推进。

值得注意的是,e签宝背靠蚂蚁金服,身后站着阿里集团,法大大背后有腾讯身影,而上上签的背后则站着雷军系的顺为资本等。

这种站队巨头、资本对决的气息已经有熟悉的味道了——当头部存在互相齐头并进的两强或三强的时候,在资本层面也会出现互相较劲与暗战的局面——基于资本方背后巨头各自利益与生态布局的需求,资源与资金不会全部聚集在同一玩家身上,而是均衡分布在几个玩家。

三强或两强争夺的局面很可能导致市场陷入资本撒币大战,过去在线教育的资本投融资大战、共享单车之争、网约车之争、二手车电商的资本之争等都是这种竞争的缩影。

电子签名市场的梅卡夫法则真的存在吗?

在互联网行业,市场玩家一直将梅卡夫法则奉为圭臬。梅卡夫法则认为,网络的有用性(价值)网络的价值以用户数量的平方速度增加。每增加一个投入单位,不仅能够得到投入者应有的报酬,而且还能得到超过该投入以外的收益。连接到一个网络的价值取决于已经连接到该网络的其他人的数量。

当前的主流观点是,电子签名容易形成链式网络效应。头部客户一旦选择了固定的供应商,很容易带动产业链上下游的企业进入到同一个生态中来。头部客户越多,辐射的客户数量越多,市场渗透也会不断加速,这将带动行业的虹吸效应。

但在电子签名这种To B市场,想要打造梅卡夫网络效应事实并不容易。

我们知道,C端产品具备网络效应,它主要是依赖产品内容与价值对用户形成使用忠诚度与黏性,久而久之形成较高的迁移成本,产品本身就有了护城河。

但在To C市场的内容价值与社交迁移成本并不能完全等同于To B市场的迁移成本。比如说,用户离不开微信、离不开抖音、微博等要么是因为上面有你的社交关系链,要么是有你不愿意错过的热点信息与价值性内容。这些To C产品的壁垒在于,用户对产品有着很强的依赖性。

而电子签名作为To B领域的产品,当前头部玩家在服务与产品层面并没有构成绝对的壁垒,头部客户对于固定电签供应商的依赖性并不强。

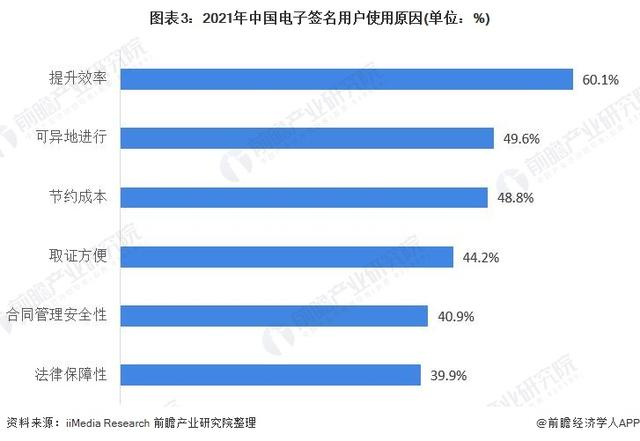

根据前瞻产业研究院数据显示,对于客户而言,电子签名的核心价值其一是提升销效率与降低成本,其二是安全性与法律保障性。合同的签署涉及到商业上的机密,这要求头部玩家对信息的隐私安全有绝对的保障。

此外,拥有《电子认证服务许可证》(CA牌照)也成了行业合规身份的重要底牌。谁能更好地解决这些问题,在初期阶段能更好的抢占市场心智。

不同于C端市场依赖产品打天下,电子签行业它对上下游产业链有较强的依赖性。

比如说,可靠电子签名的实现,需要来自CA机构的安全认证与可信时间戳机构以及实名认证机构的对接,以确保电子签名的合法性与有效性,它需要整个行业生态及合作伙伴的助力,也决定了它对上下游产业链的依赖性很强,其本身不存在很强的网络效应。

而中大型企业的需求非常复杂,当前各玩家的解决方案与企业服务有着一定的差异性。比如说,e签宝选一开始是从政府场景以及大型企业切入,一直主做电子签章本地化业务,后来从服务商转型为SaaS平台,提供一套从电子签名到合同管理、从存证保全到法律服务的完整的电子合同全生命周期服务。

腾讯电子签平台推出的微信小程序“小收据”和“小合同”是主打“轻合同”场景,更多是面向C端用户开具收据、签订合同需求。

而上上签聚焦电子签约SaaS公有云业务,主打企业客户等。法大大开放SaaS、SaaS API、混合云三类电子签名服务模式,在业务方面能够提供合同全生命周期的服务外,其公司也注重法律方面的服务,能为用户提供法律咨询、出证报告、司法鉴定、网络仲裁等法律服务。

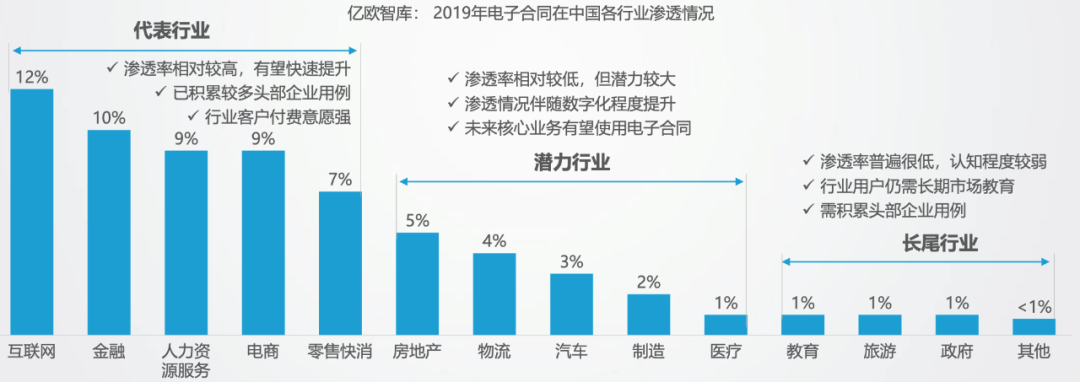

也就是说,B端市场并不存在标准化需求,各家差异化的模式均能满足其特定领域的客户需求,而行业客户需求也有着细分、垂直化等特点。从亿欧智库的数据来看,市场更多是集中在互联网、金融、人力资源、电商等领域,其他政企服务领域还有待进一步打开,要想垄断To B市场,其实并不容易。

由于各家的价格与服务上的竞争,头部客户基于利益与需求变更更换供应商也是常见之事。而电子签名行业考验的是整个业务资质、政府资源、技术实力、生态建设、运营管理等多方面的综合实力,如何保持服务与付费价格上的优势,持续留住原有的优质客户,本身就并不容易。电子签名对头部客户的绝对绑定效应并不存在。

尤其是当前的一大迹象是整个电子签名的行业玩家变多了,根据天眼查数据显示,我国现有120余家电子签名相关企业。其中,8成的企业成立时间在1年以内。

而字节、腾讯、阿里等巨头也已经纷纷进场,整个市场对优质付费客户的争夺将更加激烈,但B端客户的获取难度自然也要高于To C市场。

对于互联网巨头而言,擅长通过流量战、免费价格策略的打法来争夺客户,这对于原有的头部玩家构成了压力。

此外是电子签名业务还有本地化特征,基于本地网络的客户争夺,在本地的机构往往更有优势。比如说当前一众CA机构也在纷纷加大推广旗下电子签约平台,比如北京CA旗下的数字认证、上海CA旗下的大家签,都借助在本地耕耘的关系网络争夺客户。

因此,正是因为在电子签名市场的梅卡夫网络效应并不容易形成,这意味着行业本身是一场持久战,也很难形成一家独大的寡头市场。

资本砸钱能砸出寡头吗?

一个行业如果在短时间内砸钱砸不出寡头,而资本又在全力砸钱试图投出寡头结束战斗的时候,行业的竞争可能会陷入另一重困局——几个头部玩家的战局决胜点越来越倾向于是否有足够的钱打一场足够长的持久战,这意味着头部阵营竞争可能会落点到资本市场的钱袋子上。

从当前来看,头部玩家比拼融资的迹象正在显现,在这种市场环境下,玩家们借助漂亮的数据取悦市场 , 以便在融资方面获取优势就往往在所难免。

有相关资料显示,市场上某厂商以虚假统计口径宣传某电子签名厂商在电子签名市场份额领先于其他厂商、拥有最强的综合实力、渗透力最高等结论已经遭遇罚款。

如果玩家们开始倾向于通过数字包装去满足资本方的预期,而非在产品端以及供应链端、技术层面、信息安全层面建立壁垒,这可能导致行业开打融资—烧钱—继续融资的无限游戏,陷入不断推着石头上山的西西弗斯困境之中。

从过往历史来看,资本通过拔苗助长的砸钱手段去助推战局速战速决其实是很危险的。

因为资本的大量涌入形成了局部和周期性过热,电子签名行业其实并不算高成长行业,身处其中的企业如果没有与高估值对应的高成长性,资本无法获得正向回报,很大程度上还会助推行业泡沫,如果后期的资金链断裂而行业玩家的盈利与现金流不能打平,被催生的玩家往往会陷入危机之中。

尤其是当下头部玩家已经走到了D轮,一般来说,融资融到D、E轮的时候,就是接近上市了,如何讲一个符合资本市场预期的故事,已刻不容缓,这也决定了行业玩家对短期业绩的追求更加迫切。

电子签名是一个前景诱人的行业,它的背后其实是信用大数据,呈现出主营TO B和TO G业务的行业特点,在新基建的大背景下,从大型民企到传统制造业再到大型国企业、央企,也将成为电签的必争之地,这决定了它是一个投入高、回报慢,同时需要耐心深耕底层壁垒与行业信任价值的慢行业。

尤其是当前行业在数据安全的壁垒上需要不断加码投入,包括密码安全、信息安全、数据安全、云安全等。但如果陷入资本求快的寡头暗战与困兽之斗中,可能会将行业向好的前景打碎,这是值得行业玩家警惕与规避的。