出品|虎嗅商业、消费与机动组

作者|苗正卿

题图|视觉中国

对规模经济极度饥渴的蜜雪冰城,盯上了元宇宙。

11月29日,天眼查APP显示蜜雪冰城申请注册一系列元宇宙主题商标:“蜜雪元宇宙”“雪王元宇宙”“MIXUEMETA”“SNOWKINGMETA”,截至发稿前商标状态均为申请中。

消息一出,茶饮圈议论纷纷,有人将之视为蜜雪冰城多元化扩张新布局;更有人戏言“2021年茶饮的点位大战,战火终于烧向元宇宙”。

虎嗅第一时间联系蜜雪冰城,并被告知:“元宇宙商标只是蜜雪冰城的保护性注册,避免仿冒,暂时没有其他的计划和动作。”

而一位熟悉蜜雪冰城的投资界人士告诉虎嗅,2021年蜜雪冰城一直在发力多元化,在这样的背景下,人们容易“本能地”把其注册商标行为与多元化布局联想。

据悉,截至2021年11月底,蜜雪冰城已经进军了包括炸串、烩面、咖啡、烘焙多个领域,而通过关联公司,蜜雪冰城的业务还涵盖了上游原料种植生产、物流仓储、计算机系统服务甚至物联网应用。

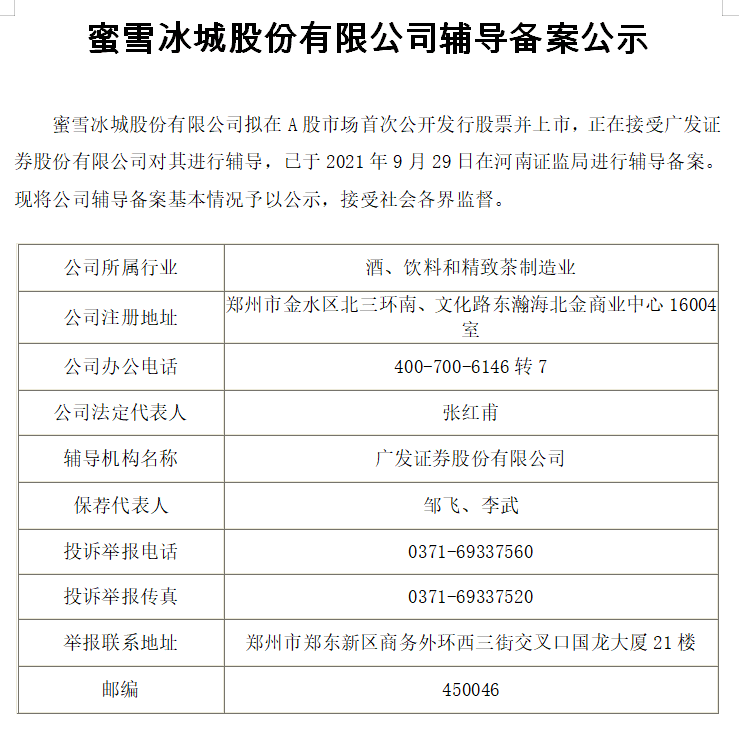

“上市”被视为这股多元化扩张的动力之一。据河南证监局披露,蜜雪冰城于今年9月29日在河南证监局进行辅导备案,拟在A股上市。值得注意的是,在河南证监局发布公告前一天,蜜雪冰城推出了“蜜雪冰城雪王城堡体验店”:在268平米的店铺中,蜜雪冰城打出了多元化的“暗牌”——咖啡、炸串、蛋糕、烩面,这些茶饮和冰淇淋之外的SKU充斥该店。

隐藏在多元化背后的,是蜜雪冰城激增的门店量。截至2020年6月,蜜雪冰城的门店量约1万家,值得注意的是为了达成万店规模,蜜雪冰城用了23年(以1997年创立算起)而从2020年下半年至今,蜜雪冰城明显加速扩张——据悉,在今年8月蜜雪冰城门店量激增至1.4万家左右,而在11月底,蜜雪冰城门店总量已经接近2万家。这意味着在17个月的时间里,蜜雪冰城几乎将门店量扩大一倍。

一位不愿具名的餐饮分析师告诉虎嗅,蜜雪冰城的模式是典型的“薄利多销”,规模是蜜雪冰城成长的秘诀,但经过二十多年的发展以及上市挑战,这种模式可能会发生调整,“两个明显的趋势是:一方面蜜雪冰城通过多元化尝试优化客单价,另一方面他们进军高线城市和海外市场以寻找更多增量空间。”

蜜雪冰城的规模经济

有知情人士告诉虎嗅,蜜雪冰城的主要利润来自于供应链。蜜雪冰城的大部分门店属于加盟模式,店主需要采购蜜雪冰城提供的原材料。

相比于一般的茶饮品牌,蜜雪冰城管控的供应链颗粒度更细。据悉,早在2008年,蜜雪冰城就开始完善上游供应链,在上游蜜雪冰城的布局可以简单分为两类:以果园、茶园为首的原料产地(主要生产门店需要的茶叶、鲜果),和以自建工厂、合作工厂为首的生产基地(生产奶茶粉、配料、以及新出现的小吃等)。

值得注意的是,蜜雪冰城的门店SKU数量比喜茶和奈雪的茶都要少,这进一步强化了蜜雪冰城的供应链控制力,以水果为例,大部分蜜雪冰城门店的橙子都源自总部果园的供货,这些橙子从蜜雪冰城自建果园产出、经过蜜雪冰城自建物流系统运输、最终送达蜜雪冰城遍布全国的门店。

一个关键细节是物流和仓储。为了降低物流成本,2014年开始蜜雪冰城建立自己的仓储物流中心,截至目前蜜雪冰城的物流体系已经覆盖了国内所有门店。

有熟悉蜜雪冰城早期历史的人在今年8月告诉虎嗅,2008年前后一系列食品安全事件,是蜜雪冰城自建供应链和物流体系的关键节点。当时一些原本给蜜雪冰城供货的品牌“断供”,导致部分蜜雪冰城门店原料短缺。这让蜜雪冰城创始团队重新思考了供应链模式,并开始自建果园、工厂、仓储。曾有业内人士指出了一个关键细节:“在国内头部茶饮品牌中,只有蜜雪冰城的自建工厂是给第三方提供代工服务的,从这个角度,可以看出蜜雪冰城供应链的实力。”

一个圈内流传的故事,被视为蜜雪冰城“供应链基因”的起点:1997年张氏兄弟开办蜜雪冰城第一家门店时,只有一台二手冰激凌机,他们为了降低成本,不断试吃并改良配方,最终做出的冰淇淋价格不足市面价格一半。

但这个故事的“后半部”也隐藏了蜜雪冰城的另一段基因:对于规模的追求。在1997年研发出低价冰淇淋后不久,张氏兄弟意识到如果想进一步降低价格,只能借力更多门店带来的“采购议价权”,于是他们迅速开启了蜜雪冰城最早的一段扩张——当他们拥有第三家门店时,由于采购原料价格下降,他们的冰淇淋成本只是市面价格1/20了。

这几乎是今天蜜雪冰城扩张逻辑的缩影。

有投资人告诉虎嗅,蜜雪冰城的商业模式与喜茶、奈雪的茶大为不同。“蜜雪冰城的收入,可以简单划分为两类,其一是加盟费以及每年的服务费,但这一块并非大头;另一块则是门店向总部的原料采购。”该人士指出,蜜雪冰城通过自建产地、工厂、物流仓储,将供应链成本压缩到极致,而加盟店主面对的是一个供应链闭环宇宙:除了水,你几乎可以从蜜雪冰城那里买到所有原料。

但这种模式存在一个天然挑战:在C端市场,蜜雪冰城以超低价为核心卖点之一。截至2021年11月,蜜雪冰城门店中单品价格很少会超过10元,大部分单品价格在3~5元之间。而在新店开业或节日期间,还会有买一送一、买二送二类活动。

“虽然蜜雪冰城通过供应链和物流控制了成本,但并不意味着钱就容易赚。”一位不愿具名的业内人士告诉虎嗅,蜜雪冰城的毛利率并不低,甚至部分单品可以达到50%~60%,但由于较低的定价,其他茶饮公司通过一杯茶赚8元,蜜雪冰城需要3~5杯来实现这一目标。“薄利多销,对蜜雪冰城而言,关键就在多销二字上。”

该人士透露,2020年之后蜜雪冰城大规模扩张门店数的核心原因有二,其一是可以通过更多的下游订单,进一步发挥规模效应,降低上游成本;其二是试图通过更多销量,优化公司整体利润成绩。

但两个关键因素,正在对蜜雪冰城提出挑战。

在急速扩张状态下,海量蜜雪冰城新加盟店正在同时进入消化周期。李阳(化名)是东北某城市蜜雪冰城的加盟商,他告诉虎嗅“蜜雪冰城的门店收入,非常依赖走杯量(卖出多少杯),这不仅需要门店保持高运营效率,还需要随时留意同一区域门店覆盖度重合带来的挑战。”据李阳透露,他所在的城市2021年11月的蜜雪冰城门店数已经是年初的2.5倍左右,他会开始担心客流量的变化。

另一个关键挑战是,在海运价格、环保等一系列宏观因素影响下,控制成本在2021年变得更为不易。一位深耕茶饮、饮料生产行业近20年的从业者在今年10月告诉虎嗅:“2021年,几乎所有的茶饮和饮料企业都面临原料价格上涨的挑战。”而在原料之外,还有人工价格的高企。据悉,在茶饮赛道2021年出现了围绕茶饮师和店长的“抢人大战”,为了吸引更多95后、00后入职茶饮门店,几乎所有的茶饮品牌都开始调整工资。“薄利多销这种模式依然可行。只是面对2021年各种新变量,蜜雪冰城需要做出适应性调整。”

蜜雪冰城寻找增量

“下沉市场难做。”这是一位茶饮公司创始人在今年9月向虎嗅的吐槽,他坦承几乎一夜之间各路茶饮、咖啡玩家都盯上了下沉市场,“真相是,下沉市场早已不是蓝海,这里是残酷丛林。”

2021年喜茶和奈雪的茶纷纷发力下沉市场,而瑞幸、星巴克等咖啡赛道玩家也开始在下沉市场门店中推出更多“咖饮”“类茶饮”SKU。而更大的挑战,源自同样长期深耕下沉市场的茶饮品牌:古茗、益禾堂、书亦烧仙草均在2021年开启扩店之路。

一个隐藏在各大品牌扩店潮背后的关键变化是:优质点位日渐稀缺。

据悉,由于蜜雪冰城的模式高度依赖于“出杯量”,门店选址一般会优先考虑所在城市高客流量、靠近年轻人(如学校)的关键点位,而这些点位本身也是其他品牌关注的焦点。曾有某三线城市商业地产招商负责人告诉虎嗅,2021年茶饮门店的好点位极为抢手,“一些知名大品牌,也开始囤积点位,这进一步加大了竞争。”

而另一位供职于头部茶饮公司的市场相关人士曾告诉虎嗅,所谓的下沉市场并非一个“无限想象空间”,被各大品牌关注的核心城市其实是相同的,“比如在新一线城市里,杭州、太原、西安几乎是每一家的必争之地,因为你拿下这里,可以辐射辽阔的省级市场。”这位负责人还举了兰州的例子,据他透露各大茶饮品牌在兰州的竞争正日趋白热化,因为兰州可以辐射整个西北市场,“这不是一城一地的得失,而是一整个区域用户心智的争夺。”

在这样的情况下,蜜雪冰城所面对的下沉市场,已经不是十几年前那个“空白地带”了。

两个扩张方向,成为了蜜雪冰城2021年的选择,其一是向高线城市进军,其二是出海。以北京为例,蜜雪冰城在2021年北京门店数量已经超过80家,曾有投资人告诉虎嗅,蜜雪冰城在北京上海等城市的扩张结果,略微超过资本界想象。“之前很多人觉得,蜜雪冰城在高线城市会水土不服,但事实来看,蜜雪冰城在高线城市依然可以找到自己的下沉空间。”

但这绝非躺赢的市场。一位不愿具名的北京某蜜雪冰城加盟店主告诉虎嗅,相比于下沉城市,北京的租金压力更为明显,而门店SKU的进价、售价和其他城市相比“变化不大”。“这意味着我需要追求更多的出杯量,但本质上这是一个悖论:高客流量往往带来高出杯量,而在北京高客流量点位租金更高,这意味着我需要追求更高出杯量。”这位店主坦承,他觉得这是一个流量怪圈,他曾去附近不远处某知名茶饮门店观察,发现该门店的出杯速度远远低于自己门店,而私下交流后他发现“客单价差异,是关键变量,他们一杯的利润,需要我出3.5杯左右”。

另一个方向是出海。据蜜雪冰城相关人士透露,2018年9月,蜜雪冰城在越南河内开设了门店正式进军东南亚市场。有投资人告诉虎嗅,蜜雪冰城在越南和印尼市场占有率已经排在当地市场连锁茶饮品牌前五。值得注意的是,今年7月蜜雪冰城在成都成立了亚洲总部,未来整个东南亚和南亚市场的供应链、运营都将由亚洲总部负责。

有知情人士告诉虎嗅,东南亚和南亚市场已经是蜜雪冰城的关键增量。“国内头部茶饮公司,无暇顾及东南亚市场,而蜜雪冰城在当地遇到的对手不在一个实力级,这是一个空白地带。”该人士透露,由于东南亚和南亚的温度特点,蜜雪冰城的冷饮和冰淇淋更容易获得高复购率,相比于当地欧美品牌的高价格,蜜雪冰城保持了超低价打法,这导致蜜雪冰城迅速在东南亚和南亚收获一批种子用户,而这些用户在社交媒介上的自发传播,成为了关键的种草物料,这进一步让蜜雪冰城在当地生根发芽,“当蜜雪冰城在国内——这个茶饮超级联赛磨练过后,去东南亚和南亚市场确实是降维打击了。”

但东南亚和南亚市场的潜力,真的可以满足蜜雪冰城的更大野心吗?值得注意的是,蜜雪冰城在东南亚和南亚市场并未高速扩张,其门店量一直保持在稳步增长的节奏中。

有投资人向虎嗅直言,对蜜雪冰城来说,国内市场才是真正的关键,而眼下随着下沉市场竞争加剧、高线城市好点位难寻,蜜雪冰城需要重新考虑产品层的战略。“需要通过SKU的品类丰富度,来优化客单价。”

这被视为蜜雪冰城发力多元化的核心因素。据悉,蜜雪冰城在今年9月推出的“蜜雪冰城雪王城堡体验店”正是这种多元化思路的尝试。相关人士告诉虎嗅,蜜雪冰城把很多“后端试验的新品”呈现在店面中,而部分新品将会根据消费者反馈随时调整。

而一位在炸串行业从业多年的创业者告诉虎嗅,曾有蜜雪冰城的朋友找到他询问炸串品类的运营思路。“蜜雪冰城有着较强的供应链,而炸串恰好是非常依赖供应链的品类。”据该人士透露,蜜雪冰城的多元化扩张,并非一种“无边界”模式,而是以茶饮、冰淇淋等传统品类为基础的合理扩展——比如你吃冰淇淋的同时,是否想试试小吃?

实际上这并非蜜雪冰城一家茶饮品牌的打法。以奈雪的茶为例,2021年奈雪的茶发力酒水、咖啡等多元化品类。在今年早些时候的一次交流中,相关人士告诉虎嗅,“所有茶饮品牌都在思考如何提高客单价。”而面对更为挑剔、易变的消费者,盲目提高单品价格是不可取的,而提供更多SKU选择并基于此提高客单价被视为一种较为合理的模式。

而隐藏在客单价背后的,还有另一层思考:当茶饮、咖啡、小吃逐渐边界模糊后,品牌为何不向“全周期”进化呢?毕竟,在今天这个以拉新和留存为关键指标的时代,谁都希望用户在自己店里,满足更多需求,并最终成为深度用户。

眼下,摆在蜜雪冰城面前的挑战是:能否在最短的时间内完成这种进化。从这个角度而言,蜜雪冰城需要的并非虚拟世界的元宇宙,而是围绕门店更多SKU构成的“蜜雪宇宙”。