本文来自微信公众号:亿邦动力(ID:iebrun),作者:何洋,编辑:史婉嘉,原文标题:《高能预警!35%卖家负增长!铺货、站群、选品都是死亡陷阱,必须终结!》,本文为作者在有赞AllValue、亿邦动力、谷歌联合主办的独立站实践者大会上的分享内容,题图来自:视觉中国

谁说跨境电商不行了?

即便亚马逊大规模封号,2021上半年中国跨境电商零售出口的行业依然达到了6036亿元的规模,同比增长超过44%。

显然,一批老玩家倒下了的同时,还有很多新鲜势力正在崛起。

跨境电商经历彻彻底底的洗牌期,原有秩序被摧毁。在我看来,这或许是一大利好。

跨境电商终于不再是“卖家为王,圈地自嗨”的状态。

2021年跨境电商迎来的诸多挑战,一举粉碎了部分从业者的幻想。这或将是从战略选择到组织能力,从玩家构成到产业阵地的一次变迁。那么,什么是跨境电商的“新世界”?

跨境电商品牌化和品牌跨境电商化正在同时发生,意味着从“产品出海”到“品牌出海”的时代就要来临了。

但我们必须深刻的知道,整个行业面临着陷入低利润周期、流量瓶颈、中间地带断层等问题。

品牌出海真的那么容易吗?可持续增长的路径在哪里?而我们过去犯下的错是否还会再犯?

以下为演讲实录:

在座的各位朋友,大家下午好!

我是来自亿邦动力跨境电商赛道主编何洋。接下来我从一个观察者的角度,把今年我们在行业里做一线调研所获得的信息,以及得到的判断,和大家做一个总结性的分享。

一、跨境电商零售出口正在经历什么?

先看几组数据。第一组数据(图示),左边是海关统计,今年上半年的时候,我国跨境电商零售出口是6036亿,同比增长了44.1%。在第二季度发生了亚马逊大规模封号事件的背景下,行业依然保持着高速增长。

也就是说,我们看到很多卖家倒下的同时,还有很多新鲜势力正在崛起,行业正处于一个洗牌期,总盘子并没有减少,而是在增大,只不过牌桌上的玩家在发生变化。

右边是资本端的情况,今年上半年,整个跨境电商行业大概有29起融资事件,总融资金额超过了78亿,而去年全年只有9起。我们得到的结论是:市场是非常有活力的,资本正在持续不断涌入。

第二组数据(图示)。左边,亚马逊第三方卖家业务收入增速回落至18%,环比下滑16个百分点。亚马逊第三方卖家业务收入不等于GMV(这个数据亚马逊从来不公布),但可以推算,第三方卖家的GMV增势基本上亚马逊在这块业务的收入增势一致。

右边是独立站生态的情况,在Q3的时候,Shopify GMV同比增长35%,增速环比下滑5个百分点。淡季都在下滑,可以理解,但大致可以得出一个结论:平台生态的增长是在放缓的,而独立站生态更具活力。

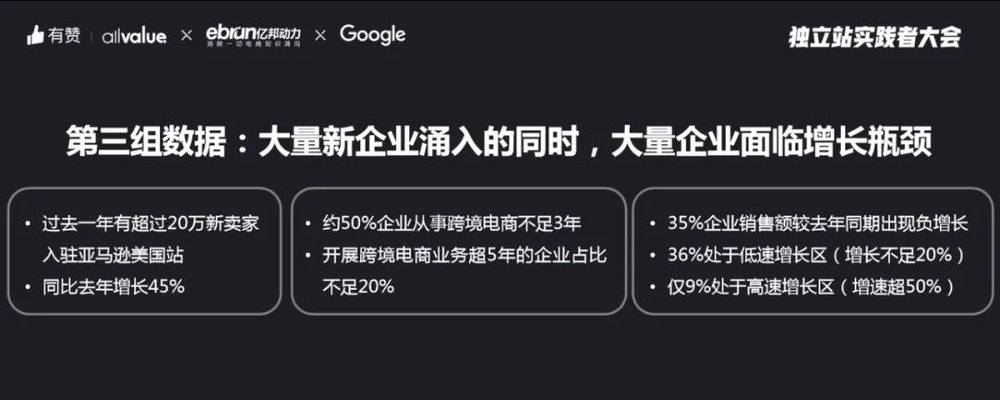

第三组数据(图示),亚马逊公布的数据显示,过去一年,亚马逊美国站有20万新卖家入驻,同比增长了45%。右边是亿邦智库做的一个抽样调研,50%的企业从事跨境电商不足3年,开展跨境电商业务超过5年的企业不足20%。

另外,今年35%的企业销售额相比去年出现了负增长,有36%的企业处于低速增长区(增长不足20%),仅有9%的企业处于高速增长区(整体增速超过50%)。所以我们可以看到,大量新企业涌入这个行业的同时,大量的企业也在面临着增长瓶颈。

再来看几个典型的现象:

第一个现象,2020年可以说是独立站的井喷之年,2020年整个独立站的市场大概达到了0.8万亿的规模,市场份额占比达到了25%,预计到2025年的能够占到50%。也就是,未来三年独立站还有很大的增长空间。

与此同时,我们可以看到,从在去年开始,大批DTC品牌崛起。

我们做的一个不完全统计显示,从去年到今年9月底的时候,至少有12家DTC品牌公开宣布过融资消息。要说明的是,DTC品牌不完全等于独立站,但是独立站是DTC品牌的一个重要阵地,是商家实现品牌化发展的必要布局。

在这12家公布过融资消息的DTC品牌里,大部分是以独立站为主的,剩下的即便不是以独立站为主,也做了独立站的布局,因为这是他们的品牌官网。

第二个现象,跨境品牌化和品牌跨境化。跨境品牌化是说,我们看到很多跨境电商卖家都开始提倡品牌化发展,原来做铺货开始转型精品模式,原来没有品牌思维的开始研究怎么打造品牌。品牌跨境化主要指国内品牌,一是有很多传统品牌,比如说林氏木业、喜临门、以纯等等,这些大众所熟知的国内传统品牌都在做跨境电商了;二是很多这两年才崛起的新消费品牌,比如花西子、完美日记、三顿半等,也纷纷布局了海外业务。

跨境电商品牌化和品牌跨境电商化正在同时发生,是不是意味着从“产品出海”到“品牌出海”的时代就要来临了?

二、谁遏住了跨境电商卖家的喉咙?

第一个挑战,低利润周期。(图示)左边几个圈,代表着平台。亚马逊一直以来的低价策略想必大家很熟悉了,前段时间备战旺季的时候,业内很多段子,“中国慈善总会亚马逊分会” “亚马逊慈善俱乐部”,说的就是大家都在打价格战、降价、血亏陪跑。

沃尔玛从去年开始进攻很猛,很多卖家说今年的沃尔玛就是2014年的亚马逊,处于躺赢阶段,但降价也是它的一个重要策略。Q3财报发布后,官方就宣布采取低价策略,自己还取了个新名字——抗通胀斗士。其他的平台我就不一一列举了,总而言之,平台方来看,价格战,价格战,价格战。

那卖家端怎么样呢?我们看几个有公开数据的上市企业。跨境电商行业内的明星企业,安克创新,Q3营收同比增长22.63%,净利润同比出现负增长,下降7.4%。乐歌Q3营收上涨19.97%,净利润同比下降50%。

两家企业都在财报中提到,利润被拖累原因包括原材料成本上涨、海运运费增加、广告投入增多等。下面两个是涉及被亚马逊封号的大卖家,泽宝、有棵树,Q3营收和利润都在下降,财报中解释亏损的原因也提及受平台政策调整及公司业务转型等影响。

除了这些发布财报的公司,我们在业内也听到很多声音,比如,某个大卖家说 “7月一个月打折亏了3000万”,也有说“8月订单量与上半年正常月份相比,下降幅度超过50%”,还有说“第二季度就停止备货了,下半年就是以清库存为主”。整个行业似乎陷入一个低利润周期。

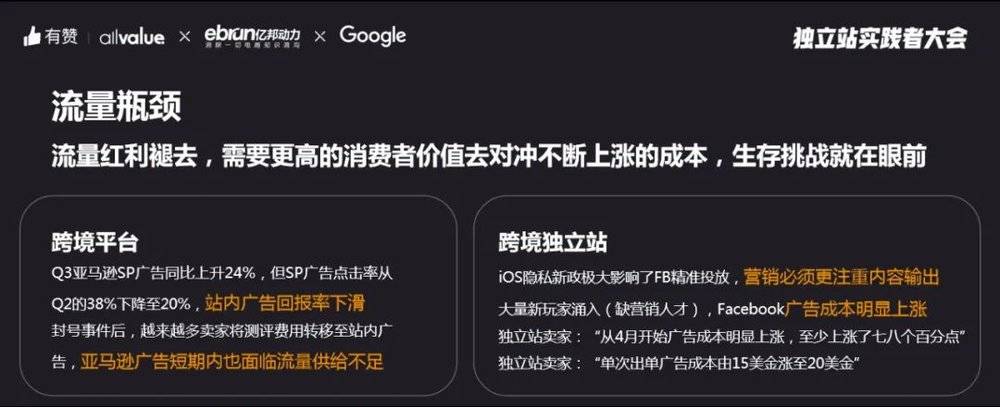

第二个挑战,流量瓶颈。平台生态这边,亚马逊封店事件后,越来越多卖家将测评费用转移至站内广告,亚马逊广告短期内也面临流量供给不足的情况。可以看到,Q3亚马逊SP广告第三季度同比上升24%,但SP广告点击率从Q2的38%下降至20%,站内广告回报率在下降。

独立站生态今年在流量端同样困难重重。

一是iOS隐私新政的实施极大的影响了Facebook广告的精准投放,现阶段做营销必须更注重内容的输出,但这恰恰是很多卖家的弱项,或者说是过去几年一直忽视的地方。

二是大量新玩家涌入,竞争加剧,Facebook广告成本明显上涨。我们对部分独立站卖家调研得到的声音,“从4月开始广告成本明显上涨,至少上涨了七八个百分点”(这还是好的情况),也有说“现在单次出单广告成本由15美金涨至20美金”。

这些问题无不说明,当流量红利褪去,如果不能用更高的消费者价值去对冲不断上涨的成本,卖家们的生存挑战就在眼前。

第三个挑战,无品牌。这是Marketplace Pulse的一个数据统计,以耳机类目为例(大多数品类情况类似),过去两年,600多个品牌的1800多种不同产品都登上过亚马逊畅销榜Top100,几乎每天都有新“品牌”产品顶替掉旧名单,只有5个品牌一直霸榜,苹果、三星、索尼、Soundcore(Anker旗下的品牌)、Tozo。

这说明什么?大量在亚马逊平台所谓的“品牌”只是个商标,只有少数几个真正的品牌才能长青,而大部分商家都只是在同质化的产品中内卷。

第四个问题,中间地带断层。独立站生态,头部只有SHEIN一家能做到年营收100亿美金的规模,第二梯队玩家大多都是几个亿的规模,而中间几十亿的这个规模地带是断层的。当然,反过来也说明,这里还有很大的增长空间,几十亿规模这个区间未来几年可能会跑出很多企业来。

亚马逊生态,目前,亚马逊美国站200万个卖家当中,年销售额超过100万美金的卖家有5500个,年销售额超过10万美金的约6.5万个,更多的卖家处于年销售额10万美金以下这一档。大量的卖家能做到从0到1,但从1到N却很难。

大家可能关注到了,从去年开始,出现了很多亚马逊品牌收购公司很火,为什么?他们收购的是谁?收购做到了从0到1的卖家,因为这些卖家普遍是在做到了1之后就做不动了,而选择卖掉是很好的上岸方式。

三、品牌出海可持续增长的路径是什么?

各位都是创业者,是奋斗在一线的实战派。我如果要来和大家讲品牌出海可持续增长的路径,可能是班门弄斧、纸上谈兵了。所以我只能说,接下来是把我们观察到的一些优秀的品牌商家案例做一些提炼总结,分享给大家做参考。

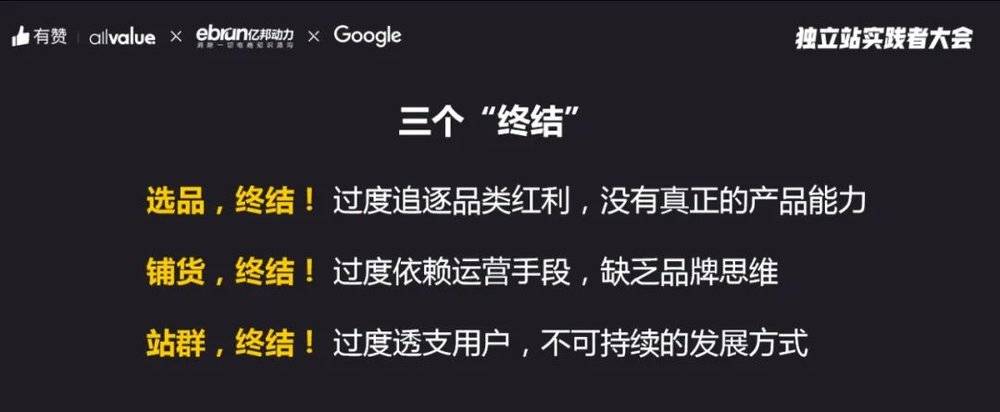

正确的路大家都还在摸索,但错误的路过去两年已经验证过了,不能再继续了。这是(图示)我们内部今年做的一个判断。三个终结:选品,终结;铺货,终结;站群,终结。

选品终结是说,过度追逐品类红利,没有真正的产品能力。

铺货终结是说,过度依赖运营手段,没有品牌思维。

站群终结是说,过度的透支用户,不可持续的发展方式。

下面分享几个案例,他们是不同的背景、不同的路径、不同的规模,他们身上有些什么特色。

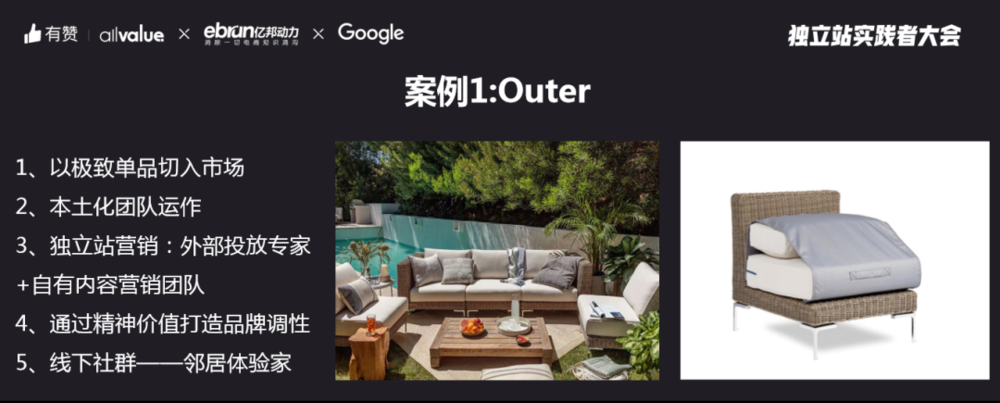

第一个案例:Outer。他们是一个完全基于独立站的DTC户外家居品牌,产品走高端路线。

特点一是以极致单品切入市场。怎么叫极致?他们的解释是,针对用户痛点提供极致的解决方案。美国人很多家庭都有后院,大家喜欢户外生活,但是晨露、下雨会造成沙发坐垫湿了,或者放在户外的沙发被弄脏。

Outer研究这个痛点之后,开发了一个新产品,就是这张图(图示)展示的,一个内置的防水防脏布罩,还有一个提手,单手就可以把坐垫打包起来,像提行李箱一样拎回室内。产品研发出来后,这个几秒的动图发布到Instagram,很快就获得了百万级的曝光,马上就卖爆了。

特点二,本土化运作。Outer的创始人是个美籍华人,团队都在美国,也聘请了美国营销界大拿级人物,对美国的文化、消费习惯有很深的了解,品牌端和营销端很强,再用中国供应链来加持。

特点三,他们只做独立站。在独立站营销方面,付费流量投放找外部专家来做,这样比较高效,但内容营销自建团队,投入很大。很有特色的是他们的邮件营销,他们把邮件营销看作是私域运营最重要的用户触达手段。

因为他们产品贵,客单价高,一个沙发卖到5000美金以上,而且也不是高频商品,用户购买决策时间长,所以通过邮件的方式和用户建立长线的陪伴式关系。很多时候新品一预告,第一批货就被老客人通过邮件预定光了。

特点四,通过提供精神价值打造品牌调性。Outer的定位不是一个家具公司,而是“居家户外生活方式”,所以它的独立站或者各种社媒账号上,不会通过展现家具的静态去体现奢华感,而是用一些非常生活化的视频和图片去展示人们的居家户外生活。

还有个例子说明“精神价值”:Outer第二款产品是一个户外地毯,主打环保理念,每块地毯都利用了大概1200个回收塑料瓶制成。他们告诉用户,每人每年平均会扔100个塑料瓶,你买这块款地毯就相当于回收了一个人12年的塑料瓶垃圾。最后的结果是,这个地毯的价格是竞品的2倍以上,但是上线不到七天就卖脱销了。

特点五,线下社群。Outer有个项目叫做“邻居体验家”这是一种比较创新的线下体验模式,购买了Outer产品的用户可以把自家的后院变成一个展厅,接待其他有意向体验产品的潜在用户。

Outer会给体验家的主人几十美元的报酬,但这个不是最重要的,买得起他们商品的消费群体显然不在意这几十美金,更重要的是它是一种社交方式,邻里之间构建的小社群。据说Outer今年已经激活了大概1000个体验家,形成了1000个高质量的社群。

第二个案例:Bluetti。他们是做移动储能电源的,一个比较小众的品类。

特点一,做了10年OEM后,2019年开始选出一些比较有关注度的、有自主产权的产品,打上自己的LOGO在亚马逊上售卖。分析后觉得,消费者购买自己的产品还是基于性价比,没有什么品牌效应。后来开始重点布局独立站,目前是300%的年均增速。

特点二,通过众筹验证市场。自己打磨了很久的新品,怎么低成本的去做市场验证呢?Bluetti选择了众筹的方式,不仅可以通过众筹获得生产资金,也可以测试产品到底受不受用户欢迎。去年一款产品在Indiegogo众筹发布,一下子爆了,创造了这个品类众筹金额历史最高的纪录。

今年他们更大胆了,在自己的独立站做众筹。因为做独立站时间短,独立站规模也还很小,月访问量大概30~40万人次,9月份一款最新的产品在独立站进行众筹,首发第一天销售额超达到300万美元,两周时间突破了600万美元。

特点三,在Facebook群组“与用户交心”。众筹完了之后,Bluetti做的最重要的事就是运营Facebook群组,为了保障群组的归属感,他们有意控制群的增长速度,比如每100个新成员进来后就淘汰掉25个,换来了接近90%的用户活跃度。

在群里和用户聊什么呢?众筹与普通电商销售最大的一个区别是,众筹买家付了钱后要等待很长的时间才能收到货,用户更缺乏安全感,因此必须和用户做持续的沟通。Bluetti众筹后把整个生产线的情况每一个环节都公布到群组中让用户看到进展。很多时候就是员工用手机拍的照片,没什么美化,但用户觉得真实、真诚。

特点四,通过KOL测评展示产品力。Bluetti会把产品寄给一些KOL,让他们做真实的测评,打消消费者对产品品质的顾虑。

第三个案例:Dreame。他们是做智能清洁家电的,比如无线吸尘器、扫地机等等。2019年第一年对外销售就实现了5个亿营收,2020年超20亿,今年预计50亿,明年目标100亿。如此快速的增长靠什么?

第一个特点,掌握核心技术,优化式产品创新。追觅拥有高速数字马达方面的很多专利,马达是这类产品的一个核心,提供动力的,他们实现了自研自产,而且马达转速超过同行,意味着动力更好,而且用了更轻便的材质,产品比着戴森去优化。

第二个特点,用性能更好的产品切一个中间价格地带,以覆盖更广泛的消费者。追觅主打的是200-300欧的价位区间,比戴森便宜,但不是低端,是瞄准更大众的消费群体。

第三个特点,全渠道布局。国内国外市场都做,海外站70%,国内站30%。亚马逊、速卖通、eBay这些平台都有,也做了自己的独立站,还有线下经销网络。只做了两年多时间,目前在亚马逊、速卖通平台上,都是类目的头部、畅销榜当中的产品。他们的品牌出海路线对当下很多国货品牌其实蛮具有参考价值的。

第四个案例:Segway-Ninebot九号公司。他们是做平衡车、电动滑板车,智能短交通。

特点一,通过收购走全球化的捷径。你看它名字很长,因为这是两家公司的名字合成的。Segway是一家美国公司,平衡车鼻祖,他们开创了平衡车这个产品的原形,在欧美引起了消费者的广泛关注。不过,因为价格太昂贵,未能形成规模化的商业落地。

Ninebot九号车是Segway的竞品,是个中国公司,在国内占据了平衡车品类很大的市场份额。他们走向海外的时候发现,多项平衡车底层专利掌握在Segway手里,若想要在海外售卖平衡车必须获得Segway的专利,于是作出一个大胆决定——全资收购Segway。

收购成功之后,获得了Segway在欧美市场的品牌影响力、全球市场渠道和400多项平衡车基础专利。此后就是双品牌运作。

特点二,技术壁垒,专利优势。不仅拥有了平衡车底层技术专利,还在不断开发更多,做更多创新,非常注重专利。

特点三,用清晰的差异化价值,转化为用户认知优势。差异化在于产品的创新、高端,同时还有高性价比,比如说我的产品比竞品更高端、性能更好,但我价格只高一点点,那用户自然会选择我,而且每年都会推出有创新性技术的产品。

特点四,全渠道布局。他们也是国内国外、线上线下、平台+独立站都做,而且在海外各重点国家都系统化的服务支持。

通过以上四个案例,大家可以看到,虽然他们做品牌出海的路径完全不同,但有一些底层的东西还是相似的,我们做一个小结,我这里只总结了三点,但正确的路径肯定不只是这三点,省略号是留给大家去回答的。这三点是:产品上,人无我有,人有我有;营销端,品牌思维而不是流量思维;运营端,精细化,本土化......

四、对于出海商家而言,要抓住哪些机遇?

给大家看一张图(图示),这几个圈圈,横向看是销售渠道,横向看是流量渠道。我们知道,以Shopify为代表的独立站生态崛起后,和亚马逊代表的平台生态是形成了一定的对抗之势。而TikTok这个新流量平台的崛起,又是对Facebook这些传统的流量平台带来了一定的冲击。

所以,我们说,巨头竞争格局的变化带来的结构性红利,值得我们关注,这里面可能有一些机会。

渠道每隔几年都会发生变化,往往渠道发生变化的时候,再叠加上新的品类,就会是新品牌诞生的机会。所以我写了这个公式:新品类+新渠道=新品牌?

比如,当年Anker的诞生,从外因来说,赶上了两个机会:品类来说,2010年前后,智能终端的普及带动的数码配件品类的新机会;渠道来说,正好赶上Amazon快速崛起。

那么如今的品类和渠道的机会又是什么呢?新品类,我大致列了这么几个:

一是后疫情时代有很多新的需求。比如说宠物类,比如说户外家具,比如说家庭健身,比如说移动储能电源等等,很多都是后疫情时代新崛起的品类。包括前一段时间,亚马逊有个新政策,降低了割草机、园艺工具这个品类的交易佣金,是不是说明这是一个有很高的市场新需求的品类呢?大家可以多多关注一下。

二是创新品类。创新品类这两年在国内新消费品牌身上已经看到很多例子了,比如自热火锅、洗地机,都是开创了一个新品类、新赛道。

三是成熟品类的升级,即在重新去呈现旧有的品类,包括功能创新、解读方式创新等等。下面的省略符号代表着更多,靠大家去探索。

新渠道上,我列了两个:DTC独立站、TikTok。

独立站并不是一个新鲜的东西,甚至早在平台电商崛起之前就是独立站的天下,包括早期的兰亭集势、DX这些,都是以独立站为渠道,但今天我们说它新是指的要用DTC品牌的逻辑去做,而不是原来那种铺货、海量SKU的老派独立站。

而TikTok,除了是流量渠道以外,它自己也做电商平台——TikTok Shop,大家看到了国内抖音电商的发展,很多玩法正在复制到TikTok上面。

在这些新品类+新渠道的机会下,是不是有诞生新品牌的机会?这里面很大的空间留给了当下品牌出海的探索者们。

本文来自微信公众号:亿邦动力(ID:iebrun),作者:何洋