1月8日,复旦大学附属妇产科医院姜桦教授团队完成了一台全子宫切除术,借助利用精锋®SP1000单臂单孔腔镜手术机器人,姜桦教授在患者肚脐位置做了一个仅3厘米的切口,手术全程中患者出血不到100毫升,而且术后患者疼痛感较轻,次日即能下床走动。

2月6日,浙江省首例“单孔机器人辅助肝癌切除术”在金华市中心医院顺利实施,俞世安教授带领手术团队用时176分钟完成手术,患者出血量仅为20ml。

越来越多的机器人出现在手术室中,成为主刀医生的“左膀右臂”。

弗若斯特沙利文数据显示,全球手术机器人市场2020~2026年复合增速预计为26.2%,2020年,中国手术机器人市场规模为4.3亿美元,预计2026年达到38.4亿美元,增速44.3%,也就是说,中国手术机器人蕴含着巨大的增长潜力。

根据国际机器人联合会(IFR)分类,手术机器人与康复机器人、辅助机器人、医疗服务机器人同属于医疗机器人大类,但相比于其他三类机器人,手术机器人赛道在一级市场尤为火热。IT桔子数据显示,2023年国内医疗机器人领域共发生29项融资事件,其中手术机器人占据23项,金额共计22.22亿元。

手术机器人赛道热度持续高走,源于市场需求大,政策利好,与此同时,国产手术机器人的商业化还处于初级阶段,距离真正实现规模利润增长还有很长的路要走。

一、两年54起融资,单笔最高达8亿元

手术机器人是多学科融合的创新型医疗器械,它能够通过清晰的成像系统和灵活的机械臂,协助医生实施复杂的外科手术。对医生而言,手术机器人可以有效防止手术时的手部抖动,同时还可增加精细操作能力,拓展手术区域;在一些特定手术中,手术机器人的使用还可减少人力成本,缩短手术时间。对患者而言,手术机器人的使用能够有效减小手术创口,减少出血量,提高术中安全,减轻手术痛苦。

从种类上来看,手术机器人主要包含腔镜手术机器人、骨科机器人、经皮穿刺机器人等类型。弗若斯特沙利文数据显示,腔镜手术机器人在中国手术机器人市场中占比最大,占整体市场的74.9%,其次为骨科机器人占10%,经皮穿刺机器人占4.9%,其主要原因是相关类别手术量大,可为机器人临床试验提供更为丰富的场景。

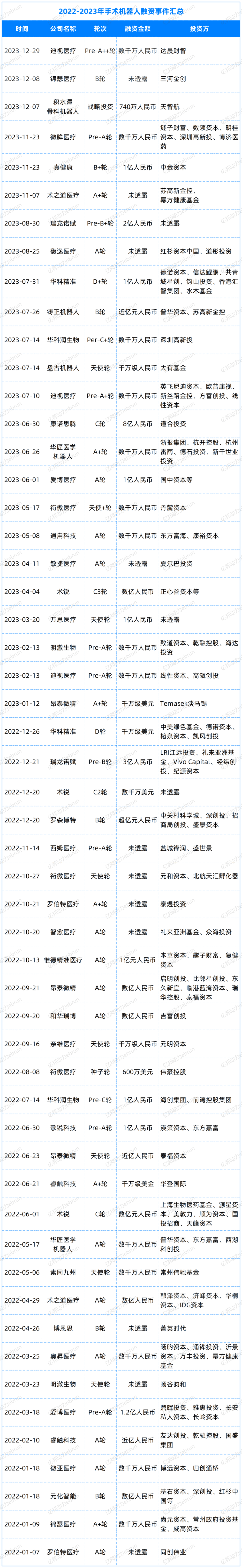

据亿邦动力不完全统计,2022年~2023年,手术机器人赛道共发生54起融资事件,其中在B轮及以前的融资事件44起,大部分企业还处于发展的早期阶段。在2022年~2023年已披露金额的融资事件中,亿元级融资共22起。

数据来源:IT桔子,天眼查

其中,单笔融资金额最高的是康诺思腾,其于2023年6月30日宣布完成8亿元C轮融资,投资方包括道合科技投资、联想创投、清松资本、美团龙珠、启明创投、礼来亚洲基金、新世界发展集团和险峰K2VC。

康诺思腾成立于2019年,主要从事手术机器人以及手术机器人平台开发,现已完成多孔腹腔镜手术机器人底层技术平台和产业化平台的搭建,并掌握机械架构、电气架构、软件架构、复杂算法和视觉影像系统等核心技术的自主研发、自主可控,其应用领域包括软组织手术机及其他重大专科手术。

术锐机器人成长速度最快,其在2022~2023年内接连完成C1、C2、C3三轮融资,其中C1轮由上海生物医药基金领投,源星资本、美敦力、顺为资本、国投招商、天峰资本跟投;C2轮信息未披露;C3轮由正心谷领投,源星资本、国投招商、德诺资本、新毅投资、三亚翠湖跟投,两轮融资金额均达数亿元人民币。2023年3月8日,术锐机器人同中信证券签署上市辅导协议,正式启动A股IPO进程。

术锐机器人成立于2014年,是一家自主研发、生产和销售单多孔通用型微创腔镜手术机器人系统的企业。2020年,术锐机器人获国家药品监督管理局医疗器械审评中心批准,成为中国首台通过创新医疗器械特别审查程序的单孔手术机器人,主要应用于泌尿外科、妇外科、心胸外科、普外科等科室。

二、政策加速市场渗透,国产替代确定性强

手术机器人在一级市场备受追捧,主要受到了政策及市场需求的影响。

弗若斯特沙利文数据显示,2020年中国腔镜手术机器人辅助手术渗透率为0.5%,美国为13.3%;预计2025年中国腔镜手术机器人辅助手术渗透率将达1.6%,美国为18.0%。2025年和2030年,中国腔镜手术机器人市场规模预计为113.6亿元和352.5亿元。

多项政策也加速手术机器人在国内市场渗透。据不完全统计,2021年至今,国家工信部、国家卫健委、国家药监局等多个部门发布手术机器人相关政策共11条。

在器械审批方面,手术机器人作为创新医疗器械,可进入 “绿色通道”,比原先产品上市申报流程压缩半年左右,天智航、华科精准、微创机器人、威高、康多等多家企业的多款产品已经进入国家创新医疗器械审批“绿色通道”,部分产品已获批上市。

国家卫健委发布的《大型医用设备配置许可管理目录(2023年)》指出,大型医用设备的价格限额放宽,其中甲类单台(套)由3000万元调整为5000万元,乙类由1000~3000万元调整为3000~5000万元,当医院购买目录中的医用设备且价格未达限额时,无需办理配置证。对于资源相对紧张的医院而言,办理配置证有一定的难度。放宽限额后,这类医院也可灵活购入手术机器人等先进医疗设备,从而更好地为患者服务。

于患者而言,接受手术机器人辅助的治疗将大幅减少住院费用,但增加了折旧费用、机器人专用手术耗材费用。德邦证券数据显示,机器人辅助手术的成本比传统腹腔镜手术高约6%~25%不等。为提升机器人的使用率,国家鼓励地方政府将机器人辅助手术纳入医保报销范围。

2021年北京将“机器人辅助骨科手术”(医保甲类)作为辅助操作获得政府定价,并与“一次性机器人专用器械”共同纳入北京医保支付目录。上海、湖南、广东等多个省市也已将部分使用手术机器人及相关耗材项目纳入医保范围。

光大证券认为,国产替代的确定性是资本关注国内腔镜手术机器人企业的另一重要原因。以腔镜手术机器人为例,2000年,由美国直觉外科公司研发生产的达芬奇手术机器人正式成为第一个受FDA批准用于临床手术的机器人辅助腹腔镜手术系统,之后的十几年,达芬奇机器人在世界范围内处于垄断地位。随着国产手术机器人如微创机器人公司的图迈产品上市,达芬奇机器人的垄断才被逐步打破。

直觉外科公司公开数据显示,截至2023年6月,我国仅有约350台达芬奇机器人,集中在北京、上海等核心城市的顶级三甲医院。这意味着直觉外科公司并未在中国大批量装机,尚有大批空白医院未被触及,这为国产腔镜手术机器人带来高速增长的机会,资本市场期待“中国制造”能够复制达芬奇机器人的传奇。

三、道阻且长,商业化探索仍在继续

2023年,数家手术机器人公司启动IPO,走向二级市场,包括上文所述术锐机器人。

2023年1月11日,精锋医疗第二次向港交所递交招股书,计划在主板上市,早在2022年4月份精锋医疗就曾向港交所递表。精锋医疗成立于2017年,从事腔镜手术机器人的产研与销售,主要产品包括单孔腔镜手术机器人SP1000、多孔腔镜手术机器人二代-MP1000 Plus系列等。

2023年4月2日,键嘉医疗申请上交所科创板上市获受理。键嘉医疗成立于2018年,从事骨科、口腔科等领域的手术机器人及相关产品研发、生产和销售,当前产品包含ARTHROBOT关节置换手术机器人、YOZX全骨科手术机器人、THETA种植牙手术机器人等。

2023年6月25日,思哲睿于上交所科创板提交注册。思哲睿成立于2013年,主要从事腔镜手术机器人研发、生产和销售,主要产品为康多机器人,应用于泌尿外科腔镜手术领域。

一级市场的企业排队上市,而身处二级市场的企业境遇并不乐观。

骨科手术机器人公司天智航于2020年在科创板上市,2023年半年报显示,报告期内天智航营收为0.82亿元,总营收同比增长34.41%;归属于上市公司股东的净亏损0.37亿元,不过亏损同比缩小16.48%。

腔镜手术机器人公司微创机器人于2021年登陆港交所,2023年半年报显示,报告期内公司营收为0.48亿元,同比增长4495.9%,公司权益股东应占亏损5.39亿元,同比增加17.42%。

血管介入手术机器人公司润迈德于2022年在港交所主板挂牌上市,2023年半年报显示,报告期内营业额为0.50亿元,营收同比下降2.94%;净亏损0.48亿元,同比上一年缩减97.87%。

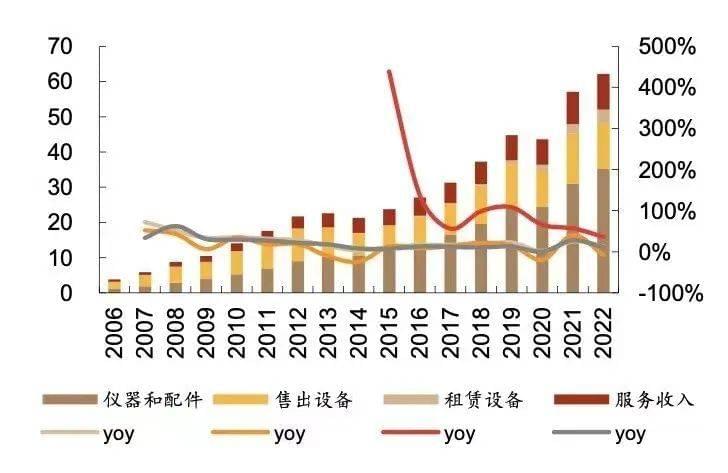

核心产品销售额低、研发成本高、销售及市场推广活动增加是这些上市企业面临的主要困境。对比直觉外科,其商业模式主要为“设备+耗材+服务”,前期铺设备至各个医院,后续的收入来源主要为出售耗材和赚取服务费。而国内手术机器人的商业模式尚未成熟。

直觉外科分业务收入情况(亿美元)

图源:德邦证券

业内人士称,当前我国患者对手术机器人的接受程度仍有待提高,特别是在手术机器人项目未纳入医保的地区,患者接受机器人辅助手术的意愿低;从机器人的成本来看,单台手术机器人售价普遍在千万级别,加上后期需要不断投入耗材费、服务费,许多医院无力承担。如何提高机器人的接受度,如何抢占有付费能力的医院,如何进一步打造技术壁垒,是所有手术机器人企业要思考的问题。

本文来自微信公众号:亿邦动力(ID:iebrun),作者:李佳晅,编辑:张睿