本文来自微信公众号:科工力量(ID:guanchacaijing),作者:清柠,题图来自:视觉中国

微信公众号“凯莱英药闻”在11月16日的推送中,发布了一篇辉瑞新冠口服药物研发进展的文章。然而这篇文章不知为何,很快被删除了。

好巧不巧的是,当天晚间,辉瑞宣布向FDA申请新冠口服药Paxlovid的紧急使用授权。于此同时,凯莱英发布公告称,旗下全资子公司Asymchem和吉林凯莱英与客户签订了新的订货合同,累计金额达到约31亿元人民币,还是持续到2022年的长期大订单。

一系列的“巧合”,最终点燃了投资市场。凯莱英在17日跳空高开涨停,一度达到每股458.37元的历史高点。尽管当天的股价震荡下行,凯莱英最终依旧收涨7.03%,一扫今年10月以来的颓势,重新回到了超过420元的高位区间。

凯莱英的“深秋惊雷”,也代表着中国CDMO(合同研究生产组织)企业在“医药代工”和资本起伏后,终于进入了公众视野。

新冠药物,要靠中国外包

凯莱英之前,“新冠药物中国外包”就有了风声。

就在凯莱英公布合同的一周前,上海之江生物就和勃林格殷格翰确定了重要合作:之江生物的新冠双抗药物SYZJ001,将由勃林格殷格翰提供工艺优化和生产业务。只不过跟凯莱英相比,之江生物负责开发,外包的是设计业务,而不是生产代工。

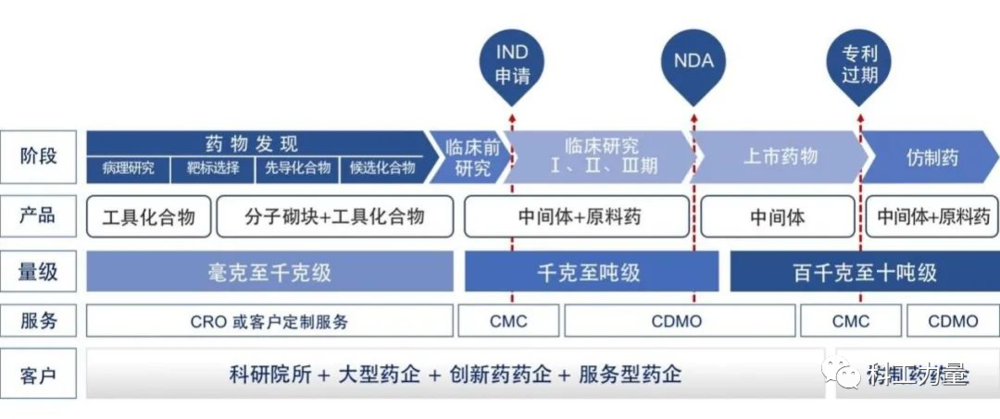

凯莱英承担的代工业务,则显得更加传统。药物研发可以粗略的分为“药物发现——临床前CRO(合同研究组织)——临床CRO”这几个阶段。CDMO在流程上对接3期临床研究,是“临床CRO”流程的一部分。

简单而言,CDMO负责的是药品工艺研发,GMP注册申报和药物生产等环节,最终出产的是原料药和中间体。这也让CDMO看起来更像是电子产品领域的ODM:牌子产品归药企,苦活累活代工干。不过CDMO并不需要考虑药品上市的商业风险,就像金矿附近的小卖铺:不管有没有挖到黄金,小卖铺始终赚钱。

代工企业茫茫多,辉瑞选择凯莱英,也是因为过去的合作经历:自1998年创立以来,凯莱英就服务了众多医药大厂,辉瑞也是其中之一。2009年,凯莱英就曾获得辉瑞颁发的“最佳医药中间体合同生产商奖”。提到辉瑞,想到凯莱英,已经是行业新闻的常态。

另一方面,辉瑞新药的产品构成,也有利于国内企业开展代工:Paxlovid可以看做是“双药联合用法”,主要药物构成是抗艾滋病毒药物利托那韦和蛋白酶抑制剂PF-07321332(后文简称“抑制剂”)。药物起效期间,抑制剂会抑制新冠病毒复制需要的3CL蛋白酶。利托那韦用来降低抑制剂体内分解,使药物效果更持久。如果用饺子作比喻,抑制剂是馅,利托那韦则是面皮。

汕头大学病毒学家常荣山指出,利托那韦作为增效剂,国内厂家就可以生产原料。如果辉瑞需要国内企业开展大规模生产,企业只需要生产抑制剂即可。扩产流程更加容易,生产成本也更好控制。

辉瑞官网指出,公司将在明年年底生产至少5000万个疗程的药物,并授权95个中低收入国家低价仿制。虽然中国并不在“允许仿制国家”之列,但辉瑞在国内分布大量产区。此次签订合同后,凯莱英也有望成为国内Paxlovid第一大供应商。

“新冠药物中国外包”,已经成为不可阻挡的大趋势。

行业拆分,企业借机翻身

新冠药物之外,国内CDMO企业正在一路狂奔。

药明康德第三季度报告显示,公司CDMO服务收入56.34亿元,同比增长51.9%,累计为1548个小分子项目提供了工艺开发、配方开发以及生产等CDMO服务。博腾股份今年三季报显示,公司主营收入20.3亿元,同比上升36.41%。药明生物上半年营收也达到了44.07亿元,同比增速达到了126.7%。

CDMO产业的蓬勃发展,根源是“高技术生产代工化”的产业趋势。自上世纪70年代欧美开启CRO生产模式以来,医药巨头一直在摆脱大包大揽的发展模式,借助相对精简的核心资产,适应行业多变的技术风向。

以近年来的辉瑞拆分为例,由于传统业务增收见顶,新冠疫情期间mRNA技术应用又有新突破。辉瑞传统药物业务与迈兰合并成新公司晖致,辉瑞本身则更加关注基因治疗、大分子研发等高技术领域。除了辉瑞之外,GSK也在2018年剥离了消费者保健业务,诺华也选择出售罗氏股权从而收购创新药企,“简洁高端”是当代药企的主旋律。

精兵简政的背后,药物研发依旧没有摆脱长周期高成本的发展模式。为了更好的控制风险,药企就会寻找外部团队协调研发和生产工作。如果偏向药物开发,协调的则是CRO企业。偏向药物生产,就是CDMO企业。如果药企需要保密,甚至还会把一款药物的生产工艺拆成几个环节,交给几家CDMO企业分开研发。

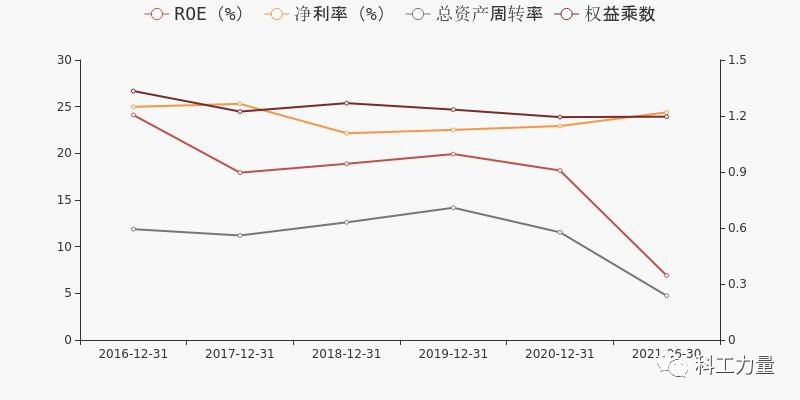

客户的需求,让CDMO企业形成了高度分散的市场布局。从全球角度来看,全球CDMO三强Lonza、Catalent和Patheon的份额加到一起,只占全球市场不到15%。充分竞争的市场中,中国企业借助原料生产和产业优势,成功找到了发展契机。在海外企业毛利率不到30%的前提下,国内CDMO龙头企业平均毛利率40%,凯莱英2017年毛利率更是高达52%,成为了投资市场的热门话题。

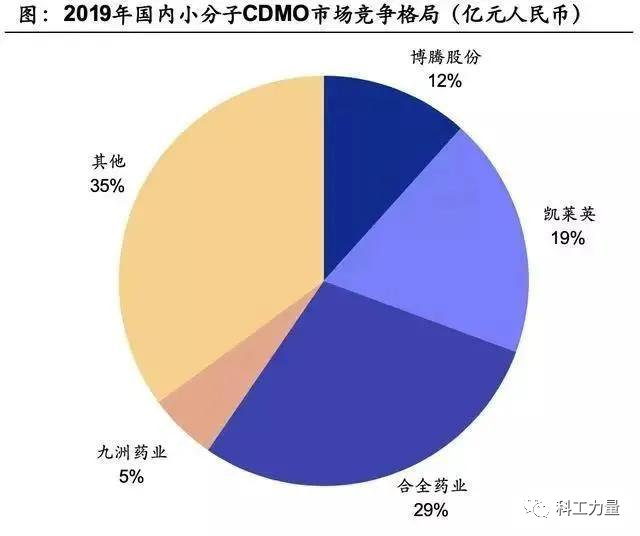

从市场份额来看,由于大分子药物研发门槛较高,该领域龙头药明生物2019年市占率超过80%,但考虑到凯莱英、海普瑞等企业在抗体,基因疗法等领域的布局,市场又将进入全面竞争状态。小分子领域,国内CDMO企业均有布局,国外药企的长期需求,也让该领域进入了快速发展期。

截至目前,药明康德旗下的合全药业,已经完成了对百时美施贵宝瑞士制剂生产基地的收购,并在9月下旬赴美建设原料药和制剂生产基地。博腾股份也在今年收购湖北宇阳药业,总产能扩大至2000m³。凯莱英的采购大单,则给火热的CDMO产业再添了一把火。

风口之后,质疑竞争不断

行业热潮当中,CDMO也一直在经受着行业人士和投资者的质疑。

受到新冠疫情影响,国内医疗行业融资受到强力推动。仅在今年一季度,百因诺生物、鼎康生物、澳斯康等企业融资金额就超过20亿人民币,鼎康生物更在A+轮就获得了超过10亿元的融资,资本扎堆之后,针对CDMO产能泡沫的争论就持续不断。

作为与CRO针锋相对,掌握全研发流程生产的代表,国内创新药企业一直在自己的产业布局中挤出CRO企业。在他们的眼中,集采和一致性评价等政策,代表着国家对药企研究能力要求不断提高。想要与政策赛跑,研发和生产的主导权就要在自己手里。依赖外部市场的CDMO,在他们的手上占不到什么便宜。

恒瑞医药董事长孙飘扬就指出:“CRO现在炒得这么高,这世界没有讨便宜的地方。虽然CRO是一种工作模式,但不一定交给CRO就便宜——也正是你们觉得交给CRO便宜,才把CRO炒得这么高。”

另一方面,以默沙东、辉瑞和诺华为代表的欧美制药巨头,仍然在考虑将研发和生产管线的部分业务向中国转移。大量新药物的研发迭代,为中国CDMO企业在产能转移之前,争取到了充足的发展空间,也为这些企业整合上下游产能创造了机会。

仅以目前行业关注的新冠药物风口为例,包括辉瑞Paxlovid,Molnupiravir等小分子药物;以及君实JS016和葛兰素sotrovimab为代表的大分子抗体即将完成政策审批和合同布局,上述药物的生产合作均有中方CDMO企业参与。

仅以小分子药物为例,全球2500万新冠患者,单一疗程700美元,按照口服药物用量计算,小分子药物年销量预计为350-500亿美元。按照原料成本5%,行业外包率80%计算。该领域年产额可以达到50-70亿人民币。如果算上大分子药物市场,这一数字还会继续上升。

作为CDMO行业的从业者,上海臻格生物技术有限公司董事长陈建新,表态相对比较中庸:“未来我觉得中国大分子药物的CDMO能生存下来的有十几家,能生存得很好、做到国际化的大概会有5家左右。”

本文来自微信公众号:科工力量(ID:guanchacaijing),作者:清柠