本文来自微信公众号:财经国家周刊(ID:ENNWEEKLY),作者:吴丽华,题图来自:视觉中国

当很多人调侃“终于实现吃肉自由”时,入行多年的广东养猪户胡耀荣(化名),意识到自己可能踏空了节奏。

2019年底,因为非洲猪瘟和上一轮猪价大跌亏损,一度退出养猪行业的他,看到猪价快速上涨,决定再度投资养猪。没想到,猪还没出栏,猪价已经进入下跌通道。

不止胡耀荣这样的散户,从2021年第三季度业绩来看,以温氏、牧原、正邦、新希望等龙头企业为代表的上市猪企,也面临类似的烦恼。

与往年类似,探讨生猪养殖行业和猪价市场变动,一个绕不开的“主旋律”就是“猪周期”,它深刻影响并展现了行业、市场的供需规律及起伏涨跌。

所不同的是,这一轮猪周期受到非洲猪瘟、环保限产政策、新冠肺炎疫情等多重因素影响,猪价掀起了一轮幅度最大、高位维持时间最长的上涨。影响因素之复杂、产销缺口之大、涨跌速度之快,以至于行业内称其为“超级猪周期”。

在初始阶段,随着行业门槛抬高,散户大量退场,规模养猪企业特别是龙头企业大举扩张,业内一度判断,超级猪周期之后,养猪行业产业集中度、信息化程度、企业管理水平及监管部门调控水平等都有了明显提高,整个行业应对猪周期的能力将显著提高,“熨平”猪周期或许不再那么困难。

但今年初以来,猪肉价格持续下跌,生猪养殖再次出现行业亏损,一度以为“一切尽在掌控之中”的龙头企业纷纷调整经营战略。

为什么有钱、有技术、有管理、集中度明显提高的养猪行业,还是没能解决供求关系变化造成的行业大起大落?要怎样才能“熨平”困扰行业已久的猪周期?

一、猪周期:养猪行业基本逻辑

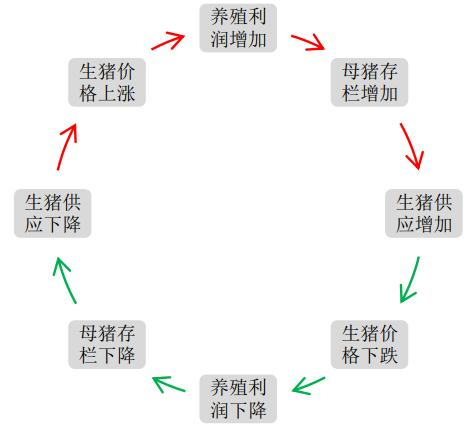

猪周期是生猪养殖行业最基本的市场规律和逻辑,生猪生产及价格相互影响,进而造成市场供求、价格周期性波动,影响行业盈利水平、猪肉价格及市场供应。

具体来说,它的传导逻辑是:猪肉价格上涨→行业盈利水平上升→养殖户扩大产能→供给增加→猪肉价格下降→行业盈利水平下降甚至亏损→养殖户减少产能→猪肉供给减少→猪肉价格重新回升。

如此周而复始,就形成了价格大涨大跌的猪周期。

虽然都是市场供需波动,但与其他一些食品行业不同,猪是生物性资产,生产过程需要一个漫长周期,养殖户增加和减少供应,都不能立竿见影,价格下跌区间叠加疫病等因素,造成生猪产能过分下降,还会为下一轮猪价大涨埋下伏笔。

以胡耀荣的生产节奏为例,从引进小猪作为后备母猪开始,10~11个月后,小猪长成有繁殖能力的母猪,4个月后仔猪出生,再经过10个月左右的育肥,才能有肥猪出栏。

也就是说,从小猪到母猪,再生仔猪,最后育成肥猪上市,要两年左右的时间。

即使是大型养殖企业标准化的生产流程,生猪从后备母猪补栏到育肥猪出栏,也需要大约14个月时间,依次经历能繁母猪、仔猪、断奶仔猪、小猪、中大猪等5个不同形态或环节。

从生物学角度看,这是特定的自然生长规律,不以人的意志为转移。于是,生猪市场当前决策产生的行动,能给市场和养殖户带来的结果滞后很远。市场意识到供给缺口时开始扩大生产,需要等到至少14个月之后才有收获。

二、被大涨大跌“打个措手不及”

从猪周期的形成原理不难看出,猪价的波动主要在于供需的不均衡,而且从中国的生猪市场情况来看,需求端比较稳定,主要是供给端的波动。供给多了猪价下跌,供给少了猪价上升,“熨平”猪周期的难题,则是市场一直无法调整到供需长期较为均衡的状态。

2019年开始,价格大幅上涨的这轮猪周期之所以被称为超级猪周期,则是因为市场周期性供求调整叠加非洲猪瘟等特殊因素,造成了产能的深度调整,以至于全行业出现了诸多破纪录的“前所未有”情况。

市场感触最为明显的“前所未有”,无疑是产能降幅之深和价格涨幅之大。

农业农村部监测数据显示,这一轮猪周期产能低谷时,能繁母猪和生猪存栏同比减少了40%左右,2020年2月第4周猪肉价格最高点时达到每公斤59.64元,同比涨幅165%,并且打破历次猪周期的历史纪录,出现长达30个月的猪价上行周期。

不过在当时,业界不少人士认为,经历这次超级猪周期的洗礼,行业已经变得不同,供求关系剧烈变化导致的猪肉价格暴涨暴跌可能会减少,某种程度上拥有了拉长猪周期,甚至“熨平”猪周期的能力。

支撑这一观点的逻辑是,非洲猪瘟疫情暴发后,行业需要长期与疫情共存。出于非洲猪瘟疫情防控的需求,购置新设备、猪舍改造、清洗消杀等都需要增加投资,门槛提高和风险加大,养猪已经变成了一个重资产的行业。这种情况下,经营单个猪场的中小企业和散户,无法承担一旦遭遇非洲猪瘟,大概率收入为零的巨大损失,纷纷退出市场。

与此同时,规模化、连锁化经营的大型企业,则凭借其资金、技术及分散布局的优势,在行业暴利期大举扩张。行业门槛和集中度大幅提高的前提下,养猪行业有望实现行业协会及监管部门通过数据检测对企业发出预警,进而起到调节猪肉供求关系的作用。

言犹在耳,行情难料。行业却被猪价的突然下跌再次打了个措手不及。

统计数据显示,今年2月开始,生猪价格连续下降,到6月末,全国集贸市场猪肉的零售价格是一公斤24.6元,比2020年2月份的历史最高价59.64元降了一半还多,养殖端利润不断下降,6月份养殖场户陷入了亏损,到今年9月,行业亏损面达到76.7%。

三、止跌回升,但下行周期尚未结束

不过,长达近9个月的持续降价之后,10月中旬以来,猪肉价格止跌回升,短短两三周价格上涨了30%以上。

猪价掉头上涨,是否意味着这轮超级猪周期拐点来了?各种因素快速变化之下,最强猪周期的下行区间也跟着缩短了?

行业内普遍持否定看法。

一位大型企业高管告诉《财经国家周刊》记者,此轮价格反弹主要是国家启动临时收储政策、市场短期供应变化叠加资本运作,事实上市场供过于求的基本面并没有改变,不支持猪价大幅上涨,猪周期拐点还未到来。

农业农村部的权威判断也与之类似。11月4日,在农业农村部召开的新闻发布会上,农业农村部畜牧兽医局副局长陈光华表示,近期猪肉价格回升主要原因是消费拉动,市场供应相对宽松这个基本面并没有改变。

农业农村部监测数据显示,9月份,全国规模以上屠宰企业屠宰的生猪是2509万头,同比增长95.2%。10月份,屠宰生猪的数量更多,达到了3023万头,同比增长111%。

在养殖环节,根据农业农村部监测,3月份以来,全国规模猪场每个月新生仔猪数量都在3000万头以上,并持续增长。这些仔猪育肥6个月之后就可以出栏上市,预计今年四季度到明年一季度,上市的肥猪同比还会明显增长,生猪供应相对过剩的局面还会持续一段时间。

陈光华认为,8月至9月全国能繁母猪存栏量接近正常保有量的110%。目前,全国能繁母猪存栏量仍比正常保有量多6%,预计到明年初才能调整到合理水平。

今年9月,农业农村部等部门联合出台《生猪产能调控实施方案(暂行)》(下称《方案》),其中提到,近几轮“猪周期”波动表明,做好生猪稳产保供工作,必须以稳固的基础产能作为支撑。能繁母猪是生猪生产的基础和市场供应的“总开关”,只要能繁母猪存栏量变动保持在合理区间,仔猪生产就有保障,生猪市场供应和猪肉价格就能保持相对稳定。

按照以往猪周期的惯例和生猪生产规律,每次猪肉下跌周期都会维持在24个月左右,较长一段时期内,生猪存栏量和出栏量仍将维持高位,而此次猪肉价格下跌仅仅才进行了10个月,显然现在谈市场拐点还为时尚早。

农业农村部第三季度新闻发布会上,农业农村部畜牧兽医局负责人孔亮也提出,预计今年四季度到明年一季度上市肥猪同比还将明显增长,生猪供应相对过剩局面仍将持续一段时间,如不实质性调减产能,猪价低迷态势难以扭转。

孔亮说,明年春节过后是猪肉消费淡季,猪价可能继续走低,并造成生猪养殖重度亏损。前述大型企业高管分析认为,此轮猪周期低点要持续到明年下半年。陈光华则表示,希望大家多买猪肉、多吃猪肉,这样既能丰富老百姓的营养,又可以缓解养殖场户的经营困难。

四、全行业努力,逆周期调节正在展开

生猪价格波动本身是市场配置资源的一种表现,但是大起大落对行业发展、对群众生活、对稳定物价都会带来一定的负面影响,即人们熟知的那句话——猪贱伤农,猪贵伤民。

多年来,尽量“熨平”猪周期,防止猪价大起大落,确保猪肉保供稳价,已经成为国家主管部门及整个行业上下的重大课题。

从6月份开始,农业农村部针对生猪产能过剩的苗头,密集发布预警信息,引导养殖场(户)有序安排生猪出栏。随后,农业农村部会同有关部门发布了《关于促进生猪产业持续健康发展的意见》,并在9月印发《方案》,努力稳定生猪生产秩序。

7月份以来,全国能繁母猪存栏量结束增长势头,环比连续3个月减少。目前一些养殖企业特别是大型集团企业,采取了“十头母猪淘汰一头低产母猪,一窝仔猪多淘汰一头弱仔,育肥猪提前十天出栏”等措施。

10月下旬,继第一轮分两批收储了3.3万吨猪肉之后,第二轮中央储备冻猪肉收储启动,有关部门表示将比第一轮持续时间更长、规模更大。专家认为,此举能在一定程度上提振市场信心,助力养猪场户摆脱困境。

记者从农业农村部了解到,下一步,为推动生猪养殖加快走出困境,防止生猪生产和供应出现大的起落,农业农村部将按照产能调控方案要求,落实地方分级调控责任,重点抓好生猪产能调减工作,加强生产和市场监测,及时发布产能过剩预警,鼓励养殖场(户)加快淘汰低产母猪,顺势出栏肥猪,使生猪产能尽快回到合理水平。

同时,保持用地、环保、贷款和保险等长效性支持政策稳定,不搞“急转弯”“翻烧饼”,防止损害基础生产能力,影响长期的市场稳定供应。

“熨平”猪周期,企业同样在行动。

从短期看,一是采取降低出栏体重以减少亏损的策略;二是部分生猪养殖企业通过参与衍生品套保,锁定利润。从中长期看,则是固本强基。

多位业内人士告诉记者,目前温氏股份、唐人神等大型企业都在进行战略调整。前述大型企业高管说,“像我们这样的大型企业曾经都以为市场足够大、只要有资金和技术扩大产能,一切都在掌控之中,现在大家意识到,行业不确定性很多,只有降本增效、做好自己才是企业能够控制的。于是,相比前两年纷纷大举扩张,企业更加注重降本增效。”

更长期的变化则是,不少养猪企业在拉长产业链,比如牧原股份、上海梅林、新希望等,都在建设自己的屠宰场和肉类加工厂,这样在价格下跌区间,企业可以通过自己的产业链加工,延缓猪肉上市时间,避开低价区间。

与此同时,华统股份等下游肉制品企业也在向上游发展,希望借提高生猪供应的自给率以降低企业的采购成本,提高企业抵御畜禽供应不稳定的能力。

五、规模化不是“最终解”,应及时开展反周期调节

无论是生猪出栏量、存栏量变化,还是能繁母猪存栏量变化,“供需矛盾”仍是猪周期难题指向的共同答案,然而,周而复始、回环往复,养殖业为何一直没有跳出猪周期轮回?

此前,有观点提出,规模化养殖,是“熨平”猪周期的有效策略。这次超级猪周期之中,生猪生产三年行动方案确立的目标任务提前完成,产业转型效果之好前所未有,一大批高水平的规模猪场快速崛起,一批中小养殖户改造提升步入规模养殖行列。2020年生猪养殖规模化率达到57.1%,比上年提高4.1个百分点,快于常年平均2个百分点的速度。

不过,快速规模化过程中的生猪养殖行业,仍在经历着猪周期。问题出在哪里?

搜猪网首席分析师冯永辉分析,规模化目前是一个“进行时”状态,远未达到可以“熨平”猪周期的水平。在他看来,家庭猪场的比例能够降到30%~50%,集团企业、上市公司或者头部集团企业能够占到30%~50%,基本上才能达到一个稳定状态。

不过,他认为,规模化养殖并不是猪周期的“最终解”,这背后的逻辑是,规模化企业能够提供更稳定的产能支撑,可以减少因猪价涨跌大幅度投机行为的发生,从而使猪周期得到且仅仅是得到最大程度的平缓。

以美国为例,它是仅次于中国的第二大猪肉生产国,规模化养殖比例较大,自2006年开始,美国猪肉市场超过60%的供给来自年存栏量5万头以上的规模养殖场。但美国的猪价仍呈现周期波动,只是变动幅度缩窄,同时时间跨度被拉长,猪周期得到平缓,但猪周期依然存在。

再看我国,2019~2020年,前十大养猪上市公司合计销售约4491万头、5496万头,分别约占全国生猪出栏量的8.26%、10.43%,离规模化养殖,特别是大型企业产能占主体的目标还有一定距离。

今年8月,经国务院同意,农业农村部、国家发展改革委等6部门联合印发《关于促进生猪产业持续健康发展的意见》,提出以保障猪肉基本自给为目标,建立预警及时、措施精准、响应高效的生猪生产逆周期调控机制,用5~10年时间,基本形成产出高效、产品安全、资源节约、环境友好、调控有效的生猪产业高质量发展新格局,市场周期性波动得到有效缓解,猪肉自给率保持在95%左右。

中国农科院农业经济与发展研究所副研究员王祖力认为,这波猪价快速下跌的原因,一是生猪产能恢复速度超出预期,二是猪肉消费恢复不及预期,三是行业集中压栏使得出栏活猪体重明显偏高。

“应及时开展反周期调控,应对猪周期波动,为防止生猪产能过度恢复导致新一轮‘猪贱伤农’现象出现,需加强监测预警与形势研判。”王祖力说。

本文来自微信公众号:财经国家周刊(ID:ENNWEEKLY),作者:吴丽华