本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌,原文标题:《新股平均涨2倍,8成老股却下跌!总成交量不足百亿,北交所首日赚钱效应并不明显》,题图来自:视觉中国

北交所自9月初宣布设立,于11月15日开市,前后仅40多天时间,创造了新的“中国速度”。

开市首日交易中,10只新股股价全部翻倍,平均涨幅200%,最高涨幅近5倍,比当初创业板、科创板开市日表现更为优异。市值低,发行市盈率低,发行股价低,或是北交新股首日大涨的重要原因。但其余自新三板精选层平移过来的71只股票,首日跌多涨少,整体赚钱效应不佳。市值第一的贝特瑞并未一鼓作气冲破千亿市值大关。

虽然有400万合格投资者,北交所81家公司总市值不足3000亿元,首日交易额不足百亿元,对沪深两市尚难以形成较大的资金分流作用。最终成为专精特新公司融资主阵地,或是北交所重要使命。

一、新股平均涨200%,超过创业板、科创板开板首日

根据安排,81家公司成为北京证券交易所(简称北交所)首批上市公司(简称“北交所公司”),在Wind中,它们被归类为“北证A股”。

其中,新三板71家存量精选层公司平移至北交所上市。

按照交易规则,从精选层挂牌平移到北交所上市的71只股票,开市当日将实施30%涨跌幅限制。目前,科创板、创业板日常涨跌幅为20%,而沪深两市主板则只有10%。

更具看点的则是10家已完成公开发行等程序准备转板至精选层的企业(大地电气、汉鑫科技、中设咨询、志晟信息、中寰股份、广道高新、同心传动、晶赛科技、科达自控及恒合股份,简称“北交新股”),此次它们直接在北交所上市,由于新股上市首日没有涨跌幅限制,因此成为市场关注的焦点。

开盘时北交所10只新股全部翻倍,N同心最高涨397%,平均涨幅近203%,也都触发涨30%临时停牌,10分钟后又触及60%涨幅临停,N同心此时已涨512%。

至收盘时,北交新股平均涨幅为200%,N同心以494%涨幅拿走“涨幅王”,科达自控涨幅最低,也有112%,也就是说新股都实现了100%翻倍以上的涨幅。

精选层71只股票,经过一段时间炒作,开市日表现较为平静,至午盘时没有一只股票涨停,平均涨幅仅有3.1%,收盘时全天最高涨幅的德瑞锂电涨超18%,但未能涨停。全天下跌的股票有59只,占比8成,而且有16只股票跌幅超过10%,与新股相比有冰火两重天之感。整体而言,北交所首日赚钱效应不强烈。

“市值王”贝特瑞(835185)未能乘胜追击,成为北交所首个千亿市值公司,且股价全天跌8.6%;连城数控(835368)跌超过10%,吉林碳谷(836077)跌3.5%,长虹能源跌(836239)13%,四个市值超过百亿元的公司全部飘绿。

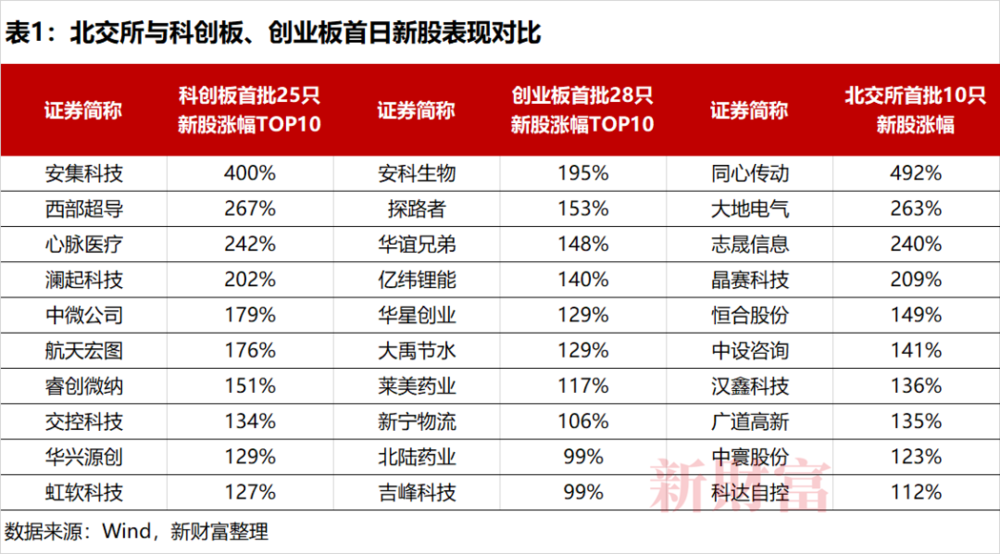

不过,与创业板和科创板开市首日相比,10只新股整体表现出色。

2009年10月30日,创业板首批28家公司(简称“创业28”)挂牌,首日股价平均涨幅为102%,平均换手率约为89%;有8只股股价翻倍,占比29%;最高涨幅是安科生物(300009),涨195%;最低涨幅75.8%。

科创板首批25家公司(简称“科创25”)于2019年7月22日挂牌,交易首日股价平均涨幅为140%,平均换手率达77.8%,16只股票股价翻倍。最高涨幅是安集科技(688019),上涨超过400%,最低涨幅也有84%。

北交新股至少在首日表现中,要比创业28、科创25更为出色一点(表1),是什么原因呢?

二、新股“三低”,为首日大涨留下空间

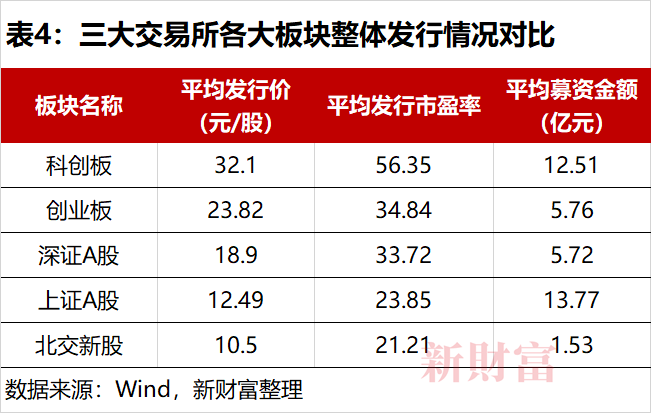

北交新股的平均发行市盈率为21.2倍,平均发行价只有10.5元/股,平均募资也仅有1.53亿元。

截至11月12日,市值最高是汉鑫科技(837092),超过11亿元,其净利润率24.78%为最高;市值最低的同心传动(833454)仅有4.1亿元;平均市值约8.2亿元(表2)。

将范围扩大到全部北交所公司,发行价格、发行市盈率和募资金额都居前10家的企业,只有两家,即贝特瑞(835185)和云创数据(835305),如表3。

相对上证A股,平均发行市盈率为23.85倍,平均发行价为12.49元/股,平均募资13.77亿元。深证A股平均发行市盈率为33.62倍,平均发行价为18.9元/股,平均募资5.72亿元。

科创板平均发行市盈率则高达56.35倍,平均发行价32.1元,平均募资12.51亿元。创业板平均发行市盈率34.84倍,平均发行价23.82元,平均募资5.76亿元(表4)。

对比发现,北交新股发行市盈率和发行价接近上证A股,但要明显低于其他板块,平均募资金额不到上证A股的1/6,或是创业板的1/4、科创板的1/8左右。

科创25首发日平均涨140%,创业28涨102%,也意味着动态市盈率也翻倍,则北交新股发行市盈率大约为创业28平均水平的2/3,科创25平均水平的2/5,为首日大涨留下了空间。

北交所公司开市前总市值2867亿元,平均市值仅35亿元,低于科创25交易前的92亿元平均市值,高于创业28的25亿元平均市值。北交新股交易前平均市值更低,仅有8.1亿元,流通市值更低,平均发行价也低,这完全是投资者偏好的类型。

多种因素叠加之下,北交新股在首发日表现整体优于创业28和科创50,就水到渠成了。

再来看“涨幅王”同心传动,其发行市盈率为14.9倍,是新股中最低,价格为3.95元/股,也是最低;市值4.1亿元,还是最低。同心传动三项“最低”,最终成功“锁定”涨幅王。即使大涨5倍,所需的资金其实也不多,同心传动全天总计成交额4.82亿元,在新股中排在第五位;换手率78.7%,排在新股中第一。

三、盘子小、总成交量有限,难以冲击沪深两市

截至11月12日收市,71家精选层公司总市值2873亿元,平均市值仅41亿元,和9月初(66家公司总市值3512亿元)的平均市值53亿元相比,还略有下滑。

上证A股总市值超过54万亿元,平均市值270亿元,深证A股总市值38.65万亿元,平均市值152亿元。目前,北交所公司整体市值规模尚不及沪深两市的1%。

截至11月12日,沪深两市总成交量连续16个交易日超过1万亿元。11月15日,沪深两市继续延续破万亿之路,总计成交额大约1.15万亿元。

而北交所首日成交额不足百亿元,短期还难以对沪深交易所大哥、二哥形成资金分流效应。

至11月15日收盘,北交所公司当天成交额为95.76亿元,平均换手率为14.63%。北交新股成交额为41.13亿元,平均换手率为60%。如果去掉北交新股,则71家公司换手率降至5.83%,平均成交量仅为0.77亿元。

此前,新三板开户门槛较高,导致挂牌公司成交量较低。截至11月11日的最近一年内,北交所公司日均成交量平均为13.44万股,中值仅有1.74万股,占日均平均总流通股数量(6826万股)比例仅为0.2%。这远远低于A股水平。

所有A股公司最近一年平均成交量为1708万股,占流通股数量的平均比例为1.14%;创业板平均成交量为1125万股,占流通股比例为3.07%;科创板平均成交量为346万股,占流通股比例为2.59%。

从9月初至11月11日,可统计的北交所9家公司,日均成交量约224万股,平均占流通股数量比例为5.25%,和以往相比有大幅提高,平均换手率81.1%。同期,全部A股公司成交量占流通股比例平均为1.31%,创业板为3.32%,科创板为1.94%。北交所设立的消息激活了新三板的交易动量。

近期成交量居前的公司是和昌聚合(775万股)、广脉科技(363万股)、海希通讯(345万股)、锦好医疗(121万股)、广咨国际(111万股),它们均为最近一个月内从创新层转为精选层,只有贝特瑞(123万股)是在2020年7月转为精选层。可见,投资者对于“新股”抱有更多的热情。

部分待上市北交所公司成交异常活跃,超过所有A股、创业板、科创板。不过,所有A股公司、创业板和科创板平均换手率分别为131.1%、208.2%、148.5%,仍然高于上述北交所公司。

开市日,同比均实现翻倍的新股带动了全市场交易情绪,换手率提升很正常,但长期未必能维持5%以上的换手率。

四、超400万在场股东,首日亏多赚少

北交所发布的投资者适当性管理办法明确,个人投资者准入资金门槛为证券资产50万元,机构投资者准入不设置资金门槛。

北交所公布的数据显示,截至11月12日,累计超210万户投资者预约开通合格投资者权限,开市后合计可参与交易的投资者超400万户,较此前新三板市场投资者数量实现翻倍。

截至2021年6月底,全国股票市场投资者数量达到1.89亿,自然人账户占比大约99.8%;400万北交所合格投资者大约只占股民2%左右。

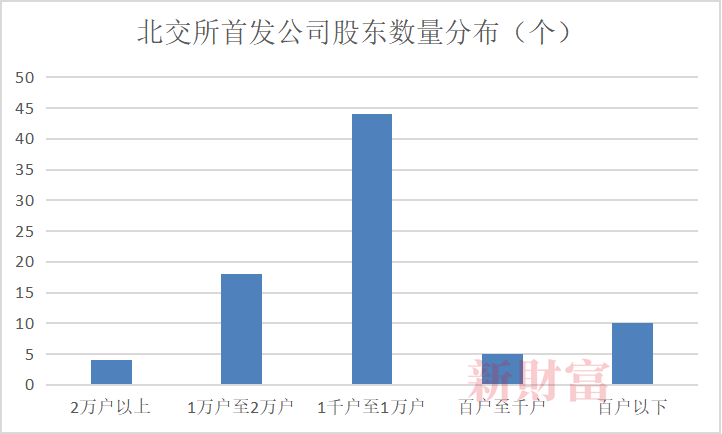

北交所公司中,有22只股票股东户数超过1万户。股东数量最多的并非市值最高的贝特瑞,而是颖泰生物(833819),达到35391户,国源科技(835184)股东数量30164户,球冠电缆(834682)、恒拓资源(834415)股东数量也超过2万户。其他市值超过百亿元的连城数控(7061户),吉林碳谷(7362户)、长虹能源(5905户),股东数量则处于中间状态。

股东数量在1000至10000户的北交所公司共计44家,占比超过一半,5家股东数量处在100至1000户区间;还有10家公司股东数量低于100户(图1)。

最低股东数量是和昌聚合(832089),仅有59个股东。而低于1000户的15家北交所公司也有共同特点,就是近期新转入精选层的公司,并涵盖10家直接上市公司,大概是市场新投资者等待北交所开市时才入场。

如果去除这15家公司,则其余66家公司平均拥有1.04万户股东。对比一下投资门槛同为50万元证券资金的科创板,所有公司的平均股东数量为13083户,差别不大。

投资门槛略低的创业板,平均每家公司的股东数量为2.96万户。上证主板公司股东数量平均约6.66万户,深证主板公司平均股东数量为5.92万户。

投资沪深两市的主板企业,门槛极低。开户本身没有限制,比如投资者如果想成为“宇宙第一大行”工商银行(601398)的小股东,买一手只要465元(11月12日收盘价),再加上交易费用(假设5元),入市门槛只需要大约470元。

截至11月12日,北交首发81的股东户数总计68.92万户。近期新增的200多万投资者有望入场交易。假定原新三板合格投资者有200万,则相当于近35%投资者参与原北交所公司交易。北交所正式开市,门槛放低,投资者总比例提高到50%,也即大约共200万投资者在场内。

北交所也执行T+1交易制度,当天买进不能卖出。如果新入场者有100万人投资北交新股,则首日新股市值增量116亿元,每个投资者大约赚1.16万元。

71只精选层公司,总市值比前一个交易日还少330亿元,假定有70万投资者持有老股未减持,则他们平均还亏大约4.7万元。当然,投资者如果卖老股买新股,可以对冲一下损益。

五、既期待“延迟的幸福”,也提防“估值消化”

创业板开始交易前,按发行价计算,市值超过百亿元只有一只股票,即乐普医疗(300003),大约118亿元。北交所开市前,市值超过百亿元已有4家公司,即贝特瑞(912亿元)、连城数控(283亿元)、吉林碳谷(147亿元)和长虹能源(129亿元)。

北交所开市前,精选层71家公司经过投资者一轮热炒,股价平均涨幅达53%(9月2日至11月12日),包括贝特瑞(涨121%)、吉林碳谷(涨112%)在内的10只股票股价已经翻倍,市场效应初步显现。

一日涨跌不值得大喜大悲,唯有将时间拉长,才能发现没赶上“头趟车”的公司往往给市场更多惊喜。

截至2021年11月12日,创业28股价相对发行价平均涨幅为1010%。亿纬锂能(300014)也是创业板唯一的百倍股,累计涨约129倍,爱尔眼科(300015)累计涨幅为62.76倍。但在创业板涨幅前20公司中,来自首发28家公司的只有亿纬锂能和爱尔眼科,另外18家是“后来者”。

而且创业28分化非常严重,华测检测(300012)和安科生物分别累计涨1867%、1227%,成为10倍股。还有10家公司股价未能翻倍,比如南风股份(300004)仅涨7%,至于吉峰科技(300022)则破发2%,排在最后。

更有“玩火者”金亚科技(300028),因涉嫌证券违法违规于2015年6月被证监会立案调查;2020年8月,金亚科技正式被深交所摘牌。成都市中级人民法院判决显示,金亚科技犯欺诈发行股票罪,判处罚金392万元;时任董事长周旭辉数罪并罚,决定执行有期徒刑三年,缓刑五年,并处罚金10万元。

截至11月12日,科创板首发的25家公司平均涨幅为238%,中值为182%。涨幅第一依旧是安集科技,上涨628%。铂力特(688333)上涨626%,和安集科技不相上下,但其在上市首日涨幅只有95%,处于中下游。容百科技(688005)、杭可科技(688006)也是逆袭的代表,首日没有翻倍,现股价涨3倍多。“不进反退”的公司也有10家,其中新光光电(688011)、中国通号都破发近10%,中国通号首发日涨幅近110%。

若把范围放宽到全部科创板公司,美迪西(688202)和固德威(688390)分别涨1351%、1137%,也是仅有的两只“10倍股”。截至11月12日,科创板涨幅最高的前18家公司,甚至没有一家来自首发的25家公司。

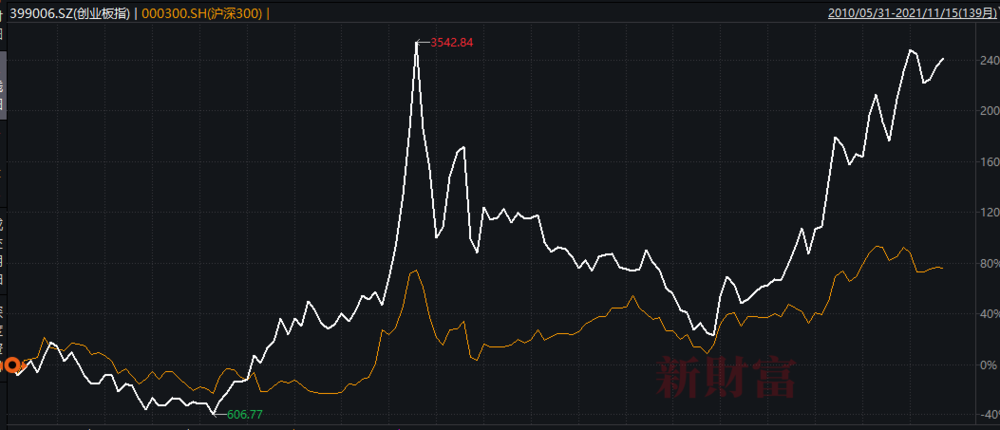

创业板和科创板开板一段时间后,指数达到高点,出现回落,北交所或许仍有类似走势,但这属于正常状态。创业板指前5年,板块指数和板块平均市盈率整体走势保持一致,指数刚推出时,板块平均市盈率高达68倍,而截至2012年10月30日创业板开板三周年时,板块指数仅为689.61点,较2010年5月31日基准日1000点下降31.04%(图2)。

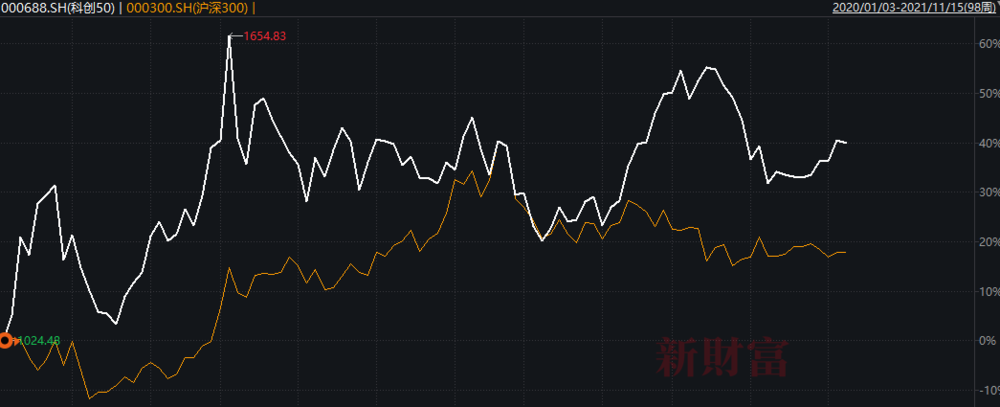

自科创50指数推出以来,整体呈现震荡态势,在科创板开板一周年前后即2020年7月达到阶段高点(图3),一定程度上可认为其面临和创业板类似的估值消化阶段。

安信证券研报分析,无论是科创板还是创业板,在开板后早期均呈现下跌或者震荡走势,这或许与开板初期市场情绪较高新股上市时估值相对较高有关,需等待募投项目等业绩释放进行估值消化相关。

精选层71家公司中,有29家自2018年开始陆续在新三板定增融资,平均融资6491万元,一般募投项目两年建设周期,该部分公司定增募投项目可以使其更早实现业绩的兑现,更快完成估值消化。

北交所上市公司对控股股东及持股10%以上股东的股份锁定期仅为12个月,大大短于创业板和科创板36个月的锁定期。由于部分公司在挂牌期间已经进行过定增或股东减持,也有一定比例的流通股份,更短锁定期和相对更高比例的初始流通盘,大股东解禁压力对市场冲击更小,对近期涨势较好的北交所公司来说,主要考验依然来自后期的业绩增长。

无论是运行一年多的科创50指数,还是长跑了11年左右的创业板指,它们的走势在多数时间都能跑赢沪深300指数。北交所股票整体走势,是否会跑赢它们呢?

六、券商“一鱼多吃”,或增收188亿元

对北交所上市公司,券商既可以承担主办商和做市商角色,也可下场直接投资,可谓“一鱼多吃”。

统计显示,北交所公司中的主办券商居前的主要是:中信建投(601066)以12次大幅领先,安信证券共有7次、申万宏源(000166)有6次、开源证券和国元证券(000728)各5次、东北证券(000686)和中信证券(600030)各4次、长江证券(000783)和中泰证券(600918)各3次(表5)。

上述券商主办总市值比较,开源证券以355亿元夺走第一,中信建投、申万宏源分别是263亿元、220亿元,也居前列。

不过,由于制度要求与现行上市公司主要监管安排接轨,北交所不再实行主办券商制度,由保荐机构履行规定期限的持续督导职能;同时充分考虑创新型中小企业的经营特点和发展规律,强化公司自治和市场约束。

对新三板做市,中小券商布局更迅速。做市企业数量排在前十的券商,只有广发证券(000776)属于一线券商,其余9家均为中小券商。9月以来,截至11月12日,中泰证券做市企业数量遥遥领先,有29家,万和证券、东北证券做市也各有9家、8家(表6)。

做市企业总市值,依旧是中泰证券大幅领先,达783亿元,大约是第二名万和证券两倍左右。

天风证券预计,北交所将为券商带来经纪、两融和IPO收入合计达到188亿元,占今年行业整体年化收入超4%。

在入股投资上,有多家券商加大投资北交所公司的力度,江海证券、国元证券、中泰证券为前十大股东的公司数量,都比2021年中报时增加两家。

有4家券商下注观典防务(中信证券、安信证券、东北证券、长城证券)和长虹能源(红塔证券、江海证券、银河证券、首创证券);智新电子有三家券商(中泰证券、银河证券、国海证券)投资。佳先股份、安徽凤凰、万通液压也各有两家券商投资。

目前新三板创新层公司还有1200余家,为北交所上市公司“后备军”。据安信证券统计,截至2021年11月12日,已有200余家公司公告表达北交所上市意向,59家已受理,155家正在辅导中,4家已辅导验收。

随着北交所正式开市,新三板迎来长期利好,券商投行、资管以及经纪业务等市场空间将陆续打开。

七、机构分化,有资金悄悄撤退

不过,也有多家券商开始撤退,如第一创业(002797)、海通证券(600837)、粤开证券、华金证券等中报时还在北交所公司前十大股东中,如今已悄然不见(表7)。

从9月初至11月12日,所有券商平均涨幅为-2.1%,申万宏源累计涨19.8%最高,东北证券涨6.3%,在北交所公司主办券商中涨幅较为靠前。中泰证券做市商地位领先,但股价跌幅为3.5%。银河证券(601881)涨8.6%,涨幅靠前。

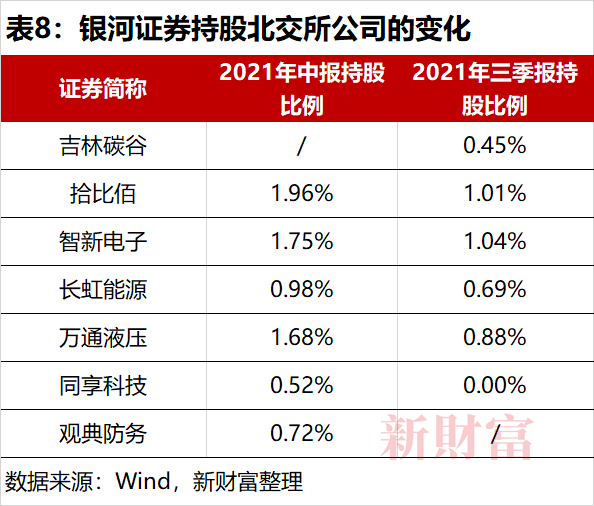

新财富此前统计显示,截至2021年中报,银河证券是6家北交所公司前十大股东,在三季度,银河证券悄然减持多家公司(表8)。

截至三季报,银河证券新进吉林碳谷前十大股东;同时减持了拾比佰、智新电子、长虹能源、万通液压、同享科技。此外,银河证券在2021年中报时新进观典防务十大股东,至三季报时退出。观典防务股价在三季度内累计涨幅近76%;而10月后至今累计跌幅11.56%,银河证券这波“快进快出”操作,踩点精准。

吉林碳谷9月大涨近125%,10月至今又涨7.74%;同期,长虹能源涨超33%,智新电子涨19.8%,同享科技涨11.8%,拾比佰涨9%;但在15日,这五只股票都大跌。万通液压10月后大跌22.5%,11月15日再跌5%,银河证券成功“逃顶”多家公司。

在北交所开市前“出走”,银河证券可能错失更多获利机会,然而北交所公司今年涨幅明显高于其他大盘指数,银河证券提前兑现,不失为稳妥之策,且手中还有不少筹码,倒也进退自如。

券商对于市场风向判断往往也会提前,11月15日存量的71股中多数下跌,背后也折射了券商的投资策略。

八、多个创始人身家缩水,陈发树6年赚343%

统计显示,截至11月12日,北交所公司的大股东或实际控制人,身家超过10亿元共有10人(家族),由9家公司贡献(表9)。

因为股票整体跌多涨少,北交所开市首日,身家曾在10亿元以上的大股东或实际控制人,身家缩水比例也比较多。由于还是隆基股份重要股东,连城数控小跌,并不影响钟宝申、李春安的百亿身家。

北交所公司第一大股东持股比例普遍较高,平均持股37.2%,其中有35家公司大股东持股占比超过40%。创业板第一大股东平均持股比例为28.5%,科创板则为31.1%。

北交新股拟募资总金额15.25亿元,与交易前总市值(81.6亿元)相比,整体出让股权比例在两成左右。

比如同心传动,大股东陈红凯持股比例从中报时的73.1%稀释至目前的55.1%。北交所公司大股东整体持股比例仍然较高,后续再融资空间较大。

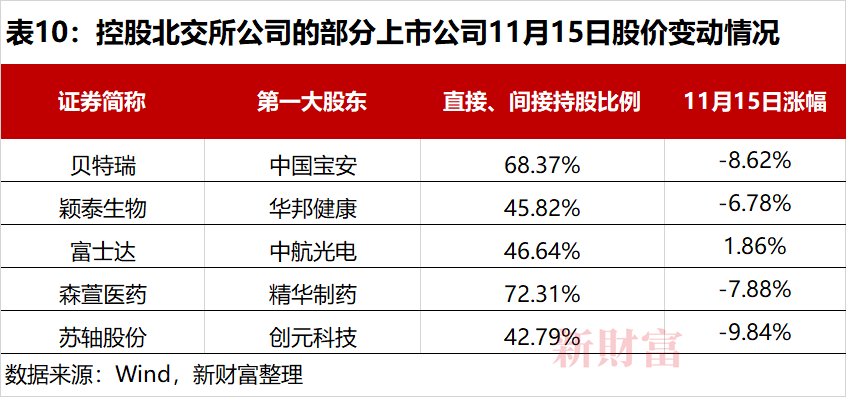

多家沪深公司持股北交所公司且是大股东(表10),15日跌多涨少,自然不会为短期的市值波动纠结。

著名投资人陈发树,也是恒合股份(832145)第三大股东,其直接持有恒合股份570.3万股股份,占比11.18%,此外,陈发树配偶林玉叶直接持有15万股,其子陈焱辉直接持有62万股,陈发树家族合计持有647.3万股,占比12.69%。

尽管为高比例持股,陈发树家族未在恒合股份任职,为纯粹财务投资者。

2015年7月,陈发树认购时总计出资2560万元;开市首日,恒合股份大涨149%,最新股价19.88元/股,陈发树持股市值11338万元,赚超8600万元,或浮盈率343%,其持股超过6年时间,投资表现出色,但不算太惊艳。

九、专精特新公司“主阵地”

工信部公布的国家级专精特新“小巨人”企业有4900多家,在沪深上市大约300余家,新三板挂牌大约370余家,总计占比大约14%。北交81有13家公司也是专精特新公司,占比16%。而这仅仅是开始。

超过8成的国家级专精特新公司尚未登陆资本市场,北交所作为为创新型中小企业量身打造的专属阵地,各地政府陆续出台政策,鼓励企业去北交所上市,从间接融资变成直接融资,解决发展中的资金难题。

北交所成为专精特新公司募资的主要阵地应可期待,其中的专精特新公司作为先锋队,对未来新军也提供了指引。

这13家专精特新公司2021年前三季度营收平均增速达29%;净利润增速则有所分化;平均净资产收益率(ROE)为10.54%,高于上证主板(6.1%)、深证主板(2.94%)、科创板(7.69%)、创业板(1.77%)。

沪深两市专精特新公司前三季度收入和净利润平均增速分别为39%、53%,平均ROE大约为8%,低于北交所专精特新公司,但高于沪深主板和创业板、科创板公司。

北交所超过400万投资者,准入门槛50万元,理论上拥有超过2万亿元资金。但投资者资产配置肯定较多元化,且会控制仓位,首日北交所公司市值整体下滑,部分能代表投资者参与程度和对后市的看法,市场还需要更多增量资金入场。

设立北交所是落实国家创新驱动发展战略、全面深化资本市场改革的重要举措,有利于提升多层次资本市场体系对实体经济的服务覆盖面和适配性,也为公募基金拓展投资运作空间。

证监会11月12日表示,已经准予注册8只北交所主题公募基金。这些基金采取2年定期开放运作方式,80%以上非现金基金资产投资于北交所股票,可带来增量长期资金。

公募基金、保险、社保基金等长线资金陆续进场,进一步提升北交所流动性支持的同时,也将更加丰富其投资者类型。而对证券资金受限的投资者来说,借道北交所主题公募基金进行布局,投资方式可能相对更优。

假以时日,“北交首发81”乃至全市场“小而美”的专精特新公司,诞生多家10倍股、千亿市值公司,并非奢望。

本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌