万科美元债价格近期大幅波动,影响外界对其稳健的认知。

从前三季业绩看,其销售面与经营面双双疲软。或许,万科债券大跌并非无风起浪,而是市场情绪与公司业绩共振的结果。

当下,“保交楼”已成为房地产行业主旋律,预售资金监管严格,购房者出手和供应商垫资也变得谨慎,房地产项目建设周期变长,三端挤压,势必让房企的现金流进一步承压。万科在手资金中,多大比例由于预售监管而被限制使用,其真实流动性、偿债能力几何,唯有万科内部最清楚,但投资者仍不乏担忧。

万科多只美元债价格大跌,成为近期证券市场的焦点,并引发投资者对公司基本面的担忧。

2023年10月17日,惠誉下调万科企业长期外币发行人违约评级,以及万科全资子公司——万科香港的高级无抵押评级和已发行优先票据评级,由“BBB+”降至“BBB”。

境外评级机构的降级,引发万科美元债市场的大幅波动。10月下旬以来,万科的多只债券到期收益率较票面利率大幅偏离。2024年到期的“VNKRLE 5.35 03/11/24”、“VNKRLE 4.2 06/07/24”,到期收益率一度分别高达43.95%、60.65%。债券收益率走高,反映市场对其风险的担忧。

回顾中国恒大、碧桂园及融创中国等房企案例,债券杀跌往往是房企债务违约的先兆。万科境外债券的杀跌表现也不免令投资者联想,万科财务状况如何,有没有债券违约风险?

不只是市场情绪干扰

2023年10月的最后一个交易日,万科在深交所互动易平台上正面回应了投资者的关切。回应将债券异动主要归因于市场情绪的波动,“公司基本面没有出现任何问题”。

那么,万科的基本面究竟怎么样?

2023年10月31日,中指研究院发布的《2023年1~10月中国房地产企业销售业绩排行榜》显示,房企10月份单月销售额同比下降33.5%,环比下降7.5%;TOP100房企前10月销售总额为5.3万亿元,同比下降13.1%,降幅相比上月扩大2.8个百分点。

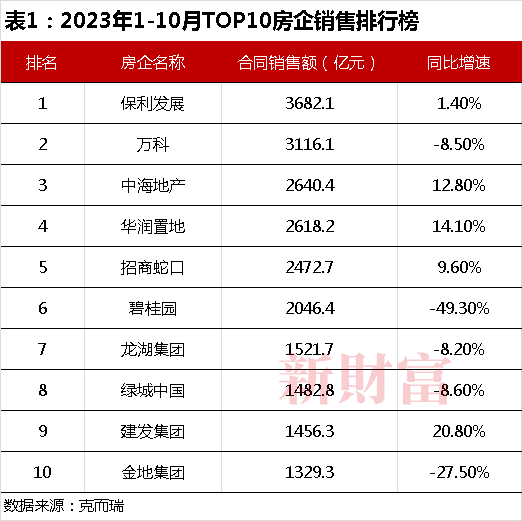

在销售榜TOP5中,万科销售额同比下滑8.5%,是唯一一家同比下滑的房企;TOP10中,万科也是仅有的两家销售同比增速下滑的非民营房企之一(表1)。

2023年8月底以来,监管部门及地方政府频繁出台政策利好,为房地产市场注入信心。然而,存量房贷利率下调、多个城市全面取消限购、购房税费优惠、实行“认房不认贷”,一系列优惠措施刺激下,尽管有一线城市出现企稳复苏迹象,但市场成交仍待提振,传统旺季“金九银十”未再现。

克而瑞数据显示,10月,近60%百强房企单月业绩环比降低,近半数百强房企同比、环比双降,销售额超千亿元房企14家,较去年同期减少2家。

总体来看,房地产市场仍在经历持续调整,万科的销售增速仍高于行业平均水平,难能可贵。但相较于同行领先者,万科的销售又劲头不足,略显疲态。

越是市场不好的时候,越能展现房企的功底。在低迷的行情下,房企的业绩呈现严重分化特点。Wind数据显示,2023年前三季度,A股105家上市房企中,营收同比下滑的有51家,净利润实现正增长的有53家。

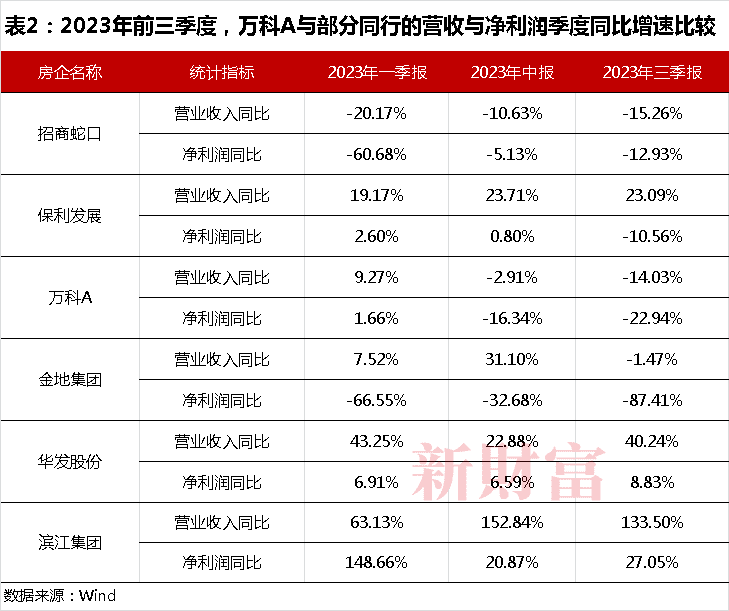

新财富选取2023年前三季度A股6家头部房企数据对比发现,“招保万金”阵营中,保利发展(600048)的营业收入季度同比增速均保持两位数的增长,但净利润有逐季扩大衰退的趋势,有些“增收不增利”的意思(表2)。招商蛇口(001979)的营业收入和净利润的季度同比增速均为负值,但其今年前10个月销售规模同比增长9.6%。

纵使市场淡静,仍有部分房企取得不俗的业绩。国资背景的华发股份(600325)营业收入均同比保持两位数增长,今年前10个月销售规模同比增长33.3%,位居行业第14位;民营背景的滨江集团(002244)的营业收入、净利润季度同比增速一度达到三位数,今年前10个月销售规模同比增长11.9%。

同期,万科的营业收入季度同比增速走跌,分别为9.27%、-2.91%、-14.03%;同期净利润指标亦然,分别为1.66%、-16.34%、-22.94%。两项指标逐季下滑,且持续扩大的趋势明显。10月27日发布的三季报数据显示,万科前三季度累计实现营业收入2903.1亿元,同比下降14.03%;实现归属于上市公司股东的净利润136.2亿元,同比下降20.3%。

销售面与经营面双疲软,万科债券价格下跌或与此不无关系,外界对其安全稳健的认知也被打上问号。

10月31日,万科A的股价收跌2.33%,相较2018年1月的股价峰值31.92元已跌去近2/3。当日盘中,万科股价一度下探至11.22元/股,几乎回到7年前的水平。有业内人士认为,在楼市销售低迷,碧桂园(02007.HK)、中骏集团控股(01966.HK)等民营房企债券相继违约的背景下,市场关注或已扩展至混合所有制背景房企。相比实力雄厚的央国企,部分投资者对这类企业的信心不足,万科股债“双杀”受此情绪波及。

10月17日,在宣布董事长凌克辞任的消息后,金地集团(600383)同样遭遇股债“双杀”。当天,金地集团盘中股价触及跌停,股价创近5年新低。时至今日,其股价仍在延续颓势。

事实上,金地集团最近三个季度的净利润同比增速下滑相当剧烈,最高达-87.41%(表2)。不仅如此,今年前10个月,金地集团销售规模同比大幅下滑27.5%,是TOP10房企中表现最差的非民营房企(表1)。

万科、金地集团前三季度经营业绩均不尽如人意,其近期的债股异动,或在一定程度上是资本对公司基本面的反应。换言之,万科债券大跌或是市场情绪与公司业绩共振的结果。

无风不起浪。由于境外债需要用美元还,2023年以来,人民币兑美元贬值的趋势明显。汇率的变化,导致同样一笔美元债,在境内经营的万科,现在需要拿出更多人民币资金,才能偿还,这直接增加了其境外债兑付的成本及压力。未来一年,万科到期美元债规模达26.75亿美元,业绩持续下滑的万科,并非高枕无忧。

10月27日,万科第一大股东深圳地铁的董事长辛杰出任万科董事会副主席,释放国资大股东对万科一如既往的坚定看好和支持的积极信号。同时,董事会审议通过《关于强化激励约束机制、修订公司部分管理制度的议案》,万科将员工利益与股东利益进行绑定,董事会主席和总裁现金薪酬方案继续和年度净利润挂钩,并增加年度股价变动作为调节系数。面对万科股东及管理层释放的多重利好,证券市场仍然无动于衷。

偿债能力究竟几何

万科在公开回应中进一步解释称:“公司当前经营正常,1~9月累计合同销售金额2806亿元,保持在行业头部梯队,其中9月合同销售金额320亿元,环比增长41.6%。现金流方面,公司已连续14年保持经营性现金流为正,1~9月在覆盖37个新项目地价支出后仍然保持为正。截至3季度末,公司在手资金1037亿元,对短债的覆盖倍数2.2倍。”

万科董秘还表示,年内公司已无境外债务到期,境内待偿还信用债仅3.8亿元,目前公司财务稳健,各项资金排布和还款安排都在有序进行中。

从近年宣告违约的房企情况看,一些财报上货币现金足以覆盖短债规模的房企也相继违约。房企的财务报表数据对判断偿债能力的参考价值,已大打折扣。

2021年,旭辉控股集团(00884.HK)“三道红线”全部达标。次年5月,该公司作为5家优质民营房企之一,进入“示范房企”名单。2022年中报数据显示,旭辉控股集团拥有311亿元货币现金,同期的一年到期债务仅195亿元,短债覆盖比达到1.61倍。若算上应收款规模,该公司的一年期短债覆盖倍数超过7倍(表3)。

然而,2022年9月28日,旭辉控股集团遭遇了股债“双杀”。同年11月,其公告称,“目前已暂停支付境外融资安排项下所有应付的本金和利息,并寻求境外债务的全面解决方案”。这家房企“优等生”最终还是走到了暴雷时刻。

除此之外,2021年10月首次宣告违约的花样年控股(01777.HK),彼时中报显示其有272亿元货币现金,而对应的一年内到期债务仅有195亿元。若再算上同期内的应收款规模,货币现金与应收款规模综合约是一年内到期债务的1.86倍。

2022年5月,碧桂园与旭辉控股集团一同入选“示范房企”名单,作为示范性发债试点房企。从信贷看,碧桂园获得10余家银行超过3000亿元的意向性综合授信。从发债看,2022年全年,碧桂园发债等直接融资近百亿,其3次股权融资115亿港元。

在暴雷前,2023年中报数据显示,碧桂园的货币现金和应收款合计4850亿元,一年内到期的债务仅有1087亿元,短债覆盖倍数是4.46倍。在这么大力的信贷支持下,碧桂园仍然暴雷,巨亏预警、致歉、官宣启动债务重组。

究其原因,或在于房企可实际调动的货币现金,或远低于财报公布的现金规模。

旭辉控股集团董事长林中曾在内部信中提到:“‘断供潮’让多地政府事实上进一步收紧了监管资金的提取,导致房企的流动性进一步承压,这也客观上造成我们虽账面仍有逾300亿现金,但绝大部分无法满足企业的合理按需使用”。

2021年多家房企暴雷至今,“保交楼”已成为房地产行业的主旋律。为防止房企挪用预售监管资金,西安、天津、石家庄等33省市相继加强了预售资金监管。各地的监管机构对于预售资金、监管账户严查严管,监管账户有了额度限制,额度外的资金不能流出当地,而用途又不能脱离工程建设。“旭辉控股即使手握300亿,也只能望钱兴叹”。

为落实“保交楼”,全国不少城市在优化商品房预售资金监管政策,如石家庄、西安、泉州等城市,主体结构封顶仅能提取50%的重点监管资金。预售资金监管趋严,提取难度之大,从融创中国“偷换”共管保险柜锁芯事件可见一斑。

步入2023年,“保交楼”仍是全社会关注焦点。虽说预售资金监管政策后续被纠偏,但其存在必然增加房企的现金压力。2023年10月末举行的中央金融工作会议,再度强调“健全房地产企业主体监管制度和资金监管”,从长期来看,预售资金监管或只紧不松。

在当前的市场环境下,昔日“高周转”的房地产项目,资产周转周期正在变长。房住不炒和遏制“三高”已经成为房地产市场发展的长期原则。

同时,低迷的市场情绪下,不少购房者如今不再接受期房。政策面上,有业内人士表示,现在的项目预售制度越来越严格,一些楼盘甚至“快要交楼了还不让预售”。预售款的挤压,进一步增加房企的现金流压力。

此外,根据2023年中报数据统计,因中国恒大受牵连的26家上市公司,公开对恒大计提的坏账超353亿元。房企暴雷对产业链上下游合作方的拖累,令供应商胆战心惊。以前还愿意垫资的承建商、供应商如今变得更为谨慎,也没有实力再为房企垫付更长周期项目的资金。

克而瑞预测,进入四季度,房地产下行压力依然存在,热点城市和热销项目个数都将持续减少。持续的市场筑底中,各方犹有“惊弓之鸟”的情绪。这一情绪的蔓延,地方政府的预售资金监管、购房者及供应商三端挤压,势必让房企的现金流进一步承压。

身处房地产行业,万科自然无法独善其身。万科受限制使用的货币现金规模难以查证。根据焦点研究院此前对30家典型房企的一份研究数据,20家在年报中披露了预售资金金额,预售监管资金合计占其现金总额的比例为29.4%。其中,合景泰富(01813.HK)、融信中国(03301.HK)、建业地产(00832.HK)、金科股份(000656)和正荣地产(06158.HK)等多家房企的占比一度都在40%以上,合景泰富占比最高,达到74%。参考同行数据,或可粗略窥知,万科受限制使用的货币现金规模并不小。

根据光大证券数据,截至2023年上半年末,万科在建及规划中的项目建面合计10774万平方米,另有旧城改造项目建面383万平方米,城中村改造资源较多。城市更新项目亦需要较强的现金流支撑。

万科所称“在手资金高达1037亿元”,而其中多大比例是由于预售监管而被限制的,其多大比例的货币现金具备自由流动性,可被自主调动用作债务偿还,这唯有万科方面最清楚。从某种意义上说,万科当下的真实偿债能力有没有被高估,也决定其官方回应能否消除投资者当下的担忧。

能否挽回安全稳健的形象?

正如万科在年报中所提,“要接受和学会赚小钱、长钱、辛苦钱”。房地产行业经历了近年的深刻调整,万科也在适应行业新的发展阶段,推出了新的薪酬、激励制度。

近日新出炉的《2023~2025年度奖金方案》显示,万科公司董事会主席郁亮和总裁祝九胜,期间三个年度的现金薪酬方案,继续和年度净利润挂钩。

为了促使员工利益与股东利益的绑定,万科将增加年度股价变动作为调节系数,将公司A股每日复权收盘价的全年平均值,作为对比指标。将股价与高管薪酬挂钩,或是进一步表明管理层与股东同舟共济的决心。

同时,万科推行了13年的经济利润奖金制度也自此告一段落,而项目跟投制度则更新到7.0版本。其最新的跟投制度,进一步明确了跟投项目范围,调整了必须跟投人员、跟投项目模拟清算与退出的条件以及跟投方式等。

作为行业风向标,万科上述薪酬与激励模式,后续或大概率会引来业内效仿。而这些制度举措,能否帮助万科筑牢安全防线呢?我们拭目以待。