本文来自微信公众号:锦缎(ID:jinduan006),作者:古月,题图来自:视觉中国

缺芯自去年年底至今成为半导体行业最大的话题,投资人每次调研公司问的第一个问题必然就是“紧缺状况怎么样了?”强如苹果和英伟达也因为缺芯不得不下调出货量预期。但到了二三季度,不仅仅是芯片、电子企业,汽车厂商因为缺芯而减产,甚至停工停产的消息屡屡登上热搜。

大众的第一个疑问是汽车,这玩意儿居然还要用到芯片?早些年吉利的李书福认为造汽车就是四个轮子加沙发,自然也会有相当一部分人以为汽车就是轮子+发动机+油箱,现在的新能源汽车也无非是把发动机换成了电池,那要芯片作甚?退一步说,就算汽车用到所谓的芯片,怎么还会因为小小的芯片而停产,也算是活久见。

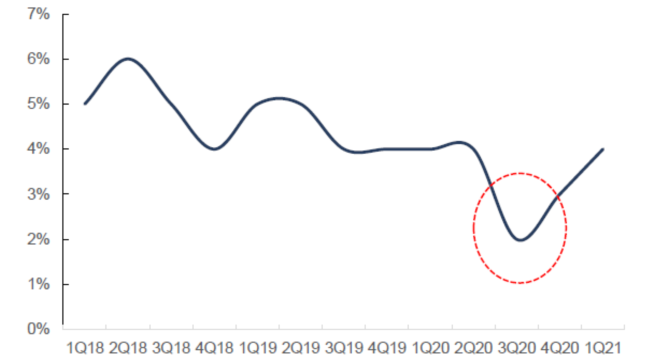

残酷的现实情况是,早在去年下半年开始,缺芯已经开始影响到下游多个行业,包括手机、电脑、智能家电等等,而被伤害最深的就是这所谓最不搭界的汽车行业。受到全球疫情影响,汽车销量在去年一季度跌到历史低点,好不容易等到需求端复苏,结果碰上缺芯,从卖不动到没货卖,汽车行业没有最惨,只有更惨。

今年全年汽车总产量的减产已经是板上钉钉的事情。根据伯恩斯坦咨询的预计,2021年全球范围内的汽车芯片短缺将造成200万至450万辆汽车产量的损失,相当于全球汽车年产量的近5%。

在当下,可以说汽车最缺芯的时候已经慢慢过去,所以当前讨论汽车缺芯绝对不在于推荐哪些公司因为芯片公司会因此股价暴涨(这个在2季度市场已然反映),也不是要去鞭尸汽车企业有多惨。而是从“汽车缺芯”这一黑天鹅事件,看到产业背后的深层次问题和研判未来行业变化的逻辑,因此重点落在启示。

一、汽车缺芯原因的全方位解析

1. 有悖常识,汽车从内到外都离不开芯片

芯片往往和高科技电子产品联系到一起,要么就是笔记本的CPU,要么就是智能手机里面的芯片,要么就是智能家居里的AI芯片。大家很难会将汽车和芯片放在一起讨论,毕竟汽车主要靠的是三大件,这些以速度论英雄的钢铁之躯怎么还要芯片?

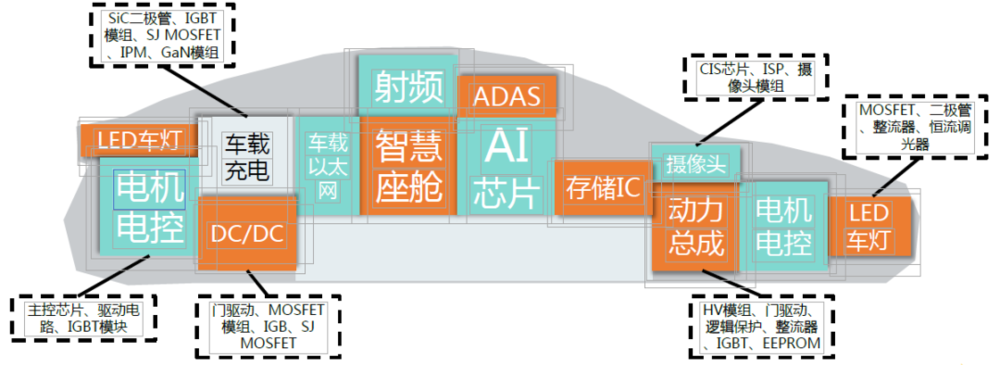

万万没想到的是,汽车不仅需要芯片,而且需要很多。

其一,汽车上面的芯片价值量并不小,一台手机的所有芯片价值也就百美元量级,但是一辆汽车的所有芯片价值高达数百美元,新能源汽车还要更多;

其二,汽车上面的芯片种类繁多,一辆10多万的家用车就需要数百颗芯片。从胎压监测、天窗、车灯到倒车影像、倒车雷达再到EPS,统统都需要芯片,就连汽车的遥控钥匙,也离不开芯片。

轮子+沙发,是上上个世纪的汽车了。

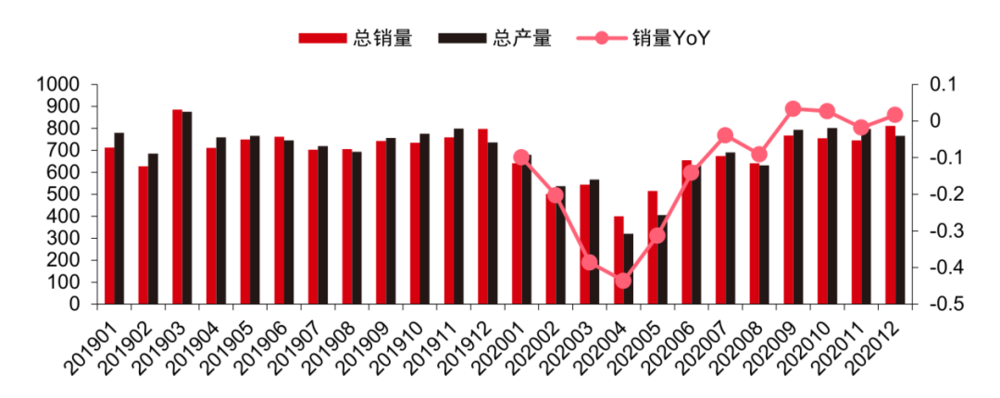

2. 疫情成为汽车缺芯导火索

因为突如其来的疫情,人们的日常出行被迫按下暂停键,导致2020年一季度汽车的需求跌到历史低点,新车卖不动,车企无奈砍掉了芯片的订单。但是到了下半年,当疫情蔓延态势逐渐得到有效控制后,汽车行业迎来快速回暖,其恢复速度远超车企预期。短短两三个月,到了9月份,当月的汽车销量已基本恢复到2019年同期水平。

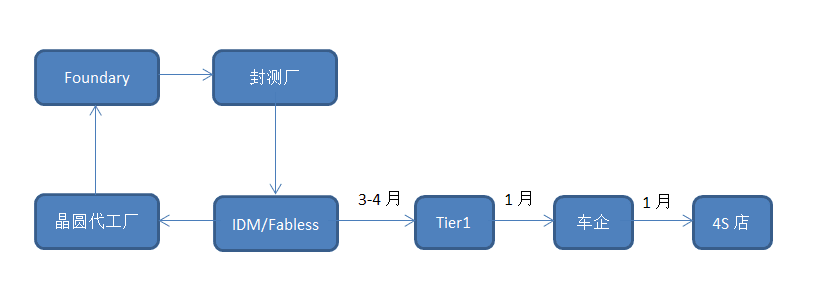

本来需求恢复是车企梦寐以求的事情,然而意想不到的事情出现了,按照行业一般情况,车企要在整车出货前5到6个月向芯片供应商下单;但是上半年他们已经砍掉了大部分芯片订单,这时候再回头来下单,时间上已经严重滞后,结果就是车企的芯片订单一窝蜂的到芯片厂来了,造成了订单拥堵。

由于汽车的供应系统相当成熟,芯片的全球产能也一直比较稳定,自然芯片厂无法满足车企临时性的大量订单。按照常规逻辑,芯片厂应该临时增加产能,可惜一条芯片晶圆产线的投资动辄数十亿元投资,并且还涉及众多产业链,从规划到晶圆生产,没有个2年的时间是不可能的,远水难解近渴。

所以就出现了文章开头的一幕,车企没有芯片无奈只能减产、停产。表面上看,疫情确实打乱了车企和芯片供应商的供需节奏,导致芯片供不应求,但是揭开表象之后我们发现,疫情不过是汽车缺芯的导火索,以下的三点可能才是本次缺芯真正的“大雷”。

3. 被扭曲的汽车供应链

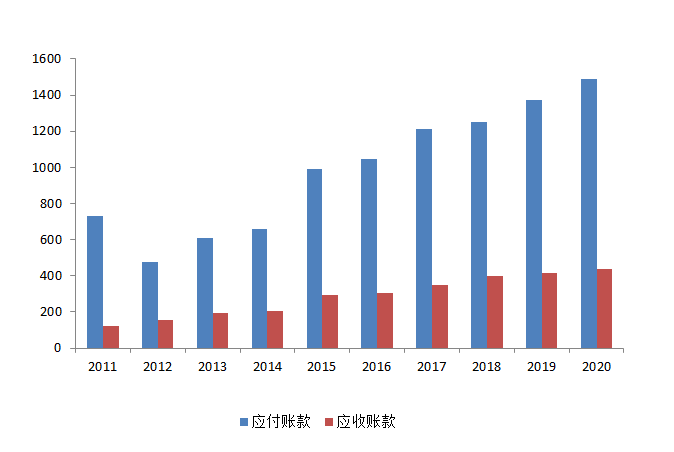

有个公开的行业秘密是,传统汽车整车厂面对供应商的时候,极为强势。就拿上汽集团为例,从他们的应付账款和应收账款的悬殊,我们可以脑补其供应商的日子好不好过。

在《电动车争霸赛进入下半场,新王可能正在路上》一文中,我们有讲到传统车企将自身80%左右的精力放在供应链上面,誓把供应链做到极致,汽车行业的Tier 1零部件供应商便是这个行业独有的产物。

作为极致案例的是,丰田的“0库存”管理办法被业内奉为圭臬,国内车企争相效仿。严格意义上说,“0库存”管理并不是说完全没有库存,它由订单和需求来驱动生产方式,致力于消除供应链上面库存的浪费,使存货保持在非常低的水准,其实也属于精益生产方式的范畴。说人话就是,尽可能少的向供应商订货,最好是订一台就卖出一台,达到用最小的资金占用量生产最多的产品。

正是基于“0库存”管理办法,让丰田汽车在供应链上面的成本长期低于同行,成为其核心竞争力之一。车企的这种产业链分工和“0库存”的强势管理办法,确实有效提高了价格竞争力,所以各大车企屡试不爽,但是对于“高贵”的芯片行业,再次沿用这种恃强凌弱的策略是迟早会暴雷的,这场疫情就成为了导火索。

4. 芯片荒肆虐,汽车芯片显得微不足道

从行业整体看,从2020年初开始,全球芯片的需求就在增长,主要需求大户是智能手机。随着智能手机开启5G手机替换潮,其需要的芯片数量和产能相比4G手机都成倍的增长。叠加华为退出手机市场,使得手机厂商们都对华为让出的大蛋糕虎视眈眈,提前拉货芯片成为大家的共识,比如小米2020年的存货相比2019年增加了27.9%。

与此同时,疫情期间大幅度催生了笔记本、Pad、摄像头、耳机、服务器等与线上办公、线上教学相关的电子产品需求,它们也抢占了大部分芯片产能。当车企追加芯片订单的时候,芯片工厂门口的电子产品采购人员已经排起了长队,车企再急也只能先来后到慢慢排着。

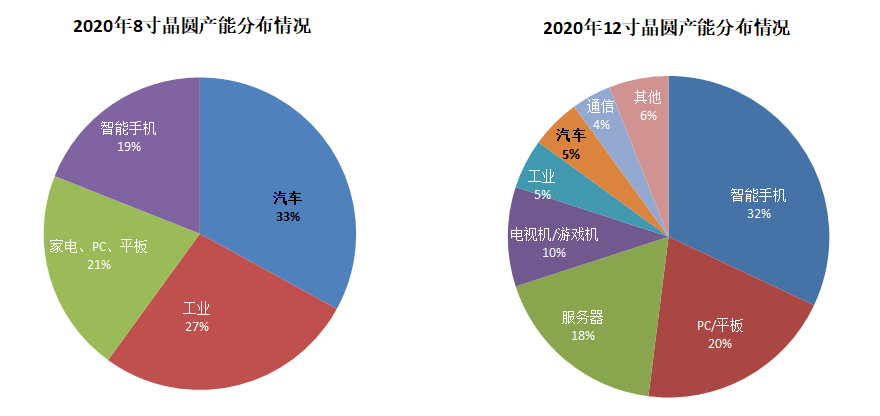

雪上加霜的是,汽车业务在整个芯片代工部分本来就是微不足道,在台积电的营收中,汽车营收占比还不到5%,而且汽车业务毛利率在30%左右,无法跟手机芯片40%-50%的毛利相提并论,在产能吃紧的情况下,谁还顾得上汽车芯片,用行话说就是,你汽车订单本来就是填产能的。

最后的结果也就是行业无一幸免,自今年一季度以来,大众、丰田、通用、福特、本田、日产等数十家车企陆续宣布,因芯片短缺而暂停部分工厂的生产计划,甚至涉及到多款热销车型。这轮汽车芯片荒持续时间之长、范围之广,令人乍舌。

5. 灾难的8英寸

生产芯片的主流晶圆尺寸有6英寸、8英寸和12英寸三种,从下图中我们看到,汽车芯片生产以8英寸晶圆为主。而在本轮缺芯潮中,8寸晶圆相对12寸就是重灾区。也就是说,毛利率并不高的汽车芯片,还需要跟其他产品抢8英寸产能。

6. 长短料的影响

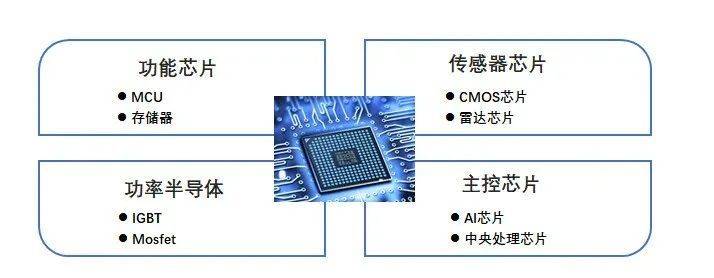

汽车芯片的种类非常多,汽车芯片广泛应用于汽车的车身、仪表及信息娱乐、底盘、智能座舱等等,按照功能可分为四类:功能芯片、功率半导体、传感器芯片、主控芯片。

正是由于种类多,只需要缺其中的某几颗关键芯片,汽车也无法交付。在这轮汽车缺芯潮中,最紧缺的芯片主要是MCU芯片,这也是汽车上最常见的芯片,从简单的车窗控制、座椅控制到ESP、ECU都离不开它,约占到汽车芯片总量的30%,一辆车需要几十到上百颗MCU芯片不等。

衍生出来一个问题,为什么最常见的芯片却是最缺的?

究其原因,MCU芯片生产主要在海外。今年2月份暴雪袭击美国,很多在德州的半导体工厂陷入瘫痪,三星、恩智浦、英飞凌等主要的芯片供应商,被迫减产停供;还有日本福岛县的地震,也使得日本瑞萨电子临时关闭自己的部分芯片工厂。

今年上半年以来,已有数十家芯片厂发布了涨价及调价公告,调价幅度甚至超过30%,缺货还要涨价,也难怪车企哀怨连天。然而,这还没结束,囤积居奇永远在紧缺的时候不会迟到,部分芯片经销商们玩起了当年“姜你军”“蒜你狠”的把戏。哪款芯片最短缺,他们就炒哪款芯片,硬生生的把几美元的芯片炒高到几十美元,个别芯片甚至被炒到上百美元,最后相关部门不得不出面。

总而言之,疫情、需求错配、极端天气、倒爷囤货,所有的一切都在加剧汽车芯片的短缺。

二、启示:一场重塑汽车商业模式的突变

首当其冲的是,车企推崇的“0库存”的管理已经无法适应汽车的发展。对于芯片这类零部件,虽然从价值量占比而言并不高,但是过于追求供应链成本给自己带来的反倒是更大的风险隐患。

与芯片代工合作需要更加开放。此前汽车芯片代工相对封闭,碰到突发情况,无法灵活应对,未来车企如何与更多芯片供应商平等合作,成为必须直面的问题。去年10月20号,吉利旗下的亿咖通科技与Arm中国共同成立的芯擎科技,主要围绕智能座舱、自动驾驶等汽车芯片领域的研发及量产;今年2月以来,长城汽车和上汽相继宣布与地平线达成战略合作。

最后,汽车芯片需要跟着芯片行业同步升级。现在汽车芯片主要还是用的8英寸产线,但从技术角度,8英寸相对于12英寸已是“过去式”;从经济效率角度,各大晶圆厂若同为购买全新设备,新建12英寸产线比8英寸产线效率更高,同等产能下前者的投入更低,他们没有理由再新建8英寸产能。

一言以蔽之,汽车需要放弃高高在上的姿态,和芯片行业需要形成更加紧密的共繁共荣的发展格局。

三、启示:汽车结构的历史性革新

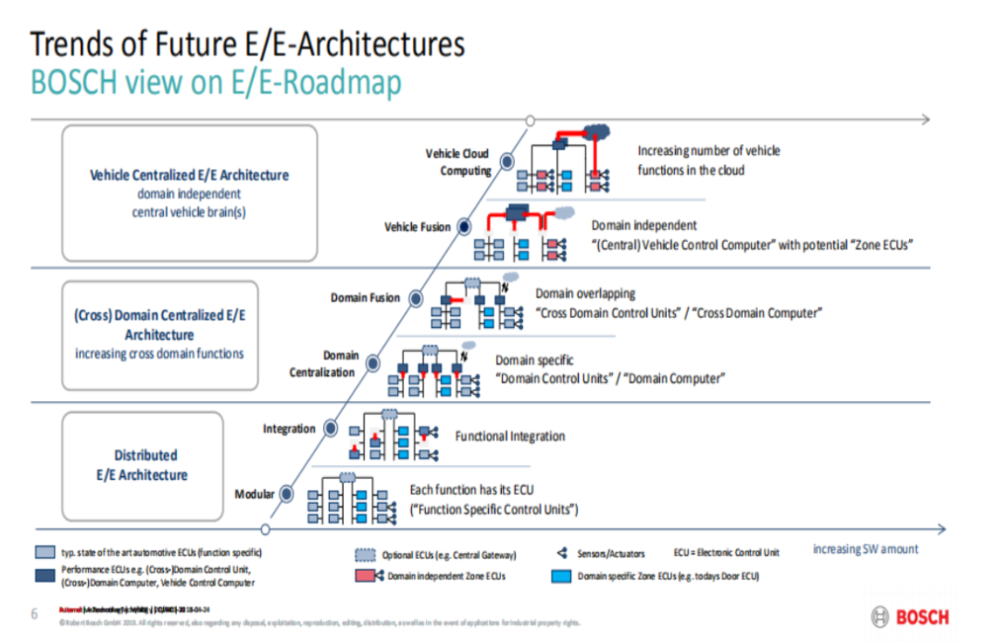

1. 汽车双E架构新趋势

所谓汽车的双E架构,指的是车内电子电气系统的布局方案。最早这个概念是由美国德尔福公司在2007年提出的,该电气架构致力于为汽车厂商提供一体化电气系统布局方案,解决汽车的电气化发展。最初的双E架构是分布式架构,每个控制器针对一个功能,假设车型升级要多加一个功能,就增加一个控制器,简单快捷。

在机械定义汽车的阶段,因为电子电气元件并不多,分布式架构用起来还是游刃有余。随着汽车智能化水平提高,面对着电子电气元件爆发式增长,分布式架构开始措手不及。今天的汽车不仅要充沛的加速度还要能眼观四路、耳听八方,能够随时实现人机互动。

那么问题来了,这么多功能要实现,自然带来ECU(电子控制单元)的数量急剧增加;车内的线束复杂度上升;电气设备维护更新变得繁杂。怎么保证这些功能在使用过程不发生“拥堵”情况,在处理复杂的指令的时候,如何同时调用不同的ECU功能,快速反应?汽车电动化浪潮使得这个问题更加棘手。

这时候汽车双E新架构-集中式架构横空出世了,其逻辑是按照电子部件的功能将整车划分为几个域(比如动力总成域,车辆安全域,智能座舱域和智能驾驶域等),再采用有更加优秀处理能力的域控制器(DCU)对每个域进行统一控制。

集中式架构的出现使得整车功能集成度得到显著提高,单个ECU的作用被统筹管理整合,复杂的数据处理和控制功能被统一安排在DCU中,这个时候ECU更多的是在执行DCU的命令。简单比喻来说,以前是单兵单线作战,各顾各的,碰到复杂任务无能为力,现在是统一指挥,并且分成步兵、骑兵等不同兵种,有组织的执行不同的命令。

展望未来,人们对汽车的智能化需求越来越多,汽车接收和分析处理的信号变得更加复杂,汽车双E架构还会向多域控制器MDC演化。得益于汽车双E架构新趋势,控制器的集成和域控制器的引入将同步影响芯片市场,DCU、ECU及其他电子设备将进一步发展。

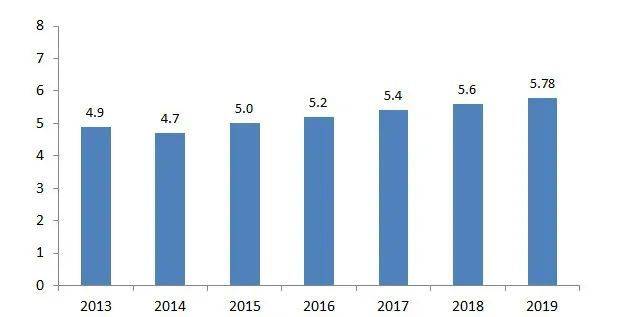

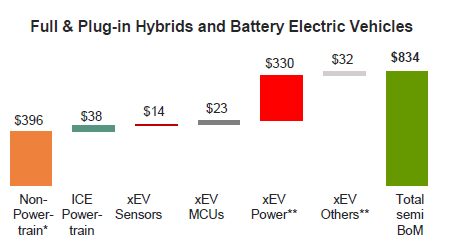

在传统燃油汽车市场,汽车配置的芯片数量和类型已经比较稳定,但是在电动车上面,其芯片用量和种类都大幅度提升。一辆电动车需要的芯片大约是同级别燃油车的2倍。根据英飞凌的数据,从燃油车到电动车,单车半导体价值量将从457美元提升至834美元。

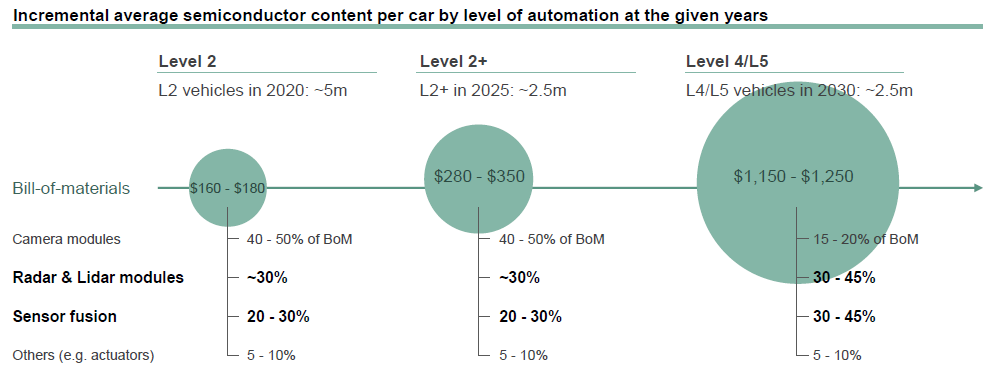

更进一步的看,汽车正在进入智能化的下半场,软件定义汽车成为未来发展趋势,智能座舱、自动驾驶的发展对芯片的需求和要求不断升级,芯片带来的单车价值量还会再次提升,小小的芯片已然成为汽车的核心部件。

2. 芯片在双E结构中扮演核心角色

现代汽车工业发展几十年,发动机、变速箱、底盘一直作为核心部件对待,芯片只是汽车上面很渺小的一部分,所以在传统汽车的产业链中,车企不会涉足芯片,甚至不会直接跟代工厂接触,直接向Tier1下单。

今天的智能汽车时代,三电系统取代传统三大件成为汽车动力核心,芯片成为汽车新大脑。同时汽车电子电气架构的变革,原来车企与Tier1的供应关系已经无法适应。结果就是越来越多有研发实力的车企,开始布局芯片,参与芯片设计、制造。特斯拉已经为全球车企树立了一个标杆。

未来的汽车芯片要求功耗更低,性能更高,带来制程的要求也更高。现在越来越多的消费电子龙头切入汽车芯片:英特尔收购Mobileye进军汽车自动驾驶芯片、高通布局智能座舱芯片、英伟达发布自动驾驶芯片、华为推出智能驾驶计算平台、百度自研昆仑芯片。

四、启示:汽车芯片的国产化紧迫性

1. 中国汽车工业大而不强,汽车芯片缺失是重要因素

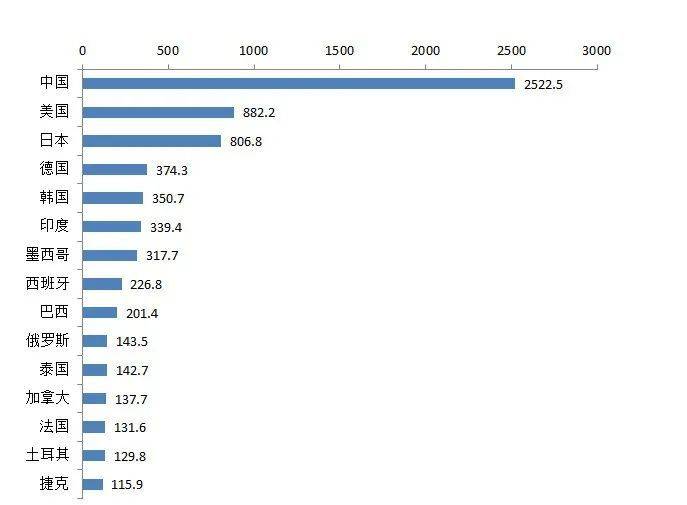

回顾汽车产业的过去四十多年,从以市场换技术到合资建厂再到自主品牌崛起,中国汽车工业做大的目标已经实现:我国汽车产量占全球汽车总产量的32.5%,是世界第一大汽车生产国。但是汽车工业做强的梦想还没实现,芯片自给能力的缺失便是汽车工业大而不强的缩影。

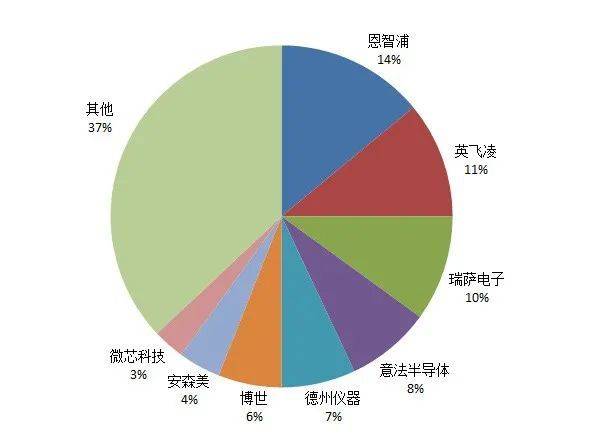

虽然国内也有不少汽车芯片厂商,但主要集中于中低端器件,高端产品仍高度依赖海外大厂,总体来看,我国超过90%的汽车芯片依赖进口。从全球格局看,海外头部五家企业占据了全球50%的汽车芯片市场份额,芯片行业几乎被海外头部巨头垄断。

如今中国汽车工业换道到新能源汽车后,虽然摆脱了发动机、变速箱、底盘这三大件的落后局面,当芯片突然又成为难以绕过的又一高地。未来在智能汽车时代,芯片的重要性凸显,如果现在不去改变,那么汽车芯片长期以来依赖进口的矛盾会日益严重。

另外,汽车由于极度强调安全性,所以也基本是认证壁垒最高的门类,目前汽车芯片的车规级认证主要依据由美国汽车电子协会提出的AEC-Q认证标准,其认证周期长、费用高昂。要想在认证方面同样不再受制于人,适时建立国内车规级芯片标准体系和认证测试能力也是十分必要。

2. 历史级别缺芯,敲响加速国产化的警钟

面对全球疫情肆虐,我国众多产业迅速恢复疫前水平,尤其是新能源汽车领域,逆市同比增长10.9%。不过面对缺芯的被动局面,我们目前还真的无能为力。

必须引起重视的是,汽车行业作为国民经济中的重要支柱产业,汽车芯片的紧迫性远高于其他消费类芯片产品。2020年我国乘用车销售2017.8万辆,单论汽车类零售总额就占到社会消费品零售总额的10.1%。加上汽车工业的产业链极长,涉及铝材、钢材、塑料、橡胶、玻璃、半导体等,汽车工业的产值在工业总产值中占有相当大的比重。

经过蔓延全球的缺芯事件,各国也开始重视汽车芯片产业:2021年2月,欧盟19国公布新的芯片战略;2021年2月25日,美国总统拜登表示,他将为强化美国芯片生产的立法寻求370亿美金资金,借以大力强化美国芯片生产。

回到国内,其实我们国家一直十分重视半导体产业,自2003年开始,教育部设立集成电路设计与集成系统专业;到了2012年,又在普通高等学校本科专业目录中将其调整为特设专业,重在培养芯片相关人才;2018年华为事件直接拉开了芯片轰轰烈烈国产化的序幕。

然而芯片行业的赶超不是一朝一夕之事,尤其是汽车芯片。当前,国内的芯片企业也趁着这波缺货,开始啃汽车芯片这块硬骨头,代表上市公司有斯达半导、韦尔股份、兆易创新、北京君正、士兰微、中颖电子、全志科技、紫光国微等等,他们要么已经加大汽车芯片的国产替代,要么正在加大汽车芯片的设计、认证流程。

有句话说得好,危机往往是转机。

本文来自微信公众号:锦缎(ID:jinduan006),作者:古月