本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊,头图来自:视觉中国

“扫地机器人第一股”和“扫地茅”——这两个标签拔高了科沃斯(603486.SH)在资本市场上的辨识度,也叙述着这只股票的成长故事:2021年上半年,在尚处上半场的扫地机器人赛道,科沃斯在中国市场的零售份额达到46.1%;股价已较发行价翻了至少七倍。在《巴伦周刊》中文版“中国公司市值增长50强”2021年年中榜单中,科沃斯位列第22位。

其股价在2021年7月15日收于250.19元的高点,之后,股东减持、新品利好出尽和高位回调让故事出现了转折,在截至9月15日的两个月内,科沃斯股价蒸发了40%以上。

科沃斯的故事还能皆大欢喜吗?短期内,该股收复了一部分失地。至11月10日,科沃斯收于179.98元,较9月15日的低位回升了24.5%,市值达人民币1029.5亿元,今年以来已上涨103.92%。

在更高的业绩基数上展望,“扫地茅”这个定位未必足够支撑长远的市值增长。以石头科技(688169.SH)为首的竞争对手势头亦凶猛,科沃斯“第一股”的光环效应难免逐渐淡化。

在此背景下,该公司近期推出了股票期权和限制性股票激励计划,未来四年,其对旗下科沃斯、添可两个品牌的考核目标都是复合增长35%。这并不是一个可以轻易完成的指标。中信证券11月初的研报认为,高考核指标彰显了公司的信心,但也同时指出,公司存在扫地机器人新产品市场接受程度低于预期、洗地机业务竞争加剧、智能料理机等新产品进展低于预期等风险因素。

截至11月10日,科沃斯的市盈率(TTM)约为60倍,仍显著高于同业公司。《巴伦周刊》中文版认为,赛道红利、技术壁垒和高增长预期,是支撑科沃斯当下估值的主要逻辑。但今年发生的股价回调充分说明,投资者不会仅满足于行业景气与公司早期建立的领跑优势。随着激烈加剧,科沃斯需要升级产品结构,除了要打开扫地机器人以外的市场,还需要不断加码产品科技含量,保持毛利率水平,确保公司的价值定位远离普通家电股。

一、有成长确定性,但爆发态势能持续吗?

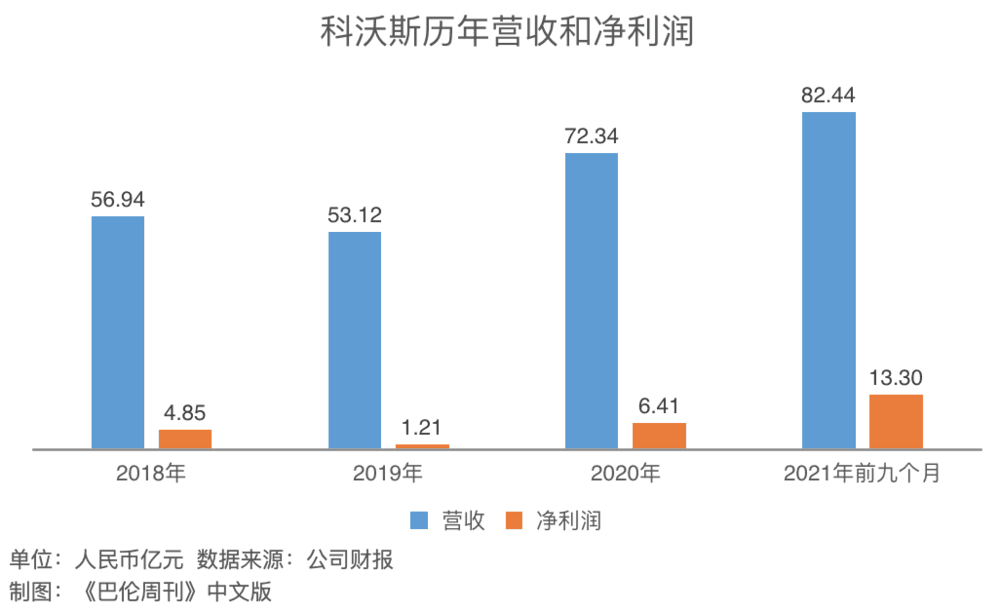

10月30日,科沃斯发布第三季度财报,公司营业收入同比增长65.82%,至人民币28.86亿元;净利润亦大幅提升307.40%,至4.80亿元。2021年前九个月,科沃斯营收和净利润均超过去年全年水平,分别为82.44亿元和13.30亿元。

科沃斯的蒸蒸日上,充分反映特定消费市场的大势。中国家电网发布的《2021年扫地机器人市场发展白皮书》指出,三方面因素推动了扫地机器人进入快速发展期:

第一,城市化、智能化及消费升级等因素推动扫地机器人逐渐被接受,特别是被年轻一代消费群体所青睐。

第二,城市化带来的快节奏生活导致人们投入清理家务时间减少,老龄化趋势也加速了以家庭清洁机器人代替人工的刚性需求成型。

第三,技术不断迭代,令扫地机器人产品体验日渐成熟。

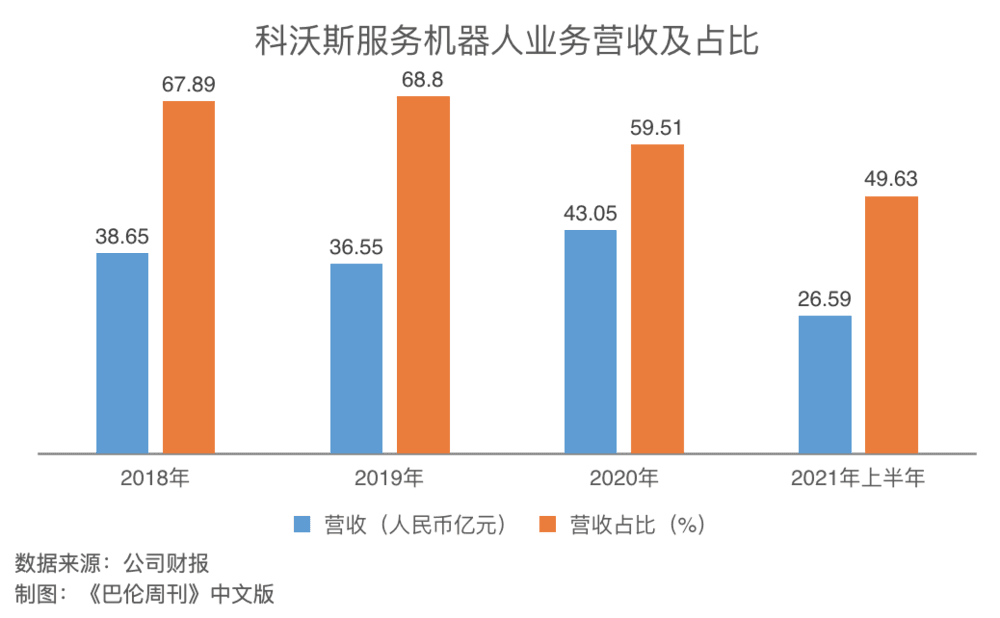

在上述过程中,科沃斯挤走伊莱克斯和iRobot(IRBT.O),坐稳了国内扫地机器人市场的头把交椅;以扫地机器人为主的服务机器人业务也成为成长主线,最高时占据公司营收的近七成。

科沃斯并非没有遇到过挑战。据前述白皮书,2019年,扫地机器人市场的销售量和销售额双双出现负增长,分别同比下降7.6%和8.7%。消费市场需求放缓、产品良莠不齐、技术未能显著提升等因素限制了扫地机器人行业。同年,科沃斯服务机器人业务营收、公司总营收及利润均有不同程度的下滑,股价也未有起色。

为此,科沃斯主动进行了一系列战略调整:

1. 退出服务机器人的ODM业务。2019年,该业务的收入同比下降89.1%;至2021年上半年,这项细分业务在公司整体营收中的占比一直维持在1%以下。此举有助于聚焦自有品牌成长,而非依赖代工生产维系生命力。

2. 基于上一因素,科沃斯的研发投入持续增长,逐渐储备了新技术和新产品。

3. 加大对添可品牌(TINECO)的投入与推广,将业务线从服务机器人扩展到智能家用电器模块,完善品牌矩阵。

从2018年年报中的小家电业务、到2019年的清洁类小家电业务、再到2020年的智能生活电器业务,称谓的变化折射出科沃斯对添可品牌非同寻常的倚重。

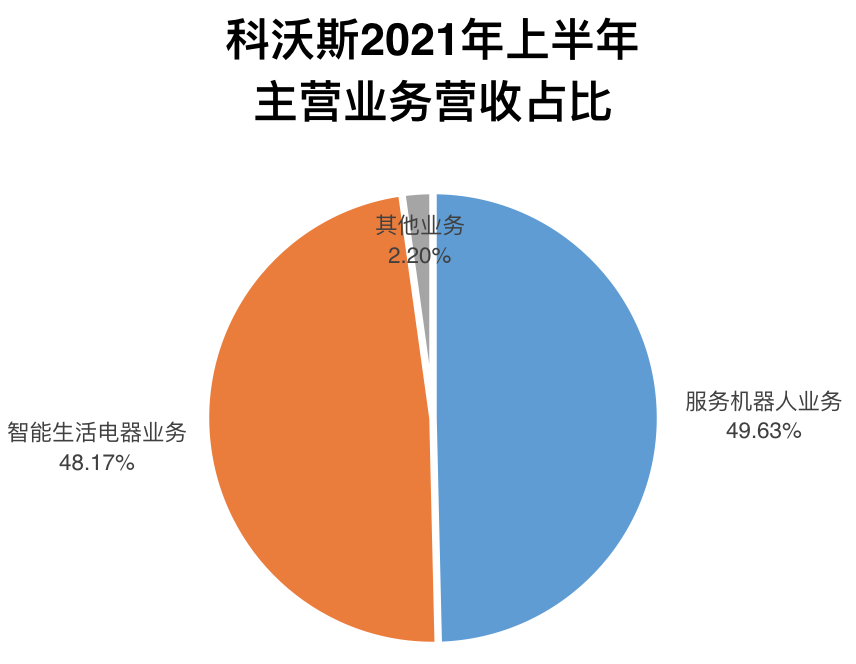

这项业务也没有令科沃斯失望,2021年上半年,智能生活电器业务的营收同比增加228.68%,达人民币25.59亿元,占公司总营收的比重达48.17%,逼近服务机器人业务26.59亿元的营收和49.63%的占比。

据GfK扫地机器人零售监测报告,2021年上半年,全球(不含北美)扫地机器人市场零售额同比增长49.1%;中商产业研究院的报告称,2020年中国智能家电市场规模为人民币5155亿元,预计2021年将达到5760亿元;奥维云网(AVC)推总数据显示,2021年1-6月清洁电器整体的国内市场全渠道销售额达136.0亿元人民币,同比增长40.2%。

在扫地机器人和智能生活电器可以预见的成长确定性下,买入科沃斯的投资者无疑享受到了行业及赛道的红利。

接下来的问题是,红利期将于何时结束。疫情及“宅经济”反转了2019年出现的下行趋势,且助推业内龙头股价迅速上涨至高位。《巴伦周刊》中文版认为,虽然行业整体的中长期增长空间确定无疑,投资者仍应考虑,在经历了最初的“甜蜜点”之后,扫地机器人和智能家电领域的爆发态势有可能不会延续此前数年的力度和连贯性;有一定概率,“增速的增速”逐渐放缓,将使业内主要公司的股价更易遭到各类内外部因素的扰动。其中,行业竞争加剧是因素之一。

二、谁是高强度技术竞赛的赢家?

科沃斯最大的竞争对手是石头科技。后者一度成为继贵州茅台之后A股市场第二只股价超过千元的股票。近两年,这两家公司的股价走势相似。

三季报显示,2021年前九个月,石头科技公司营收达38.27亿元,同比增加28.43%;净利润达10.16亿元,同比增长12.98%。

业绩增幅略逊于科沃斯,石头科技的股价也跑输前者,今年以来下跌了约11%。Wind数据显示,截至11月10日,科沃斯市值达1029.5亿元人民币,市盈率(TTM)为60倍;石头科技市值为609.1亿元人民币,市盈率(TTM)为41倍。

在石头科技外,科沃斯的竞争对手包括小米、云鲸这样的新玩家,美的、格力等传统家电制造商,以及未上市的初创企业。例如,11月初,一家名为“追觅科技”的智能家电公司完成了36亿元的C轮融资,其股东中包括小米集团。

行业增长诱人,各方都期待分一杯羹。而智能电器核心用户群对产品体验的预期又推动着,各公司对市场份额的争夺,开始诉诸于高强度的技术竞赛。

在此之前,智能生活电器的某些“不智能”的痛点透支了部分消费者的期待值。以扫地机器人为例,清洁存在死角,大颗粒物带来卡机,缠绕、误撞、跌落,以及无法针对质地地面采取不同清洁模式等问题影响了实际的使用体验。

2016年,石头科技率先将激光雷达导航技术和广泛应用于无人驾驶、虚拟现实和增强现实等场景的SLAM算法,大规模下放到扫地机器人中,解决了其产品在家庭环境中的覆盖直径、测量精度问题,以及定位、地图和导航需求。

面对石头科技的来势汹汹,科沃斯在机器人三维空间理解、交互及AI算力等三个方面有所突破。

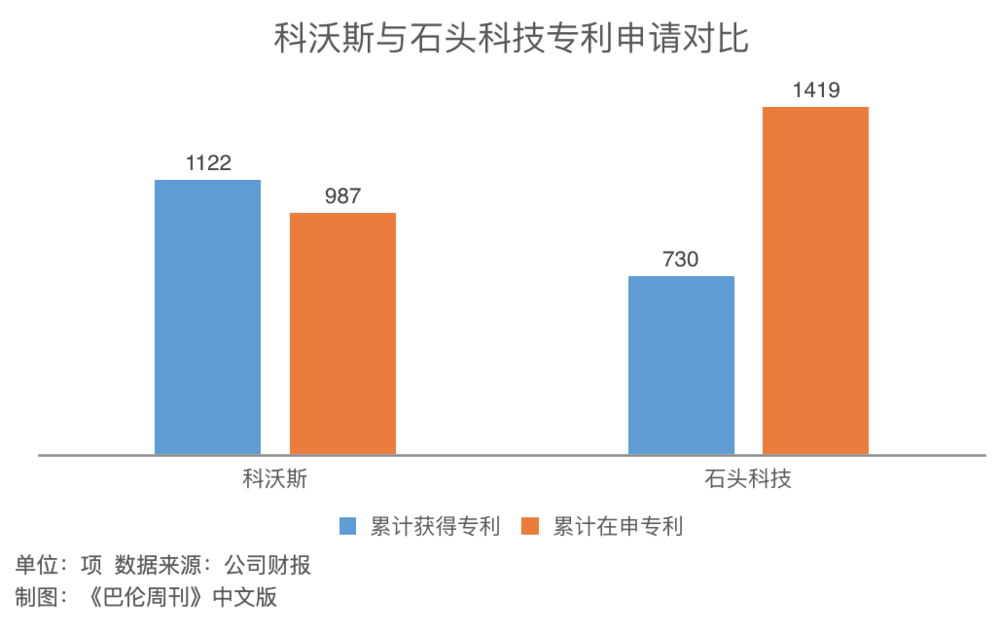

目前,“扫地双雄”的研发支出金额相近,石头科技近期的研发投入增长幅度更高。2021年上半年,科沃斯研发费用达2.02亿元人民币,较上年同期增长45.84%;石头科技的研发费用为1.99亿元人民币,同比增长89.77%。这些大额投入的成果直接体现于公司专利数量。

资料显示,前文提到的追觅科技,其全球累计申请专利数量也达到了1656件。

前瞻性的全面技术竞赛也从地面清洁产品,扩展到影响企业多品牌、多产品战略的其他家电领域。

在家用服务机器人板块,科沃斯推出了空气净化机器人“沁宝”和擦窗机器人“窗宝”。这两款产品延续了扫地机器人自主建图、移动导航、三维避障、AI环境语义识别等智能技术,以新的使用场景推动技术继续更迭。2021年上半年,科沃斯的擦窗机器人和空气净化机器人的收入占比逐步提升,合计占其国内服务机器人收入的11.2%,较上年同期增长5.6%。

作为高端智能生活电器品牌,添可侧重布局了烹饪料理。例如,食万智能料理机主打烹饪经验和味觉模型数字化、温度感应和控制智能化、后台内容支持体系化,在此基础上,谋求从单智能硬件,向物联网全链路智能生态体系拓展。

科技含量的提升拉高了产品的均价。《2021年扫地机器人市场发展白皮书》指出,科沃斯、石头科技、云鲸智能的旗舰产品的均价已提升至3000元以上。

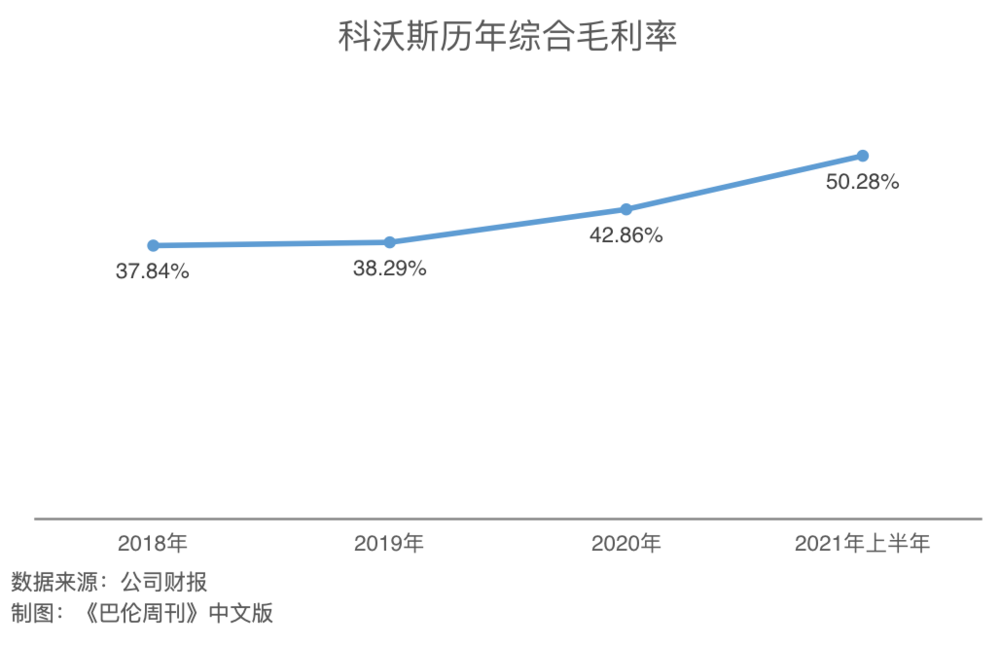

售价上涨则推高了产品毛利率。在退出国内低端扫地机器人市场,以全局规划类扫地机器人推动产品升级之后,2021年上半年,科沃斯综合毛利率较上年同期增加10.13个百分点,至50.28%;其中自有品牌业务综合毛利率达55.22%。石头科技方面,2020年智能扫地机及配件的毛利率为51.75%,手持吸尘器及配件的毛利率为34.80%。

《巴伦周刊》中文版认为,由技术创新带来的产品体验进阶,是智能生活电器赛道延续红利期的根本,是“科沃斯们”谋求品牌力和定价权的关键,也是让它们区别于传统家电企业估值逻辑的核心。

投资者可以重点观察,科沃斯等公司高定价的高端扫地机新品在双十一、圣诞季,乃至春节前的实际销售情况。截至2021年11月1日24时科沃斯机器人成交额超过8亿元,同比增长62%。

三、滑向家电股的估值隐忧

随着科沃斯将业务场景从地面清洁延伸到空气清洁、烹饪料理和个人护理,自然而然地会令投资者将它列入家电公司行列,同时稀释其“机器人”概念。

而传统家电企业入局扫地机、洗地机、吸尘器、料理机、空气净化器、吹风机等所谓小家电品类,也使得科沃斯与这些企业的对比在所难免。

从A股家电板块的市值来看,截至11月10日,千亿市值以上的公司包括:美的集团(000333.SZ)为4857.6亿元、海尔智家(600690.SH)为2295.0亿元、格力电器(000651.SZ)为2085.7亿元;对应的市盈率(TTM)分别是17倍、19倍、8.6倍,均明显低于科沃斯的60倍。

其他公司还包括:石头科技609.1亿市值、41倍市盈率,苏泊尔(002032.SZ)439.1亿市值、22倍市盈率,老板电器(002508.SZ)285.2亿市值、15倍市盈率,九阳股份(002242.SZ)177.1亿市值、18倍市盈率,及飞科电器(603868.SH)176.9亿、26倍市盈率。

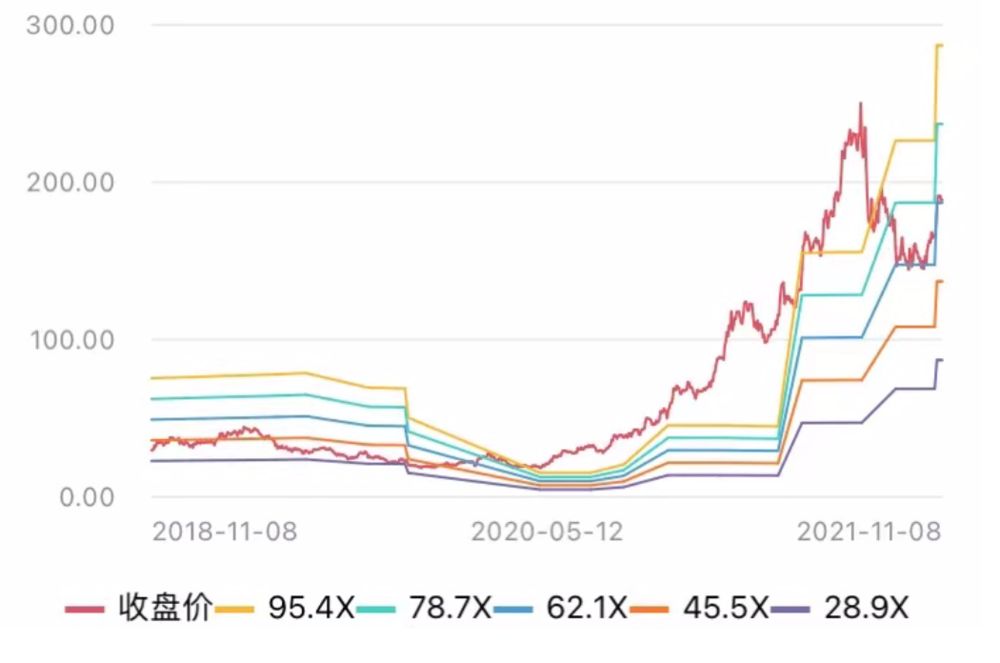

从PE-Band来看,在近两年的大部分时间里,科沃斯的股价都明显高于历史估值中枢。那么投资者需要考虑,其股价回调、估值中枢逐步向家电股靠近的可能性。截至11月10日,科沃斯股价已从年内高点下跌28%。

在目前的估值水平上,相较于一年前,市场势必将更加关注公司的业绩增速能否保持在高位。

《巴伦周刊》中文版认为,短期内科沃斯并不是一只家电股。原因在于:

一方面,科沃斯的产品终端仍然集中在服务机器人领域。从2021年上半年来看,科沃斯的另一个战略重点在商用机器人,其扫洗一体的地面清洁机器人“程犀”正在推动公司商用服务业务的规模化。从C端到B端,科沃斯擅长的领域仍然是清洁领域。

半年报指出,科沃斯推出了针对工业和商业场景的高性能长量程dToF激光雷达,以满足行业客户室内外大场景模式下定位导航对高精度、高稳定性激光雷达的需求。

另一方面,技术的迭代与破局有望给科沃斯带来新一轮技术红利期。在科沃斯聚焦的扫地机器人市场,消费者需求推动技术发展,技术更新进一步提升消费者的体验。

比如,从功能单一的扫地机,到扫拖分离的扫拖机,再到扫吸拖一体功能的洗地机,科沃斯产品的推陈出新已经验证了需求发展引领技术升级的逻辑;奥维云网(AVC)的数据显示,2021年上半年,洗地机行业规模突破20亿元人民币,同比增长767.5%,则显示出随着新技术和新产品的不断渗透,市场会重新进入新一轮发展通道。

另一个关键点在于,科沃斯将产品拓展到其他家电领域的过程中,能否一直保持产品的科技含量,维持并提高毛利率水平。比如,传统三大白色家电市场和部分小家电品类,创新空间有限,市场亦相对饱和。科沃斯需要考虑,是否有必要用一部分利润空间来换取新产品的推出。

11月10日,在Wind消费电子产业指数(8841278.WI)成分股中,市值和市盈率(TTM)均高于科沃斯的个股包括:比亚迪(002594.SZ)、北方华创(002371.SZ)、三安光电(600703.SH)、闻泰科技(600745.SH)、紫光国微(002049.SZ)、科大讯飞(002230.SZ)、中微公司(688012.SH)。

不过,科沃斯正在或即将面对的一些挑战,依然与家电行业相通。综合多家机构研报观点,这些风险包括但不限于:(1)在新冠疫情未得到彻底有效解决之前,公司将始终面对市场需求和生产经营方面的不确定性;(2)原材料价格波动对公司盈利能力的影响,以及芯片和其他电子零部件供给量存在短缺的风险;(3)市场竞争加剧,使其失去行业领先地位;(4)技术创新受限,及产品未能满足市场需求。

10月29日,科沃斯公布了新一轮1719.52万份的股权激励计划草案,覆盖了927名高管及员工,显示出公司管理层对长期业绩持续向好发展的信心。

据Wind,瑞银证券11月1日的研报认为,市场已经充分认可科沃斯在家居清洁行业的龙头地位;而全球海运受限的持续及洗地机行业竞争加剧的风险,依旧是公司近期内需要面临的挑战。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊