本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊,原文标题:《五年涨700%,波司登又一个暖冬将至?》,头图来自:视觉中国

中央气象台消息,自11月4日始,将有一股强冷空气侵袭我国大部地区。冬天真要来了。于波司登(3998.HK)而言,这或许是个暖冬。11月3日,该股收于5.66港元,市值达到615.6亿港元。

今年2月至今,港股消费股走势整体疲弱,据Wind数据,以“中证港股通消费主题指数”(931454)为例,今年年初以来下跌近11%,较2月中旬高点下跌了约25%;而在其成分股中,波司登是涨幅最大的个股之一,今年年初至今上涨45.84%。

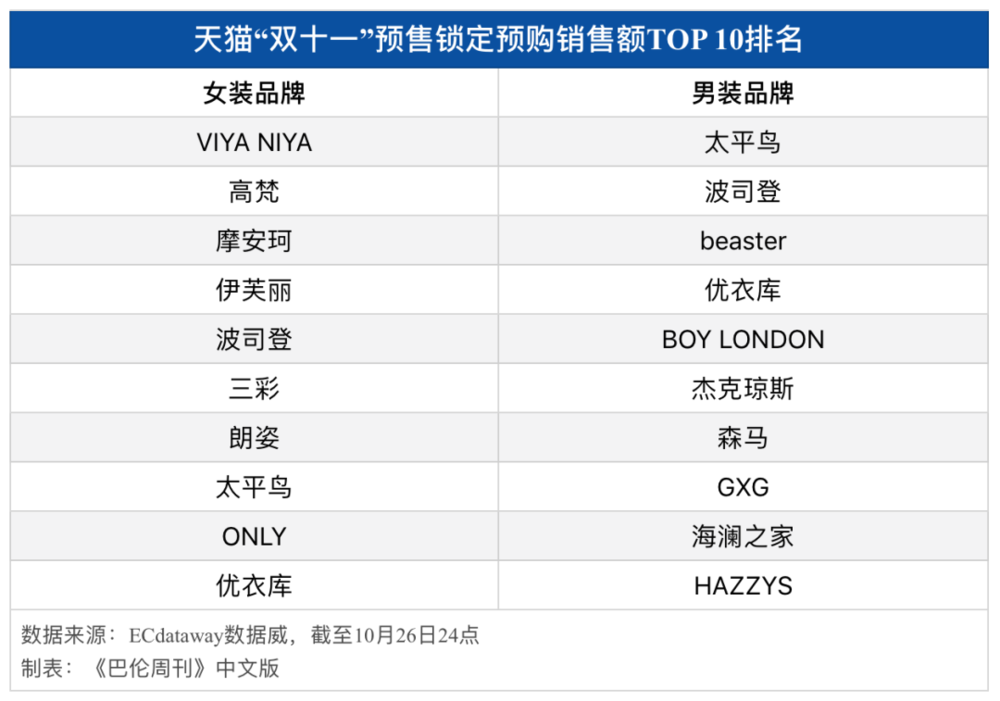

另一个暖冬信号来自于正在进行中的“双十一”。根据ECdataway数据威提供的天猫数据,截至10月26日24点,波司登的预售锁定预购销售额在女装和男装品类中分别位列第五和第二。

光大证券的研报指出,如果今年冬天“拉尼娜”现象来袭,将利好冬装销售、提振品牌服饰企业业绩;除了目前估值合理的安踏体育(2020.HK)、李宁(2331.HK)、太平鸟(603877.SH)、比音勒芬(002832.SZ)外,波司登和罗莱生活(002293.SZ)等将更明显受益于冷冬气候。

由此产生的一个疑问是:冷冬之后,波司登如何度过寒春、酷暑和残秋?

回顾过往数年的股价走势,波司登传递出较为明显的“看天吃饭”行情——在自然年内,股价大概会在年中至三季度上涨,年底至次年年初回调,再周而复始。

更为显眼的是公司股价中枢的上移,过去五年该股涨幅超过了700%。

最近的一轮涨势始于2021年6月中下旬,彼时波司登公布了2020/2021财年年报,营业收入同比增长10.9%,达人民币135.2亿元;净利润同比增长42.1%,达人民币17.1亿元。

《巴伦周刊》中文版认为,未来影响波司登股价的因素将集中在季节交替带来的周期性涨跌和品牌势能下的价值逻辑重建。前者顺应自然规律和消费习惯,相对有迹可循;而后者是维系波司登股价持续走高的关键。

于公司层面,波司登在过去三年对品牌、产品、渠道、零售和供应链的全方位升级已经初见成效,股价亦对此有所回应。这家45岁的企业可能面临的不确定因素包括:

市场进入成熟期和消费疲软带来的经营压力;

自身业务单一化和多元化之间存在的矛盾;

提升经营效率所需面对的挑战。

一、对标加拿大鹅?

上海淮海中路,一条高频出现在时尚博主、美食博主、旅游博主的推文、vlog、公众号里的街道,汇集了奢侈品大牌、新兴潮牌、网红店和中华老字号等各种品牌元素。在漫天法桐树荫的影子旁,是一家开业刚满一年的波司登门店;橱窗里展示的是波司登于10月27日最新发布的风衣羽绒服,定价3599元。

波司登正在肉眼可见地变潮,除了先后亮相纽约、米兰、伦敦时装周,还以一种狂飙突进的姿态发力羽绒服外观设计。据《巴伦周刊》中文版不完全统计,从2015年至今,波司登羽绒服装有限公司共取得268项专利,包括201项外观专利;其中与羽绒服产品设计和面料相关的专利共有196项。

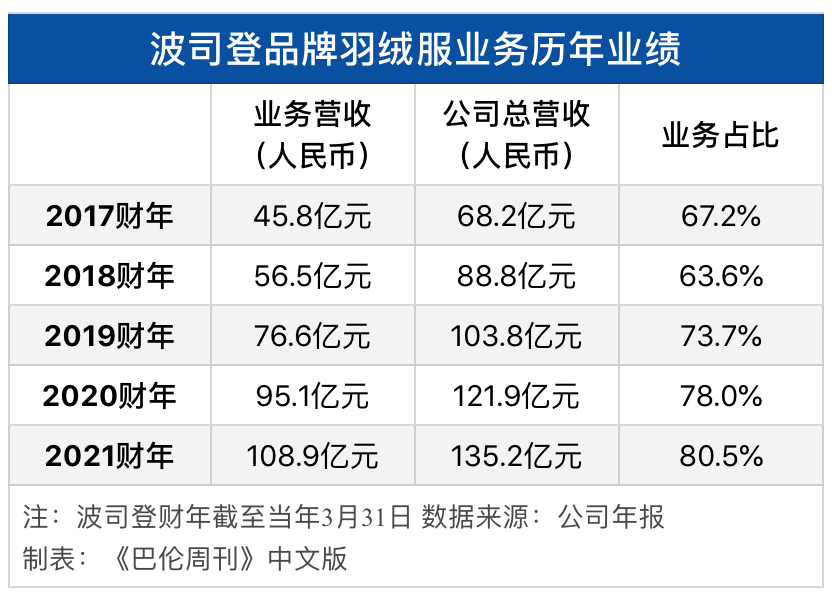

很难否认,当今的消费者买衣服是为了好看。已是中国第一大羽绒服品牌的波司登用这套看似流于表层却行之有效的策略抓住了用户。从2017财年至今,波司登品牌羽绒服业务的收入伴随着整体营收的增长而增长,且业务比重在2021财年突破了80%。

波司登的另一个潮流点,在于对标加拿大鹅(Canada Goose, GOOS.N)。在这里,服装设计和时尚完成度或许要退居次席,“潮”回归到品牌自身。

风衣羽绒服亮相后没几天,一则“波司登推出万元羽绒服”的消息在社交媒体上传播。该消息随后被证实并非波司登的本季新品,是2019年推出的“登峰系列”顶配款“珠穆朗玛峰”,目前在天猫旗舰店已经没有销售。但11800元的售价仍然挑动了不少消费者敏感的神经,不少网友认为这是“国货崛起”,但反面的声音则直言波司登“要取代加拿大鹅”,表示“确认过眼神,是买不起的羽绒服”。

市场上深耕羽绒服的品牌并不多,能够在消费者心目中拥有辨识度的品牌就更少了。从产品单价来看,高端市场长期以来都是盟可睐(Moncler SpA, MONC.MI)和加拿大鹅的天下,波司登的主场是2000元至4000元的价格带。在上述社交媒体的热议中不难看出,许多人对于波司登的“鹅化”态度暧昧,这恰好提供了新的解题思路。

一方面是国潮。这个投资者们早已耳熟能详的价值逻辑在今年驱动了不少个股的涨势;而消费层面,从前文天猫“双十一”预售锁定预购销售额排名靠前的品牌来看,国内品牌亦占大多数。波司登的优势,在于其四十五年岁月沉淀带来的家喻户晓,以及其作为羽绒服国牌的一枝独秀。

如果你对国潮在羽绒服市场上的影响力存有疑虑,那不如看看这则旧闻:2021年1月,加拿大鹅携手中国青年设计师陈安琪推出了2021春秋联名胶囊系列。在波司登想方设法让一个国民品牌从外观上看上去像一个国际大牌时,其对标对象正在不遗余力地拥抱中国元素。抛开设计的外壳,波司登的品牌内核比加拿大鹅更接近中国消费者。

另一方面在于品牌矩阵。通过公司主品牌、雪中飞和冰洁,波司登已经完成了从中端到低端的产品布局。对应消费需求,是服装消费支出占比预计将持续下降,消费者选择性价比更高的产品是不可逆的趋势。

国家统计局的数据显示,居民人均可支配收入的同比增速正在放缓,同时受疫情影响,居民人均消费支出2020年的同比增长为-1.6%。两者叠加带来的影响,是消费者对于羽绒服这类低频次消费品的审慎,即使在疫情之前,人们也不那么热衷于买衣服了——2019年人均衣着消费支出为人民币1338元,仅占人均消费支出的6.2%,3.8%的同比增长是所有消费类别中最低的。

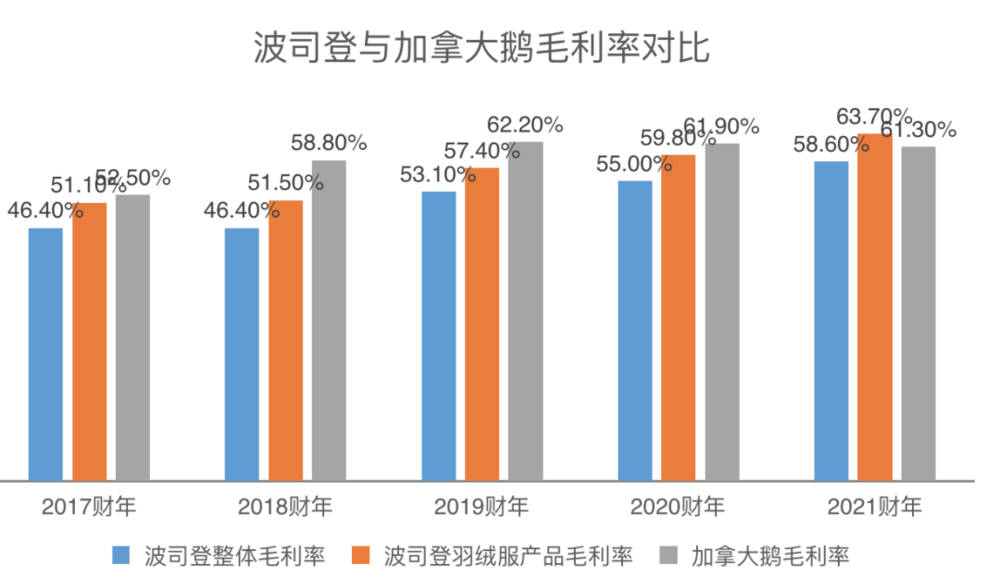

从公司整体的毛利率水平来看,波司登与加拿大鹅的差距并不大。考虑到加拿大鹅羽绒服动辄人民币万元以上,波司登、雪中飞、冰洁三个品牌的定价从几百元到五、六千元元不等,更能体现出波司登的营利优势。在专注于羽绒服生产的大前提下,这给公司进行高端布局带了更多可操作的空间。

二、最大的不确定性:聚焦or多元?

到这里,你可能已经发现,在波司登强大的羽绒服业务下,一个突出的风险——产品单一化。

波司登不是没有尝试多元化发展,只不过从财务数据上看,它做得并不容易。

贴牌加工管理业务:从收入来看,该项业务的收入从2017财年开始呈上升趋势,但收入占比一直维持在10%~13%左右,这意味着该业务实际上是在萎缩。公司分析指出,受欧美新冠疫情、各大品牌店铺关闭的影响,部分客户订单批量取消或延迟;中美贸易摩擦的不确定性也给业务发展带来不利影响。

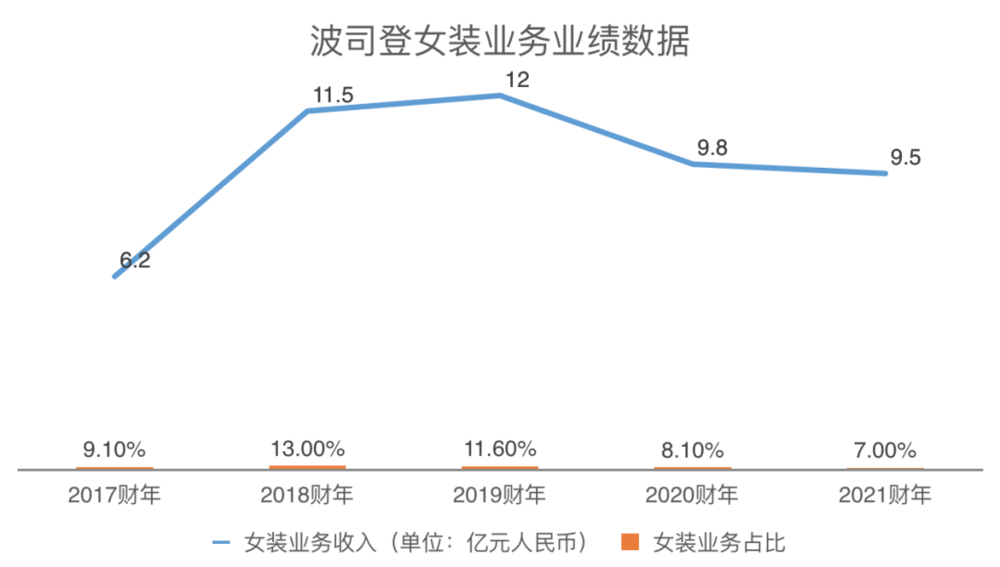

女装:波司登旗下的女装品牌包括杰西、邦宝、柯里亚诺和柯罗芭。2020/2021财年,女装业务收入人民币9.5亿元,占总营收的7.0%,同比下降4.7%。而无论是收入绝对金额还是业务占比,波司登女装从2018和2019财年就已经开始走下坡路。

制图:《巴伦周刊》中文版

童装、男装、家居业务:这三者与校服业务一起,被归纳为波司登的多元化服装业务。整体来看,三项业务都没有引发足够的消费和市场讨论,且从2018/19财年开始,波司登对男装和家居业务进行全面缩减。

校服业务:这是多元化业务下唯一的“幸存者”。校服业务中,主力品牌是飒美特,该品牌2021财年销售额为人民币8.88亿元,占多元化服装业务销售额的比重达61.4%,同比上涨143.3%。

《巴伦周刊》中文版认为,波司登大概率能够在校服这个细分市场上实现名义上的多元化。首先,校服是刚需,且将随孩子们的成长被持续消费,能自然地完成存量转化;其次,国家政策导向有机会推动人口数量在未来几年恢复增速,校服市场或许有望随之扩大;最后,这个细分领域中的竞争对手相对较少,波司登可以迅速提升市场份额——目前,飒美特为超过300所学校提供校服服务,年供应量超百万件。

但校服业务的亮点不足以掩盖波司登更像一家羽绒服专门公司,而非一家全品类服装公司的事实。波司登当下的境况,犹如站在十字路口——

向左,维持羽绒服产品单一化?短期无虞,但长期结果很难预料。毕竟在经历了近半个世纪的发展后,中国羽绒服市场已然成熟。加之羽绒服并非高频消费产品,很难像其他服装品类一样选择快销或薄利多销的打法。

那么右转完全开启多元化?就现状而言,受制于供应链、产品设计、市场竞争等多重因素,波司登面对的挑战不小。以及,曾经的失败经验可能会让波司登迈出这一步有所保留:2009年,波司登寄希望通过品牌化、四季化和国际化的“三化”战略摆脱对单一羽绒服业务的依赖,但强势扩张让公司一度面临产能过剩、库存积压、品牌形象老化、营收下滑等一系列问题,净利润甚至一度跌至2015年的1.38亿元人民币。

上述原因促成了波司登战略选择上面临的最大的不确定性,单一的羽绒服能让企业保暖更久还是多线作战,更具防御性?

如果传统意义上的服装品类多元化无法行之有效,波司登需要重构的另一个价值逻辑便是:品牌力和产品力足够强大,能够进一步提高在上游原材料、供应链端的议价能力,减少相关因素的负面影响,并在固守中低端市场、抵挡来自其他服饰品牌羽绒服产品竞争压力的同时,攫取被加拿大鹅和盟可睐把持的高端市场份额。

反之,波司登则需要拿出更具说服力的多元化业绩表现。

三、冬天很好,但不是故事全部

假设波司登已万事俱备、只欠过冬,其所处行业的两大背景趋势仍可能给股价带来压力。其一是前文提及的消费层面,人们在服装上的开销正在缩减;其二是整个纺织服装行业基本进入成熟期。

10月25日,光大证券在其纺织服装、化妆品、医美行业2022年年度投资策略报告中指出:港股纺织服装中龙头公司涨幅靓丽,2021年上半年受益于新疆棉事件催化,估值持续上探,进入第三季度估值有所回落;外部事件带来的短期刺激将逐步减弱、改为常态化。但结合社零数据,当下整体消费需求表现较为疲软,在此背景下高股息率的股票具有一定防御属性、吸引力上升。

波司登的净利润从2017财年的6.6亿元人民币上涨至2021财年的22.2亿元人民币,同期每股股息也从1.5港仙上涨至13.5港仙。(注:仙是港元货币单位,1港元等于100港仙。)

光大证券还认为,通过上半年的新疆棉事件,国产品牌与在与国际品牌同台竞技的过程中已取得初步成效,在行业竞争加剧的过程中,优秀的企业也会更加突出、享受高估值,企业之间的分化也会逐渐显现。

波司登与加拿大鹅的毛利率数据验证了这一说法。波司登的整体毛利率从2017财年年的46.4%上涨至2021财年的58.6%,不断缩小与加拿大鹅的差距;同期波司登羽绒服产品的毛利率也从51.1%增长至63.7%。

如果波司登卖得比加拿大鹅便宜、利润又远低于加拿大鹅,那么品牌的对标升级是有说服力的。而实际情况比设想的更为乐观,说明波司登在羽绒服产品端存在既有优势。

从估值指标来看,截至11月3日,波司登市盈率(TTM)为30倍,加拿大鹅为84倍。市值方面,波司登615.6亿港元的市值高于加拿大鹅的43.2亿美元(约合336.2亿港元)。

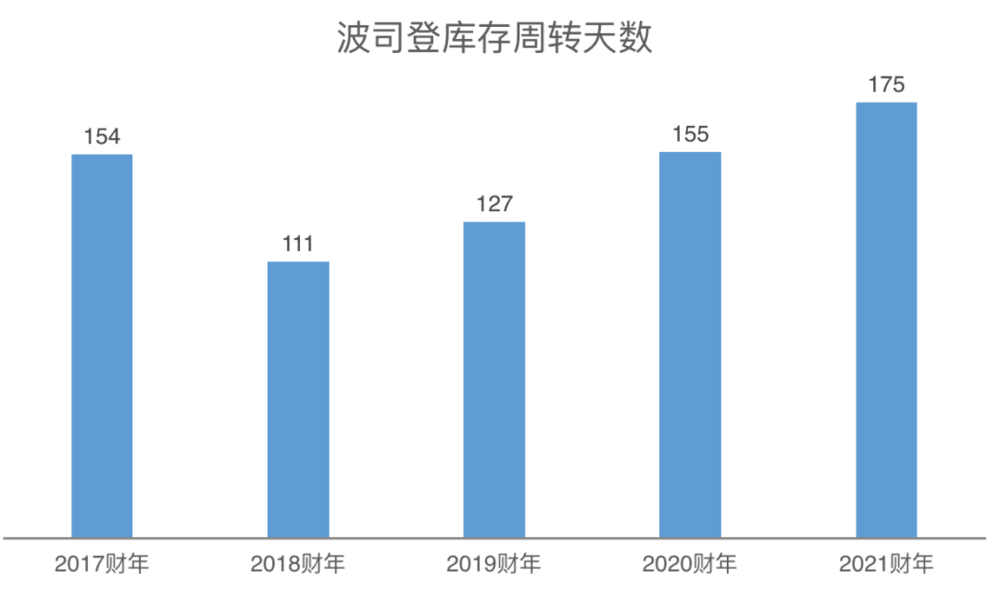

另外,波司登还需要在原材料、疫情和贸易等多重因素的干扰下,继续降本增效。虽然近几年供应链管理和持续好转,但2020和2021财年的数据有所反弹,显示出波司登的经营效率仍有上升空间。

除了加码新零售、激活线上渠道以提高运营效率外,波司登还尝试通过在全国一、二线城市地标商圈设立旗舰店的方式,完成品牌形象的迭代,以品牌升级的方式反推消费升级。这是基于此前“四季化”尝试的失利后,公司重新将目光聚焦回羽绒服品牌;其中的不确定因素除了单一化外,可能还包括线下门店是否会拖累公司业绩表现。

据此,《巴伦周刊》中文版认为,行业龙头地位带给波司登一定的试错空间,但在经历连续数年的上涨后,长时间处在业绩利好与潜在利空因素的交织之下,有可能影响投资者对波司登的预期。

在建立新估值逻辑的过程中,波司登需要向市场展现破局增长矛盾的经营战略定力,并最终体现于产品设计与研发的有效更迭,营收、净利润和毛利率的稳中有进,和应对宏观经济环境时的韧性。

目前,该公司股价处在高于历史估值中枢的位置,略低于港股同业头部公司,显著高于A股同业。据Wind数据,截至11月3日,波司登的市盈率(TTM)约为30倍,特步国际(1368.HK)约为33倍,申洲国际(2313.HK)、普拉达(1913.HK)、李宁、分别约为42倍、60倍、61倍;而A股市场中,雅戈尔(600177.SH)、海澜之家(600398.SH)、森马服饰(002563.SZ)、太平鸟的市盈率(TTM)分别约为5.7倍、11倍、13倍、18倍。

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊