颐海国际试图穿越当下的股价阵痛,换取更加独立于海底捞的估值表现。本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊、康娟,题图来自:视觉中国

2020年年末,颐海国际一度成为港股市场的抱团股,包括易方达、泓德基金、汇添富、上投摩根、国投瑞银在内的多家基金纷纷重仓颐海国际;该股甚至取代了中国生物制药(1177.HK),成为张坤管理的易方达蓝筹精选的十大重仓股之一。在各只基金和明星基金经理们的加持下,资金蜂拥而入,推动颐海国际的股价在今年年初频频创下历史新高。

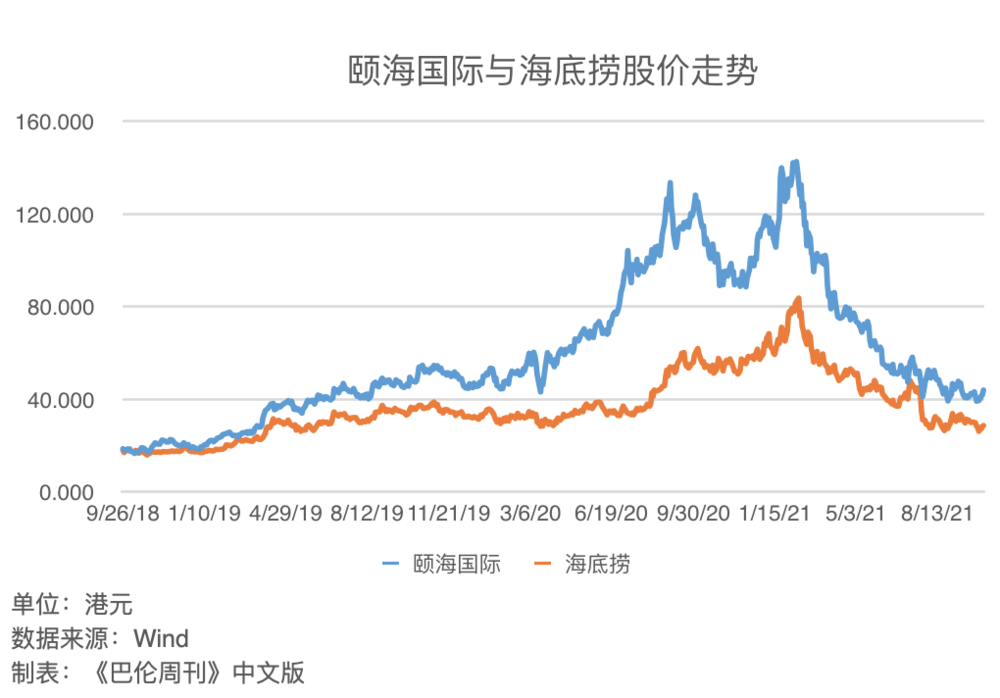

然而市场的高度关注没能让颐海国际股价长虹。2021年港股消费股整体疲软,颐海国际的市值从2月11日近1500亿港元高点萎缩至10月20日的481.05亿港元,是“中证港股通消费主题指数”成分股中跌幅最大的个股之一。

在熟悉餐饮业的人眼中,颐海国际是当之无愧的“海底捞的小伙伴”。

首先,海底捞是颐海国际最大的关联方客户。同时,两家公司的管理层关系紧密,海底捞董事长张勇及配偶舒萍是颐海国际的大股东,持有35.63%的股份;颐海国际董事长施永宏亦持有海底捞15.95%的股份。

更重要的是,颐海国际从2007年开始被授权无限期、独家、免费使用海底捞商标——也就是说,你从超市货架上取下海底捞火锅底料并非是“海底捞”,实则是颐海国际的产品。

对普通消费者而言,这或许不重要。但在二级市场,这种深度捆绑可以在某种程度上解释两只股票的一荣俱荣、一损俱损。海底捞10月20日收于30.50港元,年初至今下跌52.38%;颐海国际当日收盘价为49.95港元,年初至今下跌60.89%,较2月初147.88港元的历史高点下跌近80%。

如果说,海底捞的股价低迷,是市场未能从其业绩中看到更具象的确定性;鉴于二者千丝万缕的牵绊,也很难驳斥,颐海国际市值腰斩,一大部分源自海底捞阵痛的传导。

友谊的小船会翻船吗?《巴伦周刊》中文版认为,从现实出发,颐海国际短期内还无法、也没有必要完全剥离海底捞这一主要收入来源,捆绑下股价反弹的受制因素将继续存在。但一些迹象显示,颐海国际试图穿越当下的股价阵痛,换取更加独立于海底捞的估值表现。

一、与海底捞解绑并非易事

虽然先于海底捞上市,但在2018年之前,颐海国际几乎没有任何出彩的表现,股价一直在10港元/股以下徘徊。相对明确的股价上涨始于2018年——海底捞于当年赴港上市;此后,两只股票开启了共进退的模式。海底捞也正是从2018年开始门店数量的疯狂扩张,其翻台率一度达到5.0,当时给颐海国际的业绩带来很大提振。

前文指出,颐海国际可以无限期、独家、免费使用海底捞商标,这使颐海国际几乎不费吹灰之力,就随海底捞的网红效应走到了行业聚光灯下。

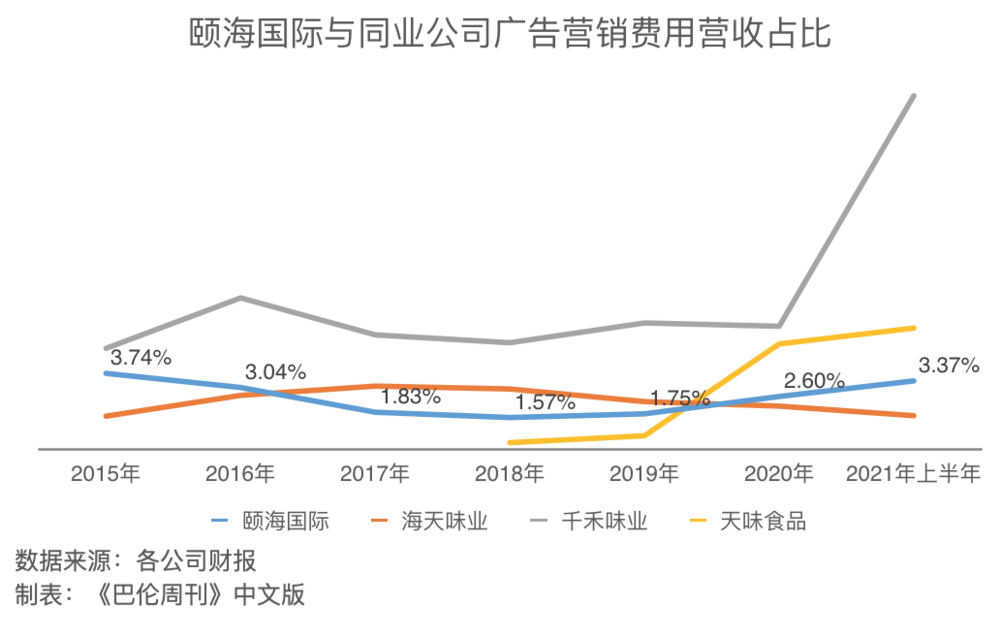

不费吹灰之力,体现在颐海国际对营销开支的控制,与不做广告就成为火锅届龙头的海底捞神似。近年来,与海天味业(603288.SH)、千禾味业(603027.SH),以及主营火锅底料、川菜调料等复合调味料的天味食品(603317.SH)相比,颐海国际的广告及其他营销开支在营收中的占比相对较低。

在市场集中度分散的中国调味品行业,颐海国际藉此完成了一轮品牌成长。继海天味业后,该公司在2020年7月成为第二家市值超过千亿的调味品上市公司。

瑞银证券则在题为《中国调味品:2022年增长将反弹;长期整合逻辑不变》的报告中指出,得益于零售和餐饮渠道的品牌认知度提升、龙头品牌扩大全国市场的渠道渗透率和龙头品牌开展收并购,中国调味品行业的整合程度将进一步加深。

该报告预测,中国调味品行业收入将以9.3%的年复合增长率(CAGR)从2020年的2920亿元增长至2025年的4560亿元。这意味着,作为行业龙头的颐海国际大概率将延续此前的成长态势。

那么,是以调味品领军者的姿态成长,还是以火锅店附庸的身份继续?

剪开与海底捞相连的脐带这个动作,颐海国际一直在默默地、慢慢地进行,历年财报中,“海底捞”出现的次数也越来越少;甚至在谈及业务展望时,海底捞的影子也没了——2015年年报中“牢牢把握‘海底捞’品牌的市场影响力”也变成了2020年年报的“将把业务重点放在品牌推广、产品研发、供应补充、渠道建设、终端营销作为公司的策略重点”。

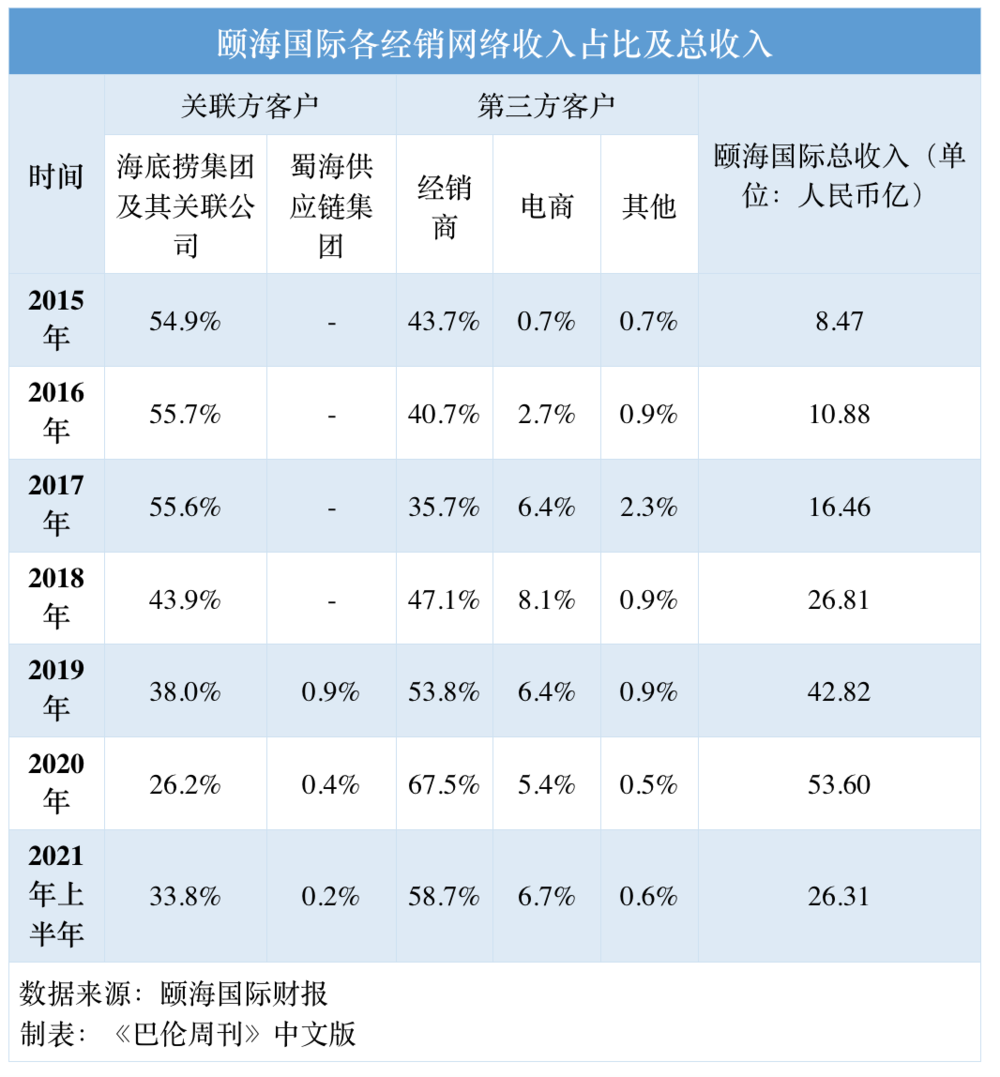

长期业务数据反映的情况更为直观。从颐海国际的各个经销网络来看,海底捞及关联公司为其贡献的收入占比,已经从2015年的超过50%降至2020年的不足三成,在2021年上半年才有所反弹;这期间,颐海国际的总营收规模仍持续增长。

从时间线看,这一渐进过程,早于海底捞深陷收入滑坡、增速放缓的困扰。一定程度上,这说明颐海国际深知,越早打开其他的收入渠道,越有益于公司的长期业绩表现。

换一个角度看,颐海国际对海底捞的依赖似乎并不像想象中那么严重。其一,前文表格中可以看到,即使在2015年~2017年期间,第三方客户的收入贡献也并没有与关联方客户拉开特别巨大的差距。

其二,颐海国际不仅是海底捞在中国的火锅底料产品独家供应商,还与海底捞及其关联方蜀海供应链集团签订了销售协议,供应定制产品、零售产品、小火锅产品和调味料产品。截至2020年12月31日,海底捞总销售协议和蜀海销售协议产生的总交易金额分别为人民币14亿元和2184万元。

但是,从管理层和股东情况来看,这两者之间的深度联结,并不是普通的客户与乙方关系;颐海国际在其中的位置并不被动;这可以被理解为,在保持独家供应商地位的同时,该公司仍拥有许多可以弱化海底捞标签的机会。

问题是,在品牌认知层面,颐海国际如何从海底捞的光环中脱离、独立出来?

对海底捞商标的使用,在绝大多数情况下将颐海国际掩藏了。如果说,火锅底料、火锅蘸料和自煮火锅套餐的产品包装上印着海底捞是顺理成章,那么同样的操作放在宫保鸡丁调味料、青椒牛肝菌下饭酱、金汤花蛤粉和腊味双拼方便米饭上就有些过犹不及。

更有甚者,某些调味品行业的研究报告以海底捞取颐海国际而代之;连一些行业研究者都有意无意对两家公司不加区分,恐怕也不容易让非专业投资者厘清两者的关系。

二、品牌升级,先从去掉海底捞logo开始?

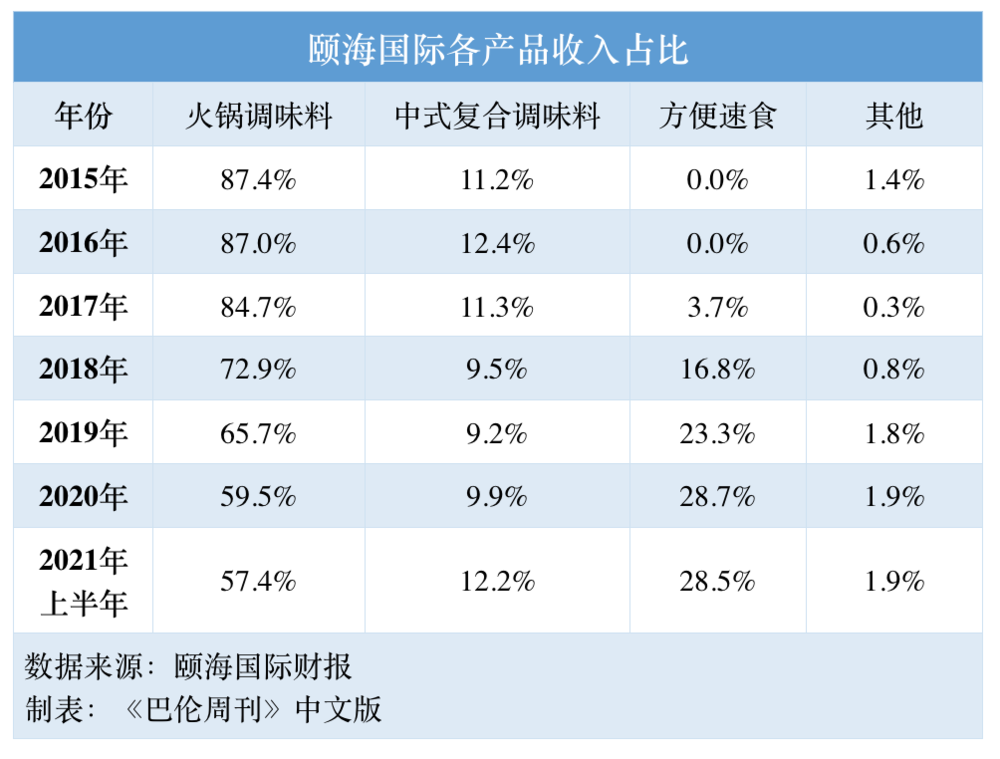

在产品收入结构方面,火锅调味料(包括火锅底料和火锅蘸料产品)始终是颐海国际的中流砥柱,2021年上半年贡献营收15.1亿元人民币,占收入百分比达57.4%。

这一占比其实不小,只不过曾经更高,2018年以前,这个数字均在80%以上。

与火锅调味料收入占比下滑对应的,是中式复合调味料收入的稳中有升,和方便速食的迅速崛起。

艾媒咨询的数据显示,2020年中国调味料市场规模达到3950亿元,同比增长15.3%,预计2021年市场规模将突破4000亿元。其中,产业升级、外卖外食餐饮业的发展,让复合调味品行业逐渐步入快速增长阶段,对比2020年美国、日本、韩国复合调味品73%、66%、59%的市场占比,中国26%的复合调味品渗透率给颐海国际等企业带来的发展空间不容小觑。

艾媒咨询亦指出,疫情使餐饮消费从外食转向家庭烹饪场景,提升了C端调味品需求。对颐海国际来说,从火锅调味料逐步向更完善的产品矩阵拓展,也是减少对海底捞依赖、开拓B端以外市场的必行之举。

值得一提的是,在颐海国际的官网上,复合调味料的产品图均印有“包装升级”的标签,“海底捞”logo已经变成了“筷手小厨”。可见至少在复合调味品领域,颐海国际有心打造海底捞之外的品牌。

在以海底捞的开店速度和翻台率为核心指标的成长逻辑瓦解后,颐海国际需要从调味料行业的品类扩张逻辑中寻求估值支撑:

复合调味料、佐餐酱,实则是餐饮界中央厨房的家庭化应用,将一些原本稍费功夫的菜品化繁为简,爱下厨的人觉得省时省力,“手残党”和“懒人党”觉得方便快捷。

自煮系列、冲泡系列、米饭系列是方便速食产品,看似与调味品处在不同轨道,却是颐海国际的第二大收入来源。一方面,宅经济让方便速食产品受到消费者热捧,另一方面,越来越快的生活节奏让自煮火锅这类预制菜属性的产品被更多消费者接纳。这不会与复合调味料产品冲突,反而能优化产品线,令颐海国际区别于海天味业、天味食品等传统调味料行业的竞争对手。

哇哦系列是基于在海底捞实体门店中受消费者欢迎的零食生产的休闲食品,包含炒米、锅巴和虎牙脆三款产品。

但其中需要投资者谨慎的潜在风险包括:

第一,“筷手小厨”品牌推广的成功与否是未知数。2021年上半年,颐海国际包括广告、分仓运费、仓储费用在内等的整体经销开支同比增加54.7%,很大一部分原因在于,公司在中式复合调味料产品中单独使用“筷手小厨”商标,品牌推广费用增加成为公司盈利承压的因素之一,且由于海底捞品牌过于深入人心,在品牌推广和企业成本方面大概率会形成长期压力。

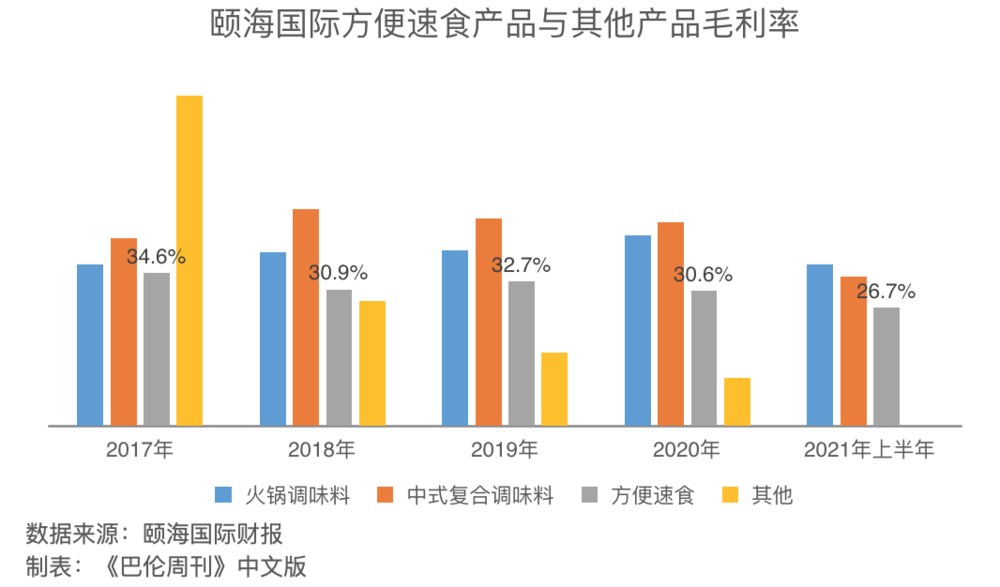

第二,从毛利率来看,收入占比较大的方便速食不及火锅调味料和中式复合调味料。这也将影响颐海国际的盈利趋势。

第三,原材料涨价和竞品提价引发行业竞争升级所带来的短期阵痛。由于今年原材料成本涨幅较大,调味品行业整体的利润率水平都受到了考验;海天味业先行一步,宣布将于10月25日上调产品价格3%-7%。多家机构认为,海天味业的操作给中小型企业带来的压力大于行业龙头,调味品行业将迎来洗牌。

在行业整合的过程中,颐海国际未必会伤筋动骨,但难免芒刺在背。面对同样的成本压力是否要跟着提价,如何应对海天味业、千禾味业等公司进入复合调味料的市场竞争,以及是否需要通过收并购加大产能投入等一系列问题还需要颐海国际给出答卷。

第四,前文已提及,海底捞的业绩低迷给颐海国际带来的不利影响,以及这种不利能否摆脱、何时能摆脱。

三、中国调味品行业,潜力有多大?

9月,瑞银证券在《中国调味品:2022年增长将反弹;长期整合逻辑不变》指出,中国调味品行业估值自2021年起回落,其覆盖的安井食品(603345.SH)、海天味业、恒顺醋业(600305.SH)、中炬高新(600872.SH)和颐海国际年初至今市值下跌超40%。宏观需求疲弱、行业渠道去库存以及今年小品牌在社区团购渠道售卖导致竞争加剧是调味品龙头品牌销售增长放缓的主要原因。

在10月初另一篇研报中,瑞银提到,颐海国际在2015至2020年收入年复合增长率达45%,但因竞争加剧,而其自有品牌正处于初期增长阶段,公司边际利润也因推广和折扣预计将见下降,预期其未来5年的销售将会放慢,首予“沽售”评级,目标价41.3港元。

同样,花旗在今年8月的一份研报中指出,受原材料成本上升和市场竞争加剧的影响,将颐海国际的目标价由43.7港元下调至32.9港元,维持“沽售”评级。

截至10月中旬,颐海国际的股价几乎回归两年前的水平。除上述研究报告阐述的原因外,“海底捞后遗症”让市场以更加理性的目光去评估这家与海底捞藕断丝连的企业——这其中既有随消费股整体回调而回调的因素,也包含了投资者对颐海国际估值中枢的重新衡量。

从估值指标来看,截至10月20日,颐海国际市盈率(TTM)为48倍,低于海天味业的76倍、千禾味业的144倍、天味食品的72倍、安井食品的60倍、恒顺醋业的52倍,高于中炬高新的37倍。

虽然整个调味品行业今年都承受着压力,不过瑞银证券指出,盈利增长放缓主要由周期性、需求疲弱及原材料涨价所致,而长期整合和消费升级逻辑不变。得益于餐饮渠道的需求回暖、渠道库存更加健康以及龙头品牌在社区团购渠道的渗透率攀升。

《巴伦周刊》中文版认为,在影响颐海国际估值的长期考量因素中,在调味品行业之外,不能忽视其方便速食和其他产品带来的作为食品公司的增长逻辑;同时,海底捞标签在该公司价值认知中的权重还将进一步下降。

本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:林一丹,编辑:苏昊、康娟