美国联邦储备委员会(简称:美联储)终于计划缩减抵押贷款债券的购买规模了,投资者和购房者或因此期待抵押贷款利率出现大幅波动。然而,就像房屋贷款业务中涉及的所有事情一样,事情并非那么简单。

就像购买房屋一样,任何借款人支付的金额可能都不一样。不过,除了基础利率之外,还有一些主要的因素通常会影响抵押贷款利率的走向。其中最大的两个因素是,为投资者打包抵押贷款的债券的收益率,以及将抵押贷款卖给这些债券的潜在利润。

至少在目前,这两种力量可能会向相反的方向拉动。这可能有助于保持抵押贷款利率相对稳定。根据联邦住房贷款抵押公司(Freddie Mac, 简称﹕房地美)的每周调查,从第三季度开始到结束,30年期固定抵押贷款平均利率几无变化,约为3%。联邦国民抵押贷款协会(Fannie Mae, 简称﹕房利美)的经济学家们目前预测,到年底利率将保持在同一水平,明年将达到略高于3%的水平。

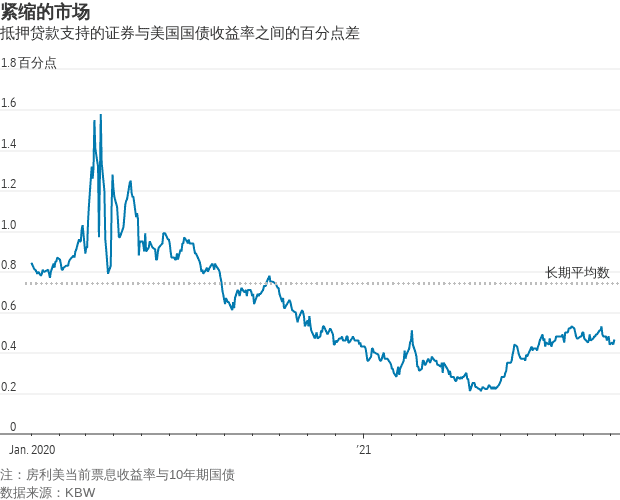

有可能推高抵押贷款利率的一个因素是,房利美和房地美等美国政府资助企业发行的抵押贷款支持债券的收益率已经异常接近美国国债收益率。许多分析家认为,这在很大程度上是由于美联储购买抵押贷款债券所致,美联储去年开始大量购买抵押贷款债券,这是其系列措施的一部分,以在疫情如火如荼之际帮助缓解市场焦虑情绪。这意味着利差有可能正常化,推高抵押贷款债券收益率的速度大于国债收益率的增速。这反过来会给抵押贷款利率带来上行压力,因为打包成债券出售的就是抵押贷款。

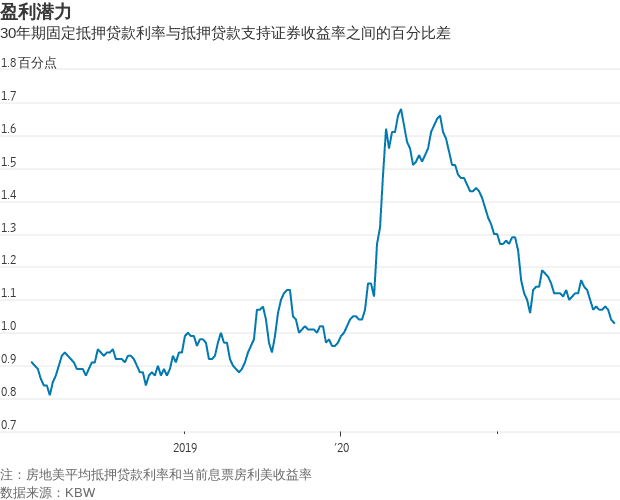

但也有一个反向的平衡力量。抵押贷款机构可以吸收部分压力,而不必以更高的利率形式将其全部转嫁给借款人。在疫情的大部分时期,抵押贷款发放者的利润很高,在向债券市场出售符合房利美或房地美条件的抵押贷款时赚取了异常巨大的利润。这方面的一个替代指标是30年期固定抵押贷款利率与抵押贷款支持证券收益率的价差。

2020年,随着房主们争相利用低利率进行再融资,这一利差变得更大。这种需求热潮意味着贷款人拥有定价权。交易发起人需要时间来雇用足够的人手以满足这一需求,这限制了抵押贷款的供应。

随着利率走高,有资格进行抵押贷款再融资的人越来越少,就变成了供过于求——逐渐筛出的过程需要时间。今年以来,利差已经收窄,但仍比疫情前几年经常出现的利差要高。

KBW的分析师Bose George说,至少在接下来的几个季度里,受缩减债券购买影响更大的可能是贷款人,而不是借款人。

不仅如此,最近出现的像Rocket Cos.、UWM Holdings和loanDepot这样的大型公开交易发起人提供了多样化和规模化,以减少营销、技术和其他借贷成本。即使面临更小的利差,企业也可能会继续为数量和市场份额而战。George说,在竞争激烈的时期,利差可能远远低于平均水平,KBW预计在2022年将出现这种情况。

仍有理由认为,抵押贷款债券收益率与美国国债收益率的利差在最近有所扩大后,可能会继续收窄。除了美联储之外,存款充裕的银行也是抵押贷款债券的大买家。美国银行(Bank of America)抵押贷支持证券策略师Satish Mansukhani指出,在超过8万亿美元的未偿付机构抵押贷款债券中,约有6万亿美元被美联储和银行锁定了。

“利率前景相对稳定,”他说。“即使美联储逐渐向后退,市场也需要时间来消化。”

即使抵押贷款利率真的上升,还有其他方法可以使购房和再融资相对可负担,并维持交易发起人的数量。房利美和房地美等政府支持的企业可以提供帮助。决定发起人能够以多少价格出售抵押贷款,以及相关收费标准的部分因素是为政府担保企业的债务提供担保的成本是多少。政府担保企业将终止一项旨在补偿高风险的疫情费用。拜登政府可能还会寻求其他方式来减少某些借款人的费用或其他障碍,以促进住房的可负担性。

一个不确定的因素是,如果房价继续飙升,部分原因是受低利率推动。这可能是影响美联储对其需要如何积极应对资产价格上涨的思考的一个因素。高房价可能会导致房屋供应加大,但如果不是这样,如果美联储缩量购买变成了债券抛售,或者利率开始上升的速度过快,抵押贷款利率的可能走势就很简单明了了:上升。