题图来自:视觉中国

花样年的突然爆雷令市场始料未及。

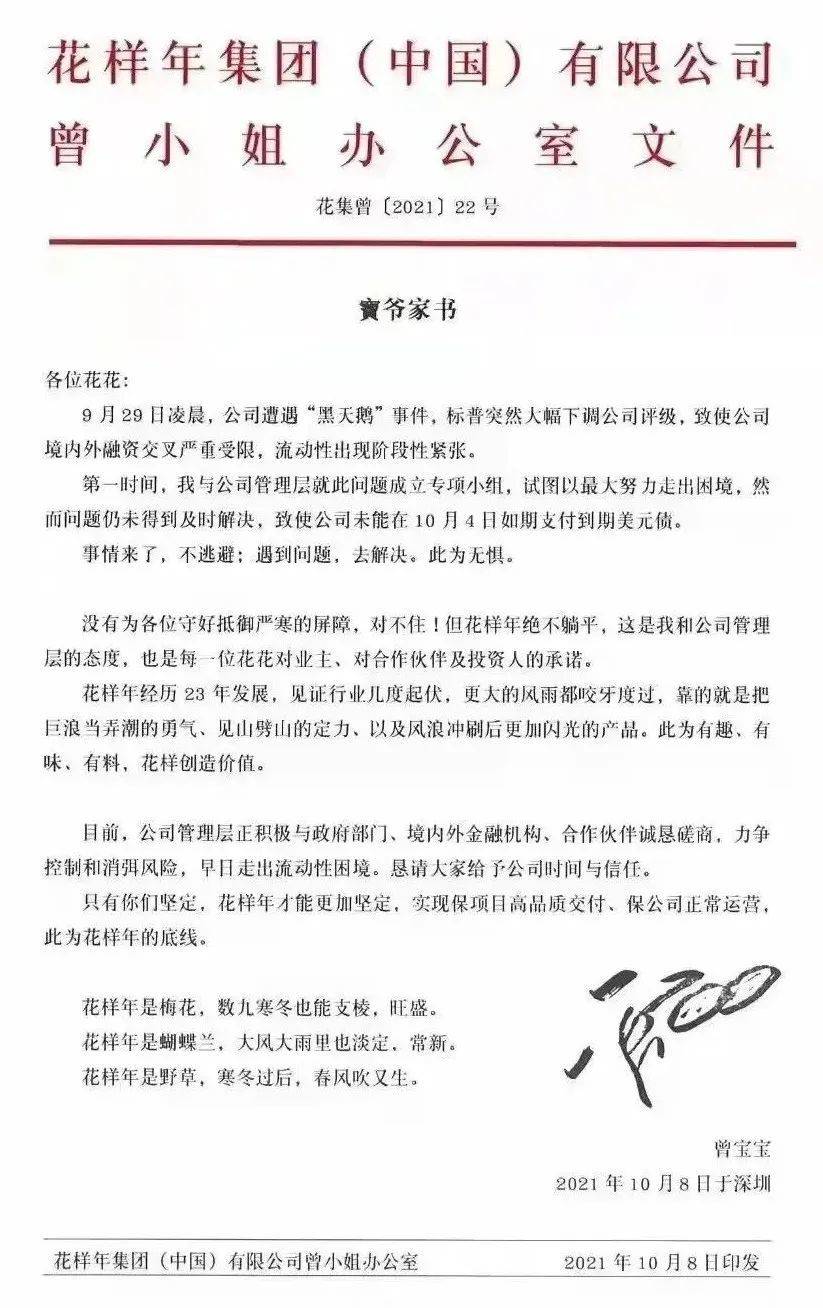

10月8日,花样年地产集团CEO曾宝宝发布家书,将公司流动性危机的“锅”甩给了标普。

在家书中,曾宝宝称,9月29日凌晨,公司遭遇“黑天鹅”事件,标普突然大幅下调公司评级,致使公司境内外融资交叉严重受限,流动性出现阶段性紧张。

在曾宝宝发布家书三天前,花样年公告称公司有一笔2.05亿美元债未能如期偿还。爆雷后,花样年迅速表示,已成立应急小组,正在制定风险化解方案。

不可否认,评级机构下调评级确实会给企业带来负面影响,但这显然不是导致其债务逾期的根本原因。

事实上,如果从表面来看,花样年其实还挺有钱的。

根据企业中报显示,截至2021年6月底,花样年银行结余和现金(非受限)尚有271.8亿元。同时,其刚在9月底将彩生活核心资产邻里乐作价33亿元转让给碧桂园服务。

手握300亿元资金,花样年为何连“区区”2亿美元(约合人民币13.3亿元)债务都还不上?

1. 爆雷的预兆

回头来看,标普的预测不可谓不精准,其早就预测到了花样年的债务危机。

在9月14日发布的报告中,标普宣布将花样年的展望调整为负面,确认“B”评级,因其有大规模境外到期债务会拖累公司的财务,预计公司下半年其去化和现金回款将面临压力。

标普预计,截至2021年底,花样年有约7.62亿美元债到期,有11.5亿美元债将在2022年到期。由于收益率处于高位,可能导致花样年无法发行新债券,表明再融资风险加剧。

标普之后,惠誉、穆迪和中诚信国际亦纷纷将花样年的评级展望下调至负面。

惠誉在报告中称,花样年控股的资本市场准入似乎已经恶化,因为其债券的交易价格大幅下跌。在当前市场条件下,花样年控股发行或延长其资本市场债务可能具有挑战性。

不过,即便评级机构提前打了预防针,但部分投资者仍将信将疑,毕竟花样年账面上躺着那么多钱,而且花样年仅在9月就在公开市场进行了6次回购,总计金额达3170万美元。

其还在9月24日发布的公告中强调称,公司的经营情况良好,运营资金充裕,不存在任何流动性问题。

然而吊诡的是,账面上那么多钱,为何会被两亿多美元债“困住”?这些钱为什么不能动用?

在花样年债务逾期已成既定事实下,我们希望通过过去的蛛丝马迹,找到花样年爆雷背后的真正原因。

2. 受限的账面资金

从花样年的账面资金来看,虽然中报显示截至2021年6月底花样年尚有271.8亿元银行结余和非受限现金,但房企的货币资金部分是购买期房者的预付款,部分被监管银行冻结,无法被房企用来支付。

比如中国恒大中报披露的1600多亿货币资金中,受限资金就有几百亿。

其二,隐藏的表外负债会加大企业流动性危机。

某业内人士指出,虽然花样年表内净负债率低于三道红线要求,但其大量的债务其实都在表外,净资产中少数股东权益占比过大,而少数股东权益中到底有多少明股实债还是一个黑洞。

惠誉的报告中也指出了这一点。惠誉认为,花样年控股的隐含现金回款较低。

所谓的隐含现金回款是“营收 + 合同负债”的变动。这部分相较于2021年上半年的合同销售总额而言较低,为11%。这部分是由于资产负债表外项目的高贡献度,只有41%的合同销售额被合并。

惠誉认为,表外项目数量较多意味着此类项目的表现未能充分体现于该公司的财务数据。

综合上述情况来看,花样年虽然看似很有钱,但可能能动用的现金其实并不多,而多次回购债券,只是为了给投资者们服下定心丸,争取时间来换取融资的腾挪空间。

3. 碧桂园给了多少钱?

还有一个疑点是,9月底出售彩生活旗下核心资产邻里乐所得的30亿资金,花样年为何不拿来归还10月4日到期的美元债?

最有可能的答案是这个交易本就不是用来填本次的美元债,而是要还其他债权人,结合有报道说彩生活的股权已经质押出去,所以这次交易所得的资金大概率是全部归还了之前质押的借款。

而根据公开信息显示,此次出售碧桂园服务分三期支付转让款项,其中第一期23亿元,第二期7亿元,第三期3亿元。

据悉,花样年最终只获得了7亿的抵押融资,即便这笔钱未用来归还之前质押的借款,也不足以偿还10月4日到期的美元债。

而通过花样年出售旗下部分物业资产,也能看出其资金紧张程度。

近两年,凡是出售旗下物管公司的房企大概率都出现了问题。

比如,去年被碧桂园服务以49亿收购的蓝光嘉宝,还有刚刚宣布以不超过100亿元收购的富力物业,以及近日传的沸沸扬扬的关于合生创展拟以约331亿元收购恒大物业51%的股权等等。

物管作为房企旗下质地和发展前景还不错的资产,相对来说,更易卖出且能卖个还不错的好价钱,所以如果不是迫不得已,出售物管公司不会成为房企的最终选择。

这从侧面证实了花样年没钱的现状。

4. 债务结构调整下的无奈

另一个值得注意的细节是,今年上半年,花样年通过回购票据、加大借款等方式,调整了其债务结构。

具体来看,花样年今年上半年借款余额净增56.54亿元(一年内到期净增47.88亿元)、优先票据及债券余额净减少12.78亿元(一年内到期净减少35.04亿元)、资产抵押证券净增2.48亿元、担保额净增3.26亿元以及少数股东权益净增24.82亿元。

可以看出,花样年的债务结构正由债券融资逐步向借款融资转移,现在看来,这或是花样年在债券融资方面遇阻下的无奈之举。

这些年美元债一直占据花样年债务的大头。

根据惠誉的数据显示,截至2021年6月30日,资本市场债务占花样年总债务的67%,其中美元债务占到53%。

美元债占比虽较2020年有所缩减,但仍占据花样年总债务的过半比例。

数据显示,近年来花样年美元债比例大肆飙升,从2017年的38.4%升至2020年的61.2%。

对于占比很高的海外债,花样年中国集团副总裁肖杰还曾回应,“其实完全不用担忧”。

然而值得注意的是,这些海外债正是推高其融资成本的真凶。

在花样年目前存续的12只美元债中,仅有一只美元债融资成本低于8%,其余11只均在10%上下浮动,远超境内仅7.5%的融资成本。

更甚者,今年以来,花样年发行的两只美元债成本分别为10.875%和14.50%,后者创下了房企年内发行美元债的新高。

美元债利率居高不下,发行也越来越难,花样年只能掉头寻找其他的出路。

5. 为什么花样年会混成这样?

花样年陷入如今的局面,究其原因,在于其发展的步伐与行业大气候背道而驰。

当一众房企你追我赶搞弯道超车的时候,花样年却提前转身,转型走多元化轻资产路线,错失了房地产行业狂飙猛进的黄金时代。

当房地产进入新一轮调控周期,2018年花样年却又逆势扩张,发起挑战冲刺千亿的目标。然而,经过两年的布局,花样年仍距离迈入千亿房企目标差距巨大。

2020年年初,花样年调整目标,将该年销售目标定为450亿元,并将千亿目标推迟至2021年。

然而高杠杆不仅没能助力其实现千亿的目标,反而让其深陷债务泥沼,无法脱身。

曾宝宝在其家书中称,“事情来了,不逃避;遇到问题,去解决。此为无惧。”而了解花样年的都知道,“无惧”是最常出现在其公告中的词汇之一。

无惧固然重要,但敬畏市场、敬畏周期也很重要,时代从没饶过行差踏错者。