本文来自微信公众号:复旦金融评论(ID:FFReview),原载于《复旦金融评论》第13期,根据《中国股市的“名字效应”:基于台风事件的证据》授权改写,作者:张秋实(复旦大学泛海国际金融学院精英金融专业硕士2021届校友),编辑:潘琦,原文标题:《张秋实:台风如何影响股价?》,头图来自:视觉中国

在黑天鹅事件频发的大环境下,很多事物都被贴上了“未知”或“不确定”的标签。据统计,引发金融市场个股波动的突发事件有三分之二是由上市公司自身原因造成的,财务造假、信披不实、产品安全等治理不当的问题首当其冲。

然而,因股票名称关联的非相关事件引起的行情变化在金融市场也是相当常见,而其结果也往往让人哭笑不得。2016年11月9日特朗普当选美国总统当日,股票“川大智胜”大涨。早在2008年,奥巴马当选美总统前后,名字仅有一字之差的股票“澳柯玛”就分别出现过3次涨停。

国内外学者通过研究发现,具有特殊属性的名字确实会对公司股价有一定的影响,引起个股股价的大幅波动,并使投资者遭受巨额损失。这一现象也落入了行为金融学中投资者非理性主观偏差的研究范畴。因而,研究“名字效应”是同时具有理论价值和实践价值的。

从台风影响个股行情说起

中外学者都对公司名称与公司股价的关系做过研究。有研究发现,2000年互联网泡沫时,向公司名中添加“dotcom”便能从股价中获取超额收益(Cooper等,2001)。同样的,名称读起来较为流畅的公司,其股市表现优于那些名称拗口的公司(Alter等,2006)。

有学者通过调查的方式将瑞士新发行股票的公司按照“公司名称受喜爱程度”排序,发现在新股上市十天后,那些名字更受喜爱的公司股价表现更优(Pensa等,2006)。也有中国学者发现,公司名称内若含有“金”“喜”“福”等较为“吉利”的字段,公司在股票市场上会有更高的流动性(张霓,2017)。

然而,要分析个股是否会因为名称中带有非相关事件的“关键词”引发行情波动,在事件选取上会遇到样本充足性和可比性的问题。因为即使具有同类型的热点事件,由于各自的特殊性质,有时也很难放在一起进行比较研究。

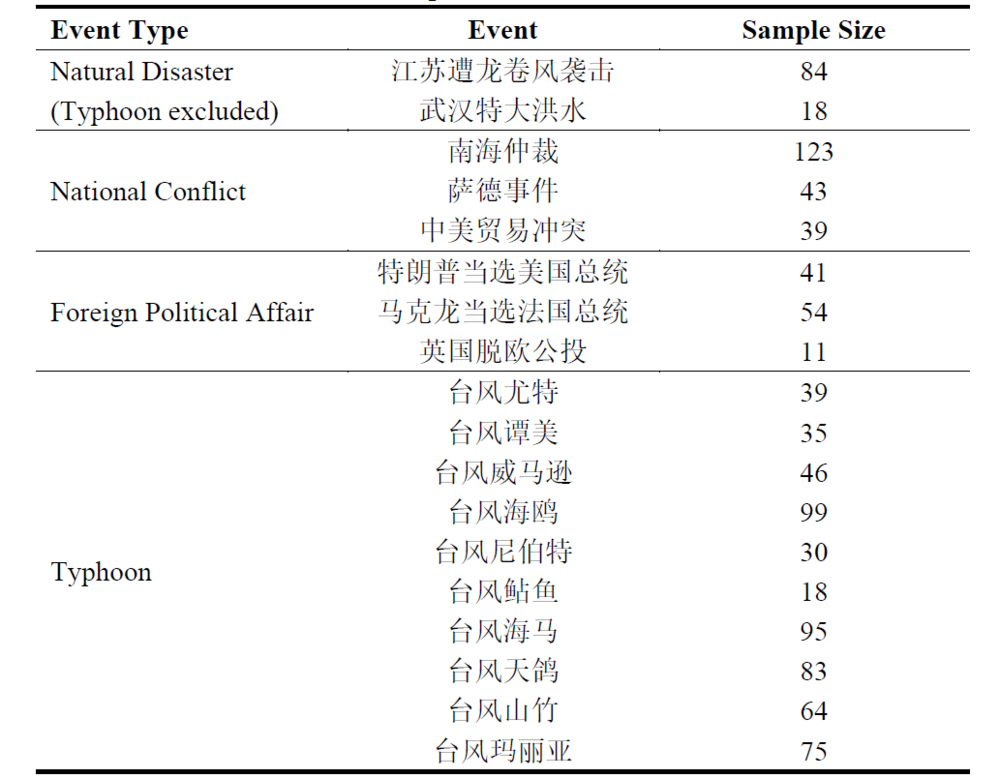

而笔者发现,台风事件性质相同,且相较于突发新闻和其他自然灾害,每年均会在相对固定的时间段(夏、秋季节)登陆中国,引起新闻报道和民众广泛关注。因此,本文选取2015~2019年期间的台风事件和其他最受关注的热点事件,对事件名称相关的股票进行采集和分析(表1)。

笔者根据中国气象年鉴统计选取2015~2019年期间风力等级最高的10次台风;其余热点事件的筛选是依据该时间段内“百度沸点榜单”筛选,综合考虑事件的高峰关注度(事件百度指数峰值)和事件对股市的影响(沪深300在事件当日的波动),并排除未被《人民日报》报道的事件(如八卦新闻)。将事件关注高峰和股市影响两个排名相加,排名总和最小的10个事件即为最具影响力的事件。

由于在重点考察的10个事件中包含了2次台风事件,于是将它们并入台风事件,最终考察2015~2019年期间最具影响力的8个热点事件和风力等级最高的10次台风。按事件的性质分为国家冲突、外交政治、台风、其他自然灾害几类。

表1 2015~2019年热点事件的样本量

股票名称暗藏八重效应

在进行事件研究的样本选取时,笔者对每一个事件抓取了“关键词库”,并挑选上深主板以及中小板内简称包含“关键词库”中字符的公司作为研究对象。这些公司均为与事件本身无关联,但名字与事件相关的公司。如对“台风天鸽” 进行“名字效应”研究时,便选取简称内含“台”“风”“天”“鸽”的公司进行事件研究分析;并选取台风在中国大陆登陆的日期作为该台风的事件日。

过往研究多使用线性回归研究公司名称对于公司股价产生的长期影响。本文则主要运用事件研究法,研究突发事件来临时,公司简称所带来的短期“名字效应”。同时,本文使用较为多义的中文字符判断公司与事件的相关性,能够较好地解决内生性问题。

通过实证研究,基于台风事件研究股票“名字效应”,主要有以下发现:

第一,“名字效应”存在于台风事件中。事件研究的结果表明,公司简称与台风相关,但实际经营与该台风并无关系的公司股价,会在台风来袭当天产生显著的负向异常收益。这表明“名字效应”确实对相应公司的股价产生影响。

第二,“名字效应”是短期效应。公司简称与台风相关,但实际经营与该台风并无关系的公司,其股价虽然在事件日当日产生显著负向异常收益率,但在整个窗口期(-5日至5日)产生的累计异常收益率并不显著,这说明“名字效应”产生的短期冲击不会造成长期的影响。

第三,“名字效应”与字符位置相关。根据“关键词库”中字符在公司简称中的位置,本文将每个事件的样本公司分为“关键字为首个字符”“关键字为最末字符”及“关键字为中间字符”三类。研究结果表明“关键字为首个字符”的公司相较“关键字为中间字符”的公司在事件日当日遭受了更强的负向冲击(异常收益率更低),但统计上并不显著。二者均比“关键字为最末字符”的公司在事件日遭受更强的负向冲击,统计上显著。

这说明,公司简称中与台风相关的字符越靠左,“名字效应”对公司股价的影响越强。这可能是由于我们由于从左至右的阅读习惯所导致的。人们对于一串字符中靠左的部分印象会更加深刻,因此,在投资者非理性主观偏好导致“名字效应”产生的前提下,和台风相关字符靠左的公司更加容易受到“名字效应”的影响。

第四,“名字效应”在沪市主板和中小板比在深市主板更加显著。将三个板块的股票分开进行研究,结果表明,沪市主板及中小板上简称与台风相关联的公司相较于深市主板,在事件日会受到更大的负向冲击。沪市主板和中小板公司受到的负向冲击则没有显著差异。

第五,2016 年上海证券交易所改名政策前后,“名字效应”影响无显著差异。2016 上海证券交易所发布《上市公司变更证券简称业务指引》(简称“《指引》”),禁止公司利用“名字效应”胡乱更改公司简称,操纵股价。《指引》于 2016年10月10日开始正式施行。

将 2016年10月10日前后的事件进行对比,研究结果表明,政策施行前后,“名字效应”对公司产生的负向冲击并未显著减少。这可能是由于《指引》着重于从公司层面禁止利用“名字效应”引发股价异动的行为,而无法从投资者层面消除产生“名字效应”的非理性主观偏好。因而,政策施行后,“名字效应”并无显著的减弱。

第六,公司简称中与台风相关的字符是“台风”二字,还是该台风名,两类公司在事件日遭受“名字效应”产生的负向冲击无显著差异。本文为台风事件构造的关键词库为“台”“风”再加上台风名字中的每一个字符(如“台风天鸽”的关键词库为“台”“风”“天”“鸽”)。实证结果表明,二者受“名字效应”影响产生的负向冲击无显著差异。

在投资者非理性主观偏好产生“名字效应”的理论假设下,“台风”二字在灾害来袭时,相较于台风名的报道更为广泛,这会加强“台风”二字的“名字效应”;但与此同时,台风在中国是较为常见的自然灾害,人们对于夏秋季节台风的来袭有一定的预期,这会减弱“台风”二字的“名字效应”。二者的综合效应,使得“台风”二字与具体的台风名产生的“名字效应”无显著差别。

第七,“名字效应”与市场内中小投资者的参与度显著相关。由于“名字效应”是十分短期的冲击,本文以事件日当天股票的累计异常收益率0作为“名字效应”强度的指标。以0为因变量,换手率、中小投资者市场参与率为自变量进行OLS回归研究。

实证结果表明,0与中小投资者市场参与率有显著的负相关关系,而和换手率没有显著的相关关系。这说明股票的交易频率和“名字效应”的强弱没有显著关系。而某股票中小投资者交易量占总交易量比重越大,该股票受到“名字效应”的负向影响越强。虽然无法通过该回归确定二者的因果关系,但可以得出:中小投资者的参与比重和“名字效应”的冲击具有相关性。

第八,“名字效应”对受影响公司的财务数据不产生实际影响。为研究“名字效应”除了对市值产生短期冲击外,是否会对公司的实务产生影响,本文选取公司该年的几项财务指标:营业收入增速、ROE 增速、研发费用增速、投资收益占总资产比例,并对进行回归。回归结果表明,四项指标和不存在显著的相关关系。

理性看待异常波动

基于“名字效应”对股票短期行情的影响,各类投资者、相关上市公司和政策制定者都需要理性制定投资计划或指导政策。

首先对于投资者而言,清楚认识“名字效应”的影响,不盲目追随短期的市场热点,制定更理性的投资计划,可以避免遭受巨额损失。

其次,对于上市公司而言,认识“名字效应”的影响可以帮助公司更好的进行市值管理,当“名字效应”对公司市值造成冲击时也无需担心其会对公司基本面产生影响。

最后,对政策制定者和监管者而言,应推动建成更加有效的股票市场,也应通过宣传、再教育等方式提高投资者对于市场的整体认知,减少“名字效应”带来的过度投机的行为,维护市场稳定。具体的四项建议包括:

第一,深化股票市场改革。一个有效的市场有助于减少投机。政策制定者应该在尊重中国的经济发展和政治制度的基础上推进改革。中国的股票市场可以借鉴其他发达市场的成功经验。在科创板和创业板引入注册制就是一个很好的例子。这些改革可能不会立即产生影响,但从长远来看,它们将使股市更有效率,并推动股价达到其内在价值。

第二,有关部门要加强对投资者的教育。《上市公司变更证券简称业务指引》旨在减少公司层面的“名称效应”的影响,但要彻底消除这一现象,还需要在投资者层面进行教育。监管机构可以通过宣传、集体培训等方式,鼓励投资者做出更加理性的投资决策。当市场参与者更加了解金融基础知识,做出更加理性的投资行为时,金融市场也会更加有效和高效。

第三,虽然“名称效应”对股价产生的只是短期影响,对公司基本面没有真正的影响,但应进一步制定政策规范投机行为。“名称效应”的负向冲击与中小投资者的参与有关。机构可能会“搭乘”这种非理性现象,过度投机,导致股票市场波动性和价值偏差加大。

第四,应该制定政策来规范金融媒体的虚假和夸大报道。噪音交易者可能会受到新闻和报道的影响,甚至当事件只与公司名称有关时也是如此。因此,关于新闻和概念股的虚假报道可能会导致股市的波动和投机。应该制定政策,防止投资者被虚假和夸大的媒体报道所迷惑,在股市遭受巨大损失。

注释:

[1]Alter A L, Oppenheimer D M. Predicting Short-term Stock Fluctuations by Using Processing Fluency[J]. Proceedings of the National Academy of Sciences, 2006, 103(24): 9369-9372.

[2]Cooper M J, Dimitrov O, Rau P R. A Rose.com by Any Other Name[J]. The Journal of Finance, 2001, 56(6): 2371-2388.

[3] Pensa P. Nomen est Omen. How Company Names Influence Short-and Long-Run Stock Market Performance[J]. Available at SSRN 924171, 2006.

[4] 张霓. 中国股票市场的“好名效应”研究[D].东南大学,2017.

本文来自微信公众号:复旦金融评论(ID:FFReview),原载于《复旦金融评论》第13期,根据《中国股市的“名字效应”:基于台风事件的证据》授权改写,作者:张秋实,编辑:潘琦