北京时间9月8日,中国国家发展改革委外资司司长刘小南在新闻发布会上指出,总体看,外资企业看好中国经济发展前景,认可中国营商环境,对在中国投资有信心,对中国市场“不离不弃”,并将与中国经济共成长。

刘小南在此时发表这番言论还有一层深意,即回应近期开始再次擡头的看空中国论调。

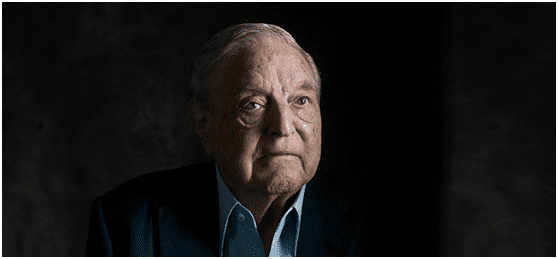

近期,全球投资大鳄索罗斯(George Soros)又开始重操旧业——唱衰中国。他公开指出,全球最大的投资管理集团之一贝莱德集团(BlackRock)“将数十亿资金投入中国”是个“悲剧性错误”。

索罗斯并列举出中国经济的“几大罪状”。包括中国会将国有企业和私有企业区别对待;中国房地产市场正在酝酿一场巨大危机,中国存在的问题积重难返等,最后索罗斯还不忘叮嘱美国政府几句:美国国会应通过立法,授权证券交易委员会限制资金流向中国。

事实上,索罗斯这样的表述不足为奇,自2016年起,索罗斯看空中国论调愈发明显。2016年,索罗斯在达沃斯世界经济论坛接受采访时表示,中国经济正一步步走向硬着陆,将恶化全球通缩压力,甚至拖垮股市并拉擡美国政府债券。他并提出“警告”:硬着陆实际上不可避免。他补充称,我不是在预测,我是观察到了。以此来为自己的论调做论证。

近期,索罗斯一举动更是彰显了对看空中国信念的坚定。他清空了中国互联网巨头腾讯控股旗下的腾讯音乐娱乐集团美股股票,截至6月30日,索罗斯基金已未持有任何腾讯音乐股票。腾讯音乐曾在今年一季度获该基金大幅增持,当季末所持腾讯音乐股票市值达3.38亿美元。

尽管索罗斯在唱衰中国道路上“一骑绝尘”,但遗憾的是,现实往往和其唱反调,屡屡被打脸。

就在其批评贝莱德投资中国是个悲剧的话音刚落,贝莱德转身在华筹得超10亿美元。贝莱德亚太区总裁瑞秋•罗德(Rachel Lord)也公开表示支持中国,“在中国的基金管理业务达到这一里程碑,我们非常骄傲,”并感谢投资者大力支持。

2016年其声称的中国经济必然会硬着陆的论调,中国经济良好发展势头已经给出了答案,这也再次表明,索罗斯担忧是多余的,也是不合常理的。时至今日,中国经济非但没硬着陆,反而再次表现出巨大潜力。2016年当年国内生产总值(GDP)增长6.7%,首破70万亿元人民币。中国在防范金融风险,出台治理房地产政策以及加快供给侧改革等领域持续发力,即使新冠肺炎疫情爆发2020年,中国经济也率先控制住疫情,经济迅速复苏,成为唯一实现正增长的主要经济体国家。

良好的经济增长环境对外商投资具有强大吸引力。对中国的外国直接投资已经连续4年保持增长,以中国经济增速较低的2020年为例,由于中国经济较早恢复正常,同时政府采取了产业扶持政策,这些因素均对外商投资具有强大吸引力,而与中国形成鲜明对比的是,发达国家的外国直接投资大幅减少7成,其中美国下滑49%。

外商投资之所以选择中国,其实道理也很简单,资本是逐利的。哪里有利润,哪里就有资本身影。长期以来,外国资本之所以仍然选择投资中国,是因为中国向好的经济增长势头,稳定的政治环境,优惠的投资政策。放弃中国就意味着在新一轮全球布局中将被竞争对手打败,这也是资本持有者最不愿意看到的。

实际上,这样的逻辑也同样出现在中概股身上。7月份,中概股跌跌不休,但8月又出现美国散户疯狂抄底中概股现象。究其因,美国投资者还是不愿意放弃中国经济增长带来的高回报机会,还是看好中国高科技等民营企业的发展。

这同时也间接表明,投资者对索罗斯所提出的“中国政府对国有企业和民企区别对待”的说法是不认同的。

事实上,尽管中国监管层出台措施治理中概股行为的条文,根本目的还是规范企业行为,防范投资风险,对中美投资者都有裨益。

对这一点,中国监管层也不止一次地提出,中国会一如既往地支持资本市场的稳定,中国国务院副总理刘鹤7月底表示,要支持企业家精神,重申“两个毫不动摇”。中共中央财办副主任韩文秀解读共同富裕时表示,互联网平台一视同仁,绝不是针对民企外企。

也同样是在9月8日,针对记者提出的“中国加强市场监管举措可能加剧市场风险”的问题,中国外交部回应称,中国政府加大反垄断监管力度是许多国家管理经济活动的惯常做法,中方将一如既往为外国投资者来华投资兴业提供更好保障。这可以说再次给外国投资者吃了一颗“定心丸”。

综上,对于投机者而言,唱空中国的背后很可能藏有不为人知的利益需求,一般情况下,投机者往往通过先唱空、再做空然后再收割等路径,来攫取巨额利益。当然索罗斯也不例外。但如果中国经济按照目前自有步调发展,深化改革,保持向好逻辑不变,最终,资本会有自己的选择。

相关新闻

许维鸿:索罗斯露出了狐狸尾巴

原标题:许维鸿:索罗斯露出了狐狸尾巴

作者:许维鸿

前些年被国内部分媒体莫名追捧的所谓“国际资本大鳄”——索罗斯,最近发表了一系列言论,从意识形态角度批评世界最大的资产管理公司——贝莱德,宣称其投资中国的行为是“悲惨的错误”,将会造成客户资产损失、最终损害美国利益。索罗斯这种“博眼球”套路,终于露出了其“非主流、非专业”,以意识形态为先导的狐狸尾巴。

索罗斯

索罗斯贝莱德公司管理着超过4万亿美元的金融资产,投资覆盖全球,遍及金融市场的各个细分产品,是真正的全球性、主流性的金融机构。而且,从投资规模和宏观视野上,也轻松碾压索罗斯这种“投机风格”的细分领域金融机构。纵观全局,贝莱德公司在中国的大规模投资并非个案,全球所有巨大规模的金融资产管理公司过去20年来都高度重视中国市场,它们在中国本土金融资产和离岸金融产品(如中概股)都“布有重兵”,且总体上持续盈利。

其中的道理并不复杂。过去二三十年来,中国不仅经济体量巨大,而且一直是全球增长最快的地区,政治稳定、社会繁荣——中国实体经济的迅速发展,带动了虚拟经济的价值膨胀——说白了,如果国际主流金融机构错过了这20年的“中国机会”,恐怕早就被金融市场淘汰了。近一年多时间,尽管有新冠疫情的影响,中国的资产管理市场依然是全球增长最快的金融细分领域,每年新增公募基金发行规模轻松超过万亿元人民币,是全球资产管理公司垂涎三尺的“大蛋糕”。如果翻开中国最大的30家公募基金公司股东名录,世界主要的金融机构早已“赫然其中”。

客观说,这些国际金融大机构之所以对中国抱有“深厚的感情”,是因为他们清楚地认识到中国经济向上的趋势不可逆转,不布局中国就会丧失客户、被竞争对手打败。同样的故事也发生在中概股上,尽管直到今天,中概股还面临包括中美监管协调、跨境法律法规、财务统计规范等技术问题,国际主要金融机构依然在过去20年积极“拥抱”中概股。他们看中的,是中概股背后的中国财富故事,不想也不敢戴上政治和意识形态的“有色眼镜”。反过来,中国经济和中概股的财富增长,也没有让理性的国际资本失望,未来更将如此。

资本是理性的、也是中性的,但资本家不是——资本家都是个体的人,必然带有政治倾向和意识形态色彩。新中国建立以后,以荣毅仁等为代表的红色资本家,热爱新中国、拥护社会主义、从民族大义出发、牺牲小家的利益,最终为新中国的建设做出了巨大的贡献,中国人民不会忘记、历史也不会忘记。相反,以索罗斯为代表的、仇视中国的资本家也一直存在,他们可谓用心狠毒。

早在1998年,索罗斯就开始了“做空”中国的恶毒计划。彼时,亚洲金融危机肆虐,全球金融资产大崩盘,香港经济“负增长”、失业率高企。索罗斯以为机会来了,就疯狂做空港币和香港股票市场,妄图大赚一笔。可惜,索罗斯忽略了一个细节,那就是香港背后有一个经济“巨人”——中国大陆的支持。最终结果是,索罗斯遭遇了其人生最惨烈的一次失败,亏了一笔巨款,当然也就更加深了其对中国的仇视。以至于这23年来,每次中国经济稍有波澜,索罗斯就会忙不迭地跳出来抹黑中国。

随着中国经济的不断发展,中国老百姓(48.490, -0.71, -1.44%)手里的钱越来越多,金融资产投资、保值增值的需求必然越来越大,公募基金和私募基金市场潜力必然巨大。以QFII和QDII为代表的跨境资本投资也会“飞入寻常百姓家”,会有越来越多的国际资产管理公司帮助中国老百姓理财。这就需要普通民众更加了解金融专业投资的特征,果断识别和屏蔽那些网上宣扬“一夜暴富”的索罗斯们,让自己的财富保值增值、稳定增长。中国经济的平稳增长,以及国际投资机构的收益率已经无数次证明,想靠“做空”中国谋取金融财富的索罗斯们最后只能有一个结局:失败。(作者是甬兴证券首席经济学家)