本文来自微信公众号:市界(ID:ishijie2018),作者:余聪,编辑:胡刘继,题图来自:视觉中国

宁德时代董事长曾毓群的办公室里,有两幅字,进门是“赌性坚强”,办公桌后面,则是“溥博渊泉”。

这两幅字都关乎智慧与谋略。

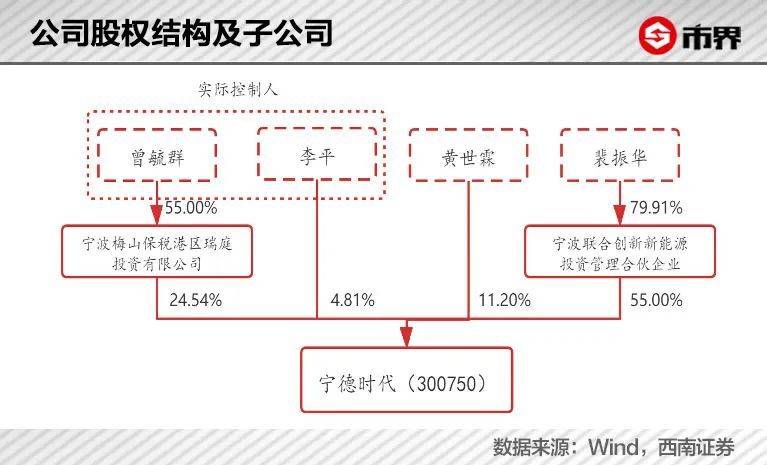

宁德时代2011年成立,十年间已经成为市值万亿的动力电池龙头。今年5月,曾毓群超越李嘉诚,成为新晋香港首富,截至发稿,曾毓群个人身价已经达到459亿美元。此外,宁德时代副董事长黄世霖身价也达到207亿美元。

但树大就容易招风,作为全球动力电池老大的宁德时代,已经处在一个四面受敌的状态。

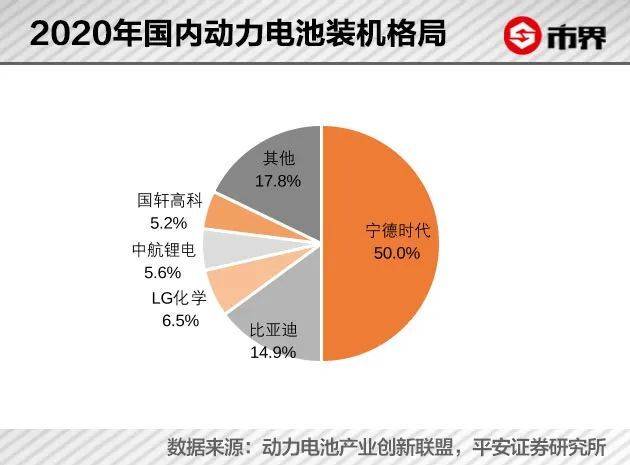

动力电池的赛道虽宽广,却很拥挤,国内做动力电池的公司就有四五十家。目前,国内二线电池厂商步步紧逼,以LG新能源为首的海外动力电池企业也虎视眈眈,这很可能对现有市场格局、价格体系产生冲击。

宁德时代不可能熟视无睹。继8月中旬的582亿元巨额定增以后,9月5日,宁德时代又公告称,境外全资子公司发行境外美元债券,累计规模达20亿美元。

在宁德时代广积粮的背后,是如今的电池市场竞争日趋白热化。虽然身处领先位置,但宁德时代难以高枕无忧。

一、用别人的钱赚钱

宁德时代最近交出的中报成绩单,同行们大概会很眼红。

报告期内,宁德时代营业收入为440.7亿元,同比增长134%;净利润为44.8亿元,同比增长131%。

作为对比,国内动力电池出货量排名第二的比亚迪,同期营业收入为908.8亿元,净利润则为11.7亿元,同比下滑近30%。

考虑到比亚迪的业务结构差异(包含汽车业务、手机组装业务、电池业务等),电池业务占比较低仅9%,不妨再看一看主营动力电池的国轩高科(LG化学为外资背景,中航锂电暂未上市)。

同期,国轩高科营收为35.5亿元,净利润仅0.48亿元,扣非净利润则为-1.13亿元,在非经常性损益中,包含了1.7亿元的政府补助。也就是说,依靠政府补助支撑,国轩高科这半年才算勉强盈利。

值得注意的是,宁德时代上半年的研发费用已经达到27.9亿元,国轩高科为2.4亿元,不到前者的十分之一。

这些意味着,从体量和盈利能力上看,宁德时代已经成为了国内动力电池市场的单一巨头。

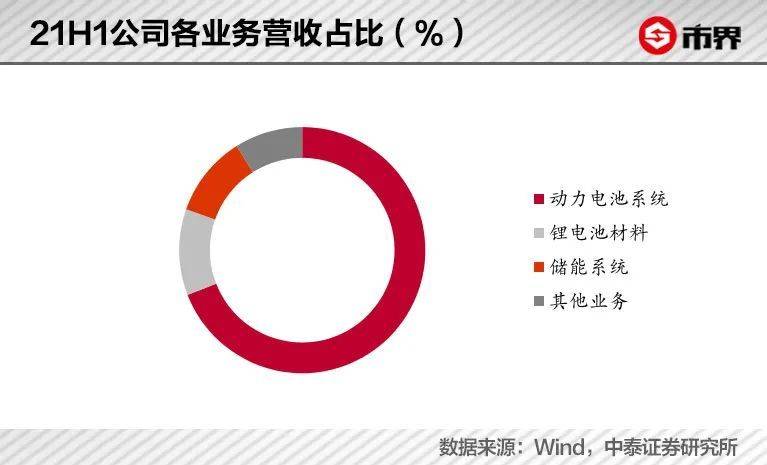

从具体业务来看,宁德时代的主营业务包括动力电池系统、储能系统以及锂电池材料。

先看第一大业务动力电池,据公司官方介绍,宁德时代动力电池系统产品包括电芯、模组、电箱及电池包,应用领域涵盖新能源乘用车、新能源商用车以及其他新能源出行工具等。

报告期内,宁德时代动力电池系统营业收入同比增长125%,但是毛利率却下降了3.5%,这与上游原材料成本提升以及动力电池整体价格下降关系密切。

百川盈孚数据显示,锂电池原材料价格处于持续上涨状态。例如,8月23日电池级碳酸锂报价11.5万元/吨,单日上涨达1.1万元/吨,涨幅10.53%,月内涨幅达到30.41%。

报告期内,宁德时代储能业务表现亮眼,营业收入为46亿元,同比增长超过700%,毛利率达到36%,在三大业务中位居第一。

很多人可能对储能业务比较陌生,据宁德时代官网介绍,储能业务包括发电侧储能、电网侧储能和用电侧储能。举一个例子,新能源汽车的动力电池就是一个小的储能单位,在电力的制造、运输、使用过程中都离不开储能。

特斯拉的Power Wall业务就是典型的储能业务。许多人对特斯拉的认知都局限在汽车业务,但是其官网明确提到,特斯拉是一家电动车、太阳能面板和清洁能源存储公司。

而宁德时代的锂电池材料业务,主要是依托子公司广东邦普,做动力电池的梯次利用、回收与资源再生。报告期内,该业务营收增长超过300%,毛利率增长2%。

梯次利用指的是对符合能量衰减程度的动力电池进行再次利用,就像以前南孚电池电视广告里的那样,玩具赛车里的电池可以拿出来用在电视遥控器里,现在汽车动力电池衰减后,还可以用在二轮车、备用电源等场景。

回收再生指的是电池彻底报废(无法梯次利用)后,可以回收其中的镍、钴、锰、锂等材料,或对再生后的电池材料进行修复。

宁德时代正在搭建“电池生产→使用→梯次利用→回收与资源再生”闭环,这样做能够降低动力电池原材料供应链风险,同时降低动力电池原材料成本,这也是为什么在今年上半年动力电池上游原材料整体涨价后,宁德时代仍然能够维持盈利能力的部分原因。

依托规模效应和内部链条的打通,宁德时代在业内获得了很高的话语权,这不仅是针对下游苦等电池的主机厂,也包括上游供应商。

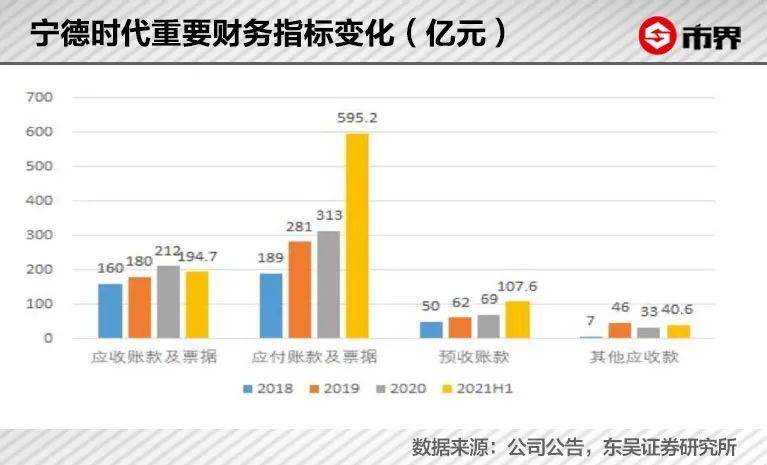

报告期内,宁德时代应付账款达到595亿元,较年初增长90%;合同负债108亿元,同比增长56%,上下游占款进一步提高,也就是说,宁德时代对上下游的控制能力越来越强,能够用别人的钱来挣钱。

一位业内人士介绍,在动力电池这个宽广的赛道里,宁德时代能够站在这个位置,是技术、管理、制造工艺多方面的优势造就的。

二、突围之路

光大证券在一份研究报告中表示,从成本构成和制造工艺来看,动力电池精密结构件具有大宗属性和精密制造两个特点。也就是说,动力电池是一个重资本、重技术、重生产工艺的高壁垒行业。

很多人认为,宁德时代能够在早期动力电池混战中冲出重围,是因为早早地布局了三元锂电池,使它能够在2016年补贴政策变化时抓住机会。

这个说法,可能略显单薄。因为同期布局三元锂电池的,不只宁德时代一家。据一位业内人士介绍,当时国轩高科、力神、比克、沃特玛等电池厂商,也都有三元锂电池。

作为主机厂上游供应商,能够突围最重要的还是拿下大客户。

早在2011年宁德时代成立之前,还在ATL(曾毓群创立的第一家公司,主要生产电子产品电池)工作的曾毓群就开始研究动力电池业务,并且接触宝马团队。当时宝马的技术要求极为严格,曾毓群带领团队硬生生啃下了宝马800多页的技术标准要求。

2012年,宝马选中宁德时代,双方合作为华晨宝马旗下之诺电动车开发动力电池,这是宁德时代的关键一战。

一位业内人士提到,“宝马的要求非常高,能够拿下宝马的订单就是对宁德时代品质的最好背书”。据说,宝马团队也在早期为宁德时代的技术和制造提供了有力支持。

借此,宁德时代在短短几年内,就与上汽、北汽、吉利、长城等多家车企建立了合作关系。

2016年,国家补贴政策从“普遍化”变为针对续航里程的精准补贴(当时磷酸铁锂相对续航较差),此时,同时拥有磷酸铁锂和三元锂产品并且绑定了多个优质客户的宁德时代,已经能够站稳脚跟。

具体来看,2016年新能源汽车销量排行前三的车企是比亚迪、吉利和北汽,比亚迪当时是自供电池,而吉利和北汽均是由宁德时代供货。

而国轩高科合作的江淮汽车、比克合作的众泰等,出货量均不理想。

此外,从2015年末开始,工信部先后发布4批动力电池“白名单”(在售的新能源汽车只有搭载了进入“白名单”目录的动力电池,才能享受新能源汽车补贴),而LG、松下等外资电池厂商无一在列,这也为宁德时代挡住了劲敌(2019年6月“白名单”废除)。

依托国内新能源车市场的快速增长,2017年,宁德时代装机量首次超越比亚迪和松下,位居全球第一。

乘着东风,2018年6月11日,宁德时代于创业板上市,上市当日涨幅高达44%。而作为超级独角兽,宁德时代过会仅仅用了24天。

另一位熟悉宁德时代的人士透露,宁德时代沿袭了早年精细化的日系管理方式(ATL被日本TDK集团收购),也推崇工程师文化,企业基因很好。而早在2006年就上市的国轩高科,其创始人早期是做房地产的,从2016年到现在,几年之间二者的差距就非常大了。

三、规模优势

现在,其他厂商想要超越宁德时代,并不容易。

今年上半年,包括亿纬锂能在内的二线电池厂商接连拿到新订单,很多人认为,这会不会威胁到宁德时代的老大地位。

市界就此咨询了多位业内人士,他们都提到了一个相近的观点:二线企业与宁德时代相比,成本、技术、研发、收益,差距都非常大。

一位动力电池研究者告诉市界,因为质量优势,宁德时代电池的出厂价格能够比其他厂商多20%-30%。半年报显示,其产能利用率达到92.20%,几乎是满产运行。也就是说,目前制约宁德时代出货量的,主要是产能。

半年报显示,2021年上半年工信部公布的新能源车型有效目录共2400余款车型,其中由宁德时代配套动力电池的有1200余款车型,占比约50%,是配套车型最多的动力电池厂商。

上述人士还透露,蔚来汽车、理想汽车在宁德时代都是包线生产,即车企自己掏钱搭建产线,或者包下一条现有产线专供自身需求,通常1GWH的产线包下来要2亿元左右,这还只是前期的费用。

另外从成本端来看,宁德时代在规模优势之下成本端优势非常明显。这是很显然的道理,以GWH和KWH为单位向上游拿货,拿货价格相差非常大。

从全球市场来看,能与宁德时代掰手腕的是韩国LG新能源(LG化学的全资子公司)。日本的松下电池在与特斯拉“分手”后,去年市占率骤降10%。

业内人士提到,从技术上看,中日韩头部动力电池厂商差距不大。不过值得注意的是,在材料成本和人力成本方面,中国优势明显。

材料成本方面,动力电池四大主材(分别是正极材料、负极材料、电解液和隔膜)上,LG的成本可能达到宁德的两倍。2021年第一季度,宁德时代、LG、松下的营业利润率分别为14.6%、8%、2.6%。

此外,在研发层面和生产层面,日韩的用工成本也都要高于宁德时代。

这意味着,即便日韩的电池厂商杀过来,宁德时代仍然可以应付得了,甚至还存在不小的降价空间。

四、被蚕食的隐忧

但高光之下,也藏着宁德时代挥之不去的隐忧。

在锂电池技术没有重大变化前提下,宁德时代很难被抢走老大位置,但是市场份额面临着其他厂商的蚕食。

依靠优质大客户突围的宁德时代,如今也要依赖优质大客户才能站稳市场份额。

东吴证券的研报显示,蔚来汽车100%使用的是宁德时代的电池,小鹏汽车一开始也是全部用宁德时代,但是从2020年开始也开始采购亿纬锂能的电池。

有意思的是,小鹏汽车的拳头产品P7,其标准续航版使用的是宁德时代磷酸铁锂电池,长续航和超长续航版用的是亿纬锂能的三元锂电池。市界从一位小鹏门店销售口中了解到,最受欢迎的是长续航版。

有业内人士提到,新能源车的终端消费者其实对电池厂家并不太在意,而车企更在意的是产品性能、供应稳定,以及不可忽视的价格。

“二线厂商现在是在亏钱抢市场,如果能够拿下优质客户,后期量上来了还是能慢慢盈利的。”一位分析师告诉市界。

除了小鹏之外,广汽和长城在电池上也都有自己的打算,而不是死死和宁德时代绑定在一起。

广汽原本是宁德时代的客户,然而今年上半年,广汽80%以上的订单都给了中航锂电(2020年年底,广汽集团下属的广汽资本成功参投中航锂电Pre-A轮融资)。依靠广汽和长安两大核心客户,中航锂电已经站在了装机量国内第三的位置。

长城欧拉虽然还在使用宁德时代的电池,但兄弟公司蜂巢能源所占比重在逐步提高。今年上半年,长城超过40%的动力电池是由蜂巢能源供应的。

在今年上半年新能源汽车销量排行榜上,广汽Aion S和欧拉黑猫分别排在了第五位和第六位。

2019年下半年动力电池“白名单”解除后,外资动力电池在中国也开始猛攻。根据动力电池产业创新联盟的数据,LG新能源2020年在中国市场市占率为6.5%,主要为特斯拉和上汽通用配套,今年上半年,其市占率为9%,这还是在重回中国的第二年。

激烈的竞争之下,宁德时代的毛利率恐怕还将继续下滑。根据东吴证券的预估,其毛利率2021年预计为26.2%,2022年为26%,2023年为25.8%。

资本市场对此反应极为敏感。

全球持有宁德时代最多的公募基金——德国资管巨头安联投资旗下的安联神州A股基金,已经连续两月减持宁德时代,并且每个月减持的股份数均超过其持仓总量的10%。另外,摩根大通旗下的A股基金,7月也减持了宁德时代,减持幅度高达15.32%。

为应对挑战,宁德时代一方面积极扩充产能,另一方面也在通过广泛的投资,布局电池产业链的上下游。

产能方面,上个月宁德时代放出582亿巨额定增。公告显示,这部分资金在扣除发行费用后拟全部用于7个项目,包括锂电池生产基地、研发、扩建和补充流动资金等用途。

而在投资方面,据统计,截至8月底,宁德时代今年6次出手,共投资23.48亿元。

其中最近的一次是,8月27日,宁德时代作为有限合伙人之一参与投资“上海国策绿色科技制造私募投资基金合伙企业(有限合伙)”,出资金额为人民币1亿元。基金拟投资智能驾驶、泛半导体、新能源、新材料、医疗器械、信息技术等科技产业领域。

据《中国证券报》报道,伊维经济研究院研究部总经理吴辉分析称:“宁德时代是在以基金的方式,布局其横向和纵向的相关产业链。”

除了基金之外,宁德时代的投资还延伸到了整车领域。今年4月,宁德时代入股爱驰汽车;8月27日,吉利汽车旗下新能源品牌极氪宣布获5亿美元Pre-A轮融资,宁德时代也在投资者名单中。

宁德时代投资这些整车公司的目的,似乎很明显:绑定利益关系,稳定电池销量。

在新能源汽车市场渗透率不断提升的背景下,其他电池厂商围剿宁德时代的战争,才刚刚开始。

本文来自微信公众号:市界(ID:ishijie2018),作者:余聪