出品| 虎嗅科技组

作者| 李水青

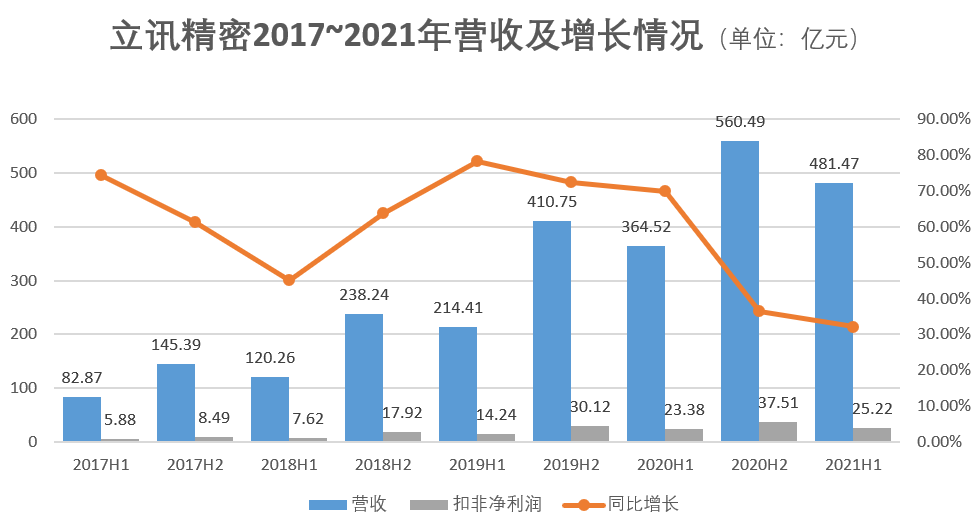

近日,苹果产业链巨头立讯精密发布年中财报,显示其上半年营收 481.47 亿元,同比增长 32.08% ;净利润 30.89 亿元,同比增长 21.73% 。

很难想象,这家在十年前为苹果公司提供连接器的东莞电子厂,如今已长成一个占据苹果 Airpods 耳机超半数份额的年收入千亿的消费电子巨头。

就在今年 8 月初,产业链内消息称,立讯精密将首次为苹果手机为 iPhone 13 代工,被认为是其冲击富士康这一世界第一代工厂的重要一步。

自 2011 年首次进入苹果产业链,立讯精密步步“上位”,光环加身的同时也面临新的压力。伴随今年上半年这份还不错的成绩单,“主业务毛利率跌至 15.78%”、“增利不增收”、“赚了吆喝不赚钱”等声音此起彼伏。业绩增长符合预期,却无法反映到股价上。

截至当日收盘,立讯精密跌 3.83% ,报 37.20元 。

截图来自腾讯自选股

冲击富士康?

营收 481.47 亿元,同比增长 32.08% ;净利润 30.89 亿元,同比增长 21.73% ,作为一家大部分市场在国外的公司,立讯精密在 2021 全球疫情肆虐下保持了稳步增长。自 2017 年至今,立讯精密的营收增长了 5~6 倍,增长幅度多次超 60% 。

成立于 2004 年的立讯精密做连接器/线起家,而后逐步将业务拓展到声学、马达、无线充电等零组件,进而布局智能穿戴、智能家居及智能显示等系统组装业务,与歌尔声学、蓝思科技同在“苹果产业链”中占据重要卡位。

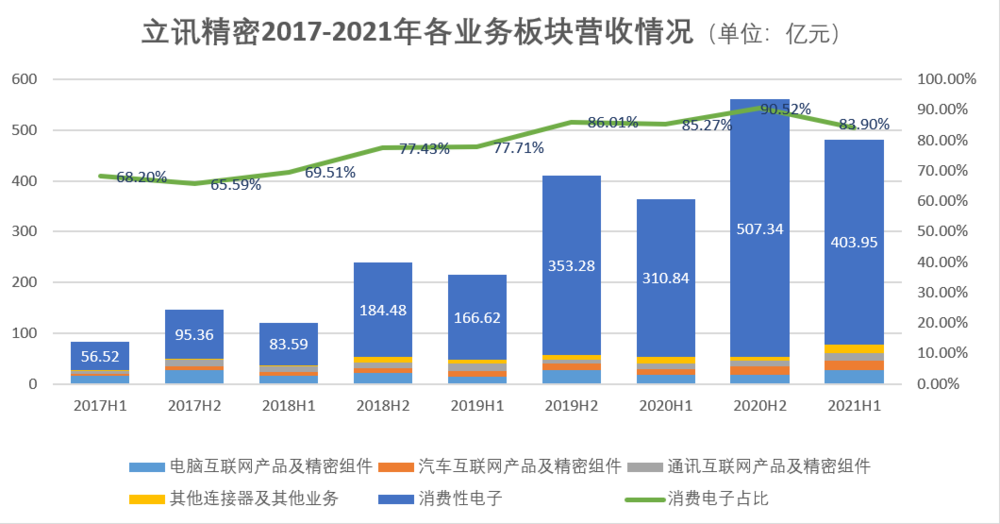

当下,立讯精密最赚钱的业务为消费电子,达到 403.95 亿元,占总营收 84% 。立讯精密的消费电子业务主要包括 AirPods 、Apple Watch 、无线充电 、LCP 天线等产品,客户包括苹果、华为、索尼、小米等头部厂家。

再看看其他存在感相对不强的板块——电脑互联网产品及精密组件、汽车互联网产品及精密组件、通讯互联网产品及精密组件等分别占据 3~6% 营收。

其中,电脑互联是公司的起家业务,比如立讯精密2011年切入苹果产业链时正是为MacBook提供连接器。这一业务没有与消费电子业务整合在一起结算,单个板块营收达 27.79 亿元,占总营收近6%。此外,在通信互联板块,产品主要包括高速电缆组件、基站天线、滤波器、光模块等,进入了华为、中兴供应链;汽车互联则是立讯近年新布局的领域,已为德尔福等汽车厂商提供连接器、电子模块等产品,近年上半年营收达17.74亿元,同比增长39%。

可以看到,自 2017 年以来,消费电子占立讯精密的营收比例一直维持在 65% 以上并逐年爬升,尤其是在 2020 下半年,占比达九成,其中大多数是苹果业务。

值得一提的是,近日,随着立讯精密被传出代工 iPhone 13 ,立讯精密冲击世界第一大代工厂富士康地位的呼声此起彼伏。其实,近年来,随着立讯精密市值一度冲破 4000 亿元赶超富士康旗下主要负责苹果 iPhone 代工的鸿海精密,且营收动辄增长超 70% ,这类“吆喝”声早已出现。

不过,这可能更多是大家对这家企业美好期待。立讯精密创始人王来春——富士康出走女工的创业故事很多人都听过,草根逆袭前东家的传奇为很多人喜闻乐见。

我们从实际收入来看,富士康 2020 年营收达 1913 亿美元,是立讯精密( 925.01 亿元)的约 13 倍。而从业务来看,富士康占据 iPhone 手机七成产量,即便立讯精密将代工 iPhone 13 ,但据传份额可能只有 3% ,即使并入收购的纬创 5% 的份额,仍差距较大。此外,富士康超百万工人规模也是立讯的 6 倍以上。

人们认为立讯精密冲击富士康,更多是看好其未来潜在价值。

“苹果”不好啃

自 2011 年起,立讯精密通过 PC 连接器、手机充电线等零部件进入苹果产业链。

2017年是其关键一年,当年,立讯押宝无线真蓝牙耳机市场,正式切入苹果 Airpods 组装业务;2019年,立讯精密已占据 Airpods 七成市场份额;2020年,立讯精密开始切入苹果 Watch 代工业务;而今年8月,产业链消息称立讯精密将首次代工 iPhone 13。

从零部件到模组再到智能系统,立讯精密的苹果产业链“上位”路,也成为一条通往财富的康庄大道。

我们看到,立讯精密 2020 年第一大客户苹果公司销售额达 638.43 亿元,占总收入近七成。而在下半年,随着新款 Watch 和 首次切入的 iPhone 13 业务放量,立讯精密有望获得比上半年更多的增长。

立讯精密有其深厚积淀,在精密模具设计与加工、智能自动化设计与实现、SiP(系统级封装) 等完整工艺能力基础上,加大新工艺创新。 2017 年 12 月苹果 CEO 蒂姆 · 库克到中国拜访立讯精密时这样称赞:“他们超一流的工厂,将了不起的精良工艺和细思融入 AirPods 的制造。”这些年来,立讯精密与苹果逐渐磨合出信任。

苹果对代工厂的要求一向非常之高,这样的大客户往往倒逼供应商提高技术力。在先进工艺的基础上,立讯精密近年来加大力度构筑数字化工厂实力。立讯通过自动化来实现产线升级,比如推进加工工站的自动化、搬运和定位的自动化、检测自动化等等,提高良率、效率及成本控制力,这样的高标准产线,让立讯精密成为苹果的“宠儿”。

一面是苹果产业链带来的高收入和光环,但另一面,立讯精密多年来一直面临客户过于集中的风险。

相比于第一大客户苹果,让我们来看看立讯第二大客户(财报中未言明,可能是华为、OPPO、vivo或小米中的一个),其在 2020 年销售额为 42.34 亿元,仅占总量的4.68%,不及面向苹果销售额的 1/10 。立讯与苹果深度绑定并不是一年两年,这一问题由来已久。

今年,光学巨头欧菲光被踢出果链,上半年净利润一度下跌九成,甚至引起“果链”玩家股市震荡。在当下全球变化更加激烈的风险社会,人们难免更加谨慎地重估风险。

尽管,立讯精密与欧菲光的自身技术壁垒和外部坏境大不相同,同时立讯与苹果之间的合作关系走过多年实际上更加稳固,但“伴君如伴虎”,立讯精密还是会面临一些不大不小的烦恼。

举个例子, Airpods 代工是立讯精密的大头业务,然而,根据日经亚洲的一份新报告,由于无线耳机行业竞争加剧,苹果今年将削减 AirPods 25%~30% 的产量,这就直接作用在了公司今年上半年的营收业绩上。除此之外,作为苹果供应链玩家,立讯精密在议价、存货、定制产线等方方面面的压力与掣肘已经被讨论得较多。

苹果产业链很光鲜,同时,苹果并不好啃。

不要再期待超高速增长

回顾十年前,立讯精密进入苹果产业链时,年营收不到 30 亿;如今,这家做连接器起家的东莞电子厂已变为年营收破千亿的“果链”巨头。十年里,立讯精密与歌尔声学、蓝思科技、富士康等企业一起将苹果产品逐渐变为“中国造”。

然而,走过第一个“黄金十年”,你很难期待立讯再有同样超高速的增长。

从立讯精密上半年财报中我们看到,随着体量变大,公司营收很难再增长 60% 以上,同时扣非净利润也首次从 2018 、2019 年的 64.16%、87.00% 跌至 10% 不到。这一变化其实是正常的,却使一些人感到预期落差。

截至当日收盘,立讯精密跌 3.83% ,报 37.20 元。股市的反应,一定程度受到整个消费电子板块大氛围的影响。但同时,它也指引人去思考,这家凭借苹果步步上位的消费电子巨头,在走过飞速成长的第一个“黄金十年”之后,去向何方。

今年上半年,除了汽车业务,立讯精密几大业务板块的毛利率出现同步下滑,同时扣非净利润增长 7.87% ,与大于 30% 的营收增长不匹配。也就是说,“增收不增利”,看起来收入多,实际却赚的却不多。

以立讯精密主营业务消费性电子为例,上半年毛利率仅 15.78% 。相比来看,即将进入苹果产业链为 iPhone 13 镜头的舜宇光学情况则更好,其整体毛利率达 24.9% ,其中手机镜头等光学零件毛利率常年维持在 40% 左右,主要是因为具有更高的技术壁垒。而更不用提台积电等芯片代工企业,壁垒则更高。

或许,未来十年,立讯精密的发展路径也暗合了整个中国经济的发展脉络——需要从高速增长迈向高质量发展阶段。