出品| 虎嗅科技组

作者| 李水青

封面来自视觉中国

近日,中国大陆第一光学企业舜宇光学发布年中财报,显示其2021上半年营收198.33亿元,同比增长5.1%;归母净利润27.07亿元,同比增长52.4%,增长主要来源于手机模组、手机镜头及车载镜头业务稳步发展。

舜宇光学成立于上世纪80年代,主要为手机/汽车等客户提供镜头、摄像头模组等光学器件。目前,舜宇光学在智能手机摄像头模组市场客户覆盖华为、小米、三星、OPPO、vivo等头部智能手机品牌,手机模组出货量占据三成安卓市场。

今年8月初,有产业链消息称,舜宇将为9月发布的iPhone 13提供后置镜头,预示其有望打破多年来大立光在苹果后置镜头一家独大的局面,获取更大市场空间。

与此同时,在车载镜头领域,舜宇光学上半年营收同比增长72%至16亿元,公司“第二成长曲线”日益清晰。

在智能手机市场疲软及市场格局大变的背景下,舜宇光学也面临压力,比如体现在财务上,其高单价产品销量变低,从而一定程度抵消了整体业绩增长。

手机市场格局剧变,仍然保持增长

舜宇光学的2021年并不平坦。面对大客户华为智能手机销量大减,以及因疫情背景下手机市场不振、摄像模组价格降低,舜宇光学的收入增长面临阻碍,但这并未影响它在上半年交出稳中向好的成绩单。

上半年营收同比增长5.1%至198.33亿元,净利润同比增长52.4%至27.07亿元,舜宇光学的业绩延续了5年来的稳步爬升。

成立于上世纪80年代的舜宇光学曾是家光学仪器厂,2004年气舜宇光学启动“名配角”战略,为索尼、诺基亚等国际知名企业做摄像模组配套。2008年之后,在内地智能手机市场兴起驱动下,舜宇光学通过并购手机镜头生产基地及自研技术,顺利成为供货华为、三星的主流的手机摄像头供应商。

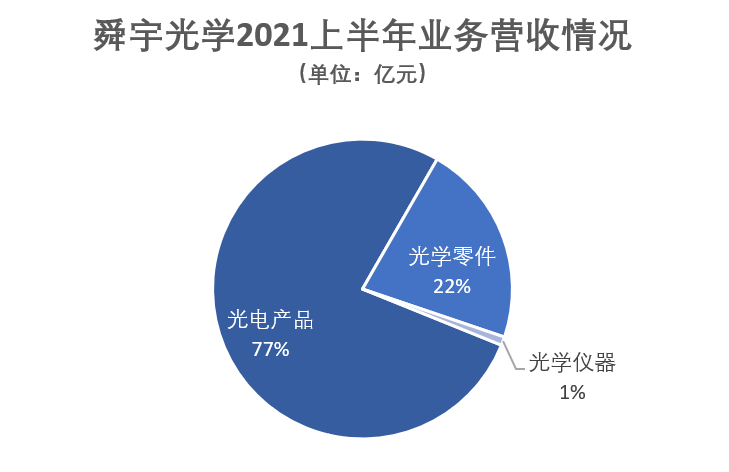

当下,舜宇光学成为内地第一大手机镜头供应商,业务包括光电产品(摄像头模组)、光学零件(镜头)和光学仪器三大板块。在今年上半年,三大板块营收分别为153.08亿元、43.4亿元、1.817亿元。可以看到,其最主要的赚钱业务还是摄像头模组,占营收约77%。

今年上半年,公司毛利率提升5.5个百分点至24.9%,这主要是由于公司进行了产线布局的智能化、信息化,从而带动模组毛利提升。这一毛利率高于内地的丘钛科技、欧菲光等同行,但相比于台湾地区的光学巨头大立光(70%左右)仍有差距。

大立光是我国台湾地区的手机镜头厂商,凭借苹果手机镜头的第一号供应商地位和专利技术壁垒,在早期赚取了手机镜头市场大部分利润。近年来,舜宇光学等厂商在技术及商业方面奋起直追,拿下安卓手机大部分手机镜头份额,但在高端镜头领域仍不敌大立光。

防抖、变焦拍照火热,手机模组大卖

舜宇光学的第一大收入来源是手机模组板块。摄像头模组中包括镜头、CMOS传感器、滤光片等几部分,舜宇则为手机厂商提供摄像头模组代工服务。

从今年上半年,舜宇光学手机模组业务出货量达3.6亿件,同比增长34%,高于预期的20~25%。

近年来,尽管全球智能手机出货量在逐年减少,但手机平均搭载摄像头数却从2015年的2颗上涨到2020年的3.7颗,同时云台防抖、大底、可变光圈等高端模组需求火爆。在这一领域,国内以舜宇光学、欧菲光、丘钛科技等玩家为主,能在市场获取较大份额。

相比于舜宇科技基于高基数的稳步增长,丘钛科技在7月底宣布下修摄像头模组出货目标由30%到25%,导致其市值3天蒸发42亿港元;欧菲光则因失去大客户苹果的模组订单,盈利下跌9成,在行业衬托下舜宇光学的手机摄像头模组业务发展相对平稳。

再从大背景来看,2021年智能手机行业并未像一些机构预测那样实现回暖,Canalys数据显示,2021年第二季度,全球智能手机出货量环比下降9%至3.16亿台,同时手机模组价格相比去年同期仍处于低位。在这样的大环境下,舜宇光学实现了手机模组稳步增长。

业内分析师告诉我们,主要原因是近年来舜宇都在增加客户的分散度,提高在每个客户(小米、华为、三星、荣耀、OPPO、vivo等)中的份额。因此,尽管手机摄像头模组降价抵消了部分增长,但营收情况仍然超预期。

半年卖7亿颗手机镜头

手机模组的主要配件是手机镜头,这是舜宇光学的第二大增长板块。

今年上半年,舜宇光学手机镜头实现营收35亿元,同比增长10%,出货量达7.2亿颗,同比增加11%。

手机镜头领域正是舜宇光学与台湾光学巨头大立光正面对决的战场。2020年财报发布时,舜宇手机镜头出货已超越大立光登顶全球第一,分析机构期待其2021年在高基数会继续增长20~25%。但目前来看,受手机市场回暖不足趋势影响,手机镜头出货增长并没有那么强劲。

手机镜头出货直接受到头部客户影响,近十年来,随着国产智能手机的崛起,舜宇光学迅速入局手机镜头,并试图赶超台湾地区的大立光、玉晶光等玩家,在2020年已覆盖33%安卓机市场。其高管在近年年初称,完善布局全部手机头部客户只是时间问题。

对于舜宇光学来说,大客户华为手机业务的退守对其出货量会产生直接影响,因此目前除了开辟其他安卓大客户,公司进入苹果产业链的消息也经常传出来。本月初,据《日经亚洲》报道,舜宇光学将首次和大立光等一起为iPhone13提供前置镜头,但份额较少。

尽管份额较少,能够进入苹果产业链,就意味着舜宇光学将与大立光展开更加近距离的比拼,争夺毛利率最高的高端机镜头市场,也是对其技术及产能的认可。

车载镜头猛进,营收增七成

车载领域是舜宇第三大增长板块,产品覆盖抬头显示器、智能大灯等车载领域主要应用,涉及感知、舱内监控、外部环视等多种类型,全球市场占有率达34%,连续七年稳居世界第一。

今年上半年,舜宇车载镜头卖出超3700万件,相比去年同期增长约82%;营收16亿元,同比增长72%。车载镜头被视为舜宇第二成长曲线,车载镜头有望在之后持续增长。

业内分析人士称,除了和Tier1(车厂一级供应商)客户保持密切联系,舜宇也和新造车势力保持沟通。车载模组之外,舜宇还在车载模组、HUD及其他光学零部件逐步加大布局。

随着驾驶智能化、多传感器趋势推进,未来平均每辆汽车有望搭载6~7颗摄像头,全球汽车镜头规模有望达到超400亿元,这样的市场前景为舜宇的增长带来较大确定性。

不过,当下由于汽车行业缺芯问题仍需要时间解决,有分析师称7月车载镜头出货量513万颗同比增长8%,仍处于低位,预计9月之后情况会获得改善。

技术与价格战

不同于模组代工,光学镜头是一个壁垒更高的领域,厂家每设计一个镜头都可以申请专利,先发优势明显。比如由7片塑料镜片组成的7P镜头,这一高端镜头技术大立光在2017年就可以量产,而舜宇光学则需绕过专利保护去研发,直到2018年才能实现量产。

因此,舜宇光学与大立光等头部玩家的竞争也是一场技术研发战。

在资金投入层面,舜宇光学今年上半年研发投入达13.2亿元,同比增长23.7%,远超国内同行。但是,舜宇在技术研发能力和积淀上仍受大立光压制。

目前舜宇已完成研发8P镜头,与龙头大立光之间的技术差距已缩小到1~2年;在高像素镜头方面,公司已研发出大像面、超小镜头等新产品,其新研发的玻塑融合模组能力正赶超大立光。但不得不承认,在磨具自制、设备自动化、产能等方面舜宇要追上大立光还需要时日。

一方面是技术能力挑战,一方面行业的价格战也在打响。

2021年上半年,公司毛利率达24.9%,虽高于丘钛科技、欧菲光等同行,但是仍远低于大立光(70%左右)。据业内人士分析,较高的毛利率也意味着大立光的降价空间较大,如果大立光改变市场战略,采取降价、收购等手段抢占市场,将对舜宇光学带来较大压力。

结语:

我们发现,舜宇作为“安卓厂”背后第一镜头提供商,与稳坐苹果镜头供应龙头宝座的大立光在出货量、盈利能力及背后的研发投入、生产线等方面都展开了深入竞争。下一步,如果舜宇光学如预测那样进入苹果产业链,将在一个新维度与之短兵相接。此外,跳出手机领域,新兴的智能驾驶领域也成为舜宇光学等光学厂家的第二成长曲线。

仍值得一提的是,尽管舜宇光学稳住了营收、出货及研发专利的增长,但它也面临大客户需求减弱、高单价产品占比下滑、价格竞争激烈等问题,需要妥善应对。