本文来自微信公众号:远川商业评论(ID:ycsypl),作者:周哲浩、常嘉亦,编辑:余佩颖,头图来自:视觉中国

2007年,鸿星尔克营收20亿元。2019年,营收还是20亿。营收没涨,成本大涨,鸿星尔克亏着走过这一路。

所以,本不富裕的鸿星尔克为河南捐款5000万后,网友心疼了,冲进直播间要买得鸿星尔克“缝纫机冒烟”,一天内就创下破亿的销售记录。

鸿星尔克直播间里的疯狂,很容易让人想起AJ上货手慢无的场景。但不同的是,鸿星尔克一双鞋售价一两百,主播拿出一双249元的鞋还要提醒说这已经很贵了,而AJ的价格差不多是“最贵鸿星尔克”的五倍。

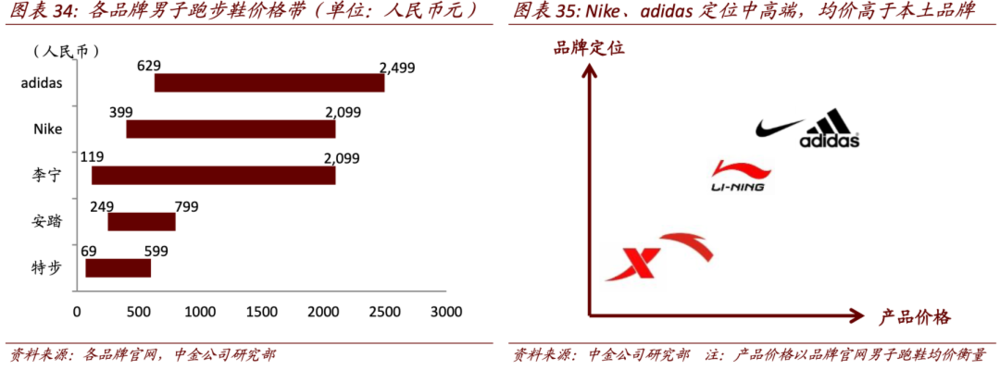

国内运动鞋服市场常年被主攻高端市场的耐克阿迪占据,市占率随后的是中高端市场代表安踏和李宁,而售价低廉的鸿星尔克和特步、361度等一众晋江鞋企,排在更后面或者处于被边缘化的“其他类”。

运动鞋服品牌的价值可以说和价位呈现正相关——卖得越贵,似乎就越容易受到追捧。

看似简单粗暴的联系背后,其实自有一套逻辑。本文试图就此探讨两个问题:

1. 运动鞋服品牌靠什么赚钱?

2. 安踏李宁向上,鸿星尔克们被边缘,国产品牌出现分野的原因是什么?

财富密码:品牌

中国运动鞋服品牌的崛起可以总结为两条路:卖得快和卖得贵。前者比开店速度,后者靠品牌溢价。

卖得快,主要发生在1990年代到21世纪初,当时的中国运动鞋服市场是一个200元以下的产品占比超40%、消费者不挑剔的增量市场。谁扩张得速度快,谁就可以在市场中占据一席之地。

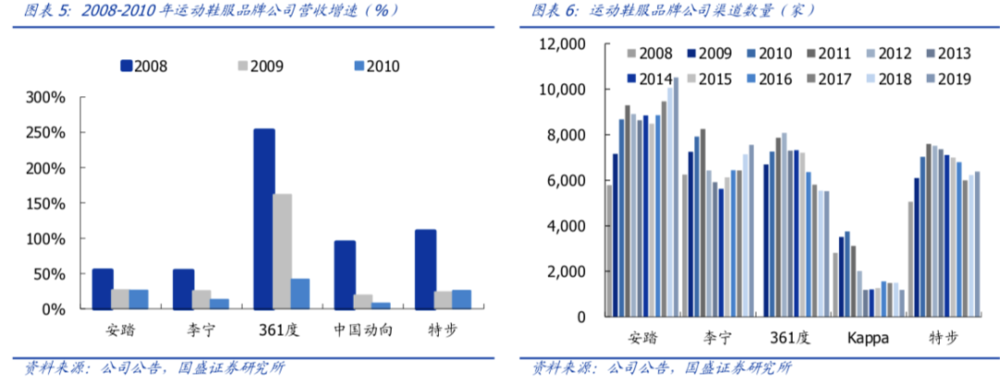

2008年,国内当时门店数量超过3000家的运动品牌就不止15个,安踏近6000家店,鸿星尔克有7000家。李宁在2004年到2008年,营收年复合增长率高达37%,原因就是它把门店从2000家开到了6000家。

相比之下,国外品牌在中国的开店就保守了一些。例如阿迪达斯2008年在中国的门店数,就比鸿星尔克少3000家。

这一阶段,本土运动鞋服公司首先获利,纷纷上市:李宁(2004)、安踏(2007)、特步(2008)、361度(2009),匹克(2009)。它们的秘诀就是靠经销商快速铺开销售网络,开店越快,卖得越多。

卖得贵模式,威力则在近几年显现。这个时期,品牌取代渠道,成为制胜关键:消费者对品牌的诉求加上经济条件的提升,让他们不介意多花几百块去买“品牌”。

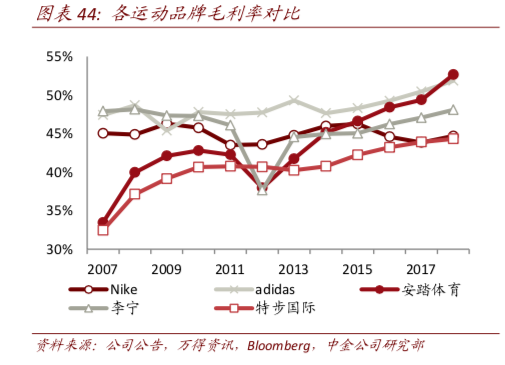

晋江出身的安踏2007年上市时,招股说明书里写,“品牌形象乃客户決定购买运动服饰产品的主要因素”,两年后就收购了意大利高端品牌FILA。从价格上来看,一双FILA运动鞋售五百至千元,与阿迪耐克处于同一价格带。FILA的高客单价带动安踏整体毛利率的上涨:从2009年的42.1%上升到2020年近50%,超越耐克,赶上阿迪。

非晋江系的李宁,由于和奥运冠军强绑定早早有了品牌输出。2007年~2011年间,李宁近50%的毛利率就比肩外牌,后来毛利率的暴跌主要是公司管理和去库存所致。之后,借着国潮和时装周的东风,李宁跻身千元市场,毛利率又逐渐赶上来。

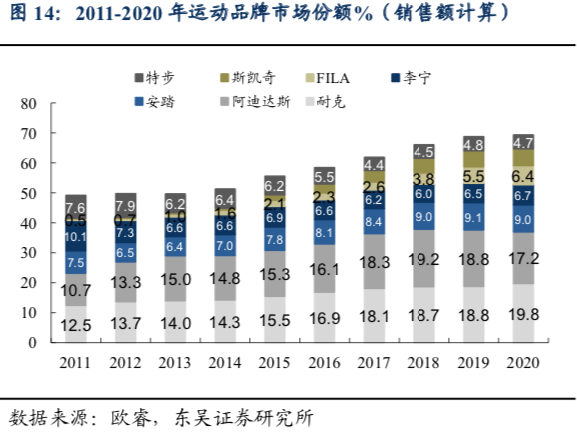

2009年至2018年,中国运动鞋服市场CR4(耐克、阿迪达斯、安踏、李宁)的份额从45%上升到70%,只有卖上价的安踏和李宁有了一席之地,鸿星尔克们则随着市占率的降低逐渐消失在人海,直到这次抗洪捐款重回聚光灯下。

但涨价不是你想涨就能涨,品牌也不是说有就有的。

首先,运动服饰拥有特殊的消费场景,以及消费者对它的功能性诉求高,常常是体育赛事由谁赞助、顶级体育明星穿什么,消费者就买什么,但赛事和顶级体育明星都是稀缺资源,一般是价高者得。

拿CBA联赛举例,2004年,安踏赞助CBA,三年花了6000万。2012年,李宁则是用五年20亿的天价成为CBA赞助商。换算下来,李宁每年的赞助金额是之前安踏的20倍,而那年,鸿星尔克亏损1.3亿元。原先晋江系在世界杯期间还能刷屏CCTV-5,但后来只有望尘莫及。

由于头部品牌实力雄厚,对赛事和体育明星资源几乎形成了垄断,这也进一步提升了龙头品牌的优势壁垒。

其次,强功能性的产品属性要求运动鞋服企业重视研发。2018年,阿迪在研发上的投入超过了10亿元,是安踏的两倍,是李宁的五倍。鸿星尔克千万级别的研发投入,只能用“寒酸”来形容了。

但品牌效应一旦形成,既可降本,又能提利。品牌形成口碑后,容易促成规模效应,面对产业上游(原材料供应商)和下游(零售商铺),更享有议价权。利润方面,一双动辄几百上千元的耐克运动休闲鞋的出厂价,不过区区70元左右。

更重要的是,疯狂扩张的路子有一天走不通了。

2008年~2011年,国产品牌的门店扩张速度远高于行业增长需求,导致供给过剩,2011年,经销商手里已经压了传闻“停产三年都卖不完”的货。2012年,所有国产品牌营收大幅下滑,行业爆仓,由此进入一段较为漫长的去库存时期。

库存危机下的分野

运动鞋服的销售模式有两种:直营和分销。

直营模式投入高,风险高,扩张的速度慢,但离消费者更近;分销模式投入少,扩张快,经营风险有众多经销商共担,但消费端反馈速度慢。分销模式下,从经销商订货到产品上市有8~9个月的时间差。一旦错判市场趋势,就要面临库存积压的风险,而运动品牌早期均以分销为主。

从后来发生的事情来看,北京奥运热潮期间,企业销量的增长很大程度上是靠经销商压货压出来的,并不能真实反映市场水温。

行业爆仓后,进入调整期,国产运动品牌的发展出现分野。

经过2012年~2014年的行业调整后,耐克阿迪就此坐稳国内运动鞋服市场第一梯队的位置,市占率逐年升高;安踏跟在两大巨头之后,位列第二梯队;90年代份额一度排在耐克阿迪之前的李宁掉到了第三梯队;鸿星尔克等一众晋江鞋走向了边缘。

促成这一局面的主要原因是品牌商对销售渠道的管理水平存在较大差异。当时行业的去库存方式,大致可以分为四种:

阿迪耐克的率先布局

早在2008年底,阿迪达斯就成立了“清库存特别行动小组”,不看8个月后可以卖出多少,而看每天能卖出多少[1]。此外,原先的小经销商慢慢退出,渠道向大代理商集中,渠道效率由此提高。

阿迪达斯还以工厂店的形式大力开拓直营店:在2013财年,阿迪达斯新开了294家门店,其中有250家自营店面,同时增设折扣店清理库存。门店的产品如果七折都卖不掉,阿迪达斯会从渠道买回,然后在工厂折扣店以更低的折扣销售。

耐克也如出一辙,且自营折扣店的打折力度较大,冬装3.5折、春秋季4折、夏季3折。

与此同时,两家公司都开始组建对接零售终端的数据系统,给门店提供更细致的指导和管理,或者直接收回经营权。

即使在去库存的情况下,2010年~2015年,阿迪达斯在大中华区的营收连续六年实现增长,2015年141亿元的营收,是李宁当年的两倍,比安踏也要高了近30亿。

总结来说,阿迪耐克去库存的表现优于国内品牌,在于对形势更早的判断和更高效的渠道管理。

李宁“硬着陆”、安踏“软着陆”

李宁的硬着陆迫于自身庞大的加盟体系。

2004年~2010年,李宁的经销渠道从2526个提升到7333个,而直营渠道个数只从351个提升至582个,仅占总渠道数的7%[2]。同期,李宁的存货周转天数下降,但应收账款周转天数上升,也就是说更多货都压在了经销商那里,经销商的销售能力没有与经销渠道的扩张同步提升。

行业爆仓后,压货尤其多的李宁选择割肉放血,在2012年提出“18亿渠道复兴计划”——花钱从经销商那买库存、花钱让低效经销商关店、重组经销商的应收账。2012年~2014年,李宁连续亏损三年,总亏损达30亿元。

反观安踏,由于早期直营店占比较高,应收帐款处于业内低位,应对去库存就更有余裕,并且2012年时还手握50亿元的净现金。

为了控制库存,安踏还把一部分订货制改为了配货制,也就是从原来的甩货给经销商变为了经销商能卖多少就生产多少。创始人丁世忠还把经销商的KPI考核由简单的批发金额、期货准确率等数据,调整变更为店员流动率、同店增长、售罄率及租售比[3],从看数量变为看效率。

安踏还将FILA扭亏为盈,2013年市占率反超李宁,跻身国内第3。

没了还手之力甚至作死的鸿星尔克们

至于其他一众晋江品牌,要么无法与经销商建立有效沟通,要么没有足够的资金支持改革。本就负重前行难,又遇上耐克阿迪降价,水深火热的鸿星尔克们再受冲击。

耐克阿迪推出了300元左右的款式打入中低端价格带,进驻三四线城市抢占国产品牌的地盘。

结果是,喜得龙2017年宣告破产,德尔惠2018年被一家卖山寨鞋的公司收购。

鸿星尔克就更极端了。为了不让经销商关闭门店,向他们提供了8亿元资助,但在账面上仍把这些钱算在自己的现金里,最终财务造假东窗事发,遭新交所停牌。

越早意识到终端网络重要性的品牌,受库存危机的影响就越小,安踏弯道超车,李宁遭遇阵痛,而鸿星尔克们在泥潭里越陷越深。

鸿星尔克们的糊涂

卖得快走到头,卖得贵走不了,鸿星尔克、德尔惠、金莱克、喜得龙……这些曾经叱咤步行街的国产运动品牌们,只得逐渐被边缘化。

除了去库存不力,国产运动品牌踩过的坑里也写着运动鞋服品牌的发展逻辑。

首先,运动鞋服讲究消费场景的搭配,运动风潮常催生消费需求。

阿迪达斯起家靠着受众面极广的足球鞋服,耐克后来借势慢跑风潮反超阿迪,而锐步又趁女子健康操美国大火之际,推出针对这一场景的运动鞋,五年营收增长300倍,市占率一度超越耐克。瑜伽的流行也让瑜伽服制造商Lululemon坐上市值火箭,成为全球市值第三的运动鞋服品牌。

鸿星尔克曾打过细分运动类型的主意,但它选了网球,且那是2005年,李娜要在6年后才首夺大满贯女单冠军。即使到了今天,网球也远不及足球、篮球、跑步、健身等运动热门。

此外,中国城镇化进程下,商业地产的开发模式由沿街商铺发展到了购物中心,租金也一应走高,对品牌的运营效率提出挑战。

能进驻购物中心、在上海南京路开旗舰店的运动品牌,在消费者眼里,就是更有价值的品牌。相反,仍驻扎在低线步行街的牌子,不仅在客流的背阴地,还丢失了价值。

2017年~2019年,安踏主品牌非街铺门店的占比从10%提升到25%,期间关闭1000多家低效的店铺,新开店铺趋向落位商场内[4]。此外,安踏对于主品牌在全国还推行统一的店铺形象、产品陈设及广告投放,门店装潢及推广材料由公司统一供应到零售店面,使得企业形象及调性深入人心,门店从2007年的第一代已升级至如今的第十代。

国产运动鞋服品牌还过早转型时尚,忽视研发,这背离了运动鞋服强功能性的产品属性。

库存危机爆发后,鸿星尔克等企业提出向生活休闲服饰转型,该品类的业务比例一度达到50%以上。

但快时尚行业不仅要应对ZARA和优衣库,还得与电商品牌角逐,这要求企业能准确把握消费者喜好、供应链反应速度快、退换货等物流响应速度快,而这都不是鸿星尔克们的优势。消费者对这样的转型也不买账,进一步加剧了企业的库存、现金流危机。

这个坑阿迪达斯多年前就踩过了,因为忽视产品的功能性建设、过早转型时尚,技术一度落后竞争者,阿迪达斯1992年在北美市场的市占率下降至3%,德国市场也降至34%,整体亏损不断扩大,一度濒临破产。

鸿星尔克们的失算,根源在于对行业本质的误判,毕竟创立时接外国代工订单赚钱快,疯狂开店赚钱也快,而做品牌、搞研发的道阻且长总会劝退多数人,留下真王者。

尾声

2010年,去库存箭在弦上时,李宁还做了一件事:改造和提价产品,以输出品牌。为了与国际品牌对标,主力价格带从250~300元拉高至400元附近。结果市场没有响应,第一次品牌改革草草收场。

2018年,李宁首度站上了世界四大时装周的舞台,印有“中国李宁”字样的帽衫、T恤是那场秀的核心产品。另有秀服还原了中国奥运代表团在1992年巴塞罗那奥运会上的领奖服,那是中国运动员第一次穿上国产品牌登上奥运领奖台。

近些年,消费者更加青睐国产品牌,李宁这次真成了中国李宁。

今年8月,阿迪达斯2021年第二季度财报显示,大中华区收入跌幅接近16%。首席执行官卡斯珀·罗斯特德表示,中国的市场需求已经偏向中国本土品牌而非全球品牌。

新疆棉事件中,外资品牌的无理抵制激发了中国消费者进一步拥抱国产品牌,拿着真金白银的消费者希望选出能真正代表自己的品牌。

国货回归一定是未来长期发展的大趋势,但历史进程的把握终看个人。

参考资料

[1] 可怕的阿迪达斯,环球企业家

[2] 李宁二十八年兴衰之路:从崛起到连亏最终品牌重塑,广发证券

[3] 你所不知道的安踏与丁世忠,环球企业家

[4] 安踏的门店选址眼光有多狠,赢商云智库

本文来自微信公众号:远川商业评论(ID:ycsypl),作者:周哲浩、常嘉亦,编辑:余佩颖