本文来自微信公众号:有数DataVision (ID:ycsypl),作者:叶子凌,原文标题:《手机消费分级:市场跌倒,iPhone吃饱》,题图来自:视觉中国

一个反直觉的现象是,在人人都紧衣缩食的日子里,越贵的产品卖得越好。

比如,白酒行业普遍遭遇业绩下滑,茅台营收却始终保持双位数增长;奢侈品牌全线涨价,去年香奈儿的销售额同比上涨49.6%。

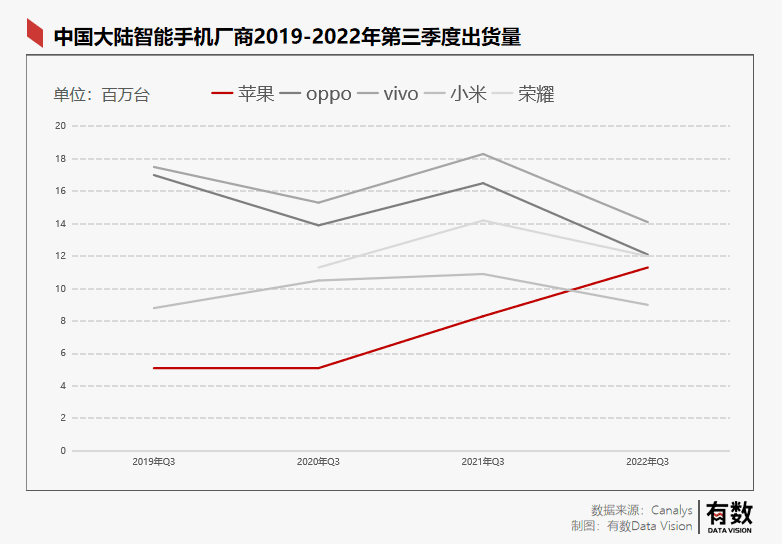

手机消费同样上演冰火两重天:一边是安卓机集体萎靡,销量大崩盘;另一边则是苹果涨价,销量逆市上扬,甚至在安卓机的大本营——中国,拿下了36%的销量增长。

为什么整体市场下滑,苹果却还在增长?以及,苹果的增长背后,真的有看起来赢得那么漂亮吗?

全国手机市场下滑,苹果一枝独秀

今年八月,年度演讲中,雷军复盘了自己人生中的三个低谷——“抗衡office败北”“金山辞职泡吧”、“出售卓越网”。不过,演讲时的雷布斯或许没想到,很快,他人生中的第四个低谷接踵而来。

今年第二季度,小米手机出货量同比下降26.2%,而收入降幅达28.5%。换句话说,小米降价了,但是卖出去的货反而更少了。

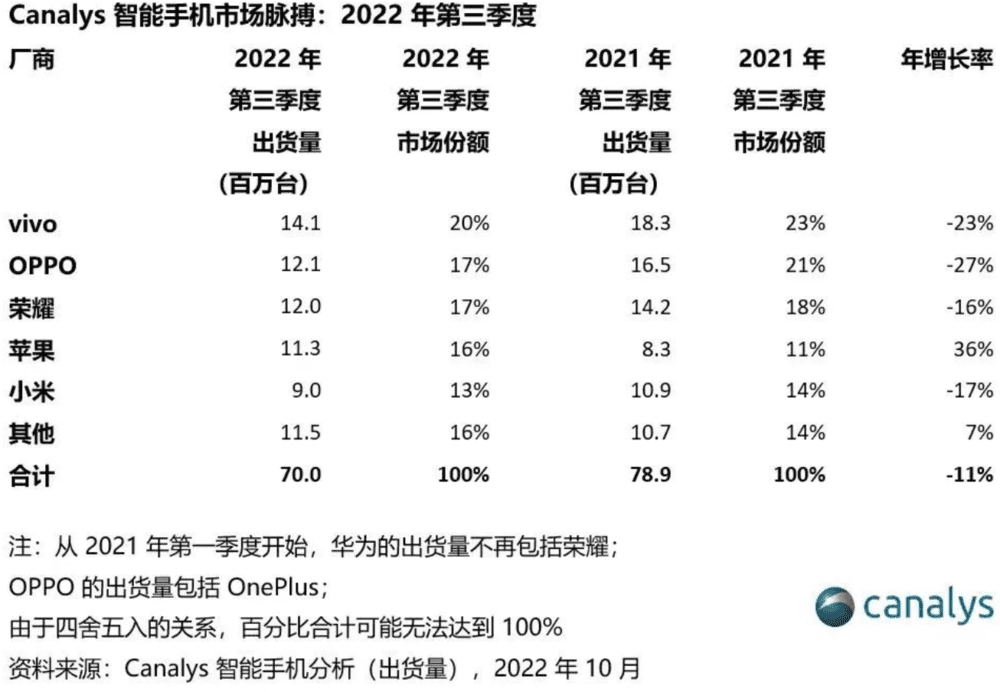

处在寒意里的不止一个小米。根据Canalys报告,第三季度中国市场同比下滑11%至7000万部,相当于缩水了一个OPPO的季度出货量。前五大厂商中安卓机降速均超过市场平均水平,最高者跌了27%。而国际市场上大杀四方的三星,今年的全球出货量也下降了8%。

财报中写明,所有下滑背后都有一个共同的原因:需求疲软。原因也五花八门,比如,2021年国内智能手机渗透率已经达到97.4%;比如,手机已经性能过剩,用户不再频繁换机;再比如,摩尔定律放缓,换机带来的性能提升不明显。

但财报中更悲观的,则是后半句话:且尚未看到复苏迹象。

但寒意都是安卓的,苹果什么也没感受到。

第三季度,苹果在中国大陆的出货量一枝独秀地大涨了36%。全球来看,iPhone出货量同样增长8%,营收增长9.7%。也就是说,苹果手机卖得更贵,反而卖得更好了。

小米降价没能促销,苹果涨价,倒是去了库存。

难道,苹果也和中国房地产一样了?

事实上,苹果的销量增长,一定程度上与奢侈品具备着相似的逻辑:高端消费者对价格敏感度较低,因此,即使经济萧条,高溢价产品依然火爆。

根据Counterpoint的报告,今年第二季度,国内价格在600美元以上的手机销量实现增长。

苹果也在财报中承认,价格更高的iPhone 14 Pro系列的畅销,是推动其逆势增长的根本。来自集邦咨询的报告也佐证了这一观点:iPhone 14 Pro系列两款产品生产比重已经由初期计划的50%提升至 60%,未来不排除提升至65%。

而让苹果敢于高端涨价的底气,则在于其差异化——iOS系统和自研的A系列芯片。

近些年来,各大安卓旗舰机的三板斧,无非更多更厚的摄像头,更大的图像传感器,以及更高清的屏幕。

但在这背后,镜头统一来自大立光与舜宇光学;图像传感器是索尼与豪威两分天下;至于屏幕,也无非三星、LG、京东方三家。

安卓机之间,产品没有区别,只有发布时间的区别。日子过得又卷又苦,自然也就不难理解。

但安卓机,还不是最惨的。

低端机营收惨淡,而更惨的是上游产业链

滞销的低端机千篇一律,上游供应链的存货与亏损惨状,却是五花八门:

舜宇光学和大立光合计为全世界50%的手机镜头供货。舜宇光学上半年手机镜头业务出货量同比下降9.1%;大立光前三季度收入同比下降2%。

中低端图像传感器龙头豪威科技,其母公司韦尔股份2022年Q3营收同比下降16.01%,净利润同比下降38.92%。

全球低端机代工之王,闻泰科技前三季度的产品集成业务板块(手机代工)发生净亏损4.04亿元。

作为手机上游供应链的典型代表,康宁传来的噩耗更是敲响了行业丧钟。

全球一半以上的手机屏幕都来自康宁。然而,仅和Q2相比,康宁Q3的显示科技业务的销售额就骤减了22%,净利润减少了41%。康宁在财报中强调,公司玻璃面板的产能利用率达到2008年以来的最低水平,智能手机、平板电脑和笔记本电脑销售量大幅下降。

财报中,康宁多次提到“相信”“预料”面板的需求在底端,未来会回升。至于什么时候回升,康宁也不知道。悄然间,还将Q4的销售预期调至更低的水平。过去半年间,康宁内部更是高管带头抛售公司股票,为行业再次蒙上悲观的阴影。

以康宁为代表,上游供应链们活得不好的原因也很简单:

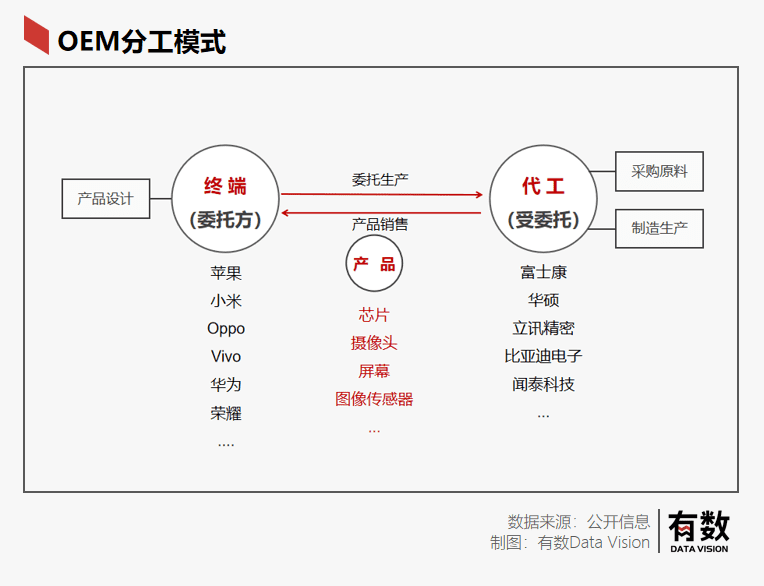

在消费电子产业现代的OEM分工体系之下,整个产业链形成由研发设计企业(比如苹果、小米)授权,制造加工企业(比如富士康、立讯)负责生产代工的合作模式。

当手机品牌不再自己生产产品,那么,生产所需的厂房和设备投入,则自然从研发商转移至代工厂。体现在财报中,就是代工厂连年递增的昂贵折旧费用。

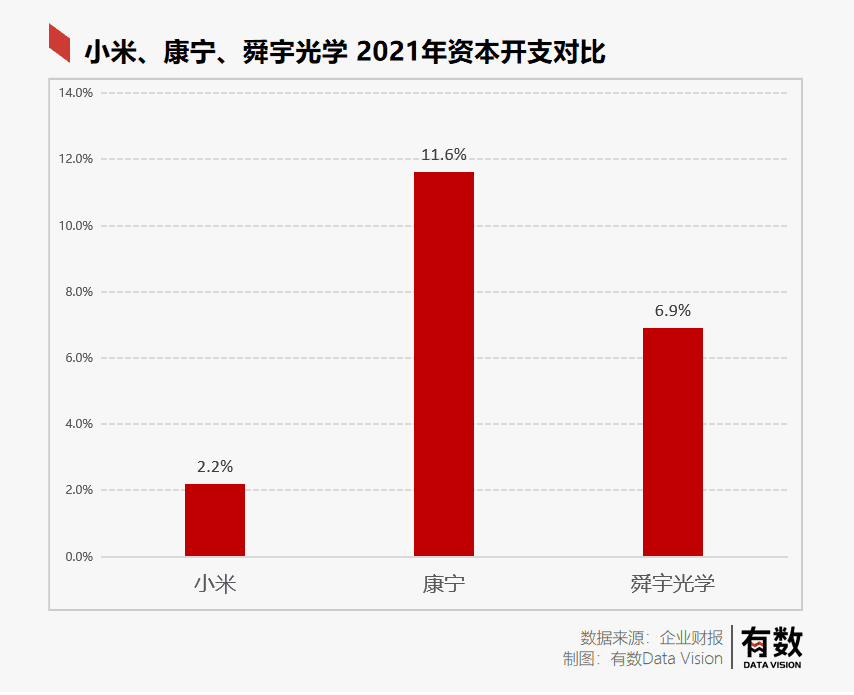

拿利润最单薄的终端品牌小米为例。2021年小米的资本开支占总收入比重2.2%;同年,供应链中,已经非常赚钱的企业舜宇光学资本开支占比6.9%,康宁则为11.6%。

因此,轻资产的手机企业的压力主要来源于库存。而花了大钱盖厂、买设备的上游的产业链企业们,却属于前期投入巨大,后期一毛一毛地赚辛苦计件费的打工人。

因此,订单的减少对终端来说或许只是不怎么赚钱,但对上游供应链来说,有时则意味着亏钱。

只有苹果例外,当市场从上行到下行,区别只有赚钱和更赚钱。

再看苹果,他真的是获胜者吗?

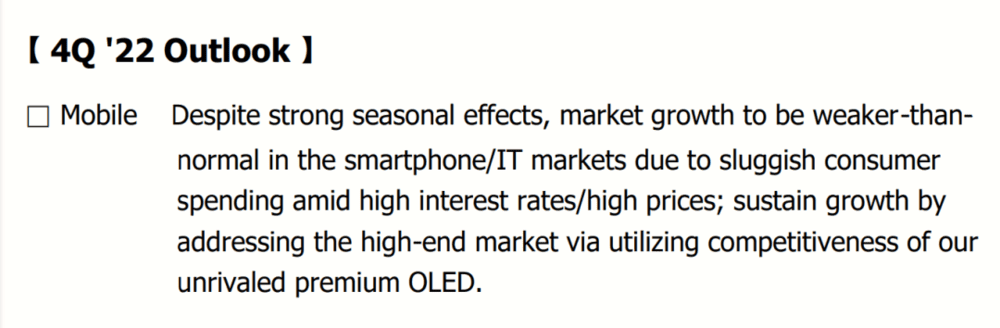

三季度,苹果更赚钱了,但“完美”的季度业绩背后,苹果的日子或许也并不好过。

第一:Q3的数据其实并不具备普适性。

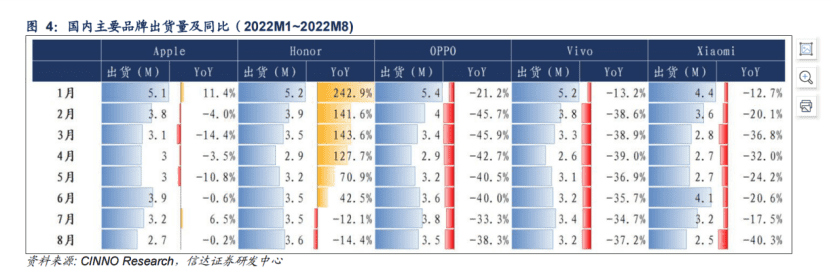

将目光放宽到全年,苹果1~8月的出货量虽然与OV小米相比,只能算得上非常稳定,但其实并不出彩。

原因在于,对比各家手机厂的新品发布时间,可以发现,国产厂大多集中在上半年618大促之前。除了已经沦为“其他”类目的华为,苹果是唯一在9月发布新品的厂商。

因此,到了下半年,本就是苹果一家的专场。自然,苹果三季度业绩增长,也就不足为奇。

第二:苹果业绩在增长,但是增速却在下滑。

2022年,iPhone系列产品销售额同比上涨7%,而2021年同比上涨了39%。

第三:iPhone 14的发布节点背后,也有一些小花招。

今年,苹果新机发布的时间,罕见比往常的既定时间早了一个礼拜。这也使得最新一季的财报数据刚好可以覆盖新产品的首周销售额。

翻译一下,就是苹果的这个季度新财报,比过去多了一周的新品销售业绩。

因此,第四财季(三季度)报中,iPhone销售额同比上涨了9.7%。

一切小花招背后,只有一个原因——苹果创新魔法似乎也不多了。

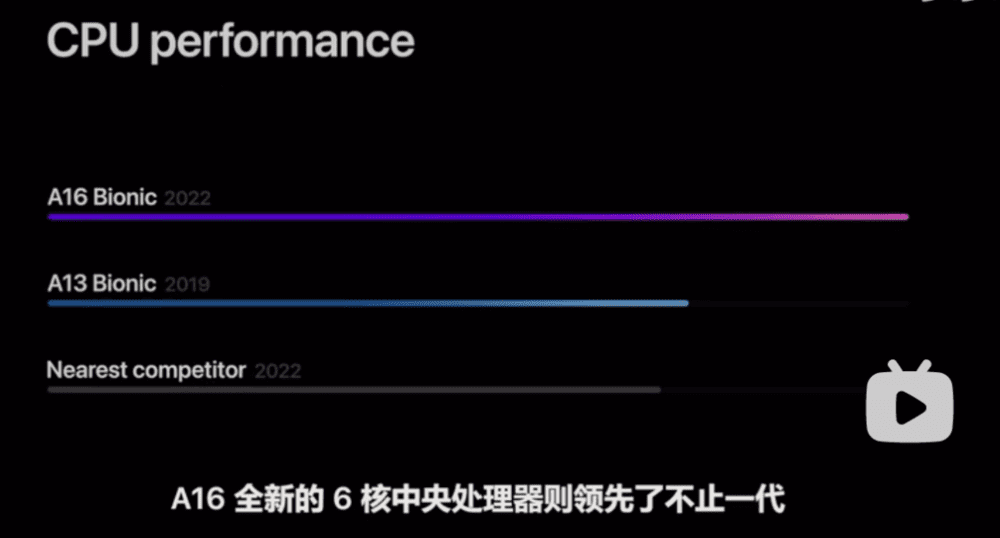

比如,今年新机发布会上,今年的iPhone 14,使用的还是去年发布的A15芯片的增强版;而14 Pro所搭载的A16,则由于性能增长过于微弱,苹果干脆将其与2019年发布的A13芯片做起了对比。

软件上,苹果也抛弃了素来干净、简洁的理念,公开表明,将在iOS系统和软件中植入营销广告。目标是,将数字广告业务的年收入从30亿美元提高至百亿美元。

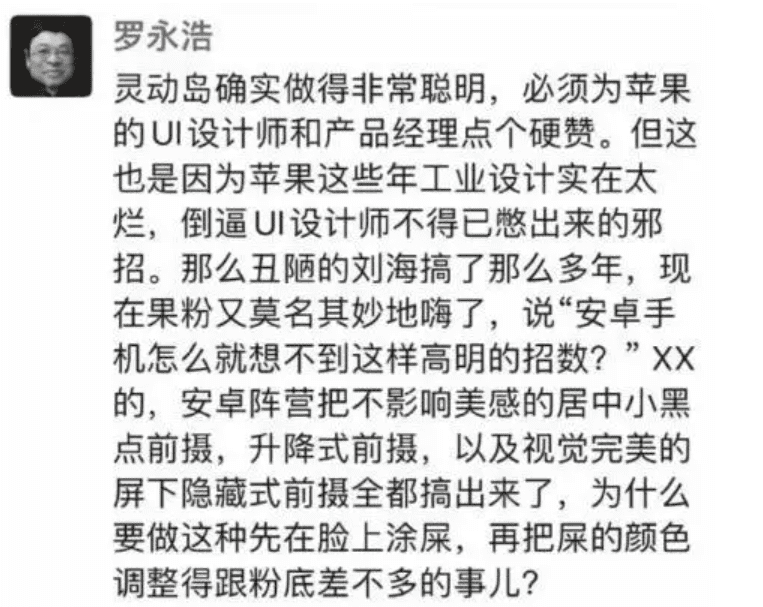

整场发布会中,唯一的惊喜,则是一个叫做“灵动岛”的UI交互创新。

话又说回来,苹果的创新再少,也只是绝对碾压下的让棋三着,只要没开始卖起乔布斯的情怀,就远没到用尽全力的时候。

参考资料:

[1] 小米:2022年Q2财季报,2021年财报

[2] Canalys:2022年第三季度,苹果增长难阻中国大陆智能手机市场下跌11%

[3] Canalys:全球智能手机市场受需求减弱的影响,下降9%

[4] 金融界:智能手机,已经走到“穷途末路”?

[5] 三星:2022年Q3财季报

[6] 苹果:2022年Q4财季报,2022年财报

[7] Counterpoint Research: Premium Smartphone Shipments Grow 29% YoY in Q3 2022 in Key SEA Markets

[8] IT之家:苹果将iPhone14Pro系列生产比重提升至60%

[9] 舜宇光学2022年半年报,2021年财报

[10] 大立光2022年Q3财季报

[11] 韦尔股份2022年Q3财季报

[12] 闻泰科技2022年Q3财季报

[13] 康宁2022年Q3财季报,2021年财报

[14] 信达证券:手机拐点仍需观察,汽车及 VR/AR 仍是焦点

[15] Simply Wall ST: Corning Incorporated (NYSE:GLW) insiders sold US$890k worth of stock, possibly signalling a downtrend

本文来自微信公众号:有数DataVision (ID:ycsypl),作者:叶子凌