工信部公布的三批国家级专精特新“小巨人”公司,总计4762家,其中296家在A股上市。这296家公司,近一半落在江苏、广东、浙江和上海。其中,江苏有5个城市的公司数量居前,苏州更进入城市榜第四。

盘点296家公司的基本面,高毛利率、高ROE、高研发投入、高市盈率、市值低是主要特征。其总营收为3173亿元,目前总市值2.8万亿元,其中近8成的公司市值低于100亿元。

专精特新公司平均毛利率40%,领先A股公司约10个百分点;ROE更是A股公司两倍多;2020年整体研发费用则合计达165亿元,研发人员占比平均达22%,远高于A股。它们的平均市盈率为31倍,中位数为59.8倍。

过去8个季度,机构对专精特新公司的持股占比都在20%以上,外资更是一直稳健加仓。专精特新公司上市后的股价平均涨幅为412%,其中更有18家涨幅超过10倍。

假以时日,这些“小巨人”中哪些可能会成为百倍股,甚至成为宁德时代那样的“超级新龙头”?

本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌,原文标题:《新风口!最全盘点296家专精特新上市公司,最高涨287倍,8成市值低于100亿元,会否诞生下个宁德时代?(附全名单)》,头图来自:视觉中国

每年7月的中央政治局会议,都会分析研究当前经济形势,定调下半年经济工作。今年7月30日的会议提出,加快解决“卡脖子”难题,发展专精特新中小企业。专精特新,由此成为市场热词。

何谓“专精特新”?专,即专业化。精,即精细化。特,即特色化。新,即新颖化。

2021年初,财政部、工信部联合发文,计划在5年内,由中央财政安排资金,引导地方完善扶持政策和公共服务体系,分三批重点支持1000余家国家级专精特新“小巨人”企业高质量发展,并通过其他配套资源,带动1万家中小企业成长为国家级专精特新“小巨人”企业。

至7月底,工信部已公示三批国家级4762家专精特新“小巨人”企业名单,培育5批596家单项冠军企业,并带动各地培育省级的专精特新中小企业4万多家。

解读政治局会议精神和相关政策,细分行业中创新能力强、具有核心竞争力的公司,将会迎来更好的发展机遇和投资风口。其中,A股进入工信部三批国家级专精特新“小巨人”名单的296家上市公司,尤其值得细细审视。

为此,新财富特别对这些专精特新上市公司的基本面进行了全面梳理,希望为观察资本市场、区域经济和新兴产业提供一个新视角。

一、约9成是民企,机械设备、化工、医药生物公司数量居前

2019年至2021年,工信部三次发布专精特新“小巨人”公司名单。新财富统计发现,三批共计4762家公司中,296家已在A股上市,其中有128家在上交所上市,另168家在深交所上市。

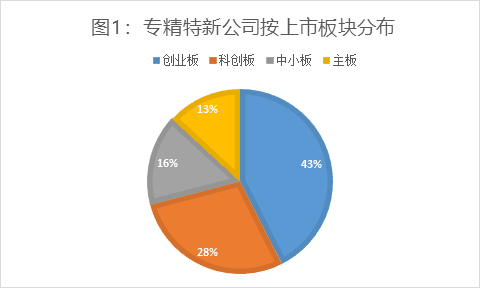

按上市板块划分,126家在创业板上市,占比大约43%;84家在科创板上市,占比大约28%。47家在主板上市,39家在中小板上市,分别占比16%、13%(图1)。

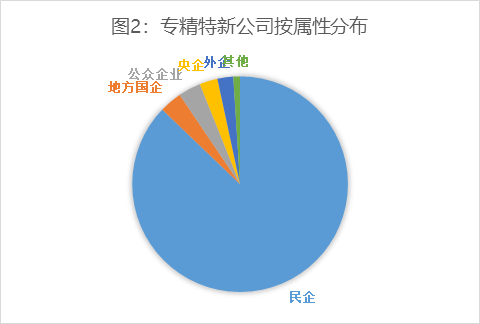

按照公司属性(控制权归属)划分,民营公司占绝对优势地位,共计258家,占比超过87%,即大约10家中有9家属于民企;地方国有公司10家,公众公司10家,央企8家,外资公司7家,其他3家(图2)。

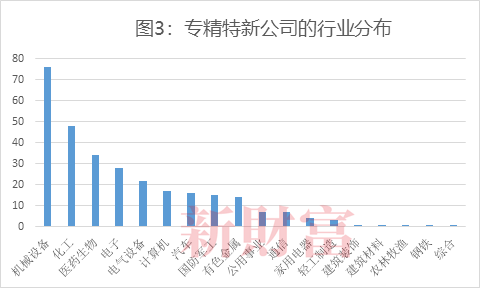

根据申万行业分类,专精特新上市公司覆盖18个一级行业(图3)。其中,传统制造业中的机械设备行业公司最多,共有76家,化工行业48家,医药生物行业34家、电子行业28家、电气设备行业22家。

这五大类行业共计有208家公司上榜,占比超过七成。

其他行业上榜数量超过两位数的还有:计算机(17家)、汽车(16家),国防军工(15家)、有色金属(14家)。此外,公用事业(7家)、通信(7家)、家用电器(4家)、轻工制造(3家)、建筑装饰(1家)、建筑材料(1家),农林牧渔(1家)、综合(1家)、钢铁(1家)。

专精特新上市公司覆盖的18类申万一级行业,几乎都是实体行业。

二、江苏居首,安徽超山东,上海接近京津渝三市总和

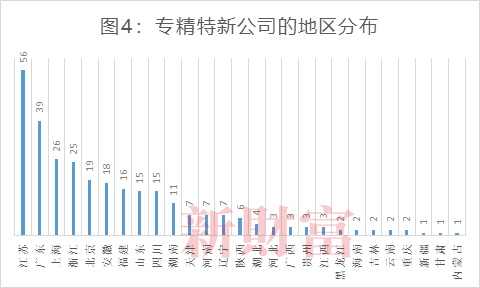

按照注册地划分,专精特新上市公司覆盖全国27个省市区。其中江苏有56家公司上榜,高居榜首。广东以39家紧随其后,上海和浙江分别有26家、25家,分列第三和第四,这四大经济发达的沿海省市共计146家公司入选,占比49%,将近一半。

广东、江苏、浙江三省GDP总量在国内居前,分居第一、第二和第四位,这三省上市公司基数也较大,分别有731家、529家、569家,共计1829家,占所有A股上市公司的比例超过四成。这和三省的民营经济较为活跃有关。

江苏的专精特新上市公司占比超过10%,而广东、浙江则分别只有5%、4%,或显现江苏中小企业在细分领域具备更为突出的竞争优势。

上榜公司数量超过10家的直辖市/省份还有北京、安徽、山东、四川和湖南,分别有19家、18家、16家、15家、15家。近年在投资和产业引进上频出大手笔的安徽,已有“网红省”之称,上榜公司有18家,排在第六,超过GDP第三大省山东。

山东2020年GDP超过浙江,排在全国第三,但是上榜公司15家,仅相当于江苏上榜公司数量的约1/4,与其经济大省地位不太匹配。

“北京看央企,上海看国企”,不过北京、上海两市共45家专精特新公司,没有1家地方国企或央企上榜。反而是安徽有两家央企,即国盾量子(688027)、江南化工(002226)和一家地方国企埃夫特(688165)上榜。

四大直辖市中,“老大哥”上海和北京,明显领先天津(7家)和重庆(2家)。而上海有26家专精特新公司,甚至接近北京、天津、重庆三城市上榜公司数量的总和(28家)。

其他省市区,四川、辽宁各有7家,陕西6家,湖北4家,河北、贵州、广西都是3家,黑龙江、海南、吉林、云南、重庆各有2家;新疆、内蒙古和甘肃各有1家(图4)。

三、江苏11城榜上有名,苏州排名第四

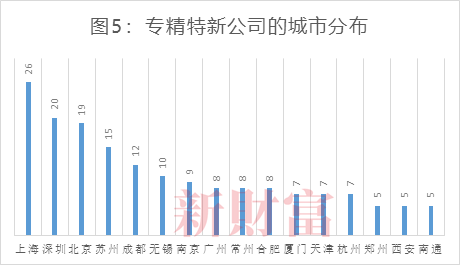

以城市维度看,作为一线城市的上海、深圳、北京,上榜公司数量排在前三,这并不奇怪。苏州以15家上榜公司排在第四,力压一线城市广州,还超过成都、南京、杭州等省会城市,虽然在意料之外,其实是情理之中。

如果以GDP作为城市实力指标,苏州2020年超过2万亿元,比广州还有5000亿元差距,却也高居全国城市第六名。

其他城市中,无锡、常州、合肥、厦门、郑州、西安和南通,专精特新公司数量也靠前(图5)。

专精特新公司超过5家的城市共计有16个,江苏省独占5席,即“苏锡常”三市和省会南京,第五名则是南通。南通虽在长江以北,但地理位置靠近上海,近年更是受益于苏州产业的外溢,此次也有5家上市公司上榜。

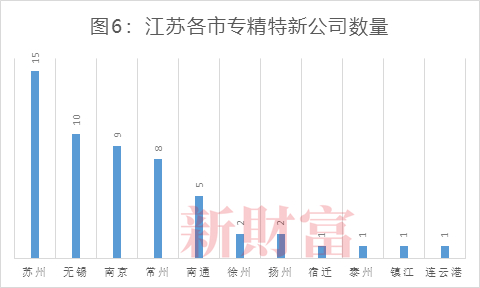

这五城共计有47家公司上榜,力压同省其他兄弟城市。在坊间江苏有“苏大强”之称,侧面可以看出,在回归硬科技、智能制造的气候中,该省未来经济发展还将有源源不断的新动力(图6)。

江苏省内专精特新上市公司的分散,与各市的GDP规模关系匪浅。

和其他省份主要资源集中在省会等一两个重点城市不同,江苏13个地级市的经济发展呈现集团化冲锋的优势。2020年,江苏有4个地市GDP超过万亿元,其中苏州2.02万亿元,南京1.48万亿元,无锡1.24万亿元,南通刚刚破万亿元,常州7800亿元,这5个城市GDP分别排名省内前五。

地区分布差异在广东省内更为明显。广东有39家专精特新上市公司,而深圳就有20家,已然超过一半;广州有9家,这两大一线城市囊括了29家公司,占比接近75%。

2020年,深圳GDP大约2.77万亿元,领先广州的2.5万亿元,但深圳专精特新上市公司数量遥遥领先广州,根源应在于深圳民营公司、科技公司更为活跃。

广东其他城市中,东莞有3家,佛山和惠州各两家,汕头、揭阳和珠海各1家。广东21个地级市,仅仅8个城市上榜。江苏省13个地级市,11个城市上榜。

近年,宁波、合肥、天津、重庆等市被称为“新一线城市”,不过,重庆专精特新上市公司只有2家,远远低于其他新一线兄弟城市。

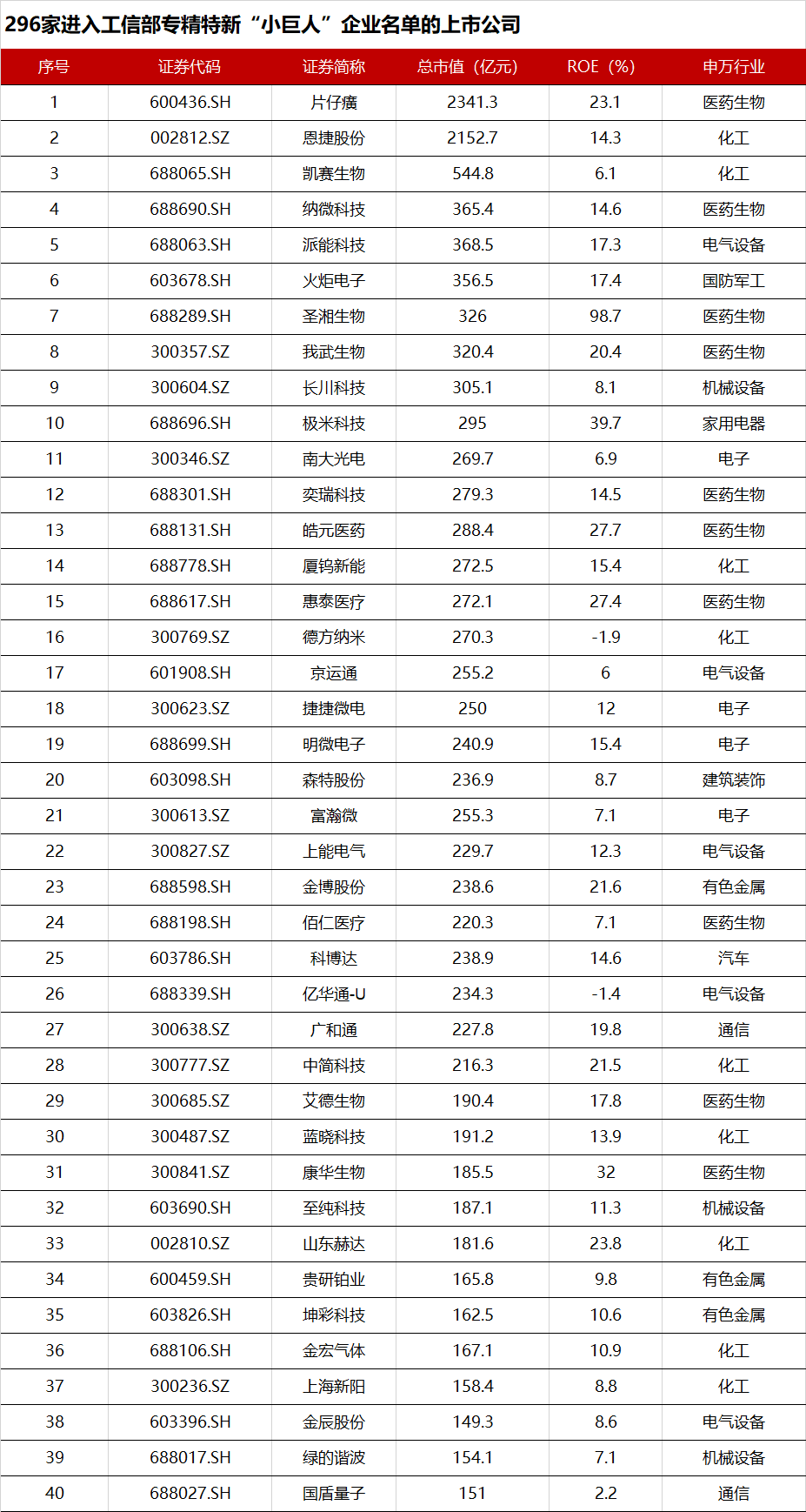

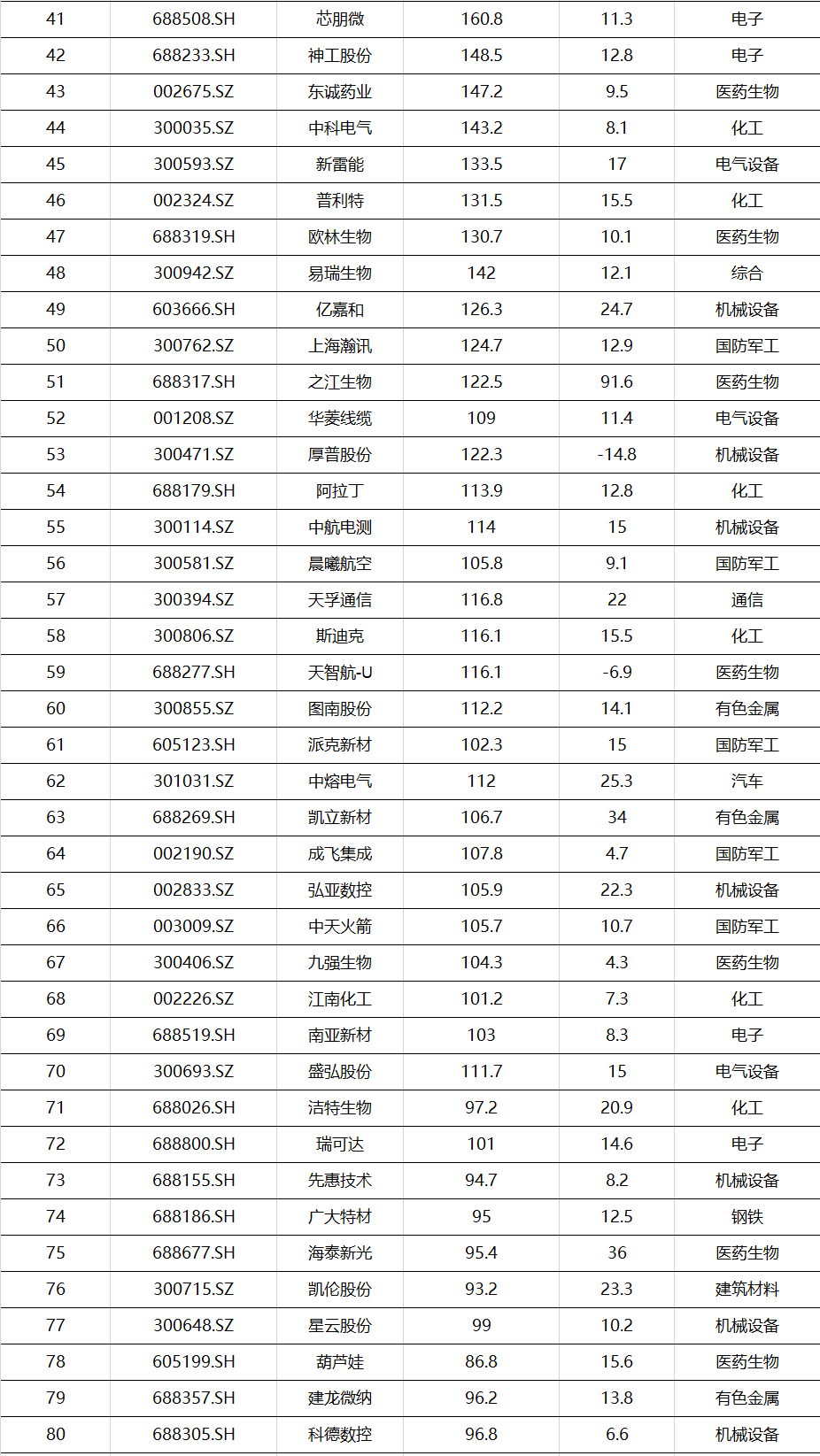

四、总市值2.8万亿,3/4公司市值低于100亿元

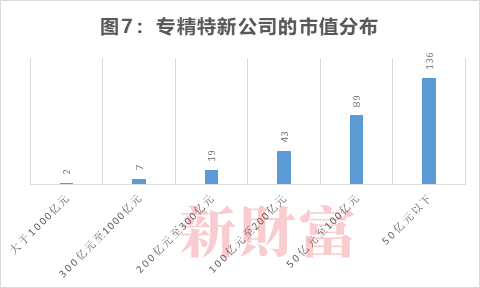

截至8月17日收市, 296家专精特新上市公司的总市值为28348亿元,平均市值95.8亿元,但中位数市值只有55.3亿元。

有两家专精特新公司市值超过千亿元,即片仔癀(600436)、恩捷股份(002812),市值分别是2341亿元、2153亿元。

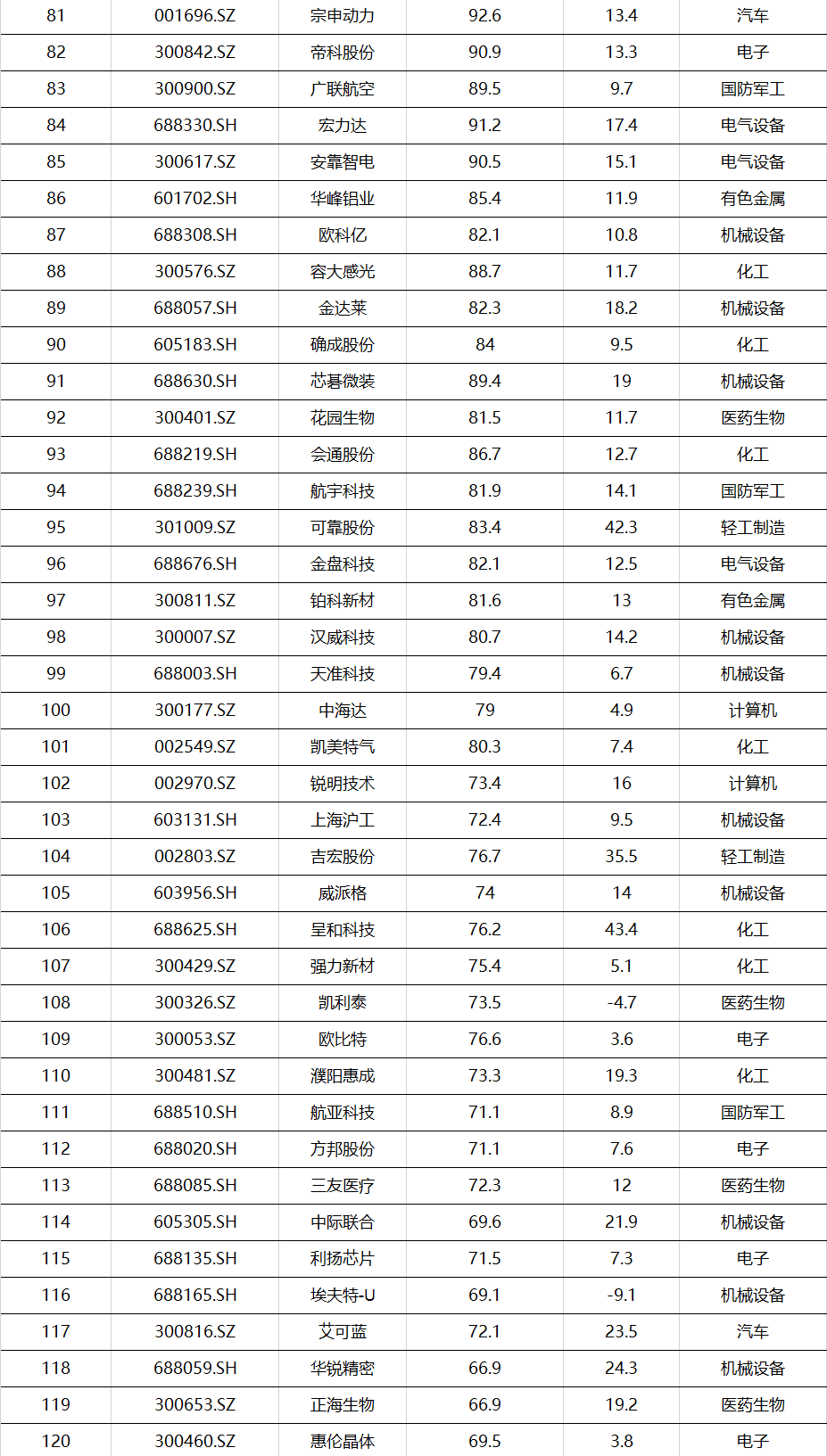

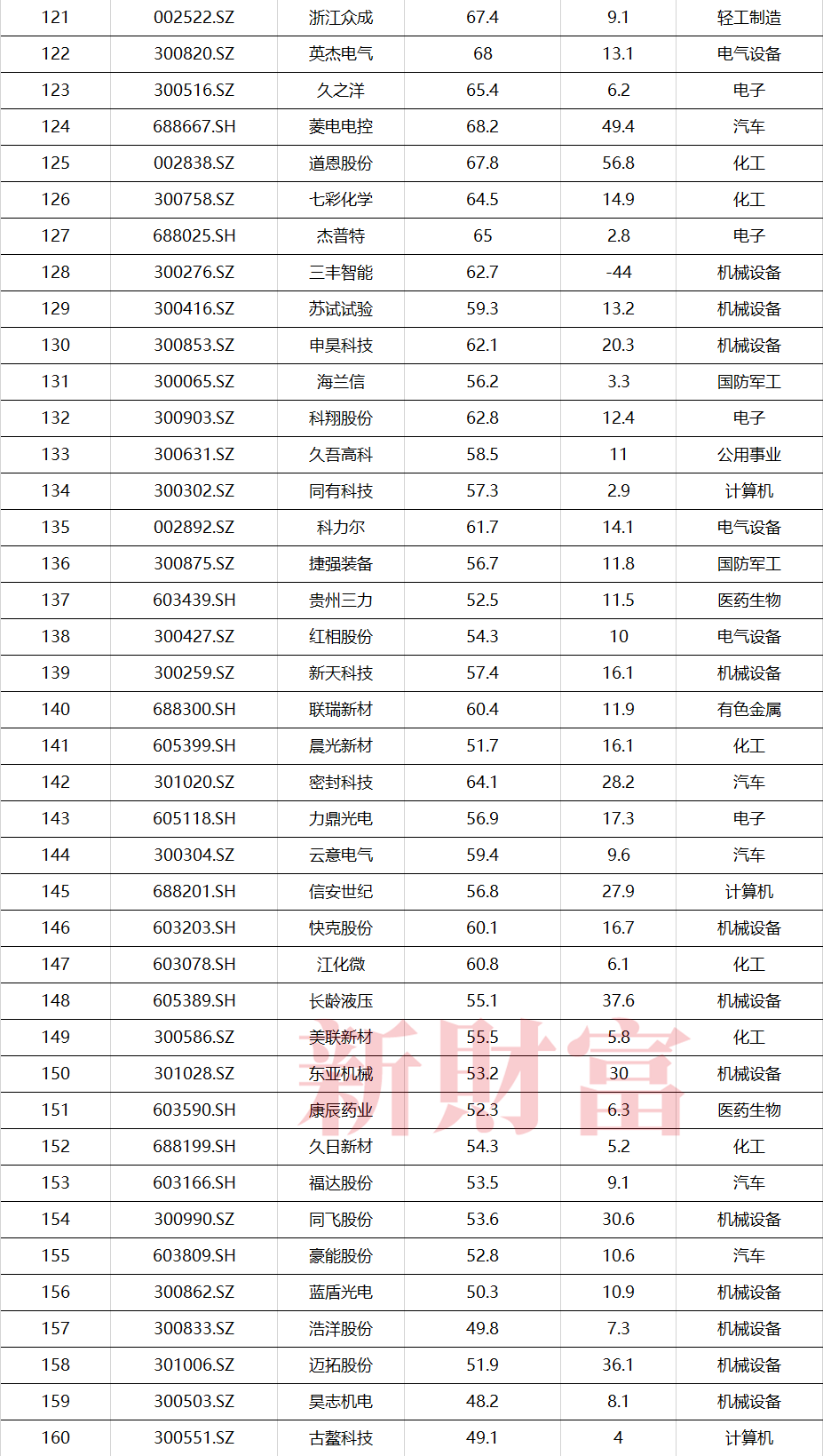

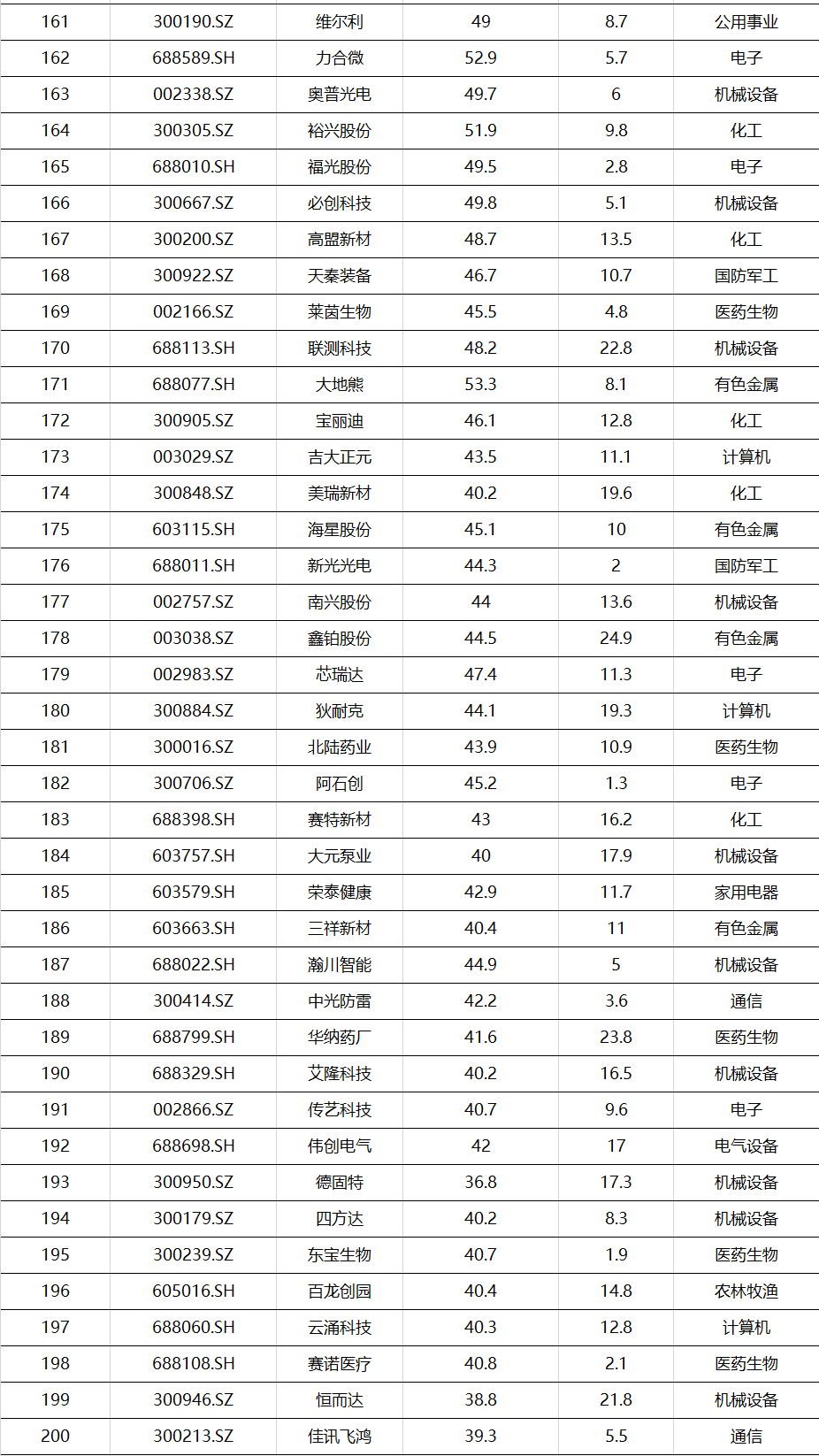

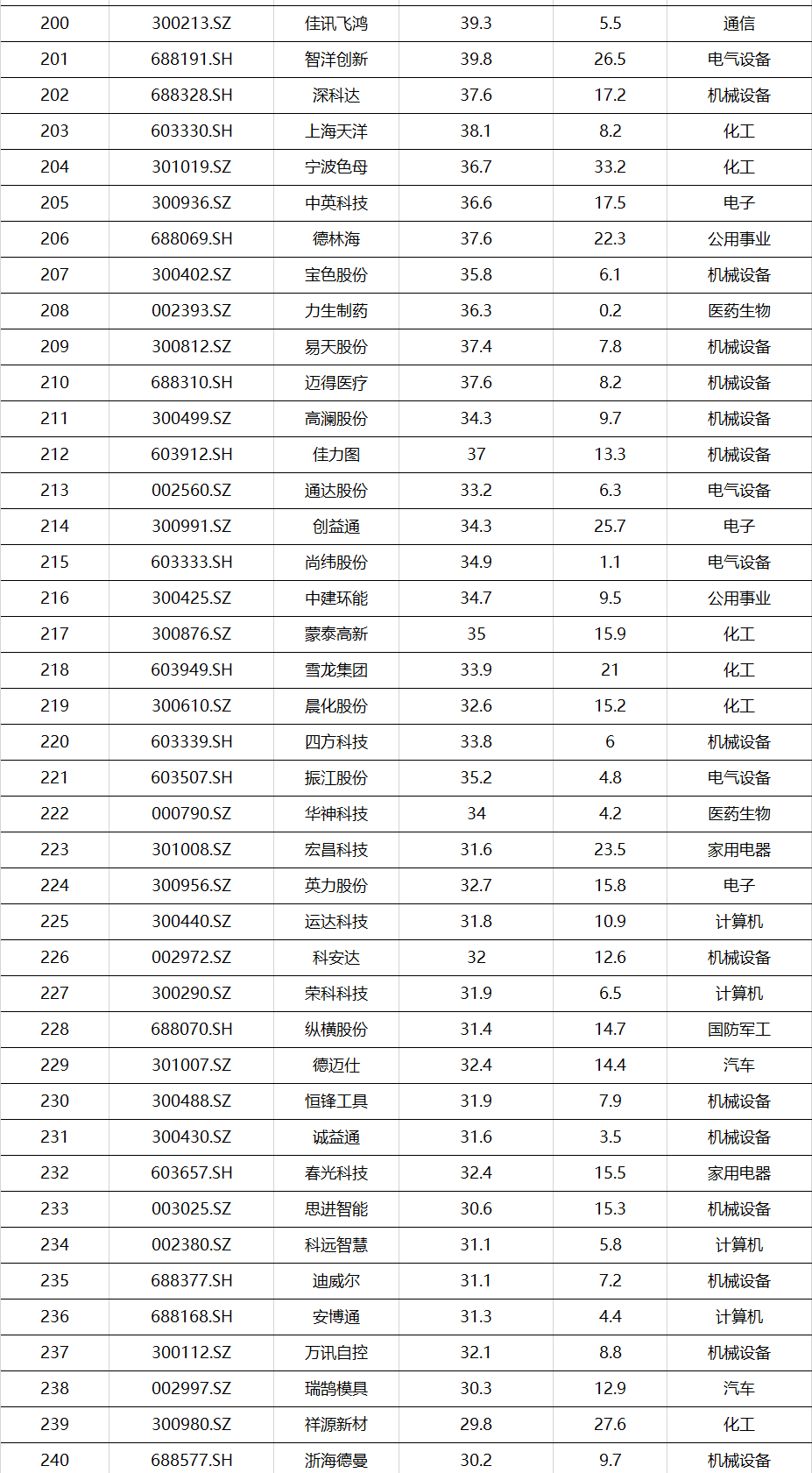

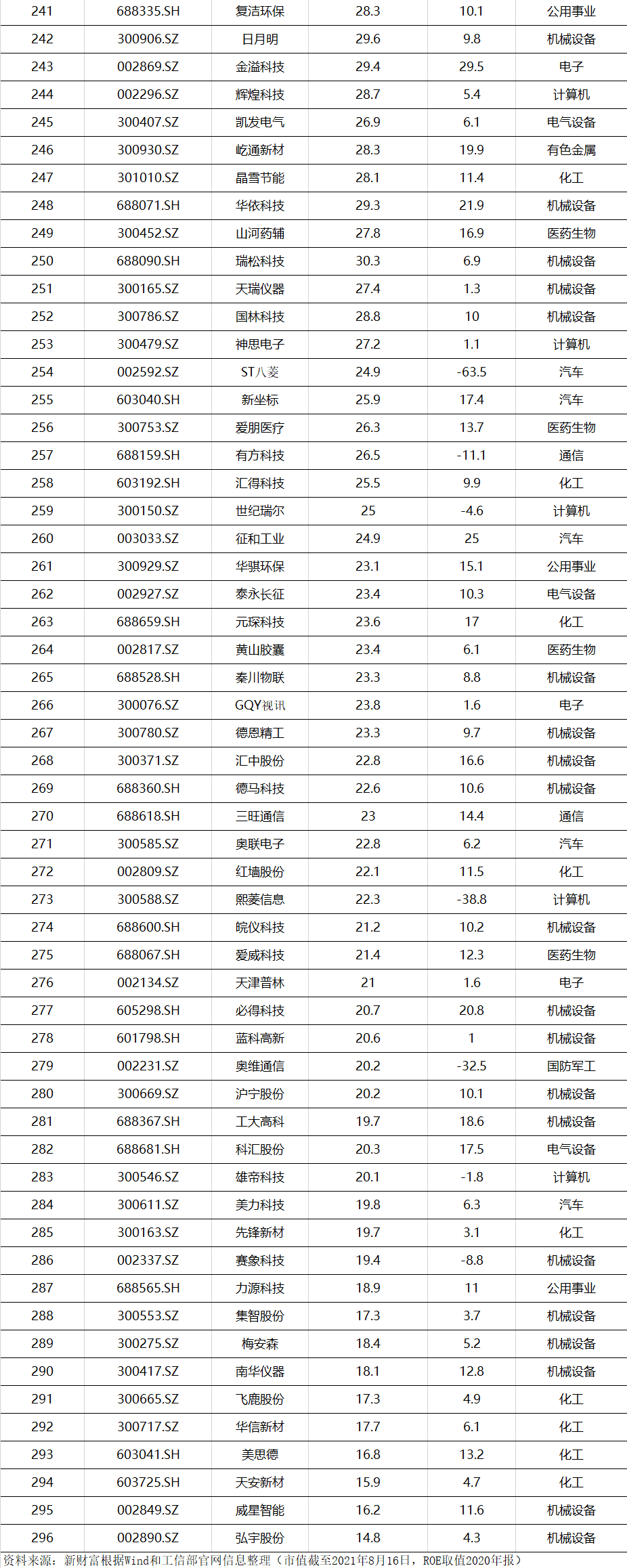

市值在300亿元到500亿元之间的公司有7家;200亿元至300亿元之间的共有19家;100亿元至200亿元之间的共有43家(表1);50亿元至100亿元之间的共有89家;低于50亿元的共有136家,并且,有14家公司市值低于20亿元。

低于100亿元的中小市值公司共计225家,占比超过3/4(图7)。

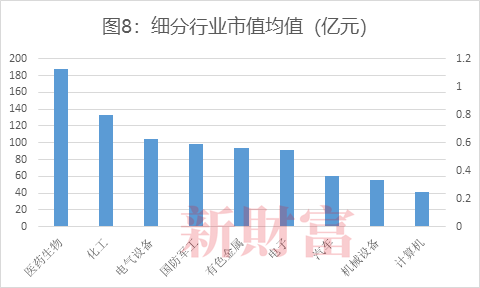

上榜数量居前的五大行业——机械设备、化工、医药生物、电子、电气设备中,医药生物公司以平均市值约187.44亿元领先,这不仅是因为有2300多亿元的高市值公司片仔癀“压阵”,更有其他14家公司的市值也超过百亿元。而且,在300亿元以上的阵营(共9家公司)中,医药生物就独占4家,这有力地拉抬了行内公司的整体估值水平。

化工行业公司的市值平均为133.34亿元,并有5家公司市值超过200亿元。化工公司比生物医药公司多14家,但生物医药公司总市值6373亿元,却几乎与化工行业公司的总市值6400亿元持平。

化工和生物医药两大行业的专精特新公司,总市值为12773亿元,占所有296家公司总市值的比例大约为45.1%;公司数量82家,占296家公司的比例只有27.7%。

电气设备公司的平均市值104.3亿元,超过A股所有电子设备公司91.9亿元的平均市值。机械设备行业的专精特新公司数量最多,但平均市值仅有55.1亿元。

其他上榜公司超过10家的4个行业,国防军工行业的专精特新公司平均市值为98.6亿元,有色金属行业公司平均市值94.3亿元,排位较为靠前;汽车行业公司平均市值60.9亿元,超过计算机行业公司的40.8亿元。汽车类上榜公司并无整车厂,主要是配件类企业,但也享受了新能源汽车行业大发展带来的红利。

2021年7月15日刚上市的中熔电气(301031),主导产品为电力熔断器,下游客户主要来自新能源汽车、风光发电及储能、通信、轨道交通等中高端市场。2020年该公司营收2.26亿元,其中新能源汽车收入占比46.66%,为最大收入来源。

其他有实力的公司,比如科博达(603786),市值248亿元,是车灯控制器龙头公司之一。

建筑装饰和综合类公司,虽然只有一家上榜,即森特股份(603098)和易瑞生物(300942),但市值却不低,分别是236.9亿元、142亿元。

五、平均毛利率超40%,全面超过A股

从2020年年报数据看,专精特新公司的平均销售毛利率为40.11%,中位数38.25%。A股所有公司2020年平均销售毛利率为30.15%,中位数为27.75%。可见,专精特新公司的毛利率明显高于A股整体水平10个点。

仅有3家公司的销售毛利率低于10%,奥维通信(002231)是唯一毛利率为负数的公司,去年为-7.66%。赛象科技(002337)、贵研铂业(600459)毛利率为7.59%、3.41%,排名也靠后。

毛利率排在前八的全是生物医药公司,并有6家公司的毛利率超过90%。而在毛利率居前的20家公司中,16家是医药生物公司,其他4家分别是中简科技(300777),毛利率83.89%;易瑞生物(300942),毛利率75.37%;信安世纪(688201),毛利率为70.75%;国盾量子(688027),毛利率为68.02%(图9)。

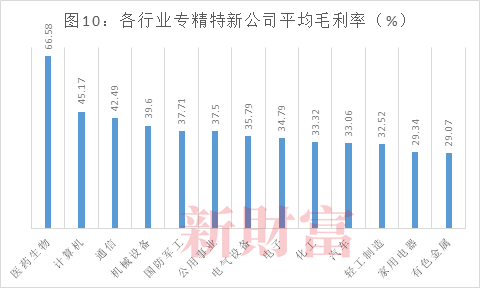

毛利率超过50%的共有71家公司,占比大约1/4。分行业看,医药生物公司的平均毛利率为66.58%,高居第一,也是唯一平均毛利率超过50%的行业。去年A股所有医药生物公司的平均毛利率为53.59%,中位数为56.04%,依旧是专精特新上市公司领先。

计算机和通信行业瓮的平均毛利率也超过40%,分别为45.17%,42.49%。其他依次是,机械设备(39.6%)、国防军工(37.71%)、公用事业(37.5%)、电气设备(35.79%)、电子(34.79%)、化工(33.32%)、汽车(33.06%)、轻工制造(32.52%)、家用电器(29.34%)、有色金属(29.07%),如图10。

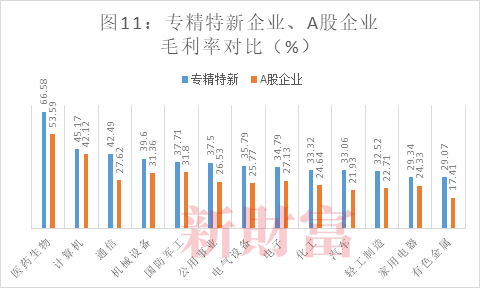

如果以行业毛利率进行对比,可以发现,同一行业的专精特新上市公司全面超过A股,显示其含金量不低。

其中,通信类专精特新公司比A股同行平均毛利率高大约15个百分点,医药生物高近13个百分点,有色金属高近12个百分点,汽车和公用事业高大约11个百分点,电器设备、轻工制造也高大约10个百分点(图11)。这说明,专精特新公司在产业链中的竞争力明显优于A股同行业上市公司。

六、近半公司净利过亿,最高赚26亿超“药茅”

专精特新上市公司的盈利差异较大。2020年,有3家公司归母净利润超过10亿元,其中,圣湘生物(688289)达26.16亿元,甚至超过“药茅”片仔癀,后者净利润16.72亿元。恩捷股份以净利11.16亿元位列第三。

净利润超过亿元的,共计147家公司,大约占所有专精特新上市公司一半。净利润在5000万元至1亿元之间的公司共计94家。也有14家公司还在亏损中,其中8家亏损过亿,两家亏损超过5亿元,即三丰智能(300276)亏损13.12亿元,ST八菱(002592)亏损6.85亿元。

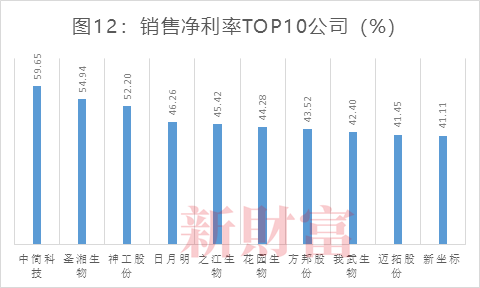

2020年,专精特新上市公司的销售净利润率平均为15.01%,中位数为15.12%,两个参数非常接近。

共计有35家公司的销售净利率超过30%,其中12家超过40%(图12),并有3家公司超过50%,即中简科技(300777)59.65%,圣湘生物54.94%,神工股份(688233)52.2%。销售净利率超过20%共计96家。

在销售净利率超过30%的35家公司中,科创板公司16家,创业板公司12家,主板5家,中小板2家。

七、科创板、创业板公司研发投入力度更大,片仔癀意外垫底

专精特新上市公司2020年研发费用总额165.15亿元,平均每家公司投入大约5600万元。

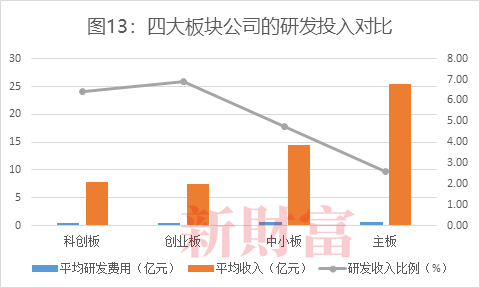

分板块看,科创板上榜公司平均研发费用约5100万元;创业板公司平均研发费用约5200万元;中小板公司平均研发费用近6900万元;主板公司平均研发费用超过6600万元。四大板块分出两大阵营,科创板和创业板公司平均研发费用接近,中小板向主板靠齐。

2020年,专精特新上市公司的营收总规模则达到了3173亿元,其中,科创板公司总收入规模为665亿元,创业板公司为948亿元,中小板公司为564亿元,主板公司为996亿元。

如果按照收入平均值看,科创板、创业板、中小板和主板专精特新公司,分别为7.92亿元、7.52亿元、14.46亿元、25.54亿元。

唯一营业收入超过百亿元的公司就是贵研铂业,其去年总收入超过289亿元。如果去掉这个“大块头”,主板专精特新公司的平均收入将剧降至14.78亿元。

以平均研发费用作对比,掩盖了很多科创板和创业板公司对研发投入的重视程度,因此,按照研发支出总额占营业收入比例更为客观一点。

科创板、创业板、中小板和主板的专精特新公司,去年平均研发/收入比例分别为6.44%、6.91%、4.77%、2.58%(图13),科创板和创业板公司的研发投入力度要明显大于中小板和主板公司。

如果以华为、百度(BIDU.O)、阿里巴巴(BABA.N/09988.HK)、腾讯控股(00700.HK)等科技互联网公司的研发/收入比作为参照,2020年,华为研发费率为15.9%,阿里巴巴约为8%,腾讯约为8.1%,百度则高达18.2%。那么,科创板和创业板的专精特新上市公司研发费率与华为、百度还有相当大距离,但和阿里巴巴、腾讯差距也没有那么大。

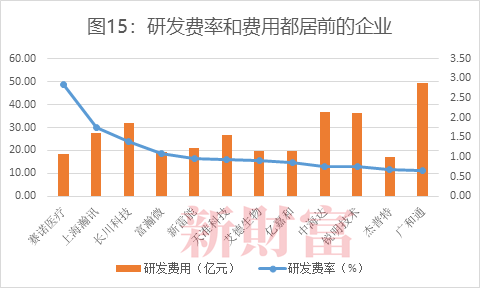

按照研发费用投入绝对值规模看,有7家公司研发费用超过2亿元,32家公司研发费用超过1亿元。广和通(300638)以2.88亿元研发费用排在第一,厦钨新能(688788)2.61亿元,科博达(603786)2.4亿元,中海达(300177)2.15亿元,分居二、三、四位;也有7家公司研发费用低于1000万元。

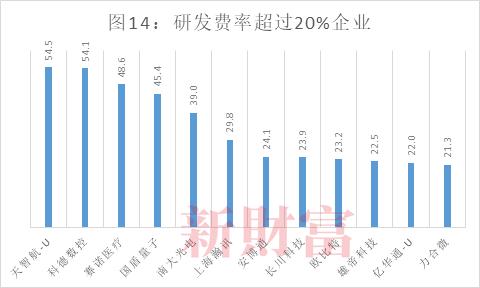

考察单个公司的研发投入力度,有12家公司研发收入比例超过20%(图14),有2家将总收入的一半以上拿去做研发,其中主要做骨科手术机器人研发销售的天智航-U(688277),研发投入比例为54.53%,高居第一;从事高端数控机床的科德数控(688305),研发投入比例为54.08%。

研发费率超过10%的公司共有66家,且排在前31名的都是科创板和创业板公司。

研发费用超过1亿元、研发费率超过10%的“双高”专精特新公司,共有12家(图15),并有3家研发费用超过2亿元,即广和通、中海达和锐明技术(002970),研发费用分别为2.88亿元、2.15亿元、2.11亿元,研发费率分别为11.1%、13.2%、13.1%。

专精特新公司中,市值第一的片仔癀,去年研发费用9800万元,从绝对值看排在第34位,如果对比总收入65.11亿元,其研发投入比仅有1.5%,在296家公司中却意外垫底。

另一家市值超过2000亿元的恩捷股份,研发费率为4.2%,研发费用为1.78亿元,投入力度明显领先片仔癀。

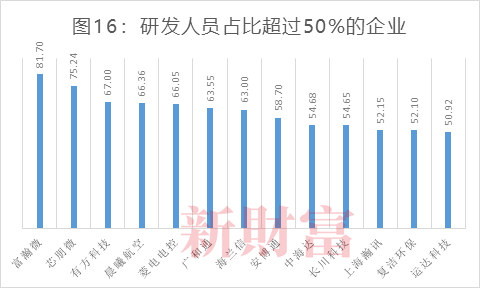

所有专精特新上市公司2020年共有研发人员约5.4万名,平均每家公司超过189人。有13家公司研发人员超过500人,主要从事高精度卫星导航定位系统软硬件产品的中海达(300177)研发人员1543人,也是唯一研发超过千人的公司。

2020年,全部A股公司的研发人员占比平均为17.64%,中位数为13.51%,专精特新公司的研发人员平均占比为22.11%,中位数为18.31%,要领先A股4.5、4.8个百分点。相对更高的研发投入,将使得专精特新公司进一步巩固技术优势,奠定更强的竞争能力。

研发人员占比超过50%的专精特新公司共计13家(图16),前三是富瀚微(300613)、芯朋微(688508)、有方科技(688159),研发人员占比分别为81.7%、75.2%、67%。

八、平均ROE约12.5%,14家公司ROE超过贵州茅台

2020年报显示,专精特新上市公司的净资产收益率(ROE)平均值为12.48%,中位数为11.44%。全部A股公司的ROE平均为5.45%,中位数为8.21%。另外,科创板公司的平均ROE是14.36%,中位数是12.23%;创业板公司平均ROE是5.49%,中位数是8.75%。专精特新公司的ROE优于A股整体表现。

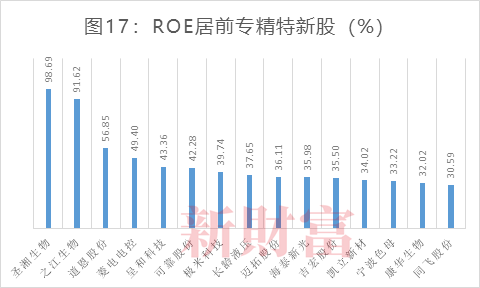

专精特新上市公司ROE呈现两极分化状态。有3家公司ROE超过50%(图17),圣湘生物、之江生物也是仅有两个ROE超过90%的公司,分别是98.69%、91.62%;道恩股份ROE为56.85%。

圣湘生物是国内分子诊断龙头,技术实力强,其新型冠状病毒核酸检测试剂盒于2020年1月28日获批,成为首批获批的6家检测试剂公司之一,还被称为“抗疫第一股”。

和圣湘生物类似,之江生物也是新冠概念股,分子诊断产品齐全,新冠病毒核酸检测试剂盒和仪器设备已销往全球80多个国家和地区,这给公司带来丰厚的利润。之江生物2020年营业收入20.52亿元,同比增长693%;归母净利润9.32亿元,同比增长1709%。

ROE超过30%的专精特新上市公司共有15家,ROE超过20%的则有49家。如果把贵州茅台(600519)去年的ROE即31.4%作为参照,则专精特新上市公司中有14家超过贵州茅台。

截至8月16日,专精特新上市公司的平均市盈率PE(TTM)为31倍,中位数为59.8倍。全部A股公司的平均市盈率为30倍,中位数为29倍。科创板公司平均市盈率为46.5倍,中位数为56.5倍。

创业板有5家公司市盈率都超过负2000倍,科大智能市盈率(TTM)更负52000多倍,导致算术平均值较为异常;中位数则为40.6倍。专精特新公司的市盈率明显领先创业板,和科创板大致相当。这说明市场对于专精特新公司的认可度较高,未来它们可望利用估值上的优势进行更多募资。

九、机构持股超23%,基金和外资配置上升

2021年一季度末,机构平均持股专精特新公司的比例为23.26%,中位数为17.29%,并有40家公司的机构持股占比超过50%。其中,机构持股久之洋(300516)超过7成,福达股份(603166)和佳力图(603192),机构持股比例也接近70%。

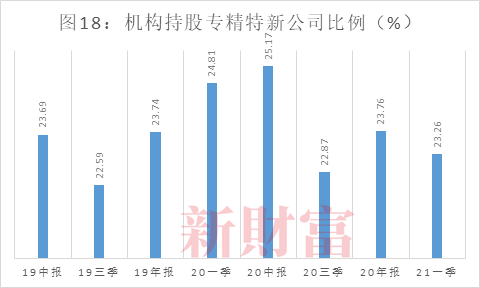

作为对比,截至2021年一季度末,机构在科创板公司的持股比例平均为21.86%,创业板公司为24.02%。专精特新上市公司的机构持股比例略高于创业板和科创板整体水平。据WIND数据,最近8个季度,机构配置专精特新公司的比例都保持在20%以上(图18)。

有研究显示,“专精特新”名单在2019年公布以来,国内基金配置规模总体呈现上升的趋势,但季度和季度之间有较大的波动,而外资对专精特新上市公司的配置呈现持续上升趋势。

至8月18日收市,沪、深股通持股占自由流通股比例,科博达最高,达到30%;艾德生物(300685)、恩捷股份和弘亚数控(002833),也在10%以上。

十、10倍股18家,最高涨287倍,谁是下一个“宁德时代”?

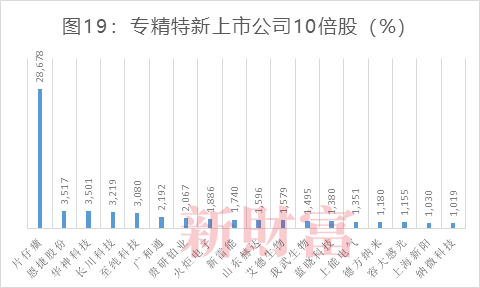

截至2021年8月18日,专精特新上市公司的最新股价相对发行价平均涨幅为412%(后复权),中位数为160%。专精特新公司中,股价涨幅超过10倍的共有18家,片仔癀以大约287倍涨幅领衔(图19)。

涨幅超过30倍的专精特新上市公司,包括恩捷股份涨35倍、华神科技(000790)涨35倍,长川科技(300604)涨32倍,至纯科技(603690)涨大约31倍。广和通(300638)和贵研铂业涨幅也超过20倍。

10倍股中,只有一家是科创板公司,即纳微科技(688690),涨幅为1019%,这与其上市时间较短也有关系。片仔癀上市超过18年,恩捷股份IPO至今也有近5年时间。纳微科技2021年6月23日上市,属于次新股,既有增长潜力,同时也还需要经受住时间的考验。

股价高涨幅背后,是坚实的业绩作为支撑。片仔癀2003年上市,当年收入2.14亿元,归母净利润0.6亿元;2020年总收入65.11亿元,归母净利润16.72亿元,上市后收入和利润分别增长29倍、27倍,利润增幅和收入增幅基本同步,287倍的股价涨幅则在这一经营业绩的基础上又放大了10倍。

恩捷股份2016年至2020年,收入增长274%,归母净利润增长576%。至纯科技2016年至2020年,收入增长431%,归母净利润增长480%。

和10倍股的风光相比,专精特新上市公司中落寞者也不少,尚有11家公司股价不涨反跌,其中跌幅超过四成的有4家公司,即天瑞仪器(300165)、赛象科技(002337)、蓝科高新(601798)和力生制药(002393),上市以来的股价跌幅分别为-43.1%、-44.5%、-45.6%、-49%,力生制药股价几乎被生生腰斩。

天津国资背景的力生制药,产品主要集中于老慢病和常用药,近年新药推出不足,影响利润和估值。2020年公司收入和利润双降,其中收入下滑近三成,归母净利润仅剩900万元,更是断崖式下滑超过95%。

A股公司自上市后百倍股共有50余家,截至8月18日,创业板市值“一哥”宁德时代(300750)上市以来的股价累计涨幅为1817%,总市值11529亿元,专精特新公司涨幅超过宁德时代的共有8家。

整体而言,A股上市的296家专精特新公司展现了高毛利率、高ROE、高研发投入、高市盈率的特征,同时目前多数市值尚低。

一直以来,中国制造工业门类之齐全为世界首位,但在许多关键领域、细分领域仍存在卡脖子的现象。国家批量培育专精特新公司的目的,即在于冲破技术壁垒,进一步强化制造业各产业链上下游的协同效应。

从基本面也可以看出,A股专精特新公司“小巨人”特质凸显,市值规模小,但高盈利能力表明掌握核心技术,而高研发投入等则意味着成长的后劲绵长,从高市盈率及机构持股数据也可以看出,市场资金已在积极介入专精特新上市公司。

如果其能在政策利好下顺利成长,或未来可期。虽然专精特新公司短期内难以成为万亿市值的“大巨人”,却也孕育着成为下一个百倍股的可能。

本文来自微信公众号:新财富(ID:newfortune),作者:鲍有斌