本文来自微信公众号:资本侦探(ID:deep_insights),作者:陈文琦,题图来自:unsplash

丢失半导体行业主导权的英特尔交出了改革中的阶段性成绩单。

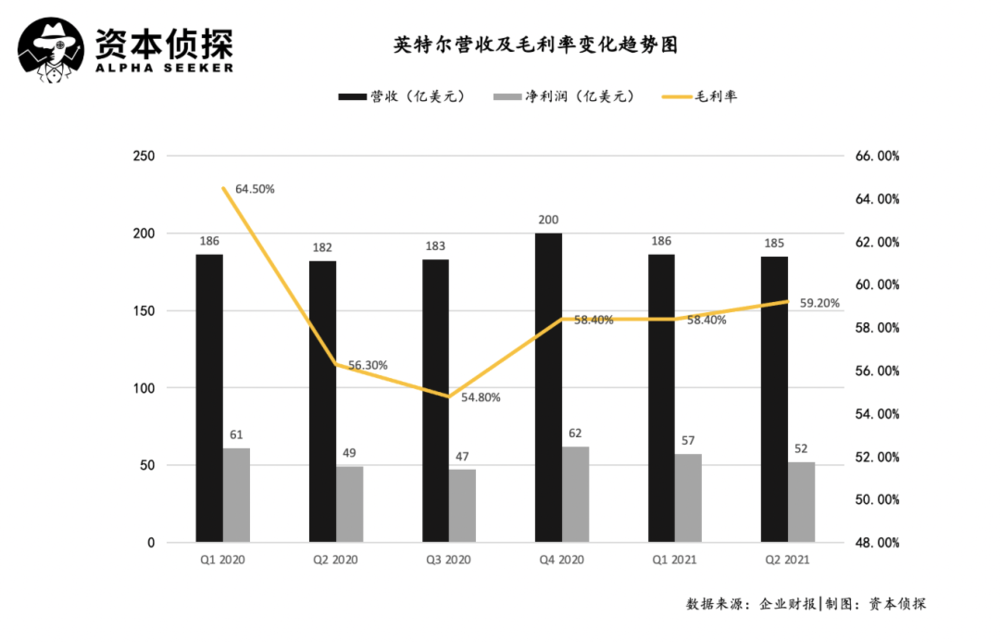

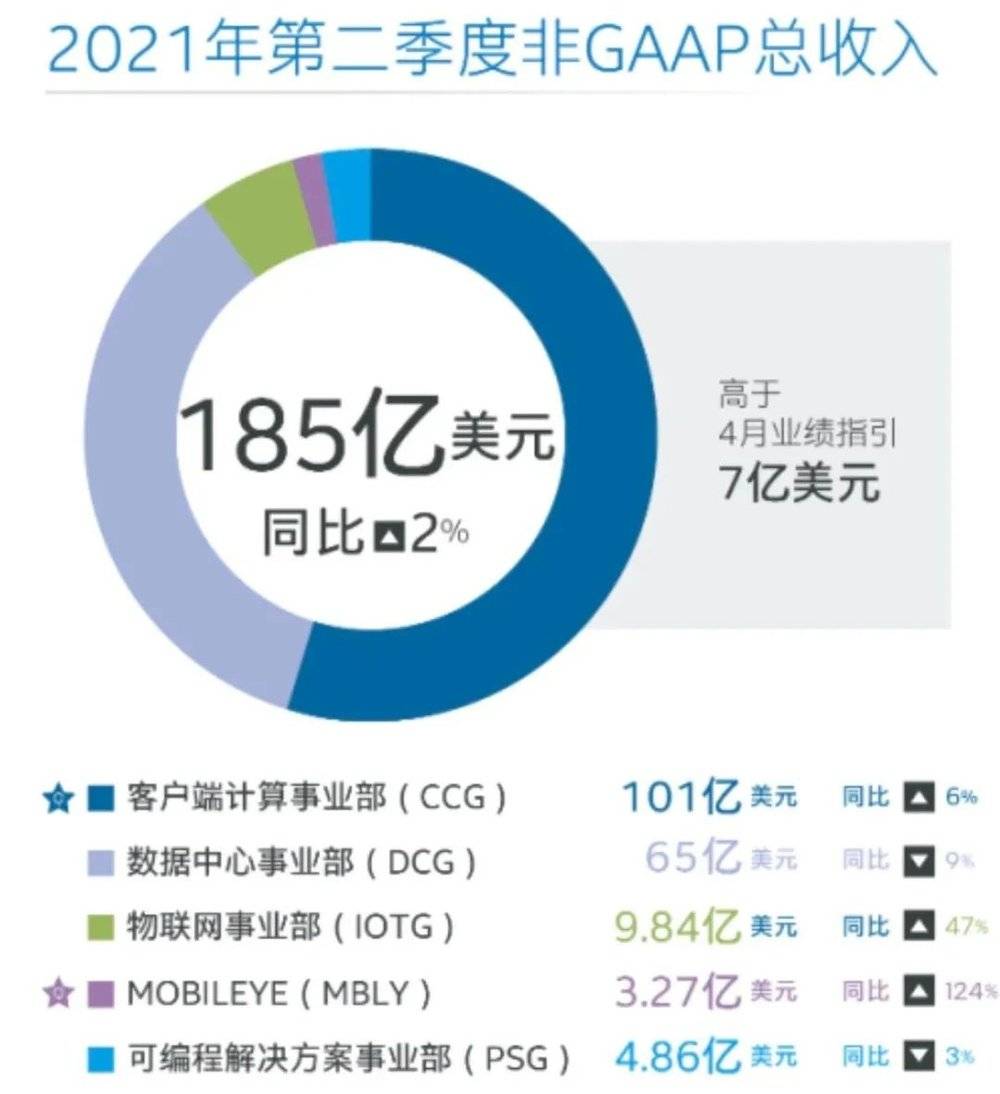

周四美股盘后,英特尔公布第二季度财报,其中营收达185亿美元,同比增长2%;每股摊薄收益为1.28美元,同比增长12%;均超华尔街预期。毛利润率为59.2%,较去年同期增长2.9个百分点,环比上升0.8个百分点,平稳上升,但仍未回到60%准线。净利润同比上升6%,为52亿美元。

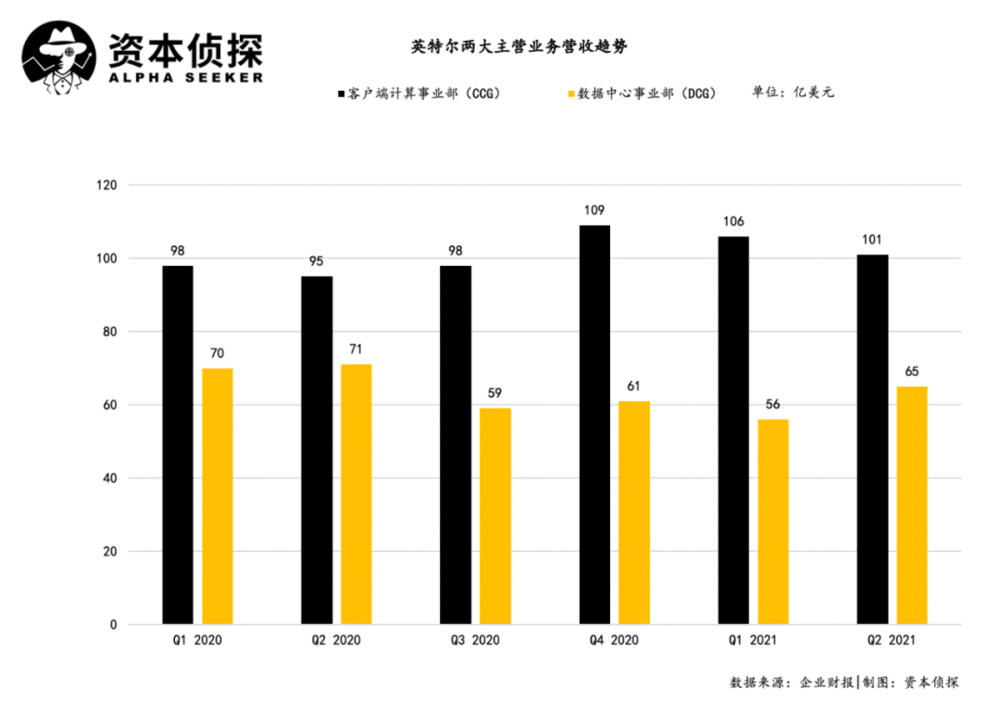

主营业务方面,客户端计算事业部(CCG)营收101亿美元,同比增6%,主要得益于再次创纪录的PC业务。但是,数据中心事业部(DCG)颓势未变,营收同比下降9%,下滑至65亿美元,市场进一步被蚕食。

表现亮眼的还有自动驾驶部门Mobileye,营收飙升124%至3.27亿美元,虽然总营收占比依旧很小。

这份超预期的财报在资本市场反响平平。在第二季度,英特尔股价跌去13%。财报发布后,盘后下跌2.61%,截止目前,停留在54.5美元。主要可能由于下季度指引中,毛利率的显著下滑。

据金融媒体《巴伦周刊》,在覆盖英特尔的分析师中,有18人将股票评为买入,16人给予持有评级,10人看空。平均目标价为66.79美元。

2月份,英特尔老将帕特·基辛格(Pat Gelsinger)走马上任。新CEO对英特尔进行了大刀阔斧的改革,公布了IDM2.0计划,重点主要分为两个部分:

持续发展7nm先进制程和保持封装技术方面的领先性;

变革英特尔在芯片代工方面的路线:在坚持原先IDM模式(Integrated Device Manufacturing,整合设备生产模式)下自有工厂的前提下,进一步扩大与第三方代工厂的合作;重启代工业务,增加产能,从美国和欧洲市场起步,满足全球对半导体生产的旺盛需求。

市场传闻也证明,英特尔也正在代工这条路上前进。7月16日,据《华尔街日报》报道,英特尔正在收购芯片代工制造商格芯(GlobalFoundries),交易金额或将达到300亿美元。若顺利完成,这笔收购案将成为英特尔成立以来最大的一笔交易。但目前,交易前途未卜,格芯CEO日前在采访中否认谈判正在进行,并表示会继续IPO进程。

在摩尔定律失效,先进制程地位落后,后来者如AMD疯狂攻城掠地,资本市场遭遇滑铁卢的当下,被围困的英特尔如何重夺霸主地位?

一、数据中心业务增长失效

两大主营业务,客户端计算事业部(CCG)和数据中心事业部(DCG)依旧占英特尔总营收近90%份额。

英特尔正从PC中心到数据中心进行转型,为云服务提供商、企业以及政府等提供相关产品,这一业务利润丰厚,曾被视作英特尔的增长火车头,但是云计算芯片需求的下滑以及抢占这块蛋糕的同行们都让英特尔的转型之路不再一帆风顺。去年第二季度,得益于疫情带来的对云服务器的需求,数据中心业务营收年增长为43%,但在这次财报中同比下降9%。

PC市场依然旺盛的需求一定程度上弥补了数据中心业务增长放缓的影响,客户端计算业务保持上涨趋势,主要归功于英特尔在PC相关产品的强劲表现,同比增长33%。

但这还能救英特尔多久?

行业研究机构IDC和Gartner最新数据均显示,由于疫情突然爆发的对PC产品的需求,正在回归常态。今年第二季度PC出货量增长已经大幅放缓,虽然对新PC的需求较疫情前高,但全球芯片短缺带来影响限制了增长趋势。

CEO基辛格在电话会议中评论说,他“预计短缺将在今年下半年触底反弹,但该行业还需要一到两年的时间才能完全赶上需求。”

来看其他业务方向。在物联网(Internet of Things)业务中,IOTG事业部营收同比增长47%,达9.84亿美元,Mobileye保持迅猛增长势头,营收增长翻倍至3.27亿美元;存储器事业部NSG营收同比下滑34%至11亿美元;可编程方案事业部PSG营收同比下降3%至4.86亿美元。

本周早些时候,作为自动驾驶行业的头部明星,Mobileye已成为第一家在纽约开始持证路测的自动驾驶公司。Mobileye计划最早将于明年推出一项全面的自动驾驶技术业务,届时该公司计划把他们的系统出售给商业自动驾驶出租车运营商。

Mobileye CEO沙斯华(Amnon Shashua)表示,当前驾驶员辅助系统的销售不仅给Mobileye带来了现金,还提供了更多地理地图数据,这对于将自动驾驶出租车车队扩展到新城市很有价值。

二、不得不打的翻身之战

从去年开始,半导体行业频频出现大手笔收购案,搅动市场,前有英伟达收购ARM,后有AMD收购可编程芯片厂商赛灵思。虽然监管没亮绿灯,两起交易都尚未落地。但是英特尔想买代工厂格芯的着急,也很好理解。

格芯由穆巴达拉投资公司所有,后者是阿布扎比政府的投资部门,但总部位于美国。格芯是英特尔“老冤家”AMD在2008剥离其芯片制造业务时创建的。根据台湾研究公司 TrendForce 的数据,按收入计,格芯约占代工市场份额的 7%,这正是向代工业务迈进的英特尔眼馋的。

2008年也是英特尔和AMD路线的分水岭。英特尔继续大包大揽的IDM模式,承接了芯片从设计到制造到封装的所有环节,而AMD决定剥离制造业务,依靠格芯和其他制造商生产芯片,走了一条更“轻巧”的路。

3月,基辛格宣布在亚利桑那州的两家工厂投入200亿美元;5月,又在新墨西哥州斥资35亿美元进行产能扩张和封装技术。但是重建代工业务的努力可能需要很久才能为英特尔带来可观的利润。亚洲半导体巨头台积电和三星同样投入巨大。今年 4 月,台积电表示将在三年内斥资1000亿美元扩大产能,而三星计划到2030年投资 1160 亿美元。

关于代工服务的扩张,基辛格在电话会上表示,该公司已经与“大约 100 家客户进行了交谈,他们正在与我们讨论代工机会。”

芯片设计商也在向英特尔施压。根据Mercury Research数据,AMD在CPU(中央处理器)市场上长期以来一直仅次于英特尔,在第一季度的个人计算机 CPU 中占有近 20% 的份额。相比之下,2017 年这一比例仅为 8.5%。实现7nmCPU芯片的量产商用,让其股价5年涨了6.8倍。

黄仁勋带领的英伟达也在眼馋英特尔数据中心的业务,推出服务这一市场的芯片。去年,英伟达已超越英特尔成为全球市值最高的芯片公司。

老朋友苹果、微软、谷歌、亚马逊们,也在入局自研芯片后,与英特尔进入分手阶段。去年,苹果,在2020年的全球开发者大会上宣布抛弃了15年的合作伙伴英特尔,将带有ARM指令集的自研芯片M1搭载到其Mac系列产品上,彻底实现移动端和PC端底层计算架构的打通。

英特尔近年的失落很大程度是因为在先进制程上的掉队,被业界戏称为“牙膏厂”。芯片公司们一直致力于将更多晶体管封装到芯片里,进一步提升性能以及设备的电源效率。英特尔从1971年开始,推出封装10微米晶体管的处理器,处于行业领先地位。

但是,随着台积电和三星在芯片先进制程上的追赶,英特尔自身却延宕。早在2016年,英特尔原计划推出的10nm制程最后拖到了2019年才面世,2019年就应该推出的7nm制程技术也因良品率问题被一拖再拖,被AMD和英伟达夺走市场份额。

本月初,据报道,苹果和英特尔将成为第一批测试使用台积电3nm制程的客户,芯片量产时间预计会在明年下半年或是后年初。这是利好英特尔的积极信号。产业观察者表示,英特尔若比竞争对手领先采用台积电的3nm制程,或许可以收复一部分失去的市场占有率。

在推进先进制程方面,基辛格今日在电话会议上表示“7nm 进展顺利”,并宣布将在7月26日公布英特尔“半导体工艺和封装方面的新进展”,证明其在技术上的创新步伐正在加快。

芯片行业的竞争与合作态势变化莫测,没有谁能永据霸主地位。

三、毛利预期下滑

本次财报是基辛格执掌英特尔后给市场的第二份成绩单,目前来看,英特尔尚在转型初期,无论是从财务数据还是二级市场反应来看,都还没有非常显著的成果呈现。

英特尔上调了全年预期,预计2021年营收将达735亿美元。其中,对于第三季度,公司预计营收将略有下降至182亿美元,毛利显著下滑至55%。这与英特尔短期难以摆脱对低毛利的PC业务的依赖相关,同时,扩产和先进制程方面的巨大投入也省不了开销。

芯片短缺还将继续已成行业共识。在未来很长一个时期内,芯片都会供不应求,而欠缺制造能力的危害比供应过剩更深。市场产能过剩,承担库存积压损失的是制造商,但是产量跟不上可能意味着整个的市场,包括手机电脑、娱乐设备、汽车等等行业的增长停滞。整个芯片行业都在全力应对“缺芯”的全球性危机,并希望借此特殊时刻弯道超车。

本文来自微信公众号:资本侦探(ID:deep_insights),作者:陈文琦