来源:21金融圈

当下新能源赛道气氛火热,几大头部公司股价都在历史高位,减持增多并不奇怪。

但李录是芒格亲口认证的“中国巴菲特”,正宗的不能更正宗的价值投资派,而价值投资是排斥择时的。

再加上喜马拉雅资本管理的是一只二级市场基金,理论上并没有退出压力。也因此,李录的减持引起了市场的极大关注。信息披露后,7月14日比亚迪H股暴跌5.64%,7月15日再次大跌3.26%,很难说两者没有关联。

巴菲特爱徒李录大幅减持比亚迪24亿港元

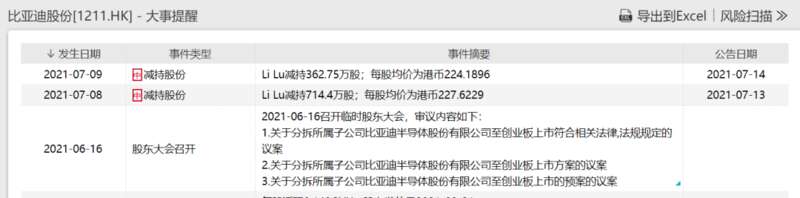

据港交所数据,巴菲特爱徒李录旗下的喜马拉雅资本在近期连续两日减持比亚迪,共计1077.15万股,涉资24.39亿港元。

7月8日,李录减持比亚迪H股714.4万股,每股均价约227.62港元,套现超16.26亿港元,公司持H股比重由7.03%降至6.35%。

7月9日,李录再度以每股224.19港元均价卖出362.75万股比亚迪股份H股,此次套现8.13亿港元,持股比例从6.35%下降至6%。

李录此次的减持速度十分迅速,7月8日比亚迪港股的交易量只有1300万股,喜马拉雅资本的卖出量已经超过了当天一半的交易量。

李录与比亚迪爱情长跑20年

最高持有比亚迪超七千万股

李录与比亚迪的爱情长跑已有20年左右,比亚迪于2002年7月在港股上市,此后李录便多次增持比亚迪股份,在翻阅了比亚迪历年的年报信息后,我们发现李录在2005年成为比亚迪大股东之一,当时李录通过旗下的LL Group,LLC及LL Investment Partners, L.p.持有股数899.75万,占发行总股本的1.67%,占H股的3.02%。

李录在之后的2009年,2014年,2015年,2016年分别增持了比亚迪330.7万股,189.35万股,697.3万股,1100.95万股。

直到今年7月8日减持之前,李录持有比亚迪7365.06万股,占总股本的7.03%。

2021年以来,

比亚迪已经多次被重要股东减持

2021年以来,比亚迪已经多次被重要股东减持。

1月,王传福之妻、比亚迪副总裁李柯减持100万股,套现2亿元。

2月,比亚迪的第二大股东融捷投资减持753.22万股,套现超过10亿元。

融捷投资的实控人为吕向阳,比亚迪的创始人之一、王传福的表哥。

5月,比亚迪的另一位创始人夏佐全也宣布减持不超过1200万股,预计可套现超过20亿元。

5月28日晚间,比亚迪发布公告称,公司持股3.31%董事夏佐全拟减持不超过1200万股A股,占其所持公司A股总股数的比例不超过12.69%。以5月28日,比亚迪在A股的收盘价181.68元进行计算,夏佐全套现约合人民币21.8亿元。

李录推荐比亚迪给芒格、巴菲特

李录推荐比亚迪给芒格、巴菲特伯克希尔持有2.25亿股,坚守13年,浮盈超百倍

这个李录不是一般人,除了是比亚迪H股的第二大股东外,还是股神巴菲特的爱徒。

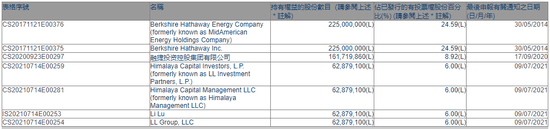

这个李录不是一般人,除了是比亚迪H股的第二大股东外,还是股神巴菲特的爱徒。从2008年至今,他引荐师傅巴菲特买入比亚迪。无论比亚迪股价如何涨跌,伯克希尔·哈撒韦的持股一直岿然不动。喜马拉雅资本则在2008年、2014年数度增持,当了十多年只买不卖的铁杆股东,直到最近的这次减持。

当然,喜马拉雅资本和伯克希尔·哈撒韦获得的回报也是惊人的。按最早的投资算,喜马拉雅资本的回报应在70倍以上,伯克希尔·哈撒韦也在20多倍。

减持不禁引发市场猜想,国内车企市值一哥比亚迪不香了?

据比亚迪2008年公司年报,伯克希尔旗下的附属公司MidAmericanEnergy HoldingsCompany(中美能源控股公司)以每股8港元的价格认购2.25亿股,占总股本的10.98%,占H股的39.61%,交易金额达到18亿港元。

据港交所最新股东持有信息如下表,伯克希尔仍持有比亚迪2.25亿股份,以7月16日最新后复权收盘价917.1港元计算,巴菲特持有比亚迪13年,浮盈已超百倍。

在李录大举减持之后,比亚迪截至到7月16日收盘之前,港股股价连续三个交易日总跌幅达9.3%,A股似乎对此更敏感,三日总跌幅达到15.9%。

在A股,比亚迪股票已经连续4日资金出现净流出,7月16日净流出13.96亿元,4日累计流出58.81亿元。

连遭减持,长期主义者还看好新能源吗?

连遭减持,长期主义者还看好新能源吗?

图:王传福

如今的比亚迪风头正盛,今年刚达成了电动汽车出货100万辆里程碑,拆分出来的比亚迪半导体正在排队上市。动力电池业务方面,新推出刀片电池表现不俗,正与宁德时代激烈交锋,预计到2022年整个动力电池板块也将分拆上市。

行业格局上,目前新能源汽车对传统汽车的大替代才刚刚开始,中国造车企业尚在百家争鸣,真正的NO.1还没有出现,比亚迪看起来是最有力的候选者之一。

7月8日乘联会发布的《2021年6月份全国乘用车市场分析》报告显示,比亚迪6月份新能源乘用车批发销量达40532辆,超过特斯拉的33155辆,再次登顶中国新能源车销量排行榜。

根据乘联会数据,

6月国内新能源乘用车市场多元化发力,共有4家企业零售销量破万辆。其中,比亚迪以4.03万辆的成绩,成功超越上汽通用五菱拿下第一,也结束了后者十个月的“霸主”地位。

一句话,比亚迪的价值还远未到充分释放的时候。李录作为股东陪伴比亚迪走过了十多年的起起伏伏,却在比亚迪眼看要上一个新台阶的时候开始下车,时机着实有些微妙。

但是,当下整个新能源汽车板块的股价都处在高位,比亚迪市值高达6000亿港元,是一年前的三倍,市场对重要股东的减持也就格外敏感。

作为价值投资派的代表性人物,李录的减持是否意味着价值投资派对于当前新能源汽车赛道的判断发生了变化?李录的判断又在多大程度上会成为巴菲特和芒格的参考?

新能源尾盘大跳水!如何解读

新能源尾盘大跳水!如何解读

7月16日,正式启动碳市场线上交易之际,新能源板块却出现尾盘大跳水,龙头宁德时代收跌6.51%,比亚迪收跌5.7%,中证新能源指数跌幅超过3%。

为什么新能源最近走强?目前估值水平高不高?后续还有没有机会?哪些细分领域更值得布局?借道公募基金参与需要注意什么?

多因素引发近期新能源走强;

新能源是未来二三年的主题

汇丰晋信基金研究总监及低碳先锋基金基金经理陆彬:

新能源大涨的背后是有历史大背景的,就是碳中和。无论是国内还是海外,碳中和是大势所趋,在这背景下,相关政策超预期,基本面超预期,业绩也超预期。

今年新能源的上涨不是涨估值,涨的是大家对于2022年业绩预期的上调。

新能源行业作为主要的核心资产,基本面好、空间大、政策强,可能是未来5年最好的赛道之一。首先,板块内的大市值公司特别多,能容纳很多资金。其次,它的细分行业特别多,以新能源汽车产业链为例,包括整车、电池、材料、零部件、智能驾驶等等。

平安基金权益投资副总监张俊生:

新能源相关标的走强不仅是6月以来的事情,其实已经持续了一年多时间。

核心原因在于新能源产业符合政策导向,中国、欧洲、美国持续加码扶持,行业景气趋势持续超预期,无论是未来五到十年的发展前景,还是上市公司短期业绩增速,在各个行业当中皆属于领先水平。

新能源板块的行情,我们整体是比较乐观的。

每一轮牛市或者说每一轮某个板块的大行情,都是由其大的产业趋势决定的。比如2006-2008的金融、地产、资源品的地产基建周期,2012-2015的智能手机、移动互联网行情,2016以来的白酒行情都是由其极强的产业趋势决定的。

同样道理,从2020年开始的这轮新能源(包括电动车和光伏)行情,也是由其新能源产业周期决定的。

广发国证新能源车电池ETF基金经理罗国庆:

新能源板块表现强劲的中长线逻辑是碳中和,国内外都受碳中和影响,政策超预期、基本面超预期,业绩超预期。短期因素来看,主要来自四方面,

一是6月份以来,国内新能源车销量超预期。

二是拜登的新能源刺激计划出来后,美国新能源车渗透率加速。

三是欧洲提升碳中和碳排放标准,导致欧洲新能源车渗透率会进一步加速。

四是受益下游新能源车需求强劲,国内新能源车电池厂在加速扩产。

在碳中和的背景下,全球新能源车以及新能源车电池需求确定性较强,新能源板块大概率在未来5年甚至更长时间保持较高增长。

对于短期估值较高的问题,其实隐含了大家对未来两年高成长的预期以及新能源车渗透率较低的逻辑,对应到中游电池环节,未来几年景气度较高,行业供需比较紧张,这些企业的盈利能力有望得到释放。

基于行业高速增长,估值有望通过时间的推移去消化。

创金合信新能源汽车基金经理曹春林:

中国的电池行业在全球处于明显的领先位置,这些领域的龙头企业未来几年业绩都能充分兑现。

从静态估值看,新能源车当前估值水平处于历史高位,但是新能源车不能用静态的估值来衡量它是否贵,特别是2020年上半年新冠疫情导致的一次性冲击所造成的业绩低基数。

而是要看它的动态估值,新能源车行业相关个股的成长性都非常好,高成长能有效化解较贵的估值,并且对于高成长的板块来说本身就应该享有较高的估值。

不可否认的是,新能源车板块预期差最大、上涨最快的阶段在去年下半年已经完成,未来板块的上涨需要业绩增长不断的兑现来推动。