作 者丨李愿编 辑丨周鹏峰

图 源丨图虫

2月11日,银保监会发布的2021年四季度银行业保险业主要监管指标数据情况显示,2021年银行业总资产稳健增长、信贷资产质量基本稳定、持续加强金融服务、利润保持稳健、风险抵补能力较强。

全年净利润增长12.6%

非息收入占比降至19.81%

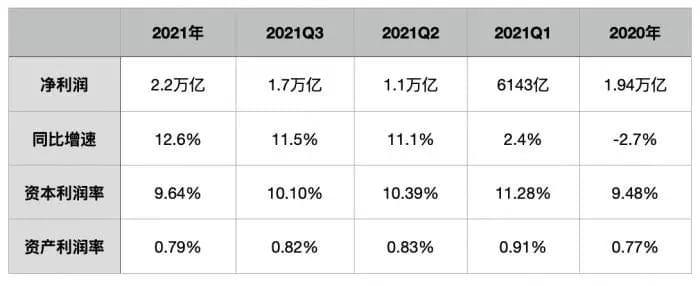

数据显示,2021年商业银行累计实现净利润2.2万亿元,同比增长12.6%。平均资本利润率为9.64%,较上季末下降0.46个百分点。平均资产利润率为0.79%,较上季末下降0.03个百分点。

2020年受疫情影响,商业银行全年实现净利润1.94万亿元,同比增长-2.7%。2021年商业银行经营逐渐恢复,净利润增速逐季提升,从一季度的2.4%提升至全年的12.6%,且高于二季度、三季度增速。

值得注意的是,2021年商业银行净利润中非利息收入占比降至20%以下,为19.81%,2021年前三个季度分别为21.60%、20.8%、20.68%,而2020年四个季度分别为26.62%、23.73%、22.05%、21.04%。

从资本利润率、资产利润率来看,2021年较2020年有所提升,资本利润率从9.48%升至9.64%、资产利润率从0.77%升至0.79%,但从2021年季度来看,呈逐季下降趋势,最高点为2021年一季度,分别为11.28%、0.91%。

主要指标分机构类情况表揭示了不同类型银行的净利润情况,据21世纪经济报道记者测算,2021年大型银行、股份行、城商行、民营银行、农商行净利润增速分别为12.70%、13.37%、11.56%、47.83%、9.06%。而从资产利润率看,仅大型银行、民营银行高于行业平均值。

对于2022年商业银行净利润增速,中国银行研究院预测,预计商业银行净利润同比增速接近6%;交通银行金融研究中心预测,预计2022年上市银行全年净利润同比增速可能回落到6%—10%之间,上市银行全年归属于母公司净利润同比增长6.5%左右。

不良率逐季下降,城商、民营余额增速超20%

银保监会数据显示,截至2021年四季度末商业银行不良贷款余额2.8万亿元,较上季末增加135亿元;商业银行不良贷款率1.73%,较上季末下降0.02个百分点。从全年来看,2021年商业银行不良贷款率呈逐季下降趋势,但不良贷款余额仍在提升,截至2021年四季度末为28470亿元。

此前,银保监会工作会议披露,2021年共处置银行业不良资产3.1万亿元,连续两年处置超过3万亿元;银保监会同时表示要妥善应对不良资产反弹,支持加快不良资产处置。

不过,具体到不同类型银行的资产质量表现情况差异较大。据21世纪经济报道记者测算,2021年大型银行、股份行、城商行、民营银行、农商行不良贷款余额较2020年增速分别为1.66%、-0.62%、20.30%、29.89%、7.41%;而从不良率来看,仅城商行较2020年有所提升,至1.90%,农商行不良率持续保持高位为3.63%,民营银行得益于贷款规模增速较快,不良率微降至1.26%。

交通银行金融研究中心认为,随着商业银行的风险偏好更加审慎以及不良资产处置力度的加大,预计2022年资产质量整体平稳可控,不良率将保持在1.8%左右。“监管通过提高不良容忍度来激励开展普惠金融业务,商业银行亟需提升风险定价能力和风险化解能力。”中国银行研究院提醒。

小微贷款余额50万亿

普惠型增速降至24.9%

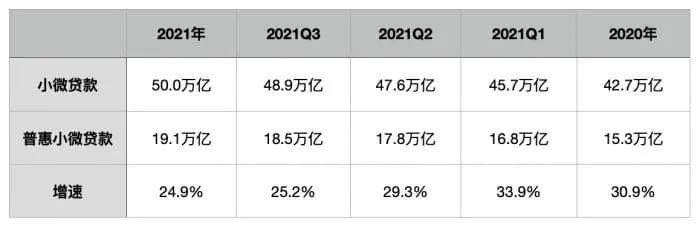

服务小微方面,银保监会披露,截至2021年四季度末,银行业金融机构用于小微企业的贷款(包括小微型企业贷款、个体工商户贷款和小微企业主贷款)余额50.0万亿元,其中单户授信总额1000万元及以下的普惠型小微企业贷款余额19.1万亿元,同比增速24.9%。保障性安居工程贷款余额6.3万亿元。

不过,值得注意的是,随着普惠型小微企业贷款余额不断增加,增速也不断下降,2021年四个季度增速逐季下降,2021年全年增速为24.9%,较2021年一季度下降9个百分点。

2022年,小微企业预计仍是商业银行支持的重点领域。银保监会要求促进中小微企业融资增量、扩面、降价;央行要求落实好支持小微企业的市场化政策工具。

央行在2021年四季度货币政策执行报告中表示,下一步要充分发挥好两项直达工具接续转换后的市场化政策工具的牵引带动作用,进一步激励地方法人银行加大对小微企业、小微企业主和个体工商户的支持力度,积极挖掘新的合理融资需求,提高普惠小微信用贷款比重,持续推动普惠小微贷款“增量、降价、扩面”,有效缓解小微企业融资难、融资贵问题。

此外,银保监会还披露,截至2021年四季度末商业银行资本充足率为15.13%,较上季末上升0.33个百分点;一级资本充足率为12.35%,较上季末上升0.23个百分点;核心一级资本充足率为10.78%,较上季末上升0.12个百分点。

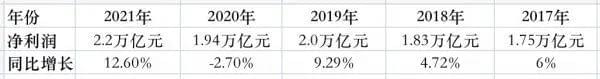

2.2万亿!商业银行竟创出5年利润新高!

2.2万亿元,同比增长12.6%!

商业银行2021年交出了创近五年来历史新高的净利润额度和增幅。

2月11日,银保监会披露2021年四季度银行业主要监管指标披露了商业银行累计实现净利润数据。

分机构来看,2021年大型商业银行实现净利润12313亿元,同比增长12.70%,股份制商业银行实现净利润4656亿元,同比增长13.37%,城市商业银行实现净利润2394亿元,同比增长11.57%,民营银行实现净利润136亿元,同比增长47.83%,农村商业银行实现净利润2130亿元,同比增长9.06%。

中国邮政储蓄银行研究员娄飞鹏表示,银行是顺周期行业,2021年国内经济持续恢复,从基本面方面为银行业恢复增长提供了支撑,同时银行业围绕更好服务实体经济主动努力,共同作用推动银行业经营业绩向好。

“2021年跟2020年相比银行利润反弹强劲,这主要是因为2020年受疫情影响,银行大幅提高了拨备,因此2020年银行净利润的基数较低,导致了2021年银行业绩出现较大反弹。”

瑞银中国金融业研究主管颜湄表示,2022年银行净利润增长低基数不再,同时银行业将面临不少挑战,因此业绩增速将有所下行,但下行幅度不会大。

上市银行业绩全线飘红

此前陆续披露的上市银行业绩快报也透露出银行2021年净利润增长显著。据记者统计,截至2月11日,共有19家A股上市银行披露2021年业绩快报。

分类型来看,当前国有大行尚未披露业绩数据;股份行走出此前盈利乏力的低迷态势,光大银行、招商银行、兴业银行、中信银行、平安银行2021年归母净利润分别同比增长14.73%、23.20%、24.10%、13.60%和25.6%。

A股上市城(农)商行方面,截至2021年末,仅紫金农商行一家归母净利润增速低于10%,为5.20%;瑞丰农商行、厦门银行、长沙银行、上海农商行归母净利润增长在“10”区间,分别同比增长15.02%、18.65%、18.09%、18.81%。

而江苏银行、宁波银行、张家港行、苏州银行、苏农银行、青岛银行、常熟银行、江阴银行、齐鲁银行归母净利润同比增幅均超过20%,分别为30.72%、29.67%、29.77%、20.57%、20.72%、22%、21.13%、20.81%、20.52%。

银行板块还有多大上涨空间?

数据显示,银行板块年初至今已涨8.15%。

兰州银行作为今年首家上市的银行股,上市至今已涨74.51%。

此外,今年以来,成都银行涨幅已超20%,为20.50%;兴业银行、江苏银行、苏农银行、常熟银行、邮储银行、杭州银行年初至今涨幅均超15%。

今年以来为何银行股表现不俗?从研报来看,今年以来银行股表现较好收益率与上市银行业绩快报陆续发布以及宏观政策面分不开。

财信证券发布的银行业月度报告显示,1月银行股表现较好,绝对收益和相对收益都较为突出,分析背后的原因,一是各家银行陆续披露业绩快报,大多表现优异,超出市场预期,化解经济下行对银行业绩的悲观预期;

二是经济稳增长,政策发力提振市场信心,利率下调促进信贷总量持续增长,打开银行未来发展空间;

三是美联储加息预期愈发明确,市场调仓动作加大,作为低估值的防守板块银行股成为市场目标。稳增长的政策持续发力,各地房地产政策陆续放松,银行业务扩张的积极信号频发。

光大证券王一峰团队的研报则指出,银行基本面有支撑,“宽信用”仍在途,在经济下行压力仍大,各项稳增长政策持续推进的背景下,市场仍对“宽信用”抱以期待,叠加银行自身基本面具有较好支撑、现阶段估值及机构持仓比例仍处相对低位,预计节后仍会录得较好表现。