除了此次引发争议的持股计划和激励计划,被“围观”的神州泰岳及其董事长冒大卫,也相当有话题。

神州泰岳曾在2009年依托中国移动的“飞信”外包业务闪耀上市,成为第二家登陆创业板的上市公司,一时风光无限。

冒大卫在成为神州泰岳董事长前,曾是北京大学光华管理学院党委书记,北京大学副总会计师、医学部主任,还在中央国家机关和地方政府多个部门任过职,担任多家金融机构和上市公司的顾问。

当跌下神坛的神州泰岳遇上下海经商的冒大卫,业绩还未一鸣惊人,0元股权激励先震惊四座。

众多打工人激愤不平:上市公司1亿元回购股票,六成却要赠给高管,虽说有解锁条件,但这真的合理吗?

“0元计划”始末

2021年7月5日收盘后,神州泰岳一连发布了13份公告。其中比较重要的,是一份员工持股计划和一份股权激励计划。

这里需要说明一下,员工持股计划和股权激励是有区别的——证监会、交易所对前者要求更宽松,对后者更为严格。

其中最明显的两点在于:在授予价格方面,股权激励方案要求不得低于股票票面金额的一半,但员工持股计划则无明确规定;在考核指标方面,股权激励应当以具体的公司绩效和个人绩效为基础,员工持股计划则也无明确规定。

神州泰岳发布的员工持股计划,大致方案是公司计划拿出此前以自有资金回购的不超过2594.79万股股票,以0元为对价,向不超过100人进行分配。其中作为董事长兼总裁的冒大卫,和子公司壳木游戏负责人易律,分别获得其中的40%和22.5%。

按照2021年7月15日4.80元/股的收盘价计算,两位高管将分别获得价值约4982万元和2802万元的股份,占上市公司股份总数的0.53%和0.3%。而2020年两位高管的薪酬分别是202万元和1329万元。

当然,所谓“0元持股计划”,也不是完全白送。公告约定,相比于2020年的净利润水平,神州泰岳2021年和2022年需要分别完成15%和25%的增长,或者合计实现8.4亿元净利润。在那之后,自股票过户后,每12个月解锁50%。

也就是说,两年之后,参与计划的员工们就可以自由地卖股票了。

另一份股权激励计划,涉及的是神州泰岳的一家子公司鼎富智能,大致方案是拿出不超过这家公司注册资本30%的股份,同样以0元为对价,授予核心骨干进行绑定和激励。

其中有15%的股权,将授予神州泰岳和鼎富智能董事长冒大卫,7%授予神州泰岳和鼎富智能副董事长胡加明,其余部分授予核心骨干员工。

但公告里并未提及股权激励计划对应的具体考核要求。

隔日,深交所就下发了第一份关注函,询问神州泰岳这样的计划是否合理?是否公允?是否在变相向董、监、高输送利益?

结果神州泰岳在7月12日回复表示:合理,公允,无利益输送。并且针对股权激励计划,补充说明了具体考核要求——鼎富智能需要在3年内实现整体估值不低于20亿元的水平,且股票锁定期不短于3年。

不低于20亿元的估值,意味着股权激励计划中授予冒大卫和胡加明的股权,价值分别在2.3亿元和1.08亿元以上。

但深交所显然并未放下疑虑,7月13日再发关注函问询:冒大卫凭什么能够拿这么多股权?除了公司20亿元的估值之外,在鼎富智能公司层面和参与计划的员工个人层面,还分别需要满足什么具体考核指标?

第二天7月14日晚,神州泰岳在回复中细数了冒大卫入职以来,为神州泰岳作出的一系列贡献,并补充了鼎富智能“需要在3年锁定期内实现合计6亿元以上收入”这一考核指标。

根据公告,公司将在2021年至2024年分摊这两项计划的成本,合计金额高达3.39亿元。

深交所的疑虑是否打消还未可知,最终这两项计划能否通过,也要等7月22日股东大会表决之后见分晓。我们可以先从神州泰岳这家公司的发展史,看看这种激励方式是否合理。

诞生于“飞信”的光环下

在微信称霸移动端之前,中国移动曾推出过一款叫做“飞信”的通信软件,可以实现免费短信、多人语音等功能,高峰时期号称拥有5亿注册用户、9000万月活用户。

这款产品,就是由中国移动当时外包给神州泰岳进行开发和运营的。

神州泰岳2009年登陆创业板,成为第二家创业板上市公司。其当时的主要业务,就是为国内电信、金融等行业的大中型企业和政府部门,提供IT运维管理的整体解决方案,包括软件产品的开发与销售等。

上市之初,其最大的特征就是依赖于中国移动的“飞信”。

当时的招股书显示,2007年、2008年和2009年1-6月,神州泰岳来自中国移动飞信业务的运维支撑外包业务收入,分别为8773.92万元、2.78亿元和2.25亿元,占当期营业收入的19.82%、53.5%和68.99%,大客户依赖症相当明显。

后来的故事大家都知道了,飞信并没能支撑多久,在微信诞生后慢慢退出了舞台。

与之相对应,神州泰岳从2017年开始进入明显的业绩下滑阶段。其收入从2016年的29.37亿元,一路降至2019年的17.77亿元;净利润则从2014年的6.24亿元,降至2019年的巨亏14.74亿元。

年报显示,2019年的巨亏背后,是6.02亿元的资产减值损失(主要为商誉减值)、3.46亿元的坏账损失和1.36亿元的金融资产价值变动损失。

商誉减值可以看作前期并购埋下的隐患,坏账损失则可视为收入大幅增长的同时,信用政策失效的恶果。

在此之前,神州泰岳从2013年开始进行了十余次并购,交易总价值在28亿元左右,大多是通过向资本市场融资获得资金。其中金额最大的分别是2013年12.15亿元并购天津壳木(游戏公司),以及2016年6亿元并购鼎富科技(信息咨询公司)。

壳木游戏并表后业绩逐年增长,给神州泰岳带来的收入从数千万元增至2019年的8.6亿元。

但花费6亿元买来的鼎富智能,预期净利润本来是从2016年的885万元增至2020年的1.18亿元。实际情况却是2019年、2020年和2021年1-3月,其扣非净利润分别为-8959.31万元、-734.1万元和-943.75万元,2021年一季度收入规模只有198.53万元。

到了2020年,神州泰岳却突然“起飞”了。

年报数据显示,神州泰岳2020年实现收入35.96亿元,归母净利润3.51亿元,分别同比则增长102.32%和123.82%——就像原地复活的超人。接下来的2021年一季报和半年报业绩预告,也同样相当好看。

发生了什么呢?

公告显示,业绩增长的主要原因是壳木游戏旗下游戏产品《Age of Z Origins》和《War and Order》充值流水大幅增长,另外传统ICT业务(信息产业与通信产业的统称)也恢复了增长。

就是在这样业绩大增的背景下,神州泰岳于7月5日放出了开头的那两份计划。那么,计划中受益最大的冒大卫、易律和胡加明,在公司近几年发展过程中,又都扮演了什么样的角色?

从入职时间来看,进入公司最早的是易律,2011年加入天津壳木游戏,2017年担任壳木游戏副总裁,2018年至今担任壳木游戏首席执行官,2019年5月起担任神州泰岳董事。

作为2020年和2021年上半年为神州泰岳贡献业绩最多的游戏板块负责人,易律的功劳相对“坚实”一些,是此次员工持股计划中受益第二的管理层,证监会在第二份问询函中并未点名易律。

受益最大的冒大卫,争议最大。他在2018年加入神州泰岳任职董事,2019年1月起担任子公司新媒传信执行董事,当年新媒传信亏损-8992.27万元,亏损幅度同比大幅提高。冒大卫还从2020年3月起担任子公司鼎富智能董事长,因此,鼎富智能2020年和2021年持续低迷的业绩,按理说,冒大卫要承担部分责任。

按照公司回复关注函的内容,冒大卫其实也对壳木游戏的战略规划以及公司各方面的规划下了不少功夫,但从其直接任职过的两家子公司业绩来看,结果并不太尽如人意,这也是证监会点名冒大卫的原因之一。

2019年进入神州泰岳担任副总裁兼董事会秘书的胡加明,虽然进入公司年限最短,但也可能从股权激励计划中获得高达1亿元的奖励。

细看履历,可以发现他2014年从北京大学光华管理学院硕士毕业,而那也是冒大卫曾经担任党委书记和副教授的地方。2020年开始,胡加明作为神州泰岳子公司鼎富智能的董事兼总经理,直接对当时作为鼎富智能董事长的冒大卫负责。

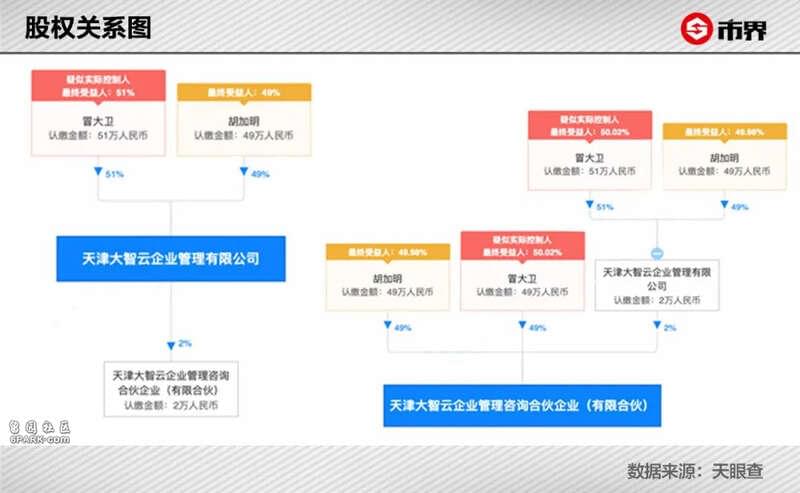

工商信息显示,上市公司之外,冒大卫和胡加明共同作为天津大智云企业管理有限公司和天津大智云管理咨询合伙企业仅有的两个股东,两家公司经营范围均为企业管理。

而在一家叫做宁波寰寰潽潽企业管理咨询的合伙企业中,冒大卫、胡加明和易律均为股东,胡加明同时是公司法人,经营范围包括了企业管理、技术服务、技术开发等。

而在一家叫做宁波寰寰潽潽企业管理咨询的合伙企业中,冒大卫、胡加明和易律均为股东,胡加明同时是公司法人,经营范围包括了企业管理、技术服务、技术开发等。作为“0元计划”受益最大的三位公司高管,在上市公司之外共同成立公司,不免让人对三人间的关系,再添一层疑虑。

神州泰岳,底色几何?

内部联系暂且不表,“0元计划”要解锁无法绕过的坎,其实是神州泰岳本身业绩需要增长。

伴随着2013年以来的一系列并购,神州泰岳的商誉从2013年的0.33亿元增至2018年20.39亿元,占总资产比重达到30.73%,占净资产比重更是达到了40%左右。

相比于平均每年4亿元左右的净利润,20亿元体量的商誉一旦发生减值,大概率就是巨亏。比如2019年15亿元的亏损,商誉减值贡献了大约1/3。

神州泰岳目前在A股信息科技咨询与其他服务行业中,市值排名第16。与排名前20的上市公司相比,商誉占总资产的比重在2016年至2020年均高居前三。

即便是2019年商誉发生4.69亿元的减值后,这一比例仍然居高不下,近三年均处于同行业第一的高水平。这就是一个危险的“定时炸弹”。

注:排名范围为Wind信息科技咨询与其他服务行业中A股市值前20名上市公司,排名方式按照数值从大到小降序排列

除此之外,值得注意的是,2020年虽然业绩大幅增长,但新增的游戏收入主要来自海外,且主要由《Age of Z Origins》和《War and Order》两款游戏的充值流水贡献,这与以往的收入结构相比有较大的不同。

2018年及以前,神州泰岳来自海外的收入始终保持在30%以下。但从近两年开始,比重明显提高,2020年来自海外的收入甚至已经达到了64.68%。

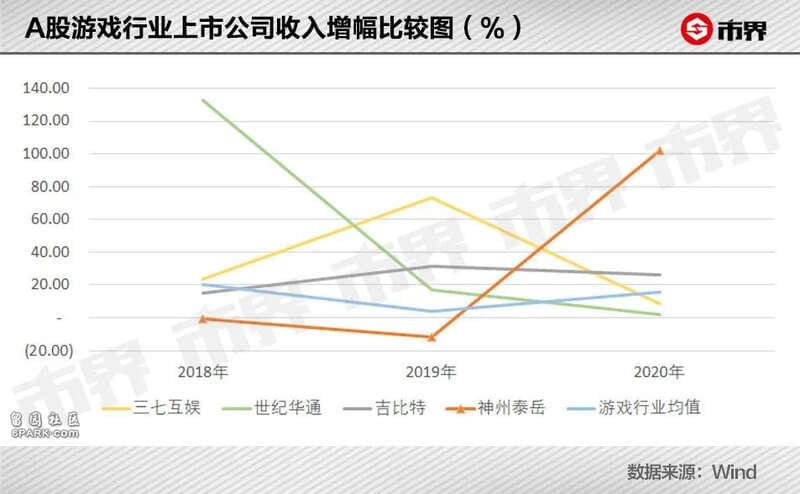

与此同时,比较A股游戏行业上市公司近三年的收入增长情况,神州泰岳在2020年高达102.32%的同比收入增幅,不仅超出了15.97%的行业均值,也远高于市值排名前三的游戏行业上市公司——三七互娱、世纪华通和吉比特。

注:三七互娱、世纪华通、吉比特为A股Wind家庭娱乐软件行业市值排名前三的上市公司,游戏行业均值为A股Wind家庭娱乐软件行业27家上市公司平均数

还有一点,2019年以来,神州泰岳对大客户的依赖症问题又“复发”了,前五名客户占总收入的比重,在2020年高达83.47%,光是前两名的占比就已经合计达到63.8%。一旦其中一个大客户发生问题,对整体业绩和应收款将产生明显打击。

异于同行业的收入增幅,大部分是来自海外的游戏充值流水,且收入来源高度集中,一般这几个因素同时出现时,需要对一家公司的业绩持更审慎的态度。

2009年依托中国移动“飞信”业务成功上市,2014年至2016年到达自身的业绩高光时期,神州泰岳的市值在2015年6月最高点曾达到537亿元,居A股同行业前列。

而目前4.8元的股价和94亿元的市值,相比当年缩水了82%。过程中的几个股价高位,均不乏套现减持的股东。

未来神州泰岳要走上阳光大道,不仅需要翻过商誉这座大山,持续不断地生产出有生命力的游戏产品,保持ICT业务不掉队,还要将“身陷泥潭”的鼎富智能拉上岸——将其从虚值6亿元(早期收购价)的亏损子公司,打造为价值20亿元的优质资产。

这一系列挑战,着实不容易。而上市公司高管在加入公司仅三年,就一边拿着上百、上千万的薪酬,一边重复安排各种巨额的股权激励。他们给公司究竟带来多少价值,也难免市场争论不休。

毕竟在资本市场上,上市公司用各种“财技”让财务数字变得好看,已有太多先例。