在猪肉价格下行期间,饲料业务未能为公司提供足够的对冲。本文来自微信公众号:巴伦周刊(ID:barronschina),作者:刘伟杰,原文标题:《新希望跌去四成,猪周期不是全部的故事》,头图来自:视觉中国

过去近十个月,新希望(000876.SZ)股价自历史最高点下跌了近七成,2021年年内跌幅也达到了近40%。

2020年9月2日,新希望股价达到历史最高点42.20元,之后一路下行,2021年年内触及最低点13.27元。截至7月12日收盘,新希望股价收报13.61元,总市值613.2亿元。

《巴伦周刊》中文版认为,尽管新希望年内股价已下跌较多,但尚未探底的猪周期仍令其短期内面临较大的下行压力。而中长期看,除了猪周期,饲料业务占营收超一半的业务结构,仍对其利润增速形成拖累。新希望要实现“稳定成长性的优质蓝筹股”目标,仍需寻找新的突破点。

一、逃不开的猪周期

2020年新希望净利润的近一半是由猪产业贡献的,猪肉价格的走势对其影响巨大。过去一年,新希望在资本市场的表现跟猪肉价格的走势十分贴近。

根据农业农村部数据显示,2021年第26周(即2021年6月28日~7月2日),16省(直辖市)瘦肉型白条猪肉出厂价格总指数的周平均值为每公斤22.31元,环比上涨28.5%,同比下跌52.9%。

过去一年,中国国内瘦肉型白条猪肉出厂价格总指数下跌近60%。2020年7月瘦肉型白条猪肉出厂价格月度总指数达到47.28元/公斤。

近期猪肉价格也曾出现利好消息。6月28日国家发改委发布一级预警,中央和地方将启动猪肉储备收储工作,当天整个猪肉板块出现跳涨,涨幅达4.26%,新希望股价大涨7.02%收报15.10元。

不过,目前关于这一轮猪周期是否已经运行到底部,市场存在不同说法。猪周期的循环轨迹大致规律是肉价上涨——母猪存栏量大增——生猪供应增加——肉价下跌——大量淘汰母猪——生猪供应减少——肉价上涨,一个猪周期2至3年。2019年猪肉高涨,行业新周期启动,在2020年行业增加生猪养殖投入,生猪养殖的增加带动生猪饲料的增长,进而带动生猪及饲料行业的业绩飞涨。生猪及饲料行业企业不同程度地分享到行业新周期红利,因此新希望也是在2020年9月达到了股价高点。

2021年处于该轮猪周期的后半段,即下行阶段,生猪供应增加,市场上猪肉价格和生猪价格下降,同时,猪肉和生猪价格下降会影响猪供应和养殖减少。

中泰宏观首席分析师陈兴近期表示,猪价止跌信号隐现,价格拐点临近。而IPG中国首席经济学家柏文喜认为,从目前各大猪企的养殖产能以及能繁母猪的数量、肉猪存栏与出栏、补栏态势与消费市场走势来看,接下来猪肉还有继续降价的空间。2022年春节前后,新的猪周期将启动,届时猪肉供应量可能会减少,猪肉价格将会再次上涨。

当然猪肉价格下跌的影响并不是只对新希望产生了这样的影响,猪肉养殖龙头企业牧原股份(002714.SZ)自2021年2月份的高点92.53元下跌了近40%,但2021年内仍微涨6.46%,而在2019年至2020年这一轮猪肉上涨中,新希望两年股价上涨了213.73%,同期牧原股份上涨了394.78%。

从猪周期上行阶段和下行阶段两家企业不同股价表现来看,资本市场显然不是从猪周期这个单一角度在对两家企业进行解读。

二、“压舱石”饲料业务利润被侵蚀

传统上,新希望是饲料行业龙头,其饲料业务在国内饲料行业多年保持规模第一。2016年,新希望才开始进入生猪养殖业,并快速布局全国。

不过迄今为止,饲料仍然是新希望的营收支柱,以2020年为例,占公司总营收的比重超过一半。

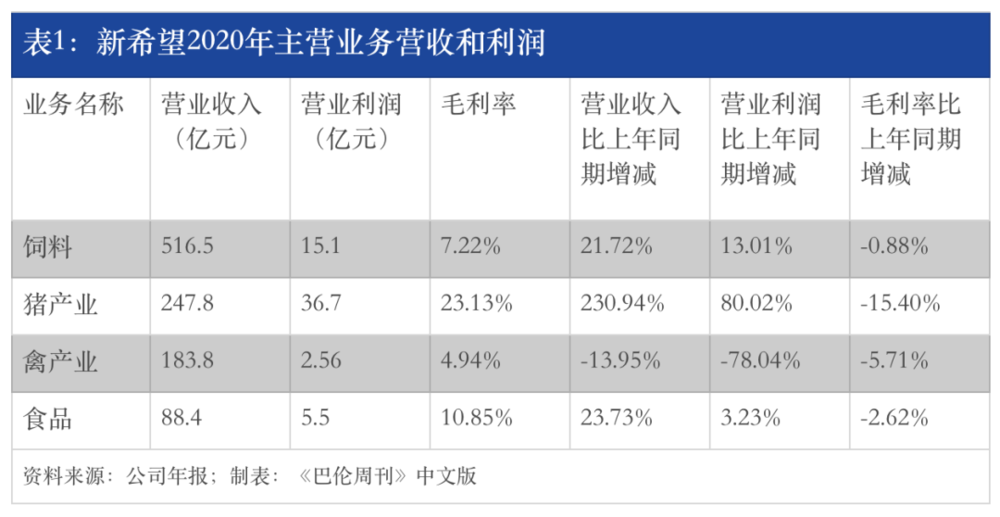

但是从财务表现上来看,饲料业务的毛利率并不高,2020年仅有7.22%,远不及猪产业的23.13%。2020年新希望净利润的近一半是由猪产业贡献的,饲料行业仅贡献三成左右。

这一业务结构拖累整体净利润增速。在猪肉价格处于上升期的时候,新希望的利润增长明显不及牧原股份等猪饲养占营收绝大部分的公司。2020年,牧原股份的营业收入和净利润分别上涨了178.31%和348.97%,而该公司生猪业务营收达551.1亿元,占总营收98%。

2020年新希望营业收入同比增长了33.85%,但归属股东净利润同比下降1.94%。当然,这其中因民生银行投资收益下降造成的影响,若只看农牧业务,则同比增幅为17.1%。

另一方面,在猪肉价格下行期间,饲料业务也未能为公司提供足够的对冲。新希望2020年年报称,饲料原料成本通常占饲料总成本的90%以上。作为主要饲料原料,2020 年,玉米价格突破五年内新高,豆粕价格也因南美疫情导致港口关闭影响大豆出口而短期出现攀升。2021年上半年,玉米价格涨幅更是超过2020年同期。

饲料行业通常采用成本加价法的定价方式,饲料原料价格的波动还可以部分向下游养殖环节传导,缓解原料价格上涨带来的压力。但随着新希望畜、禽养殖业务在公司营收中的占比越来越大,原料价格上涨对其整体利润影响就会越来越大,也就是说饲料业务的相对比较稳定的利润部分被养殖业务成本上升侵蚀了。

三、造血能力决定谁是下个阶段的强者

当前,正是派发年度股息的时候,但是新希望在年报中表示,2020年度不派发现金红利,不送红股,不以公积金转增股本,未分配利润结转至下一年度。

新希望1998年3月11日登陆深交所,Wind数据显示,该公司累计实施分红16次,累计实现净利润296.22亿元,累计现金分红62.97亿元,分红率21.25%。

无论从现金分红总额还是从股利来看,2013年到2016年属于高点,最高的是2015和2016年,现金分红总额分别为11.46亿元和21.08亿元,每股股利分别达到0.55元和0.5元。

同时,Wind数据显示,上市以来,新希望共融资818.59亿元,其中直接融资313亿元,占比38.24%,间接融资(按增量负债计算)为505.59亿元,占比61.76%。

在直接融资中,首发融资只占0.34%,之后的定向增发占到17.89%,发债券融资占到14.89%。

2020年,新希望表示不分红的理由是,由于投资发展及日常经营对资金需求较大。

自2016年以来,新希望的资产负债率在不断上涨,Wind数据显示,自2015年末至2020年末,其资产负债率分别为31.46%、31.66%、38.2%、42.98%、49.16%和53.06%。

如今猪饲养行业进入了下行阶段。一位不愿具名的业内人士对《巴伦周刊》中文版表示,这个阶段要比较的是谁更能熬得住,熬死了对手,侵蚀了阵亡的对手们留下的市场份额,它在下一个周期高点就可以活的更好。

而这最重要的因素之一就是现金流,特别是自身造血能力。

《巴伦周刊》中文版对比分析了新希望、温氏股份和牧原股份在2014~2020年的经营活动产生的现金流净额、投资活动现金流出额。希望通过过去的状况,分析出谁最有可能“熬”的过对手。

不难看出,新希望近两年异常激进,在这三家公司中最激进,2020年该公司经营活动产生的现金流净额/投资活动现金流出额仅为15.71%,说明该公司投资的现金流大多数都并非由自身经营产生的。该公司2020年筹资产生的现金流净额311.33亿,牧原和温氏分别为261.24亿元和47.53亿元,新希望也在三家企业中最多。

新希望的投资活动现金流出额在2019和2020年有巨幅增加。其中,2019年的109.31亿元是2018年43.80亿元的2.5倍,而2020年360.06亿元又是2019年的3.3倍。

另外,公司经营活动产生的现金流净额/投资活动现金流出额,在2014~2016年出现大幅攀升,当时公司经营主体为饲料业务,经营稳健,后续逐步在养猪业加大投资后,这一数值逐渐回落,2020年创下新低。

四、距离“稳定成长性”还有多远

2016年,新希望就提出了“做强饲料、做大养猪、做精肉禽、做优食品、做深海外”的中长期战略,打造产业间畜禽多元化与产业内农食一体化的均衡布局,致力于成为具有稳定成长性的优质蓝筹股。

但是从近期业绩表现上来看,新希望尚未实现“稳定成长性”这个目标。2020年第四季度,新希望归属股东净利润为亏损1.4亿元,比第三季度的19.2亿元,大幅下跌超20亿元,其股价也在2020年9月2日达到历史最高点42.20元后一路下跌。2021年一季度,新希望归属股东净利润1.36亿元,同比下降63.62%。

此外,新希望2020年以来公司管理层变动频繁,尤其是2020年下半年至2021年年初,需要公告的高管变动达到6人,包括总裁及三位副总裁,这六个人分别是,公司董事兼总裁邓成、副总裁韩继涛、副总裁王维勇、首席战略投资官杨守海、副总裁兼财务总监王述华、董事会秘书胡吉。

截至7月12日收盘,新希望报13.61元,市盈率为18倍左右。从市盈率角度来看,新希望目前的估值仍不低,牧原股份为10倍,温氏股份为14.7倍左右。

不过,新希望在去年11月、今年1月和6月三次回购了股份。其中1月和6月两次回购的价格都大幅高于当前新希望的股价。一般而言,回购意味着公司对于自己价值的认可以及对当前股价偏低的态度。其中,新希望2020年11月的首次回购据公布是用于新一轮股权激励与员工持股计划。

综合以上分析,《巴伦周刊》中文版认为,新希望在6个月左右的中期内,并不是一个很好的投资标的。未来它的走势一方面跟猪周期相关,另一方面需要公司经营层面的提升。

《巴伦周刊》中文版认为,尽管新希望年内股价已下跌较多,但尚未探底的猪周期仍令其短期内面临较大的下行压力。新希望在6个月左右的中期内,并不是一个很好的投资标的。而中长期看,饲料占营收超一半的业务结构,对其利润增速形成拖累,甚至在猪周期、饲料原料价格周期叠加的情况下,无法与生猪养殖形成对冲,反而会造成进一步利润吞噬。新希望要实现“稳定成长性的优质蓝筹股”目标,仍需寻找新的突破点。

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:刘伟杰