本文来自微信公众号:新全球资产配置(ID:SmartGAA),作者:晖晖,编辑:Percy,题图来自视觉中国

谈起越南,像我这种吃货,想到的必然是上周因为太撑没光盘的越南米粉,文青想到的,则是发生在西贡的中国阔少与法国少女的凄美爱情故事。而对于投资者而言,要俗套地来探究越南的投资机会并将其纳入全球资产配置的范围,还得了解更多。

目前,越南对疫情的控制力度总体还行,整个市场的估值水平,处于中偏下一些。因为基础设施,特别是公路的建设还比较落后,所以越南离制造大国的目标,还是有挺长的距离。但是,动态的看,如果越南能成功复制和改进中国的经济演进路径,其投资潜力是非常大的。

浴火重生

股神巴菲特一直把他投资成功的最大因素归因于美国的国运,称其很幸运地搭上了美国经济发展的顺风车。而近代的越南命运多舛,可用饱经战乱来形容,二战后还经历了长达几十年的战乱摧残和社会矛盾的激化,国民陷入极度贫困。1975年南北统一时人均GDP不足100美元,位世界最穷国家之列(作为比较,1976年尚未改革开放的中国人均GDP也有165美元)。

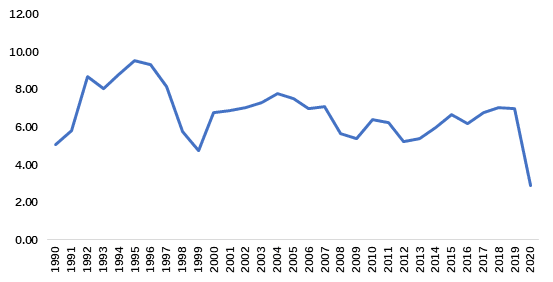

穷则思变。一直以来作为中华文化圈的重要学习者,中国改革开放的东风吹起后,越南觉醒了。1986年越共六大提出了“革新”路线,开启越南的市场经济和对外开放之路。之后在改革的不断加深和加速融入全球合作下,经济走上了狂奔之路。即使在2020年新冠疫情冲击下,越南GDP也实现了正增长。回顾过往31年,越南GDP总量累计翻了近7倍,平均年增长率为6.4%。

1990~2020 越南GDP同比增速(%)

驱动力

越南市场在去年受到中国和西方投资者的普遍关注,不仅是因为国际贸易中“中美相争,越南得利”,也是因为越南的一切看起来都像一场完美的昨日重现,让投资者们能够重温旧梦。

对西方投资者来说,越南具备了过去那个全球化黄金时代中新兴市场的各种典型特征:快速的城镇化、持续扩大的中产人群、高速增长的出口贸易、大量的FDI(外商直接投资)。

那些曾经在亚洲四小龙和中国赚到钱的投资者现在把目光投向越南再自然不过了。而对亲历了过去四十年高速增长的中国投资者来说,越南的历史、体制、文化都和我们有很多相似之处,用后视镜看我们曾经走过的路,不难预见越南接下来增长的方向和路径。

综合中外两种视角,我们总结了越南经济下一步增长的三大驱动力:城镇化、出口和优秀的国家能力。

城镇化

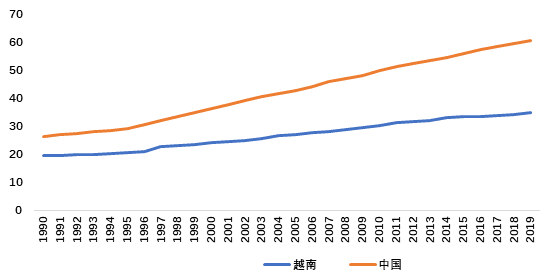

城镇化的本质是资源逐渐向更有效率的部门和地区配置的过程,因此社会整体的生产率就会随着提高。主要发达国家的城镇化率都超过了70%。而2019年越南的城镇化率仅35.05%,相当于我国2000年的水平。

去过越南旅游的人普遍觉得越南的最大城市胡志明市像国内的三四线城市,摩托车到处都是,基础设施还有很大提升空间;越南其他城市和更广大的县乡地区的情况可想而知。这一方面说明越南的总体发展水平依然较低,另一方面也体现了越南的巨大潜力。

越南政府规划在2025年达到城镇化率50%,也即中国2010年的水平。这意味着越南想要在城镇化上搞大跃进,用5年的时间完成我们10年走过的路。城镇化和经济增长带来不断扩大的中产人群,这是过去几十年新兴市场反复上演的剧本。这将带来房地产、基建、消费、教育、医疗、科技等需求的全面提升,也自然会带来大量这些领域的投资机会。

城镇化率(%)

出口

越南位于中南半岛中部,北接我国的云南、广西两省,西接壤老挝、柬埔寨,东面与西面临南海。地图南北狭长,“S”形。国土面积不大,32.96万平方米,海岸线绵长,长达3260千米,港口众多,为进出口贸易提供便利。全国主要港口43个,北部七个,中部十七个,南部十九个。其中,越南最主要的两个港口是:海防港(HAIPHONG)和胡志明港(HOCHIMINH)。

优越的地理位置给了越南天然的舞台,而90年代开始的一系列贸易政策和协定则真正让越南开始大放异彩。越南先后于1995和2007年加入东盟和世贸组织;2009年和2015年又分别与日本、韩国签订自贸协定;刚刚过去的2020年与欧盟的自贸协定正式生效。

这一系列举措不仅能帮助越南的进出口整体维持高速的增长,也可以让越南通过接入各类国际标准提高自身的经济竞争力。没有谁比经历过2001年入世的中国人更懂这一过程了。

2019年,越南进出口贸易额首次突破5000亿美元大关,该年出口对经济增长贡献份额达52%。到了2020年,这一贡献比例高达66.4%。2020年进出口总额5439亿美元,贸易顺差191亿美元,顺差额达到历史最高。在疫情冲击下,全球贸易一度中断,越南的进出口贸易还能取得如此成绩,着实不易。在疫情阴影的笼罩下,内需不振,出口发挥了重要作用,力保越南经济正增长。

越南出口贸易路线

国家能力

越南长期增长的另一大驱动力则是优于大多数发展中国家的国家治理能力。这一点往往被西方媒体忽略或是淡化处理,但中国人对此应该深有体会。后发国家快速工业化的过程中往往需要政府维持稳定的宏观经济环境,推动大规模基础设施建设,有效管控社会治安,持续优化营商环境。不管名义上采取何种政治制度和社会制度,这些底层的国家能力都是持续的高速增长不可或缺的。东亚工业化成功的国家和地区基本都表现出这一特点。

越南历史的曲折和艰难堪比中国,但也像中国一样,在救亡图存中完成了比较彻底的社会革命,锻造了强有力的现代国家机器。这次疫情中越南优异的防控表现即是明证。得益于有效的疫情管控,越南已经在经济复苏中占据了先机,和中国一样是2020年为数不多的经济正增长的国家。主要金融机构预计越南2021年和2022年的GDP增速将分别为6.8%和6.4%,继续领跑全球。

而疫情过后更长期的经济竞争中,越南的国家能力可能会在基础设施建设等领域扮演更为重要的作用,一些长期发展的瓶颈有望取得突破。2021到2025年越南整体公共支出预算约为2750万亿越南盾,比2015至2019年的实际支出高90%。

相应的一批重大建设项目将会陆续上马,包括隆城机场、新山机场以及三条贯穿南北的高速公路。对经历了2008年后基建大爆发的中国人来说,这还是熟悉的配方、熟悉的味道。

综合考虑下来,越南经济不管短期还是长期都将是全球经济增长的一个亮点,是希望在全球进行资产配置的投资者不能错过的一个新兴市场。

越南股市

和中国有沪深两个交易所一样,越南也有两个交易所。一个是2000年开业的胡志明市证券交易中心;另一个是2005年成立的河内市证券交易中心,着重针对中小企业提供更为便利的融资。

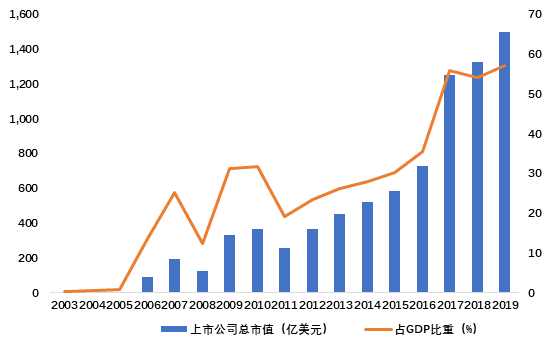

上市公司数量从最开始的2家,到截止2019年底,上市公司总数达745家,总市值1498.17亿美元,占GDP比重57.20%。

越南上市公司不断上升,市值占GDP比重超过50%

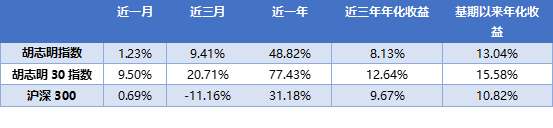

由于胡志明交易所的体量大,因此市场上关注比较高的是胡志明指数(VN - Index) 和胡志明30指数(VN30)。

前者是个综合指数,成分股为所有在胡志明交易所上市的股票,权重是市值加权法,基期是2000年7月28日,基点为100。后者VN30包括在胡志明市证券交易所上市的市值最高、流动性最的30只股票 ,约占总市值的80%,成交额的60%。

越南经济的发展也体现在了股市上,截止2021.05.21,胡志明指数基期以来累计收益1183.93%,年化收益率达13.04%;大盘股胡志明30指数的表现更加优于胡志明综合指数,基期以来年化收益率高达15.58%,近一年收益77.43%。

除了长期回报优秀,越南股市当前的估值也是很有吸引力的。越南股市的平均市盈率不论是和自己的历史高点比还是和周边国家的市场比都处于低位,而越南企业的盈利能力却在快速增长。把这两方面的趋势综合起来我们就得到了一个比较低的PEG值,而这正是股神彼得林奇任职富达基金期间经常用的一个买入指标。

这其实也很好理解:如果越南经济按照当前的良好态势发展下去,那么越南股市中有代表性的企业很可能会经历强劲的基本面增长;而随着更多的资金意识到越南经济的潜力,越南市场的估值水平也很有可能继续上升。两相叠加其实就是投资者们最喜欢的“戴维斯双击”。

只不过这个“双击”不仅是对一些优质的越南企业适用,对未来三五年的越南市场很可能也是适用的。

不过,必须要看到,越南资本市场的发展还有很多不尽如人意的地方,在各大指数编制机构的评级中都被列为风险更高的“前沿市场”(Frontier market)而非更成熟的“新兴市场”(Emerging market)。具体来说,法律不允许外国投资者持有越南上市公司超过25%的股权,外国投资者也不能在胡志明交易所直接交易,而必须经由本地经纪人。

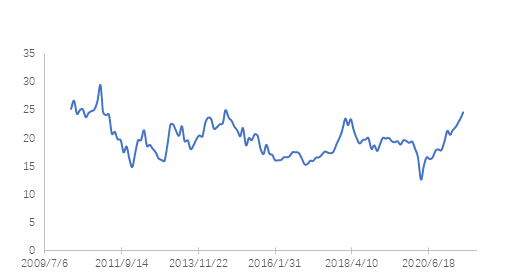

这些都造成了有限的流动性和个别明星公司过高的估值。过去几年越南主题的ETF(如VanEck Vectors的VNM)市值波动也非常剧烈,五年夏普比率仅为0.4,目前的净值也还未回到历史最高点。因此,投资越南股票市场的回报与实体经济的高增长不一定能挂钩。

VNM 历史净值(USD)

当然,对有耐心的投资者来说,这种局面可能反而意味着还有相当多的“改革红利”可以释放。如果越南在接下来的几年里逐步完善资本市场的建设,最终被列入“新兴市场”,那么越南股市的整体估值可能还有相当大的上升空间。

怎么投

不管从历史表现和未来前景来看,越南股市都是值得投资的一个新兴市场。那么我们怎么去投呢?最直接的就是开通越南证券账户,买相应的指数ETF,但是开通越南账户的手续非常麻烦。

也有人说我已经有了港美股账户,可以通过XTR富时越南(3087.hk)、PremiaMSCI 越南ETF(2804.hk) 或者VanEck Vectors 越南 ETF(代码:VNM)来投资越南市场。

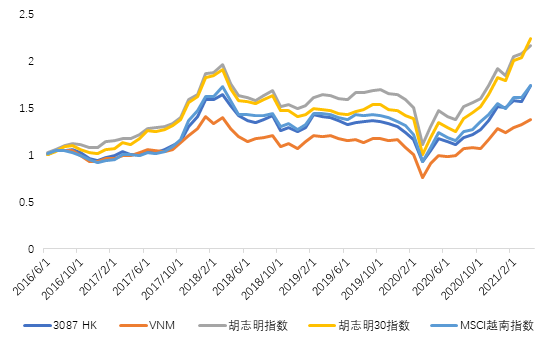

可以是可以,但是由于这三只产品跟踪的指数不同,收益表现和胡志明指数及胡志明30指数有差距。

越南主题产品与指数 历史净值(USD)

收益美元计价,数据来自彭博

由于2804.hk上市的时间比较晚,我们用其跟踪的MSCI越南指数来替代。考虑到汇率因素,统一使用美元计价。统计了2016.6-2021.4,这段区间各指数、ETF的表现。收益从高往低排序:胡志明30指数 125%、胡志明指数 117%、3087HK 75%、MSCI越南指数 75%、VNM 38%。即使考虑进ETF的管理费,胡志明30指数和胡志明指数也是大幅跑赢的。胡志明30指数则表现得最优。

风险提示

尽管我们总体看好越南市场和越南主题的基金,但仍有一些短期风险和长期风险需要注意。

短期来看,越南疫情重新升温,大概率会影响今年越南的经济复苏。此前越南凭借着自身体制优势和社会动员组织能力,较成功地抑制住了国内疫情。可自4月27日以来,越南各地暴发了第四轮疫情,截止5月25日,此区间累计新增2355例本土确诊病例。此次疫情来势凶猛,确诊病例超过前三轮总和。防疫下的停工停产可能让之前投资者对越南经济复苏的预期落空。

长期来看,越南的经济发展前景和投资前景未必是简单的“2005年的中国”。越南的人口总量有限,适龄劳动人口已于2013年前后越过拐点,这几年劳动力成本也快速升高。同时越南的土地价格、水电价格、基础设施相比中国的二三线城市其实并没有优势。

另一方面,越南目前的经济高增长主要是依赖出口,似乎还没有表现出中国2005年之后从国内市场生长出消费、科技龙头公司的潜力,而这些公司恰恰是权益投资者获得高回报的重要标的。

即便随着中产人口增多这部分需求逐渐释放,这块蛋糕到底是被越南本土企业吃到还是被外国公司(包括已经发展壮大的中国公司)吃到,其实还是一个问题。如果是后者,那么“越南主题”的投资标的说不定不是在河内、胡志明,而是要到纽约、香港、上海、深圳去寻找。

市场有风险投资需谨慎,QDII基金主要投资于境外证券市场,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险外,还将面临汇率风险、境外证券市场风险等特殊投资风险。

本文来自微信公众号:新全球资产配置(ID:SmartGAA),作者:晖晖,编辑:Percy