这一轮通胀的大博弈还会按照过去的这条轨迹行进下去吗?

6月16日北京时间凌晨2点,全球都在静候纽约的决定。

世界央行美联储的每一个抉择都会一如既往如波涛一般溢出国界,并塑造全球各国、每一位投资者的选择。

“美联储将基准利率维持在0%-0.25%不变”——符合预期

“维持1200亿美元月度债券购买规模不变”——没有提及减码,确认安全

“首次承认疫苗在推动经济复苏方面有积极作用,删除疫情压制经济的表达。”——经济预期有变

“FOMC的18位成员中有13人认为通胀风向偏向上行,3月份仅有5人。”——通胀焦虑在美联储官员中蔓延了

“点阵图显示,到2023年底,美联储将加息两次”——不好,鹰声初啼!

比华尔街预料的还多出一次,意外还是来了。

即便加息也是两年以后的事情,即便现在也不会立马收紧货币。

但市场还是马上给出了反应:

美元指数、美债收益率曲线瞬间大涨,美股下跌,黄金重挫,包括人民币在内的新兴市场货币都跌了。

如果说市场中还有谁对此并不意外,那中国的监管层可以算上一份。

彭博评论称:联储会鹰派表态暗合了中国的预期管理,中国央行官员及外汇自律机制此前对市场不要押注汇率升贬值的提醒,此刻看来颇有先见之明。

对于人民币5月底以来的这轮急升,央行一直在试图给市场的热情降温。

外汇局局长潘功胜多次警告——不要赌人民币升值或贬值,“久赌必输”。最近的一次就是在6天前的陆家嘴论坛上。

但是,当鲍威尔重申通胀飙升是暂时性、是源于特殊的供应冲击时,显然他的中国同事有不一样的看法。

6月10日,中国上海向外发出了新的警告声。

距离上一年陆家嘴论坛上的马云开炮仅过去8个月,中国金融监管格局已经面貌大改,此时,不会再有巨头对反垄断风暴的杀伤力有所怀疑。

不过,这一次监管层瞄准的对象转移了。

最出圈的讲话,是银保监会主席郭树清对投机者的警告:“那些炒作外汇、黄金及其他商品期货的人很难有机会发家致富,正像押注房价永远不会下跌的人最终会付出沉重代价一样。”定语如此之多,留给了中国普通投资者无尽的想象空间。

而他另一番话,则是对准了当前欧美的政策取向:

“通货膨胀像约定好了一样,如期而至。而且比美欧同事们所预料的幅度要高出一截,至于将要持续的时间似乎也不像许多专家预测的那样短暂。”

“对来自中国的产品保留高关税,客观上推动通货膨胀上升更快。”

最关键的是这一句:“如果说最发达国家大量印发的货币形成了拉动全球通胀的动力源,那么,中国数亿劳动者生产的商品就是稳定全球通胀的千钧锚。”

郭树清提供了两组数据:

2020年以来,美联储的资产负债表已扩张将近一倍,欧央行扩张一半多,日本银行扩张超过四分之一;

同期,中国在相当一段时期内供应了全球一半左右最终产品,而且总体上没有提高出口离岸价格。

直白点说,当美欧大放水、无惧通胀的时候,是没有涨价的“中国制造”在帮助平抑通胀。但该来的通胀还是来了,而且不会太短暂。

美元的特权地位,让美国得以成为今天全球唯一一个没有外部调整压力的贸易逆差国,可以心安理得用自己印的钱从全球买商品、还外债。

这一次还会一样吗?

最新的一期《经济学人》发出了一个忧虑:长期以来都在提供廉价商品的中国,现在正在输出通胀吗?

时代果真变了吗?当全球通胀萎靡的时候,全球都认为是中国在输出通缩,如今通胀要起飞了,中国也转头变成了通胀输出国?

《经济学人》提到,有一家中国叉车制造商的国际销售经理Ric Zhu,给客户发出了今年以来的第二封信,解释说要涨价了。

“我们需要与合作伙伴分担一些价格上涨,我们无法自己全部吸收它们,”他说。“这个世界现在很疯狂。”

用疯狂来形容眼前的一切,是再准确不过的。

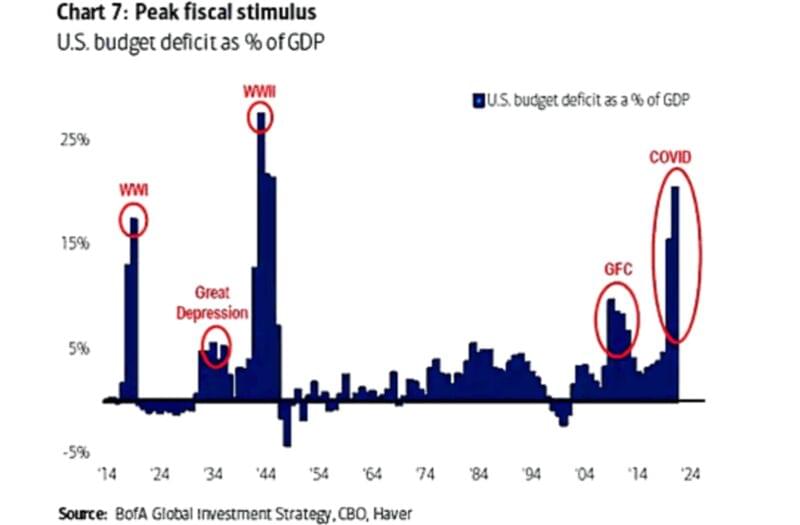

没人见过像今天这样的美国印钞速度。

二战之后,也没人经历过今天美国这般豪爽的财政大扩张。

财政赤字率

财政赤字率左手印钞,右手撒钱,双轮驱动,货币像洪水一样淹没全球资产。

衡量大宗商品的道琼斯商品指数,从2020年4月的低点到2021年的高点,几近翻倍。

与此同时,衡量中国工业通胀的PPI,在5月份也以9%的速度在上涨,达到了十多年来最高水平。

Zhu先生的这封来信,更让投资者和和公司老板都很担心,中国这个世界工厂本身就已经在输出通胀了。

不过,《经济学人》还是很中肯地指出,中国出口通胀的危险可能被夸大了,中国企业并没有传递冲击,而是吸收了大部分冲击。

相比中国国内工业品出厂价格的飙涨(下图浅蓝线),美国从中国买到的产品价格涨幅(深蓝色线)温和多了,中国公司不得不以更薄的利润度日,也难怪Zhu先生要和客户分担痛苦。

另外,中美不同的政策环境也带来两根不同的通胀轨迹。

美国5月核心通胀率升至3.8%,创近30年来最高。

美国的过去3个月整体CPI的年率创下了金融危机以来的新高

美国的过去3个月整体CPI的年率创下了金融危机以来的新高中国5月份的核心通胀仅上涨了0.9%。

其中,中国农民就帮助平抑了一部分通胀——今年春节至今猪价已经连跌19周,部分地区进入6元区间。

似乎在通胀数据面前,美国的压力比中国更大。

而现在,他们要解决的紧迫问题就是中国的生产资料价格通胀是暂时的?还是更持久的?

《经济学人》认为,答案在中国以外。

“随着疫苗的推出和越来越受欢迎,美国和欧洲恢复了更接近正常的生活,人们可能会在旅游和外出就餐等服务上花费更多,而不仅仅是在网上购买的商品上。这将缓解大宗商品的压力,进而缓解中国工厂的压力。”

中国的出口工厂,两头承压。

6月16日,原定于上午10点发布的5月份经济数据延迟到下午15时发布。

市场已经闻到了一丝不同寻常的意味了。最近出现的两次数据延迟发布,一次是2020年初疫情发生后,另一次是七普数据。

这次特意延迟半天到收盘之后,但当天股市还是出现了全面下跌,上证指数跌了1.07%,创业板跌去4.18%。

果不其然,5月的经济数据出现了筑顶的信号,多项关键指标不及预期。

工业放缓是眼下面临的第一大问题,就算是从高速增长的水平上慢下来,影响也是重大的。

平安首席经济学家钟正生认为,出口转弱、大宗商品价格快速蹿升对中下游企业盈利的压制,以及碳达峰碳中和可能衍生出的政策层层加码问题,使得制造业企业投资信心受挫。

中国工厂的确在默默地吃下全球大放水的负面效应。

5月份的进出口数据同样看得出来。

5月当月,中国以美元计的出口同比回落到27.9%,而且出口拉动从欧美向东南亚迁移,美国对中国出口的拉动从5%降至3.7%。

当外需开始转弱之时,进口增速创下2011年2月以来新高,达到了51.1%。

这个成绩并非来自中国消费者强劲的内需,大部分是因为原材料的涨价。

面对这种形势,中国工厂要么不接单,要么就是冒着亏本的风险继续给全世界打工,左右都是挣不到钱。

作为诸多大宗商品的最大消费国,中国显然不想被动承受通胀的代价。

中国开始频频对飙涨的大宗商品出手,从高层会议到地方调研,从打击囤积炒作,到宣布将多批次投放铜、铝、锌等国家战略储备,工业金属价格全面承压。

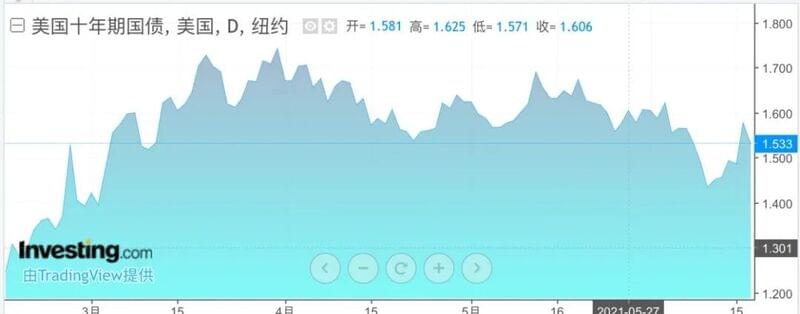

当中国在忙着替工厂稳住疯狂的大宗商品时,作为全球利率之锚的美国国债收益率却出现了极其反常的一幕。

明明4、5的通胀都超出所有人的预料,但美国10年期公债收益率还比第二季季初水准下跌了25个基点。

按照原本的预期传导,通胀上来了,美债收益率自然要上升。但美债,却似乎得到全世界的帮忙被压低了。

路透社报道称,究竟是谁或是什么因素在压低美国国债收益率,这已成了金融圈年度最大谜团之一。

有人认为这一切都是美联储的杰作,有人认为是美国财政货币双驱动之后市场的暂时性资金泛滥了,有人认为这是投机客押错了边。

“物价因素都已被市场消化了而且只是暂时性影响?美联储坚守稳字诀?没有其他选择?

大概吧;应该吧;八成吧。”

也只能接受这样的答案了。

在美联储正式表态收紧货币之前,这个世界的疯狂还会继续上演,而承受疯狂的会是谁?