纵观全球市场,BCG预测在下一个五年里,亚洲(不包括日本)及北美市场将引领全球金融财富的增速。本文来自微信公众号:巴伦周刊(ID:barronschina),作者:本文为巴伦实习编辑喇珺宜整理自波士顿咨询公司报告而成,头图来自:视觉中国

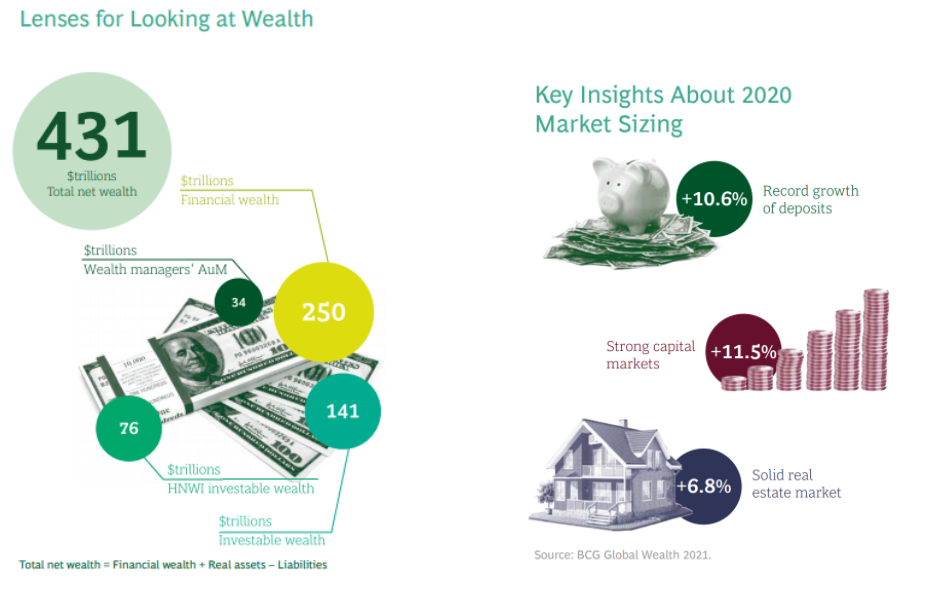

波士顿咨询集团(以下简称BCG)6月10日发布了其第22次的年度全球财富报告。报告称,2020年全球财富在新冠大流行期间仍然猛增,个人持有的金融资产跃升了8.3%,达到创纪录的250万亿美元。

报告显示,加上实物资产(主要是房地产),不包含负债(如抵押贷款),全球财富总额在2020年增长了7.9% ,达到431万亿美元。实际上,实物资产在去年使全球财富总量翻了一番,创造了235万亿美元的财富。

BCG财富管理部门全球负责人、该报告的合著者Anna Zakrzewski表示,这一非同寻常的增长来自“两个主要杠杆”。

杠杆之一是新增储蓄(现金和存款)净增10.6%,创下近20年来最大的年度增幅。Zakrzewski表示:“当世界处于封闭状态,没有那么多可供消费和投资的选择,人们因此开始储蓄。”

杠杆之二是股市表现。2020年,全球资本市场的投资增长了11.5%,这得益于世界各国央行继续推行宽松的货币政策。Zakrzewski说,甚至在危机之前,低利率就促使投资者将资产转移到股票,转向从房地产到私人股本和风险资本的另类投资,以获得更高的收益。

BCG报告称,新的全球财富激增创造了6000名新的超级富豪,他们拥有1亿美元或以上的资产。2020年,中国的超级富豪人数上升了近24%,达到7800人;美国有20600人。Zakrzewski认为,就可投资财富而言,中国在未来五年的绝对增长水平将更高。

根据这份报告,至2029年,中国超级富豪拥有的资产将达到10.4万亿美元,而美国的这一数字预计为9.9万亿美元。

一、亚洲是实物资产最集中地区

2020 的市场是非典型性的,在新冠疫情席卷全球的环境下,市场不仅没有变得萎靡不振,反而在一轮新的储蓄潮以及银行的利率支持政策中不断增长。全球财富在去年总体增长了 8.3%,达到了历史最高水平,财富总额共计 250 万亿美元。

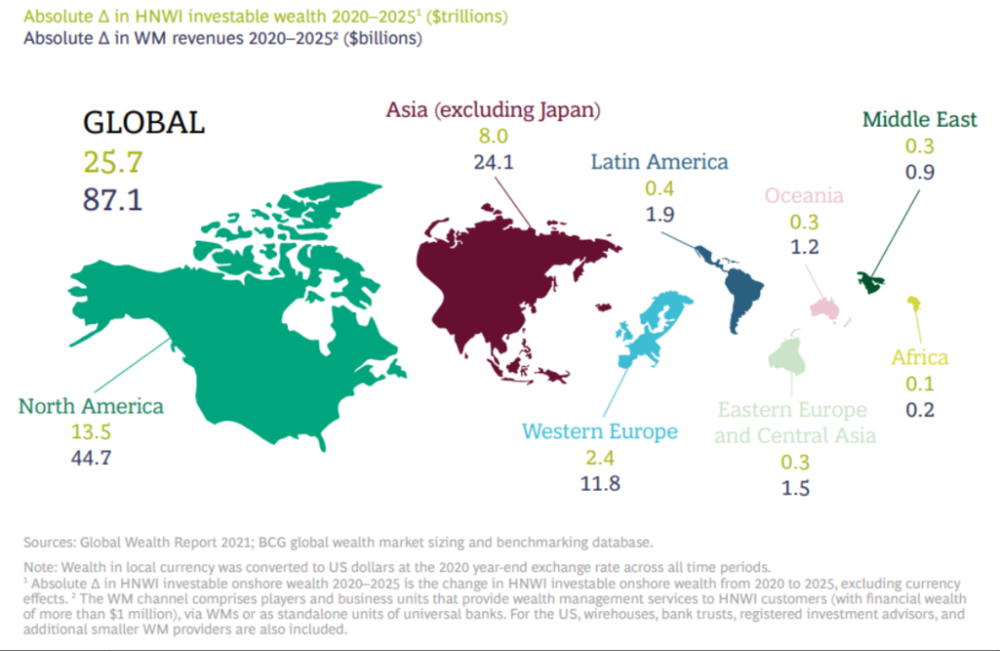

纵观全球市场,BCG 预测,在下一个五年里,亚洲(不包括日本)及北美市场将引领全球金融财富的增速。BCG 以高净值人群可投资财富及财富管理收入作为全球金融财富的衡量标准,其研究报告预测在2020 至 2025 年间,亚洲(不包括日本)市场将分别在以上两方面贡献 31.13%及 27.67%,北美市场将分别贡献 52.53%及 52.31%。

全球财富数据:

从财富管理收入的角度来看,BCG 报告给出的数据显示,2020 年的亚洲市场财富管理收入仅为280 亿美元,占全球财富管理总收入的12%,而南美洲市场财富管理收入已达1500 亿美元,占全球财富管理总收入的 64%。然而,亚洲较低的财富管理市场渗透率也意味着下一个五年的机遇。

BCG 认为,亚洲的财富管理收入将大幅增长,其增速将比其他任何地区的市场都快;BCG 利用分析模型预测该增速将达到 11.6%,财富管理收入在未来五年将达到 520 亿美元。与此同时,亚洲也有望成为最大的跨境财富中心,其中中国香港在 2023 年将成为世界范围内最大的记账中心。

从全球财富构成角度来看,2020年,以房地产为主导的实物资产创造了235万亿美元的财富。而不动产投资中主要以来自亚洲的资本为主。数据表明,亚洲(不包括日本)是实物资产财富最集中的地区,占该地区总财富的64% (84万亿美元),其次是西欧(55% ,64万亿美元)。在北美,实物资产仅占该地区财富的28%。

造成亚洲市场和北美市场财富分配差异化的原因主要有两个方面。首先,发达国家有更完善的金融市场,个人投资者也更容易进入市场。其次,发达国家的货币体系也相对稳定,稳定的货币有助于鼓励富人持有现金、存款、证券和其他流动资产。然而在缺乏这些要素的成长型市场,个人投资者就往往会将更倾向于将财富投资于实物资产。

但在下一个五年,情况将发生改变。金融普惠性的加深和日益成熟的资本市场,将改变成长型市场的财富构成。在亚洲,金融资产的增长将超过不动产增长(7.9% VS 6.7%)。特别是,投资基金将成为增长最快的金融资产类别,预计至2025年复合年增长率将达到11.6% 。这一势头也将加快个人投资者投资方向的转型。

二、中国超富人群10年内将超美国

2020 年,全球有 6000 余人加入高净值人群。 自 2015 年以来,该人群同比增长了 9%。 这个超级富豪榜囊括了那些金融财富总额超过 1 亿美元的个人,现在,全球共有 60000 人属于这个队列,他们的可投资财富总额达到 22 万亿美元,占全球可投资财富总额的 15%。

随着中国经济的腾飞,财富的集中范围、产生方式以及持有者也相继发生变化。 美国的超级富豪人数目前仍位于全球榜首,但在近十年内,中国超级富豪人数将有望超越美国,来自中国的这些超级富豪大部分都属于第一代富豪。

在 2020 年,中国的超级富豪人数增加了近 24%,达到 7800 人; 美国则有 20600 人。 与此同时,在可投资财富方面,未来五年,中国的绝对增长水平将更高。若中国保持目前 13%的年增长率,那么到 2029 年,中国超级富豪的资产将达到 10.4 万亿美元,而美国估计为9.9万亿美元。

放眼世界,高净值人群的资产及数量分布如下:

除此之外,在下一个十到十五年中,新一代超级富豪将逐渐成为未来全球财富构成的中流砥柱。可以预见的是,下一代超级富豪将拥有更长远的投资眼光、更强的风险偏好,而且他们往往希望在利用财富产生稳定回报的同时,也能创造积极的社会影响。下一代超级富豪的投资志向将有很大不同,就像现在他们的个人经历和生活方式不同于其父辈们一样。

三、财富管理机构的新机遇

在分析了全球财富趋势后,财富管理机构应当如何定位自身以应对不断变化的市场?BCG的报告指出,有两个方向值得关注。

首先,随着下一代超级富豪的逐渐成熟,财富管理机构不能试图用单一的方法吸引他们。因为新一代超级富豪群体包括了更广的年龄范围、更差异化的财富来源以及更多样的金融经验。新一代超级富豪群体正在经历“巨大的成长”,这种成长意味着他们不会完全忠于财富经理给出的意见。因此, 财富管理机构应该遵循BCG给出的七条为高净值资产客户服务的准则。它们分别是:

提供有针对性的以客户需求为基础的财富管理服务;

提供互动驱动型服务内容保障;

提供全球范围内的信息联通;

提供客户主导型解决方案;

整合客户需求,提供全方位投资建议;

提供客户投资的技术支持;

以及用真诚建立与客户之间的联接。

其次,财富管理机构应该将目光投向“崛起的中产阶级”这一群体。仅将注意力放在超级富豪群体,会让财富管理机构错过一个正在酝酿中的市场。新中产阶级这一群体的资产在10万美元至300万美元之间,其中包括约3.31亿个人客户,可投资财富达到59万亿美元。

与此同时,这些客户的投资需求通常较简单,金融知识不足。他们值得关注,因为这一群体预计在2025年之前将实现4.1%的复合年增长率。财富管理机构是否能赢得并留住这些客户,取决于其所能提供的数字化服务能力和线下顾问的数量,顾问们可以利用技术为其提供量身定制的服务。

(本文仅供读者参考,并不构成提供或赖以作为投资、会计、法律或税务建议。)

本文来自微信公众号:巴伦周刊(ID:barronschina),本文为巴伦实习编辑喇珺宜整理自波士顿咨询公司报告而成