民营快递其实有点像高考的作文题。

一方面,它是大多数人最能感知到物流行业的环节,其他的例如零担、整车、专线、供应链等物流几乎不在日常关注范围内,就像很多人不会讨论数学题一样。

另一方面,在整个物流行业里,民营快递的毛利率在20%以上,是物流中的战斗机,就像作文占了60分一样,而相比之下整车的毛利率往往就5%左右。

但也就是像作文题一样,舆论对快递行业的价格战、顺丰的突然亏损众说纷纭,但依然有很多基础问题没有解释清楚。

本文将聚焦三个核心问题:

1. 民营快递靠什么赚钱?

2. 顺丰的市值为什么大起大落?

3. 中国民营快递对标美国UPS、FedEx是否合适?

在中国,民营快递其实是最近20多年才出现的物种。之前民众享受到的快递服务都是由中国邮政提供的。

以顺丰、三通一达为代表的整个民营快递物流行业从90年代初现,到如今在每年2万亿的行业蛋糕中分到85%以上的份额,过去20年的成长可以划分为两个阶段:增效、降本。

(1)增效:城市化红利

当人住得越集中,企业活动得越集聚,快递公司的效率几乎是“躺着就提升”。

用小学一年级水平的一道应用题就能解释,一个快递员需要配送100个快递,他在1个小区就达成任务与在10个小区相比,公司需要付出的油费、时间、人力成本,哪种情况更低?

1978年,中国常住人口城镇化率为18%,2019年首次超过60%。越来越多的人住进城市,而横向增加城市用地,面积有限;纵深向天借地,住得更密。据高德地图数据,中国在2016年就有30万个小区,且其中有62%的小区占地超过3万平方米,11个这样的小区就抵得上梵蒂冈一个国家的面积。

北京天通苑社区占地8平方公里,常住人口近50万

城镇化进程不仅给了物流业降本增效的条件,还提供了重要的劳动力支撑。2019年中国快递从业人员达300多万,一线快递员占70%(210万)以上,而其中农民工占比超过80%。

(2)降本:价格战引导行业出清

价格战是快递行业市场出清的有效方式,本质上打的是效率战。

快递公司的成本环节,安信证券

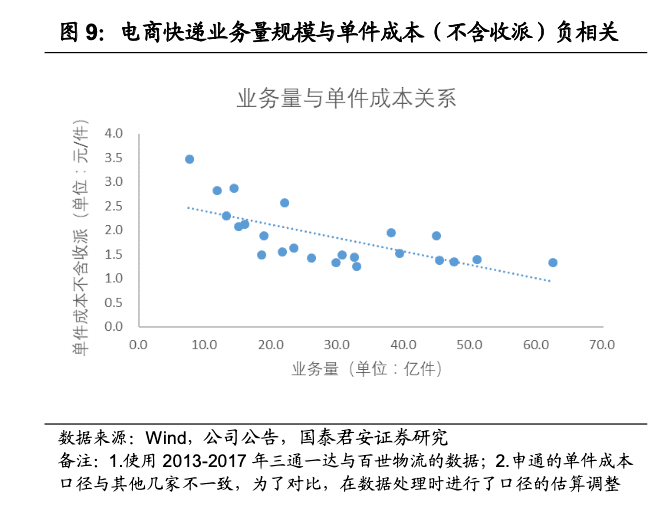

快递物流就是个规模经济极其显著的行业。在价格战中,企业将规模优势下的成本降幅让渡给客户,而效率较为低下的二三线企业力不从心,在价格战中被逐渐出清,它们腾让出来的市场份额被头部玩家吃掉。

胜出的高效率企业继续增加投入、扩大产能,规模进一步扩大,理想状况下,由此进入“更低成本—降价—更高获客能力—更大规模—更低成本”的正向循环中。

规模越大的快递企业单件成本越低,安信证券

价格战一方面促使企业“降本”,以价换量之后规模扩大,占取更多份额。而决胜价格战的关键是合理的产能投入,并且常是未雨绸缪。

例如在三通一达中,圆通重点投土地与转运中心,韵达重点投车辆与自动化,申通重点投土地与车辆,都曾经坐上过电商快递的头把交椅。而这几年市占率走高、风水轮流转做到行业第一的中通则是“我全要”,在上述领域的投资额都全面领先。

因此,简单来说,民营快递行业的赚钱根源,从早期的躺赢城市化红利,变成了必须加大投入、主动塑造行业格局。

当一个公司的商业模式需要用加大资本开支、洗走对手来获得更强竞争力的时候,这个公司和行业的盈利甚至市值波动就会出现跟开支周期、竞争格局变动高度相关的周期性。

拿顺丰来说,自从借壳上市至今,其市值经历过快速上涨、漫长下跌、持续上涨、快速下跌四次波动,在基本面上的一大驱动因素就是资本开支和市场份额。

做电商快递的通达系赚钱靠低价走量,不足5毛钱的单票净利若乘上每天2000万件的发货量也会是个大数字;做商务快递的顺丰则靠品牌溢价,单票收入就能做到15元以上,2020年净利润为73.26亿元,比三通一达近利润总和的62.59亿还高。

消费者对快递的三大需求:价格、时效、安全,其中价格可以通过降成本而调低(顺丰和三通一达的单价都在逐年走低),时效可以迎头追赶(近年来三通一达与顺丰的配送速度差距正在缩小),但安全却是不积跬步,无以至千里,靠的是每一单积累起来的口碑。

据国家邮政局发布的2020年快递服务满意度调查,公众满意度排名第一的是顺丰速运,三通一达里排名最高的是中通快递,位列第四[3],而顺丰则是长期在该榜中夺冠。

顺丰可以靠品牌获客和执行高定价,根本的原因是:有舍才有得。

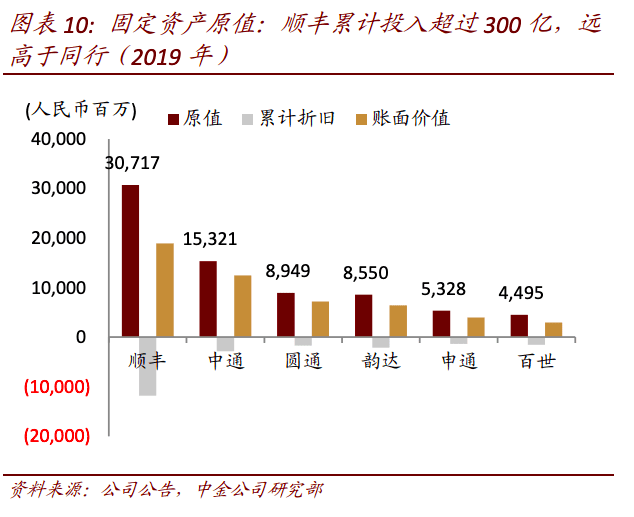

顺丰的平均单价可以做到同行的1.5倍,单件净利润可以做到电商快递企业的2-4倍,但同时顺丰单件快递的固定资产投入是电商快递企业的6倍以上。

顺丰运营资产远超同行,华创证券

当别的快递公司还在纠结买车还是盖楼的时候,顺丰已经开始投资建机场了。在建中的鄂州机场,投资额达320亿元,启用之后一来可以降低顺丰干线运输的单件成本,二来可以扩大航空次日达服务的覆盖范围,进一步降本增效。

物流这个重资产生意,不舍得金子弹,怎么打金凤凰?

在2017-2019年,集体完成上市的快递公司们都拿到了充足的融资,直接投产能、开打价格战,全行业利润增长跟不上收入增长。直到2019年下半年、2020年上半年因为小快递公司倒闭、疫情影响外资快递业务,龙头份额借机扩大,顺丰市值才迎来持续上涨。

但好景不长。物流生意做的是“巧妇难为无米之炊”的买卖,没有土地、厂房、车线、设备、快递员等“米”的投入,就焖不出一碗饭,且若前期米加少了,当下没知觉,开锅后才会发现不够吃。

按照经营模式,国内现有的快递物流公司可分为直营制和加盟制,前者有顺丰、中国邮政领衔,后者则以三通一达(中通、圆通、申通、韵达)、极兔等为代表。直营模式意味着自己掏腰包买米,加盟则是自己买一部分、加盟商买一部分,企业的资本开支相对较轻。

对采取直营模式的物流企业来说,投入更是只增不减。

顺丰累计投资额远超同行,中金公司

顺丰每年的资本支出高达100余亿元,2020年的数据为123亿元,远高于通达系平均40亿-60亿的资本支出规模。

最新一季度的业绩电话会上,顺丰团队直言,眼下顺丰正处在一个资本开支周期顶峰,资本开支目前占到营收7%-8%,而鄂州机场的投产可能还会进一步拉高这一占比[1]。

一句话总结快递物流的未来:在需求端,长期旺盛;在供给端,狭路相逢勇者胜。

上古周代,“快递”就有信史可考,主要靠人工步行投递,而技术的变革不仅不会颠覆对快递的需求,只会增加配送快递的途径,且任何提升效率的新事物出现,又进一步刺激快递需求增长。

举个例子,阿里巴巴诞生,电子商务成为快递行业增长的主要驱动力;拼多多上线,两年之后为快递行业增量贡献了50%;饿了么、美团成立,2020年外卖订单量已达到171.2亿单等等。

中国快递行业业务量逐年走高,前瞻产业研究院

除非咱都有任意门,否则时空双要素不会被抹除,这就像人永远要睡觉。作为结婚三件套的消费电子产品随时代更迭,但床上四件套从筒子楼到电梯公寓都必不可少。

供给端来看,快递物流企业不断追求降成本降价格。顺丰单价已从2013年24.6元/件在2020年Q1降至18.6元,行业单价也相应地从15.7元降至12.2元。

新进者极兔左手攥着钱,右手拿着电商平台的订单,用低价倾销获客,期望烧着钱把市占率做起来。但前提是左手得一直有钱,右手得一直有单。不低于成本的价格战并不会损害企业的盈利能力,反之即使每单只亏1毛钱,在几十亿单量面前都会是个天文数字。

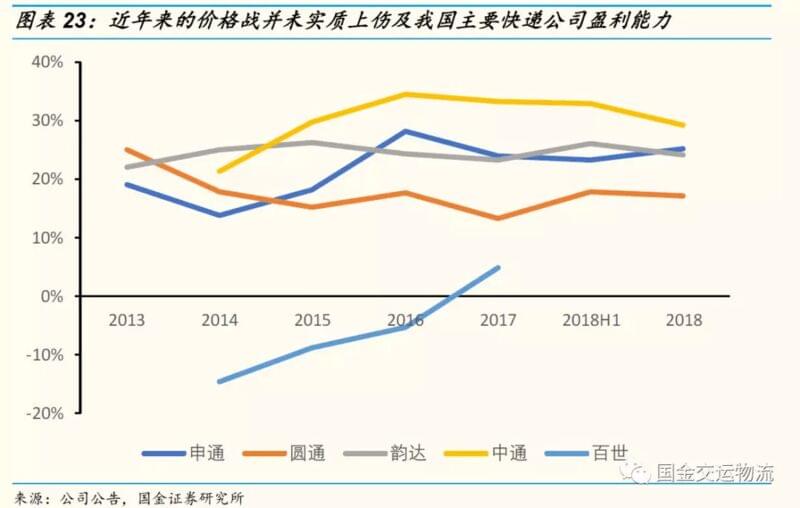

价格战下,效率更优的企业盈利能力走高,国金证券

降本是着实可见,但增效还有待加强。全社会的物流总费用占GDP的比例在一定程度上反应了整个经济体的物流效率,我国该比例在2017年达到14.6%,较世界平均水平仍有较大差距。

除了增加投入、扩大产能来提效,研发才是走路的第二条腿。行业数据来看,顺丰在2019年的研发投入为26.65亿元,远超三通一达的总和。

观察美国快递行业的发展史可知,每次技术的重大变革都颠覆了物流行业的竞争格局。

19世纪末20世纪初,铁路时代的美国快递寡头为亚当斯快递、美国运通、富国银行以及美利坚快递;1930年之后,公路运输逐步普及,UPS顺势而起成了新龙头;到了70年代,航空快递高端服务供给大幅增加,以航空运输起家的Fedex便成为新一代龙头;80年代迈入了信息技术时代,亚马逊物流加入,与UPS和Fedex角逐。

如今的中国,个体的时效城配需求、产业西迁的高端电子件航配需求与日俱城,谁能高瞻远瞩把握历史进程,谁且日后笑傲江湖。

三通一达目前在收入端仍严重依赖电商快递,2019年中通有89%的收入来自快递,韵达93%,申通则高达99%,其中绝大多数都是低价电商件。

同期顺丰已成长为综合物流公司,不仅下探市场做起电商件,还横向扩展至时效城配等:以快运、冷运、国际、同城、供应链为代表的新业务收入占总收入的比例从2016年的9.9%在2019年已提升至25.6%。

顺丰总裁王卫说过,如果短期的利润承压能换来长期的竞争力,有机会将顺丰打造成为市场上不可或缺的选择,那愿意调低未来1-2年的利润率预期,这是重要的战略。

利润和长期竞争力,看上去是道选择题,但本质上是道生死题:快递物流行业的竞争格局必须由自己主动塑造。

快递显然并不是太好的商业模式。

利润薄,资产不仅重,而且设备和技术进步很快,需要持续的资本开支。

但中国这样人口密集居住、商业发展日新月异的超级大国,却也注定会诞生规模远超UPS和Fedex的本土物流公司。

这是一条无比艰辛、需要不停主动出击但收获巨大的行业洗牌之路。