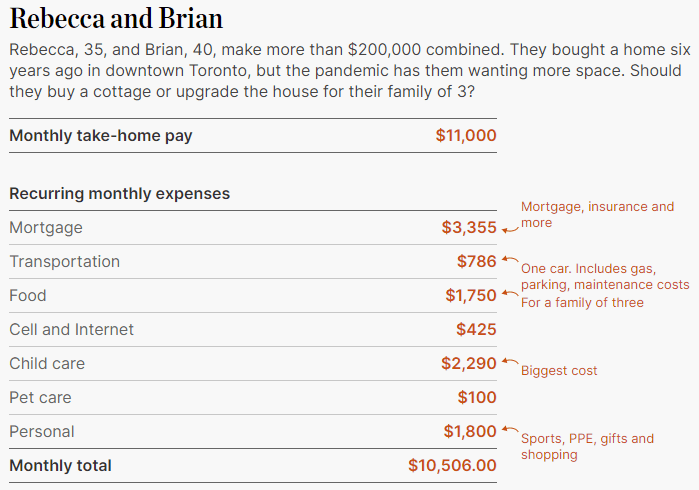

他们俩人在同一家科技公司工作,年收入合计超过$20万加币。自疫情开始以来,他们都很幸运,可以一直在家工作,省下了不少钱。

Rebecca说:“但是,儿子的托儿费却成了家里最大的开销,甚至超过了房子的抵押贷款。现在儿子快上幼儿园了,我们想知道每个月省出的$2000加币该怎么使用。”

他们想知道,是应该去北边买一套家庭度假屋(cottage),还是应该继续存钱,然后把现在的房子升级成更大的房子。

“鉴于最近对度假屋的需求激增和不断上涨的价格,我不知道是不是该出手。我们也已经考虑过搬去更大的房子,将省下来的托儿费用于支付抵押贷款,”Rebecca补充说,他们希望能继续住在市中心,如果需要的话,愿意出租地下室。

目前,Rebecca夫妇的抵押贷款余额已经剩下不到$25万加币,信用卡欠款也能按时偿还。

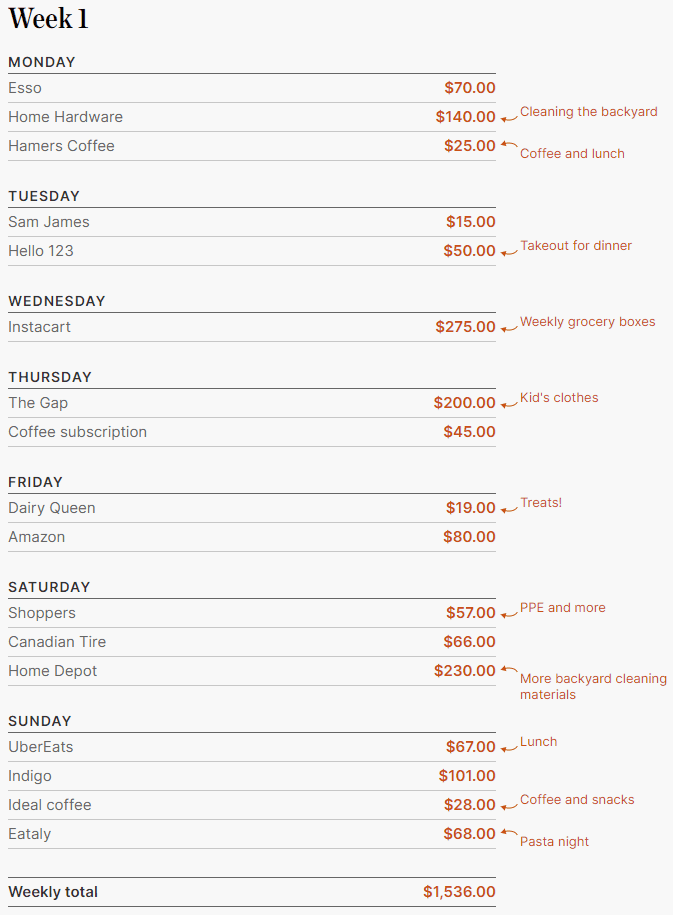

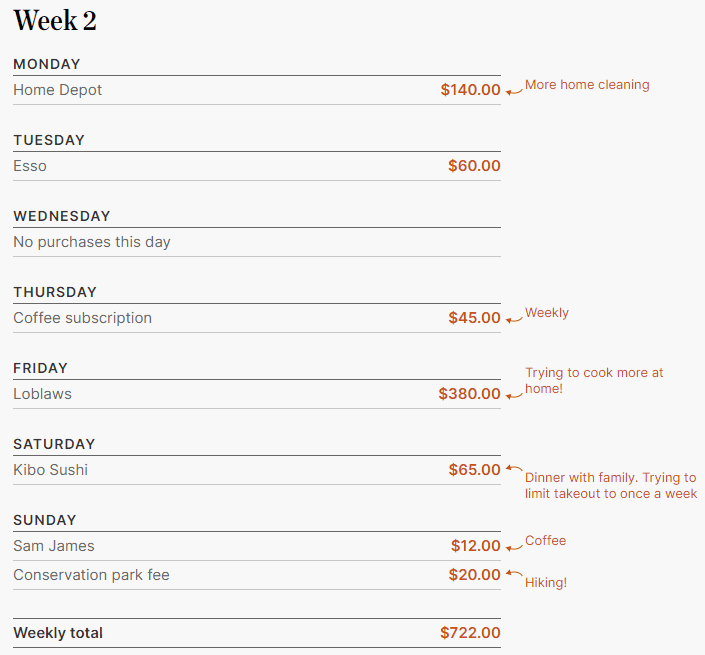

就日常开销而言,夫妇两人签订了超市农产品和杂货的外卖,每周配送上门。Rebecca说:“我们每周还会买两三次外卖,来支持当地的餐馆。”周末,他们的大部分时间都花在了修理后院上。他们希望在今年夏天购买一些户外家具,并且也会整理好日常财务。

下面是Rebecca夫妇的两周花销清单。为了打理后院,去HomeDepot花费了$370加币;咖啡自动订购,$每周45加币;给孩子买衣服花了$200...其余的花销基本都是超市买菜和去餐馆点外卖。

Rebecca说:“我们首先得承认,我们根本不知道钱都花去了哪里。虽然我们为儿子建了个RESP账户,但是攒钱一直被我们抛之脑后。不幸的是,我们发现每当到月底,总会有一些不可预见的花费,掏空了我们剩下的钱。”

最后,他们俩人通过雇主匹配计划存下了一些RRSP,但没有其他存款。那么,是买个度假屋,还是升级大房子呢?

就他们的情况,理财专家提出以下几点看法和建议:

1 虽然他们的儿子开始上学后,托儿费会消失。但是随之而来的会是其他费用,比如课后辅导、各类儿童活动和营地活动等。建议他们谨慎谨慎,不要在省下钱来之前,就把钱花掉。

2 虽然度假屋的价格在过去一年里疯涨,但是把每年近$2.9万加币的托儿费省下来去买度假屋,可能并不明智。建议他们先去租度假屋体验一下生活,看看是否适合他们。他们可能会发现,与每年花费数千加币来支付度假屋的贷款、地税和维护费用相比,租住度假屋应该会更便宜,也更方便。

3 Rebecca想知道她是否可以使用购房者计划(HBP)从她的RRSP中取出钱来购买度假屋。的确,HBP是允许从RRSP里提取$3.5万加币来买房,但是该房屋不能是第二处物业。

4 如果他们想要升级更大的房屋,那么是可以考虑使用HBP的。他们也可以出租自己的地下室,只要出租用途相对于房屋的主要用途来说很小,就依然可以作为他们的免税主要住房。

5 他们每月的食物预算是$1,750加币,这对于一个三口之家来说,是相当高的。每周点2-3次外卖可能是其中一个原因。建议多去超市买菜,自己做饭。

6 他们还可以把每年的现金流存进儿子的RESP账户。每年存入的$2,500加币,可以获得政府的20%补贴。

7 虽然他们的雇主有提供匹配RRSP计划,但是他们要考虑是否有足够的人寿和伤残保险。他们现在的财务状况似乎不错,但是残疾或死亡的风险对于一个年轻的家庭来说,是值得花钱去减少的。

听了专家的建议,Rebecca茅塞顿开。他们打算听从专家的建议,先去租住一件度假屋,感受一下。

此外,他们会去研究一下人寿和伤残保险,为家庭提供额外的安全。他们也会补上RESP账户的供款,拿到政府的补助金。

Rebecca表示,感谢专家的建议,他们会花更多精力去追踪生活的开销。

参考阅读:

https://www.thestar.com/business/personal_finance/2021/05/24/this-millennial-couple-makes-more-than-200k-should-they-buy-a-cottage-or-upgrade-to-a-larger-home.html