本文作者:险峰团队,题图来自:视觉中国

随着Z世代们在新消费的路上一路高歌猛进,过去几年,国货风潮已经深深改造了中国美妆个护与食品饮料行业,诞生出了百亿甚至千亿级别的创业公司。

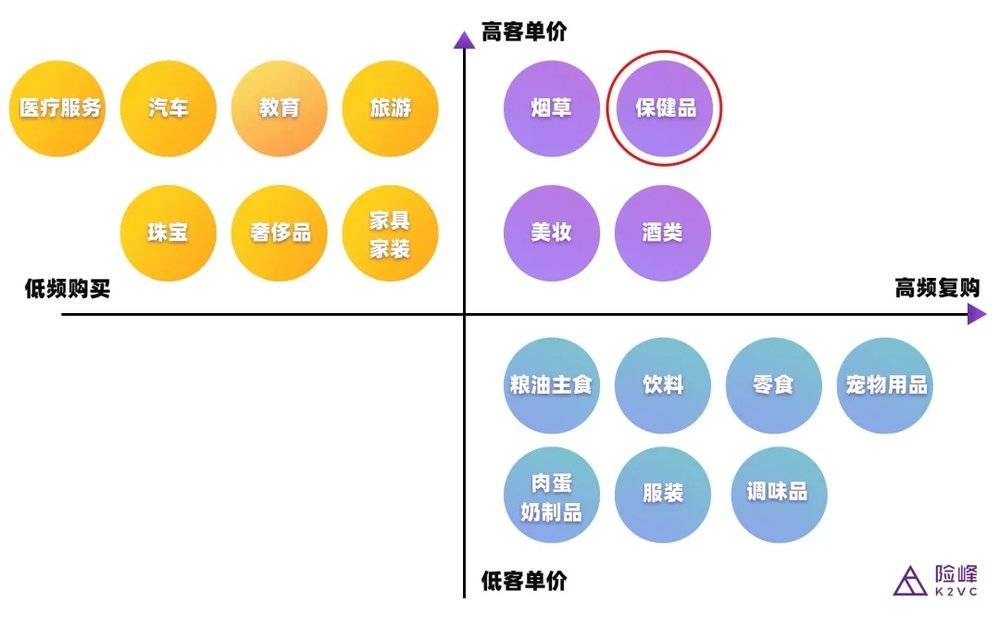

站在2021这个时点,如果我们用复购率作“横轴”,以客单价作“竖轴”画一个坐标系,就可以发现——能够同时兼具“高客单+高复购”的消费大类目已经所剩无几。

或许正是基于这个原因,“保健品”这个古老又颇具争议的品类,也在继烟酒美妆之后,成为了创业者与投资人关注的重点方向。

图:保健品,或许是消费赛道中兼具“高客单价”与“高复购”属性的最后一块“蓝海”

在中国,这是一个1900多亿的大市场,年复合增速超过10%;改革开放40年间,至少3位首富曾在保健品里淘到了“人生的第一桶金”,可以说是一条集“大、快、好”等多重优点于一身的“黄金赛道”。

但另一方面,“夸大宣传”、“拉人头”和“智商税”的帽子也始终如阴霾般与保健品如影随形,在背负了舆论、监管等一系列历史问题之后,选择保健品的创业者们也像选择了“戴着脚镣跳舞”,面前注定不会是一条坦途。

那么,这届“新消费保健品”与“传统保健品”究竟有什么不同?

未来,保健品行业是否会有“现象级”新国民品牌的诞生机会?

面对年轻一代的用户,新品牌们在“流量”、“渠道”和“产品”方面各有什么独到心法?

而“食品保健化”与“保健品食品化”之间,谁又更有机会胜出?

带着这些问题,险峰市场团队与天猫国际营养健康运营负责人奕乐、天猫功能零食负责人心铁、BuffX创始人亢乐&晓易、UNOMI创始人许远恒、Kooyo创始人苏苏、但歇无妨创始人王莹、Nelo联创Derek、超级零创始人王珂、JOLIYOYO创始人乔治等13位创始人、平台高管一起聊了聊,积累下了大量笔记和采访资料,整理后形成了这篇文章。

为了把各方观点更加客观、中立地展示给大家,我们对访谈内容进行了“匿名”处理,希望能对各位读者有所帮助。

一、如何理解品类:保健品到底是不是智商税?

探讨这个问题之前,我们首先需要对保健品有一个基本认识——不同于其他消费品,保健品其实是个“用户教育成本很高”的品类,主要体现在两点上:

一是“新用户的获取”:假设我们做一款面包品牌,在路上随机分发给路人,大部分人都会接受试吃;但如果你去发保健品,就算不要钱,也没几个人敢吃,所以,这并不是钱的问题。

二是“老用户的留存”:一款面包好不好吃,我们吃一口就可以验证;但一款保健品有没有效,不吃几个月没办法验证出来,周期太长。

所以保健品不像“药品”那样能够及时反馈,也不像“食品”那样可以快速的判断好不好吃,导致这个品类需要付出较大的用户教育成本。

这也造成了所谓“智商税”的出现——企业干脆也不告诉用户他们的产品里是什么,只告诉你要几百上千块钱一瓶,所以功效很强。

如果在一个用户特别成熟的市场,是不会出现这种情况的,品牌只需要做很简单的沟通。比如在美国,大家都知道蛋白粉的机制是什么,知道在增肌的时候就要去吃点,知道正确的摄取量是多少。

但在以前的中国,人均GDP还没有超过1万美元的阶段,大众的受教育程度不高,健身人群又少,在这个大环境下去品牌告诉消费者,他缺了蛋白质,需要补充,这些沟通都是没有意义的,用户根本没有这些概念。

在那个时代下,保健品公司想要把一个本不在当时社会需求层次里的产品卖出去,就只能搞各种“夸大宣传”。

结果就是消费者对保健品的功效抱有过高的期望,最终反而会降低它为用户带来的价值感。

然而对于年轻一代消费者,这些情况已经不存在了。

现在的中国,吃已经不再是个问题,大家的正常膳食需求都能够被满足。在这个生活水平的基础之上,才会衍生出一些其他方面的、相对个性化的需求。

比如说健身人群,他们可能会想去买一些蛋白粉;睡眠质量差的人群,他们可能会想去买一些助眠产品。

在新一代消费者看来,营养补充剂是一种日常生活中所需的、能够改善身体状况的产品。在这种重视健康的价值观下,他们也更偏向于在身体机能出现问题之前就去找相应的预防办法,而不是等到生病之后才去解决,这是经济发展阶段提升之后的必然结果。

所以本质上,保健品只应该出现在一个物质生活相对丰富的社会之中。

二、Why Now:如何理解功能食品&保健品的新机会?

当前这个时点之上,古老的食品&保健品行业会有新消费网红品牌的诞生机会吗?

有两组数据是或许是可以参考的:

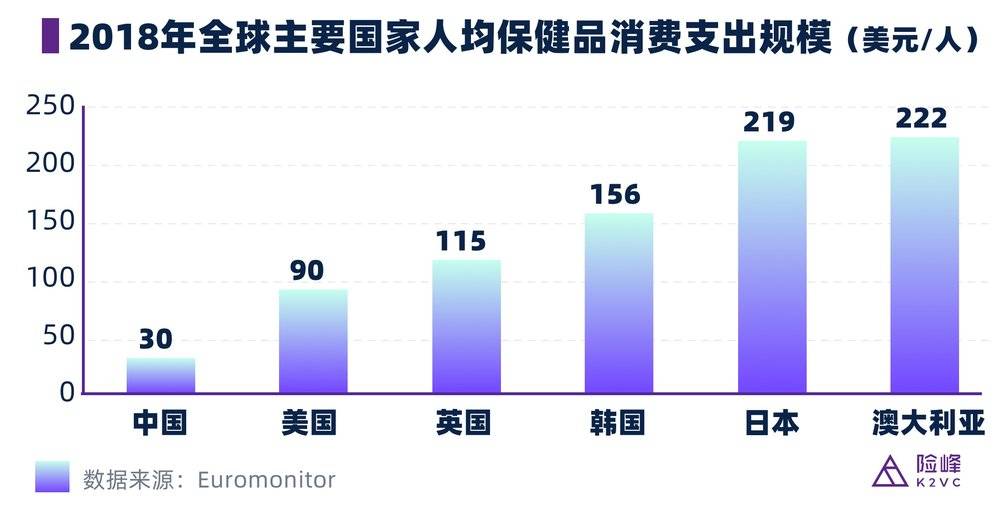

一是“人均消费”:在保健食品的支出上面,美国人每年平均会花90美金,澳大利亚人则达到了222美金,而中国人只有30美金。

二是“市场渗透率”:美国保健品市场的渗透率是55%,而中国的只有不到20%。

中国保健品市场的人均消费支出和渗透率远低于发达市场的水平,但已经是全球第二大市场。那么问题来了——当这两个“互相矛盾”的信息组合在一起,意味着什么?

意味着中国再多出20%的市场渗透率,就会新增出一个全球第二大市场。

而这个速度可能会比许多人预想的要快。

举个例子,去年618时,国内某头部电商平台的“保健功能食品”,在“零食类目”的占比还不到10%,但到了6个月后的双十二,其占比已经超过了20%,今年很可能会超过到30%。

如果以“狭义零食”1万亿左右的市场规模去估算,30%的增量意味着会再造出一个3000亿的新市场,相当于20家上市公司的规模。

消费数据的转变预示着人群的消费习惯已经发生了改变,而这背后可能是一个时代性、结构性的机会。

从这个角度来说,中国的保健品&保健食品行业或许已经出现了孕育出国民品牌的可能性,值得新消费创业者去关注。

三、“新”“旧”保健品究竟有何不同?

1. 差异一:新品牌更加聚焦“场景化”和“解决问题”

从历史上看,中国保健品的发展过程可以分成三个阶段:

第一个阶段是基于“信息差”:当时国人对于有效成分完全没有接触,卖家能够通过信息差来赚钱。

第二个阶段是基于“原料和研发能力”,企业能做出什么就卖什么,商业模式是一种“以产定销”的概念。

比如维生素C、鱼油、辅酶Q10这些产品——保健品公司首先在研发端制造出来,测试效果还可以,生产工序的安全性也能保证,然后就开始大规模生产,最后通过销售渠道铺到各个国家做投放和推广。

但这样导致的问题是产品效果不明确,比如葡萄籽精华,美白可以吃,解决心血管也吃,抗过敏还可以吃,用一种成分解决太多分散的问题;但当一个明确的需求出现的时候,单一成分保健品就会变得没有足够的说服力。

因此发展到今天的第三个阶段,这批新消费保健品牌的思路是基于“场景化”开发产品。

“场景化”的核心是强调更加“围绕用户的实际需求”,本质上是在解决用户在一天里可能遇到的问题。

我们这一代人,很多是“熬着最深的夜,吃着最贵的保健品”,一方面要996,另一方面又很关注自己的身体,因此有许多健康方面的需求。

一个很典型的场景:你和直属领导开会到凌晨2点,但早上9点你有一个非常重要的述职汇报,要面见公司大老板;你知道自己必须马上睡着,但大脑却非常兴奋——这种基于场景的用户需求,过去传统的保健品企业没有很好的解决。

因此如果某个新品牌有足够强的技术,把产品做得很有效,就可能会定义一些场景性很强的品类,比如解酒、助眠等等,当客户体验到真实的效果以后,就会对品牌产生非常高的忠诚度和信赖度,愿意持续性复购。

而这也对产品本身的“有效性”提出了更高的需求。

2. 差异二:“产品力”和“强功效”是新品牌的核心竞争力

与国内外保健品大牌相比,新品牌啥都缺——缺钱、缺人、缺渠道、缺知名度等等。因此如果新品牌选择去强推一个新概念,花很大力气去教育用户,大概率是做不成的。

在这种情况下,新品牌就必须围绕着市面上已有的技术去深耕,“产品力”就变得很重要——你的产品一定要有立竿见影的效果,一定要去打“强功效”。

有人说保健品/功能食品是“安慰剂”,消费者只是在追求一种保健的感觉,而不是真正关注功效本身,这个观点其实是有争议的。

“强营销”可以维持一个短暂的压强,但最终历史的洪流会把它推到合适的位置上面。比如曾经的波导手机,营销团队能力很强,短时间内也可以卖到中国第一,但放到长期去看,最终胜出的一定还是华为这样“产品力”很强的品牌。

而除了强功效以外,品类选择也同样重要。按照功效来划分,保健品的可以分为四种类型:

让你的“不爽”变“爽”;

让你的“爽”变得“更爽”;

让还没有发生的“不好”不要发生

长效保健滋补

这四类保健品,新品牌都可以做,但在从0到1的创业初期,一定首选围绕着1和2去设计产品。

比如提神,就是让你的爽变得更爽;再比如说助眠,本来你的睡眠有问题,有一款产品能让你睡得好一点,把不爽变成爽,对消费者来讲都是很好的反馈。

而3和4是要等消费者对品牌形成信任以后再去拓展,比如防脱发,其实现有的技术也可以做得很好,但防脱的问题是正反馈不够强——消费者所能得到的最大变化就是没有变化,不是非常坚定的人就很难坚持下去,所以这种品类就先不要做。

新品牌一定不要上来就选择做困难的事情,而是要去提升产品力,积攒口碑。

3. 差异三:新品牌可以有效避免信息传导失真

传统保健品最大的竞争壁垒,就是有一套自建的直销体系。在传统媒体时代,保健品企业投放广告是受到严格限制的;当时传统品牌能够获取用户信任的方式并不多,而直销就是一个不错的选择。

本质上,直销是一种“信用背书”,它利用了人与人之间的“强关系”来建立用户对产品的信任。一旦直销体系里的会员基数足够大,产品就可以突破圈层,获得很强的传播力。

比如有很多老牌保健品的渠道都做的很好,在很多低线甚至农村的商超里也能看得到它们的产品。所以传统品牌选择自建营销体系是对的,至少在当时的环境下是对的。

但是直销无法解决的天然缺陷,就是“信息传导失真”导致的“过度营销”。

比如第一层代理说这个产品可以护眼,到第二层代理就变成还能保肝,到第三层就成了能治愈癌症,这个问题不是品牌方可以控制的,而是渠道选择的结果。

目前看这个问题是无解的。

线上起家的新保健品牌可以直接触达消费者,与用户做直接沟通,从而规避长期以来困扰行业的“智商税”问题,但传统品牌不可能会为了解决过度营销而抛弃自己辛苦建立的直销体系。

竞品不是因为缺点成为你的竞品,竞品是因为优点才成为你的竞品。一家企业可以抛弃一切,但唯独不太可能抛弃自己最大的优势。

因此我们说新保健品牌之所以能够崛起,关键不是因为剂型更友善,也不是因为包装更年轻,而是触达消费者和建立信任的方式已经完全不一样了。

四、现有监管体系下,新保健品牌如何用好新流量?

如果用一条横线来代表保健品,它的最左端是食品,最右端是药品,那么其实所有的新品牌都在这条轴线上在寻找自己的“产品定位”。

90年代国家对于“蓝帽子”严格的准入规范无疑很好地保护了消费者,但百万元级的检测费用和2-3年的审批周期也令创业公司难以承受;从这个角度看,保健品这条线的中段实际上被一条“监管红线”所斩断,分割出的区域即狭义上的“传统保健品”,新来的竞争者很难直接进入这一领域。

因此,目前的所有新品牌都是选择在两端想办法:一类是将自身定位在“保健功能食品”,通过对传统食品供应链进行改造,从左向右打;另一类则是定位在“严肃保健品”,用跨境的方式,从右向左打。

图:保健品创业路线图

早期一些新品牌之所以选择功能食品,很多都有一个隐含的目的:希望把产品包装成食品,发布在食品类目上,以为这样就可以做直播带货,但这其实是个误区:能不能做直播,看的是产品本身的特征和传播的内容,而不是在于产品分类。

事实上,目前主流短视频平台对保健品/功能食品的直播都是设限的,可能功能食品在平台监管合规方面确实存在一些可以协商的边缘地带,但无论食品类目还是保健类目,都不能“宣传功效”,因为这涉及到“广审机制”的问题。即使Swisse这些国外品牌,他们在国内做广告也是只讲自己的品牌内容,而不能宣传产品能够带来什么功效。

那么新品牌怎么利用好新媒体的流量红利?其实也有很多打法。

比如现在很火的GABA,主播可以首先介绍GABA的基础知识,讲它的作用机制,为什么它比褪黑素更安全可靠,最后说我们有一款高性价比的GABA产品,今天购买还有什么样的折扣,可以买赠。

从监管部门和行业协会的角度来看,目前这种程度的直播是被允许的:品牌只是在讲营养保健知识,然后推了一款产品,并没有说产品本身有什么功效。

立足在“科普”这个点上,可供选择的渠道就有很多了。比如知乎、微博、小红书和B站,都可以做一些比较专业的知识放在上面,用长图文或者视频去触达目标客群,完成与用户的直接沟通链接,导入自己的电商平台做转化。

而与流量同样重要的,是消费者之间的“口口相传”,因为“强功效”本身就是最好的广告。

比如没有哪家品牌做过NMN的广告,但NMN也非常火,因为它确实有效,消费者吃了以后有良好的体感,就很愿意在朋友圈和社交APP上面做分享。

但如果不能夠做到强功效,消费者买了一次以后就不会再买;没有复购,品牌就需要持续做拉新,ROI就很难降下来。而一旦消费者把一款产品定义为智商税,且被口口相传,品牌再想去做拉新,效率就会变得很低。

五、“食品保健化”与“保健品食品化”谁更可能胜出?

在保健品这条赛道上,“食品保健化”和“保健品食品化”谁更可能会胜出?这是业内长久以来都一直存在的路线之争,也是众多新消费创业者都在思考的问题。

探讨这个问题之前,有三家公司的历史或许是值得参考的:

第一家是可口可乐,它曾有一段特殊的历史。

可口可乐的创始人因为战伤止痛的需要,曾染上了严重的酒瘾和可卡因瘾;在禁酒令期间,他过得十分痛苦,便开发了一款含有古柯的饮料,作为可卡因及其成瘾品的替代品,这就是第一代可口可乐。

事实上,Coca Cola这个名字也是来自于古柯叶(Coca)和可拉果(Kola)的缩写。

可口可乐最初的定位是偏药物类的功能性饮品,但在发现消费者对它的口味着迷以后,转而走向了快消饮料的道路。

第二家是被雅培收购的美艾利尔(Alere)公司,它最初是以功能食品入局,在不断的技术探索中,逐渐转向体外诊断试剂,最终成为了全球最厉害的IVD企业。现在全球耳熟能详的糖尿病监测和诊疗技术,有一半就是来自于这家公司。

第三家是小林制药,它一开始只是一家普通的医药批发商,做的是做壮阳药和体力补充剂生意,但最终通过不断地微创新和客户体验改进,成长为一个涵盖日用消费品和大众药品的国际品牌。

回到开头的问题,新品牌的定位究竟是要从食品往功能食品走?还是从保健品往功能食品走?这个问题本身可能就是有问题的。

各垂类行业之间一定会有彼此的蔓延,就像我们走在森林当中,走着走着就从松树带走到了白桦树带。无论创业者是定位在食品公司去切功能保健品,还是以药品和保健品公司的身份去切食品,至少从邻国日本的历史来看,两者都有成功的先例——前者有格力高、麒麟和花王,后者则有小林制药、大冢制药和龙角散。

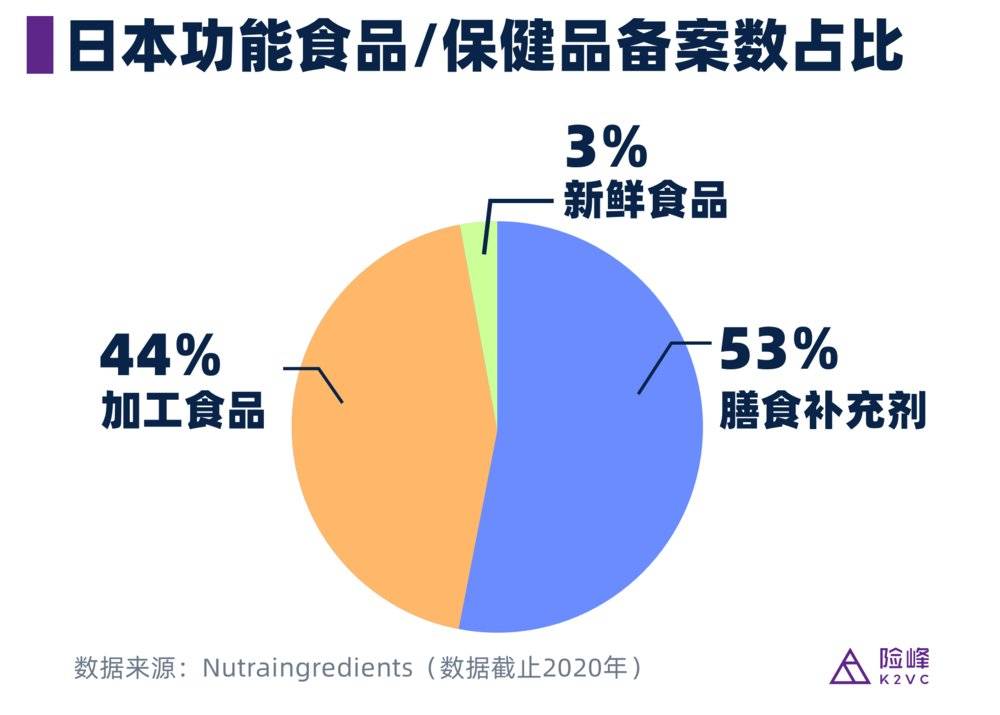

从数据来看,2015-2020年,日本每年备案的功能性食品/保健品数量约在300~900件之间。其中保健品(即膳食补充剂,包括片剂、胶囊、粉末等)占比为53%,加工食品(即功能食品,如酸奶、饼干、调味品)占比为44%,双方在市场格局上平分秋色,各自占据半壁江山。

从这个角度来看,食品与保健品之间或许并不存在“低打高”或“高打低”,以及谁会替代谁的问题。无论“食品保健品化”还是“保健品食品化”,可能都只是行业内部的一种说法——比名字和路径更重要的,还是在于消费者的需求本身。

商业的最终目的提供给消费者所需要的商品,一切伟大品牌的诞生,最终都是源于对消费者痛点和商业机会的嗅觉和把握,产品本身是随着消费需求而不断调整和进化的。相比之下,新品牌可能更应该去思考的,是要走可口可乐的路、小林制药的路、或是其他的路。