报告认为,尽管美国公司赚取了全球最大规模的利润,但美国的企业税收入占国内生产总值(GDP)的比例却比经济合作与发展组织(OECD)中几乎所有发达经济体都要低。美国新任财政部部长耶伦(Janet Yellen)更是痛心疾首地撰文称,“美国的税收收入已经处于几代人以来的最低水平,而且随着税收的持续下降,美国将有更少的资金用于投资机场、道路、桥梁、宽带、工作培训以及研发”。

耶伦将税收下降的责任归咎于特朗普(Donald Trump)执政时期推出的《减税和就业法案》(Tax Cuts and Jobs Act)。耶伦表示,该法案变相鼓励美国企业将利润留在海外:由于最低税率是根据公司的全球总利润计算的,而不是根据公司在每个国家或地区的收入来计算的,企业可以将利润转移至能够获得最低税率的地方。同时,该法案对10%的海外有形投资收益(QBAI)提供税收豁免,让美国企业更有动力发展离岸业务。

耶伦认为,《减税和就业法案》成为各国政府竞相降低公司所得税税率的推手,而全球范围内的低税率竞争使“美国公司能够缴纳更少的税,甚至根本不需要缴税”。耶伦表示,“在这场税率竞赛没有真正的赢家,美国是失败者,美国企业也仍要付出巨大代价”。

因此,美国财政部在《美国制造税收计划报告》中提出了指导税收改革的六项原则:

一是获取足够的税收收入以支持政府的关键性投资;二是建立一个有益于工薪阶层的税收体系;三是降低企业的利润转移行为并取消对海外投资的激励措施;四是结束国与国之间无底线的税率竞争;五是要求全部企业履行应尽的缴税义务;六是建立一个有活力的经济体参与全球竞争。

根据上述原则,“美国制造税收计划”将实施一系列公司税改革,以消减利润转移和对离岸投资的激励措施,并使国内外企业公平竞争。内容包括:

1. 将企业所得税税率从21%提高至28%;2. 提高美国跨国公司面临的全球最低税率;3. 通过鼓励全球采用更高的最低税率,以减少外国司法管辖区维持超低企业税率的动机;4. 对获得高额利润却有很少应税收入的大型企业按照其账面收入(book income)征收最低15%的税;5. 对企业的新研发提供税收激励措施,取代对无形资产超额利润的税收激励措施;6. 用清洁能源生产的税收激励措施取代对化石燃料的税收补贴;7. 加大对企业避税行为的处置力度。

耶伦认为财政部提出的上述税收改革政策将“改变游戏规则”。按照税收占GDP的百分比测算,美国制造税收计划一旦全部落地,将成为自1968年《收支控制法》(Revenue and Expenditure Control Act)以来最大的增税计划。

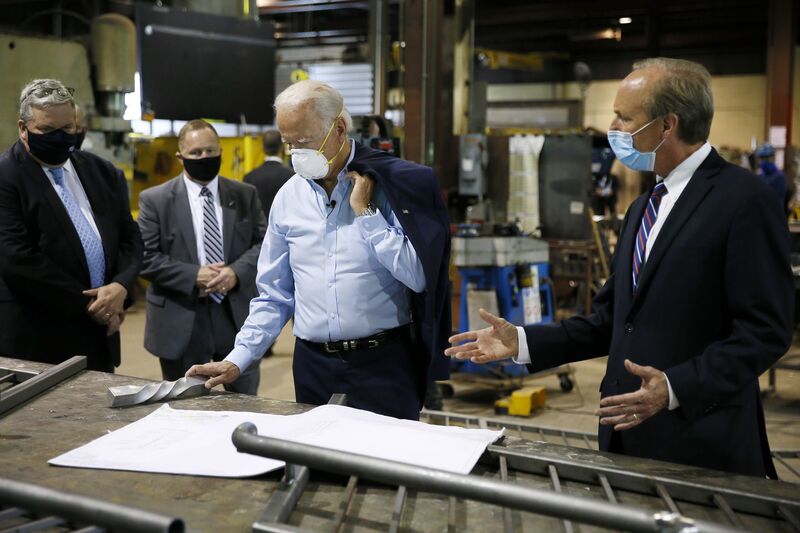

拜登税改的目的之一是让美国企业回归本土。图为2020年7月9日还是民主党总统候选人总统乔·拜登(右二)参观位于宾夕法尼亚州邓莫尔的金属制造厂。(美联社)

被改变的游戏规则

从内容上看,拜登政府提出的税收改革方案将建立一个相对公平的税收体系,不仅能够增强美国经济的长期增长潜力,也将重塑国际税收体系,确实具备“改变游戏规则”的效果。

当下,美国经济还未摆脱新冠肺炎(COVID-19)疫情的阴霾。自疫情爆发以来,美国非农就业人口一度下降超过2,000万人,截至3月,美国非农就业人口仍较疫情前少800万人左右,失业率高达6%。考虑到美国劳动人口参与率较疫情前下降约两个百分点,美国实际就业情况更加严峻。

然而,在疫情期间,美国的大企业一面申领美国政府提供的各项财政援助和补贴,一面享受流动性下股价的大幅上涨。

这种情况加剧了美国的贫富差距。根据美国研究机构“政策研究协会”(ATF)和“美国人公平税负”(AFFT)的统计,截至1月18日,美国660位亿万富翁的总财富已攀升至4.1万亿美元,较疫情前增加了38.6%。而美国经济学家布鲁斯·迈尔(Bruce Meyer)等人的研究则显示,2020年下半年美国的贫困率增长了2.4个百分点,是自二十世纪六十年代以来的最大增幅。

面对就业市场的萎靡不振以及贫富差距的不断扩大,拜登政府将基建计划命名为“美国就业计划”(The American Jobs Plan),意在创造大量高质量的就业机会,重塑美国中产阶级。同时,拜登政府将通过税收改革从企业尤其是大型跨国企业身上征税,为基建支出融资。

可以说,拜登的基建和税收计划兼顾了社会公平分配的效果,不仅能够改善美国的财政状况,也能为美国经济的长期发展打下根基。国际评级机构穆迪(Moody’s)预计,到2024年,拜登的基建投资将为GDP额外提高1.6个百分点,约合4,000亿美元。

此外,“美国制造税收计划”阻止美国企业开展离岸业务并转移利润的关键举措在于协调全球最低税率。根据耶伦此前透露的消息,其手下的团队正在与二十国集团(G20)国家合作,在OECD的框架下商定一个能够结束恶性竞争的全球最低税率。

事实上,无底线的税率竞争在过去20年间严重侵蚀了各国政府的税基,而税收是调节社会分配、提高社会福利的重要来源。税收减少不仅会使政府财政失衡,也会扩大社会的贫富差距。

OECD的数据显示,OECD国家的公司所得税平均税率已经从2000年的32.3%下降到如今的23.7%。在疫情期间,英国政府无力支撑庞大的财政刺激计划,因此不得不提高公司所得税。此外,发展中国家也是全球税率竞争的受害者。国际货币基金组织(IMF)的统计显示,由于跨国公司将利润转移到低税率地区,非OECD国家每年损失约2,000亿美元的财政收入,约占GDP的1.3%。

诺贝尔经济学奖得主斯蒂格利茨(Joseph Stiglitz)认为,“这种竞相降低税率做法的唯一受益者就是最富有的跨国公司”。

目前,OECD一直在研究如何遏制税基侵蚀,并与全球140多个国家进行全球最低公司所得税税率的谈判,但是进展并不顺利。因此,如果有美国政府的强势推动,一项涵盖全球大多数国家的企业最低税率协议或将就此诞生。除了一些海外避税天堂以外,全球大部分国家都将因此而受益。

难以被忽略的事实

虽然拜登政府的税收改革方案有许多积极意义,但是美国财政收支严重失衡的事实仍然难以被人忽略。

在疫情的冲击下,美国联邦政府2020财年财政赤字超过3万亿美元,其占GDP的比重已经飙升至“二战”后的最高水平。然而,即便是没有受到疫情影响的2019财年,美国联邦政府的财政赤字也已经接近万亿美元。

在如此庞大的赤字规模面前,税改之后每年增加的约2,000亿美元财政收入只能算杯水车薪。更何况,拜登基建计划预计将在8年内支出超过2万亿美元,而根据白宫测算,拜登税改方案在未来15年内增加联邦政府税收收入才能等同于基建部分的总支出。拜登基建计划中收支期限的不匹配将进一步增加美国财政的负担。

美国国会预算办公室(CBO)3月4日发布的《长期预算展望》显示,“联邦政府预算正处于不可持续的长期轨道上”,根据现行法律推算,到2051年,财政支出将从占GDP的21.0%增长到GDP的31.8%,而财政收入将从占GDP的16.3%增长到18.5%,导致赤字飙升至GDP的13.3%。

截至2021年3月,美国国债总规模已经达到28万亿美元,较疫情前增加了近5万亿美元。随着债务的积累,即使在低利率环境下,美国联邦政府每年为国债支付的净利息支出也已经高达3,000亿美元,这一数字甚至超过了拜登基建计划每年的财政支出规模。如果未来利率上升,美国政府的财政压力将更加巨大。

美国政府问责署(GAO)警告称,复利(指将利息计入本金重复计息,即“利生利”或“利滚利”)会对不断飙升的联邦债务造成严重影响,预计2033财年,美国联邦政府的净利息支出将超过1万亿美元,2050年净利息支出将成为联邦政府支出的最大类别,达到GDP的8.9%。

因此,虽然通过税改进行“亡羊补牢”能对财政收支起到一定正面效果,但是考虑到美国联邦政府此前积累的庞大债务,拜登的税收改革方案不仅作用太小,也来的太晚了。