来自 | 新眸(ID:xinmouls)

撰文 | 三七

编辑 | 栖木

垂直细分类的OTA(在线旅行社,即在线酒店、旅游、票务等预订系统平台的统称)平台,很难再出现新增量了。

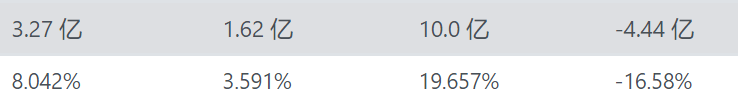

这一论断的来源是OTA平台们的财报数据。财报说数据显示,2017年到2020年,国内最大的OTA平台携程的净利润从3.27亿美元下跌到负4.44亿美元,净利润下滑严重。造成这种局面的原因有两点:1、疫情黑天鹅,上万张取消订单砸向携程,在酒店和机场不愿自负亏损的情况下,携程承担了部分损失;2、美团在OTA领域业务的拓展威胁和携程自身的惰性。

与此同时,被称为OTA四杰之一的同程艺龙,2017年—2020年的净利润率也并不好看,从7.765%跌至5.57%,利润空间正在缩减,曾经通过批量广告投放牢牢占据消费者视野的途牛,上市至今也未实现盈利。

要知道,OTA平台们的血液里天生流淌着盈利的基因:50%以上的超高毛利率、酒店商家们的广告投放需求、国人不断增长的旅行支出。但是为何,疫情之下实现逆势增长的偏偏是一直在复刻OTA平台的发展路径、毛利率仅在30%左右的美团?

眼下的携程,亟需一场自救。方式是通过在港股二次上市来补充现金流,缓解携程在经营方面的压力,4月6日,港交所公布携程聆讯后资料,正式批准携程回港上市。

2021年以来,中概股回港浪潮明显,包括汽车之家、百度和B站等多家企业,皆已先后完成了赴港二次上市。然而,前面列举出来的这三家公司上市后的首日涨幅表现都不够理想,只有汽车之家凭借2%的涨幅实现了正增长。

那么,携程二次上市,是“旧瓶装旧酒”,还是另有新筹码?

携程的增长密码

携程走到如今的市值和它在OTA平台中的地位,离不开先发优势。

最早的携程,是以呼叫中心的方式来为旅客提供酒店和机票预订服务。2003年,携程上市,并打造了机票在线预订平台,成为了国内首个提供在线预订服务的平台,以此为契机奠定了携程后来在OTA平台混战之中的先发优势。

2012年,携程的在线订单预订量占比达到了50%以上,超过了呼叫中心的预订量,携程成功转型,成为了在线旅游互联网企业,这一时期,也恰巧是国内移动互联网发展的高速期,很明显,携程踏进了一条对的河流。

2015年,携程又通过换股合并了去哪儿旅行,市占率一度高达70%,在市场上一家独大。只不过,2015年后,寡头垄断了在线旅游服务市场的携程似乎再也讲不出新故事了,面对背靠阿里系流量的飞猪和综合类的OTA平台的美团的突袭,携程甚至失去了还手的能力。

但是不可否认的是,携程依然活着。

究其原因,首当其冲的是BU制。

在保证携程整体发展战略和框架不变的情况下,携程内部将公司的各个业务线进行了拆分,将住宿、交通、旅游和商旅等业务划分成了BU;在BU之下,又细分到火车票、机票、轮渡、团购等SBU;SBU之下,又创造了更小的EU单位。

换句话说,携程的BU制,相当于在内部划分出了无数个子公司,眼下的携程更像是一个商业联盟:彼此各自为政,又有着共同目标。以这个角度看,携程有点类似于不断进行并购的Sysco,只不过Sysco是通过并购拓宽业务线,携程是通过业务划分来进行横向渠道的拓展。

在该模式下,各个BU的员工可以自己掏钱入股,公司对他们进行考核的方式在于确定的指标和方法,当公司的营收和员工自身的经济利益息息相关时,员工必然会想法设法为公司带来新增量。

当然,硬币也有正反面,在这种制度下,将“经济人”当作导向的员工们,极易形成内卷,当内部员工都往盈利性更高的部门挤,又有谁能够撑起利润薄弱的部门的增长呢?

对OTA全产业链的布局,是携程另外一个增长密码。

总的来说,在资源端、渠道端和用户端,携程都有一定的投资布局。

市场扩张方面,携程投资了印度最大的OTA公司MakeMy Trip,完成了和去哪儿旅行网的私有化交易,拓展了海内外的双市场线,实现了国际化战略,也获得了国内的资源供给;渠道端,携程投资了汉庭连锁酒店,又自主创建酒店品牌,以加盟模式运营主打高端市场的旅悦集团和主攻非标住宿的丽呈酒店;用户端,携程则通过收购海内外的旅行社,丰富了自身的跟团游产品,给消费者更多的产品选择空间和体验。

躲不过的社交基本盘

对于绝大部分互联网公司而言,有了用户的社交基本盘,就有了流量,盈利也随之而来,典型的例子就是腾讯。

早期的腾讯虽然盈利无门,但是却坐拥着上亿的用户。以用户流量为基本盘,腾讯获得了南非银行的投资,并且最终通过游戏实现了巨大的盈利,随后,腾讯再通过跨界扩张获取了更多的回报。

时至今日,腾讯依靠社交平台和流量缺口,牢牢占据着信息获取、科教娱乐、在线支付等人们日常生活的各个领域。可以说,用户流量就是腾讯的核心护城河,而腾讯的用户流量源自于用户的基本社交需求和分享需要。

也许是受腾讯的影响,也许是互联网公司自身业务发展的需要,在用户分享和社区建设这一方面,携程也是不遗余力。

为了鼓励用户尽可能地参与社区建设,提高用户在携程社区的活跃度,携程以现金作为奖励,激励用户在社区内发言并且建立了相应上榜规则,由于旅行分享自带的社交属性,是有一定用户是愿意在社区内看驴友们的分享。

同时,携程也注重培养头部KOL,借助头部KOL的力量来对用户进行辐射,这些头部KOL被携程统称为旅行体验师。

旅行体验师们的作用,在于分享自己的旅行过程以及旅途中的风景图片。在携程上,热度较高的旅行体验师热度甚至能够吸引数十万人的观看。对于OTA平台们而言,这种头部KOL的作用效果看起来比明星代言的效果更好,总有用户被图片所吸引,从而成为真实转化率中的一部分。

只不过,对于携程而言,这种转化率能有多少,是个问题。

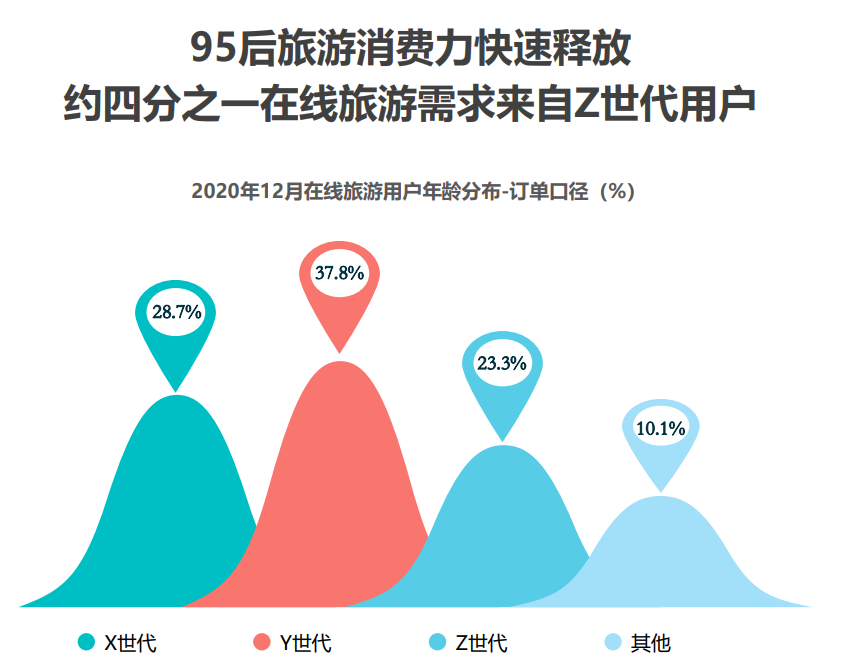

此外,携程的目标客户群体是有稳定机票预订和酒店住宿需求的高端客户群体,但这部分群体只占少部分,当下,Z世代的旅游消费力快速增长,大约有四分之一的在线旅游需求都来自于Z世代用户。对于Z世代而言,价格是影响他们购买决策的核心因素,基于这个因素,不能排除携程辛苦建设的分享社区,为其它OTA平台做了嫁衣。

需要注意的是,即便携程花费了资本、资源和人力去做社区,携程的社区依旧处于不温不火的状态。

最明显的表现是,提起社区,用户会想到微信群、知乎、抖音快手主播们建起的私域流量池,却没有用户会想到携程,这就说明,携程的社群仍然是一个小圈子内的游戏,无法构建私域流量池,更别谈成为用户社交平台了。

未来焦虑症

携程在业务线上的核心壁垒正在下降,这是携程眼下最为焦虑的事。

目前,携程最大的两个现金流业务:住宿预订和交通票务正面临着严峻的挑战。

《2019年上半年中国在线酒店预订行业发展分析报告》的数据显示,2019年上半年,美团的酒店订单量占比已经达到了50.6%,占比超过一半,夜间占比量也以47.3%超过了携程。酒店预订业务的这块蛋糕,已经被美团蚕食了,背靠着阿里的飞猪更是通过支付宝这个巨大的流量入口强势上了交通票务业务的高地。

更让携程担忧的是,电商SaaS的兴起,让高星酒店和机场们看到了摆脱携程的可能性。

只需要付出资本,就可以收获全套的平台建设工具以及产品推广方案,将自己的入口接入用户数量超过十亿的微信内,这种用户直订的方式免去了高星酒店和机场们交给携程的“中介费”,也让它们避免通过平台直接获取一手的客户数据。这就对携程造成了三重打击:同时失去了房源、营业收入和用户数据。

对于携程这种类似于“中介”性质的平台而言,最为核心的护城河其实在于算法和推荐机制。

丰富的数据体量是精准算法和推荐机制的基础。一旦高星酒店和机场们放弃携程,那么届时,携程的算法推荐机制功能的精准性下降,无法为用户匹配到合适的旅行路线推荐,携程对于用户而言,又有多少用处?

携程所隐藏的根本危机,已经在疫情下显露无疑,即来自于用户取消订单带来的亏损。

在这种情况下,携程需要充足的现金流来面对随时可能出现的下一个危机,显然,眼下的携程并不具备优秀的偿债能力,否则,携程就不需要创始人梁建章亲自下场,通过在直播平台扮演了数个角色,改编酒店版贯口相声、跳海草舞,通过直播带货,来稳住疫情期内携程不断下滑的势头。