本文来自微信公众号:放大灯(ID:guokr233),作者:艾马殊、一萌,头图来自:视觉中国,原文标题:《终点站“外企”到了,请国产创新药下车》

“学成文武艺,卖给BAT。”如今,互联网创业公司们最好的出路之一,便是寻求被巨头收购。

医药行业也有类似现象,不过显得更高明——当药品上市销售后,药企会视情况选择“合作”卖药。最近国内创新药企傍上的大腿,是跨国药企阿斯利康。

最近“下车”的,是刚登陆港交所仅一个月的诺辉健康。

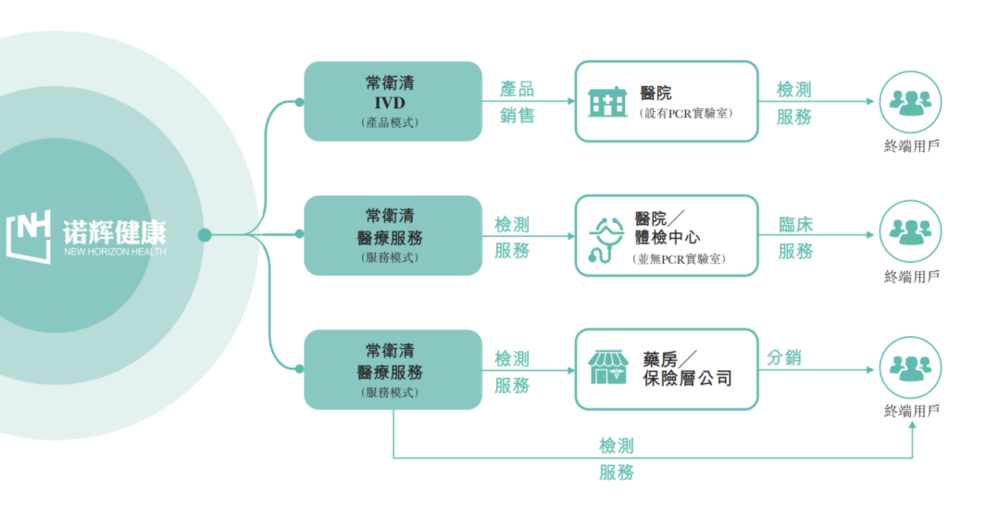

2021年3月15日,诺辉健康宣布,将拿出直肠癌早筛产品常卫清,与阿斯利康展开为期3年的合作,共同在中国大陆公立医院、药店、互联网医院进行推广[1]。这意味着,当前仅有两款商业化产品的诺辉,在这场交易中押上了一半身家。

比诺辉更决绝的是君实。3月1日,仅有一款商业化产品(特瑞普利单抗)的君实,宣布与阿斯利康合作。根据协议,在中国大陆非核心城市区域,阿斯利康将获得特瑞普利单抗泌尿肿瘤领域适应症,还有全部已获批适应症的独家推广权[2]。

独家推广权:药企向推广企业支付推广服务费、推广企业向药企支付对价;药品销售所得双方分成;药企不得将推广权授权给其它企业。

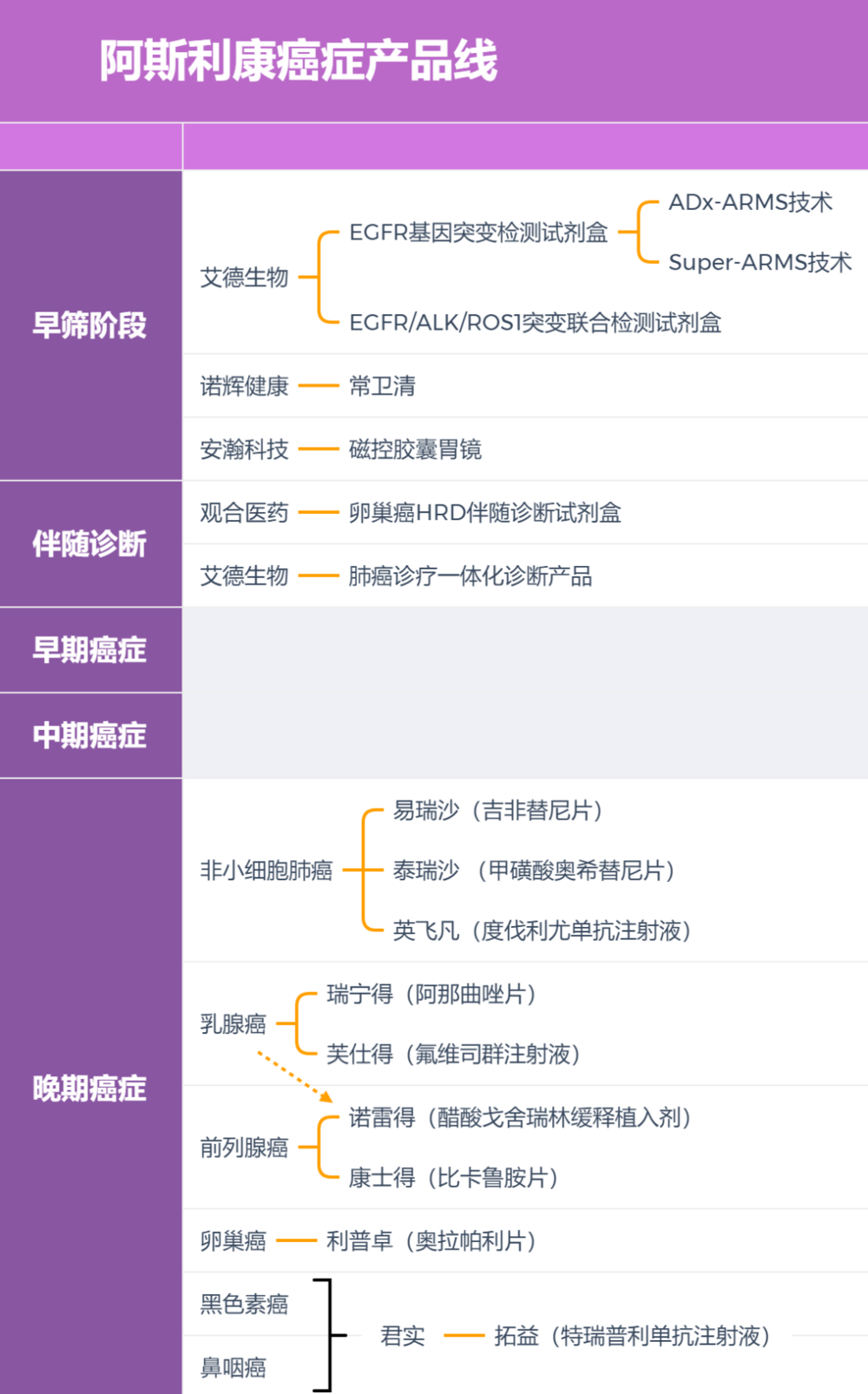

放大灯团队发现,甘心“交饭碗换饭票”的不止这两家。过去几年,观合医药、艾德生物、睿昂基因、安翰科技等一大批本土创新药企都与阿斯利康签署了推广协议。这些企业的业务覆盖了癌症早筛、伴随诊断、抗癌创新药等多个领域。

这些国产创新药企,为啥都选择将权益分给外企阿斯利康?

国产创新药的困境

“自产自销”未必就比“转卖权益”有道德优越感。那些把权益卖给阿斯利康的国产药企,多数是迫于当前的经营水平和财务状况,不得已而为之。

以诺辉健康为例,其经营和财务状况都不容乐观。

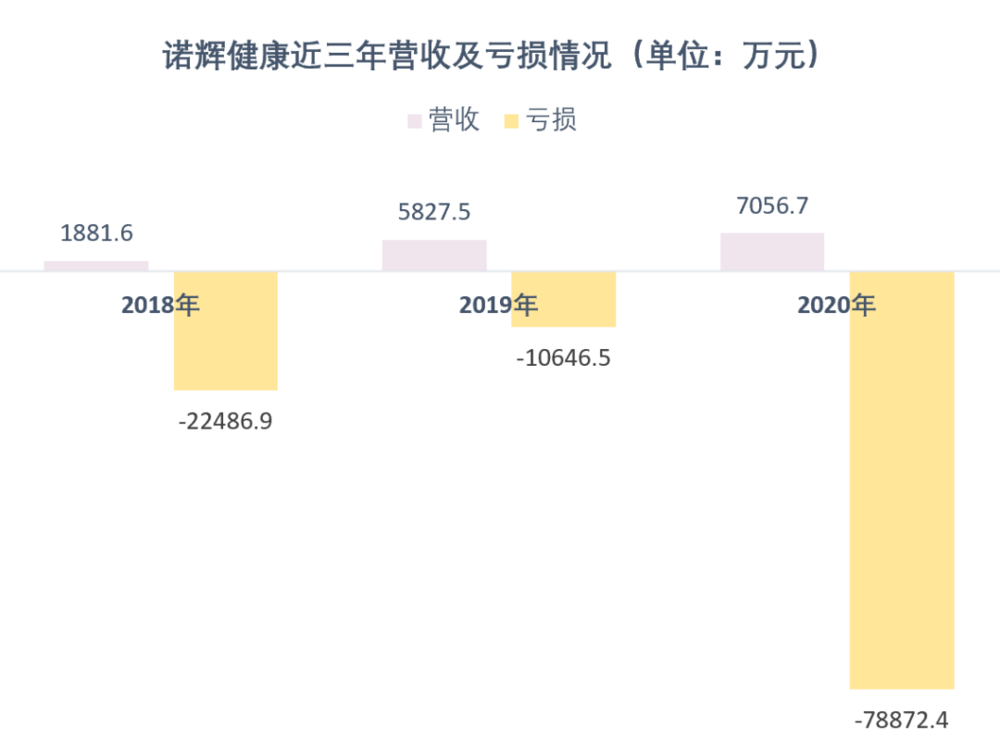

上市后首份财报显示,2020年,公司营收约7057万,同比增长21.1%。毛利为3720万,同比增长8.77%,毛利率则由2019年的58.9%下降为52.8%。与此同时,公司全年亏损约7.89亿,同比扩大643.40%[3]。

上市一个月不到,诺辉健康的股价由最高的84港元下探至50港元附近。核心产品毛利率走低,亏损又不断扩大,股价又这么难看,还得拿业绩证明自己。

招股书称,常卫清的目标客户是中国1.2亿结直肠癌高危人群[4]。2020年,常卫清销售额3910万,单价1996元。以此推算,常卫清去年仅售出约1.96万份。照此速度,常卫清要覆盖所有目标客户,耗时漫长。

2020年11月底,常卫清才获得NMPA创新三类医疗器械批准。获批前,常卫清主要是作为LTD(临床实验室自建项目)服务,面向体检中心进行推广[4];获批后,则可以作为IVD(体外检测产品)在医院和医疗机构进行销售。

诺辉健康所缺乏的公立医院的销售能力,正是阿斯利康的长项。在宣布与阿斯利康合作后,诺辉股价当日上涨约8%,目前市值约260亿人民币。

国内不少创新药企,都面临与诺辉健康类似的困境。

以君实为例,其特瑞普利单抗是最早获批的国产PD-1,但销售额被同行远远甩开——2020年,特瑞普利单抗销售额为10多亿,但同行恒瑞医药的PD-1抑制剂(卡瑞利珠单抗)销售额预计高达50亿。

只有打开销售渠道,才能摆脱困局。

抱住销售巨人的大腿

卖掉新药市场权益的现象,在医药行业并不鲜见。

比如2016年,再鼎医药拿到了Tesaro公司(后被葛兰素史克收购)抗癌药尼拉帕利(则乐)在中国内地、香港和澳门地区的合作开发与引进协议;2020年,基石药业将舒格利单抗(PD-L1)在中国大陆地区的独家商业化权利卖给了辉瑞;2021年年初,泛生子宣布与正大天晴合作,推广其肝癌早筛产品HCCScreen。泛生子看中的,正是正大天晴在肝病药物上的推广经验。

在本土市场拥有销售渠道优势的药企,很容易拿到初创公司的产品代理,阿斯利康也不例外。

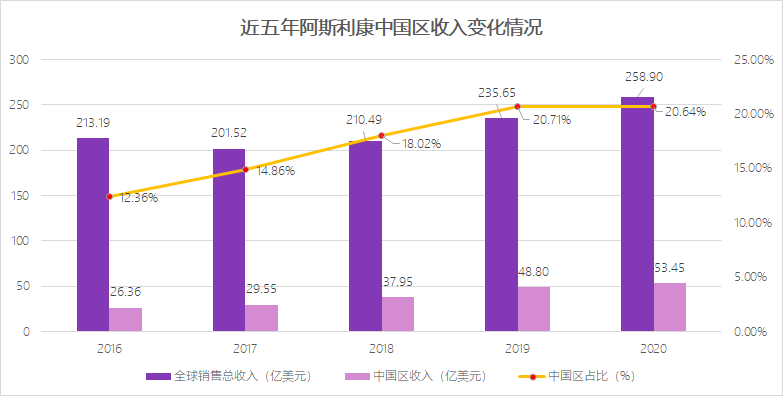

1993年进入中国市场的阿斯利康,在全球药企排名没进前十,但能在中国市场拿到第一。2020年,阿斯利康的全球业绩为258.9亿美元,在华营收比例超20%,达到53.45亿美元,同比增长10%,成为该公司仅次于美国的第二大市场[5]。是本土化最为成功的跨国药企。

能有此成绩,得益于阿斯利康中国的销售网络和推广体系,而这又与其高管王磊不无关系。

王磊目前为阿斯利康全球副总裁,国际业务和中国总裁,是跨国药企中职位最高的华人。他毕业于上海外国语大学,最初以基层医药销售的身份入行,2013年加入阿斯利康,2014年成为阿斯利康中国及香港地区总裁。2015年,阿斯利康中国成立县域医院团队,此后几年,中国区占全球收入份额不断增长。

阿斯利康中国区/全球收入变化走势,制图:放大灯团队,数据源:阿斯利康2018年财报[6]、2020年财报[5]

阿斯利康中国高管2020年曾在公开会议上介绍,“扩面下沉”的阿斯利康,这两年在县域市场投入了几千人的人力,已经覆盖42000家县域医疗机构[7]。2020年,阿斯利康还专门成立了县级肿瘤团队,推广其PD-L1单抗度伐利尤单抗和其它进入集采的肿瘤药物。

销售推广体系让阿斯利康在中国收获颇丰。2020年,阿斯利康中国实现了53.45亿美元的销售额。这个收入规模和比例,是跨国药企的翘楚。

在与阿斯利康达成合作后,国内创新药企就能甩掉一部分销售团队的支出负担。如有媒体称,君实已开始针对非核心市场的销售团队进行裁员和调整[8][9]。

阿斯利康也另有所求。

巨人也需要新米下锅

表面上,阿斯利康在称霸中国市场,实际上已危机四伏。

阿斯利康中国虽然还是老大,但疲象已显。2020年跨国药企在华销售额排名中,虽然阿斯利康仍以53.45亿美元夺冠,但因疫情影响,这个成绩已是近5年来增长额和增速最平淡的一年(在华市场收入增速从2019年的29% [10] 降至2020年的10% [5]),占其全球收入的比重已略有下降(从2019年20.71% [10]微降至20.65% [5])。

默沙东和罗氏2020年中国区药品销售额都在朝40亿美元进发。若加上诊断业务,罗氏在中国区销售额其实已高达57.35亿美元(按2020年财报中给定的汇率计算),这个成绩实际已经超越阿斯利康。

为了保级,阿斯利康中国必须丰富其产品阵容。阿斯利康传统的优势产品集中于消化、呼吸和麻醉药,最近几年开始进军抗癌药。不过与跨国同行默沙东相比,优势不明显。

默沙东的拳头抗癌药帕博利珠单抗(K药)在国内已获批一线治疗非鳞状非小细胞肺癌,在美国已获批联合治疗不可手术的食管癌,国内累计获批6种适应证,2020年全球销售额143.8亿美元;相比之下,阿斯利康PD-L1产品度伐利尤单抗(英飞凡,即“I药”)就没有那么热门了——I药在国内仅获批了一种适应证:联合治疗不可切除的三期非小细胞肺癌。2020年财报显示,度伐利尤单抗在全球销售额20.42亿美元,在新兴市场的销售额仅1.58亿美元[5]。

接下来几年,如果阿斯利康不想让默沙东抢走“跨国药企销售王冠”,就必须推出新产品。但另一方面,新药研发也要翻越时间、金钱、专利和政策的重重大山,阿斯利康必须走捷径。

从近两年的合作来看,阿斯利康中国在紧急“补缺”,买下的新药市场权益,多数集中在癌症早筛、伴诊和晚期癌症阶段。

拿下创新药企的推广合约后,阿斯利康除了能扩大营收来源,还能营造业务生态。阿斯利康中国总裁王磊就表示,阿斯利康也想进入胃癌早筛及结直肠癌早筛等领域,和诺辉健康合作,可以提高阿斯利康相关癌种筛查工作的效率[11]。

从销售渠道切入,阿斯利康能迅速在中国创新药市场拥有一席之地。

交给阿斯利康,然后呢?

中国的创新药企把收益权卖给阿斯利康,并不意味着马上就能尝到甜头。比如现阶段,癌症早筛产品就面临不少销售问题。

首先,中国患者、医生对早筛产品的认知较少,甚至有抵触心态。药企对医院、患者的教育成本较高。《国元证券》的分析就指出,国内医生和患者对早筛产品认知不足,医院和体检渠道的拓展也具有一定的挑战。未来需要持续通过更多临床实验数据、 学术会议交流、媒体宣传等渠道对医生和患者进行学术教育或市场教育[12]。

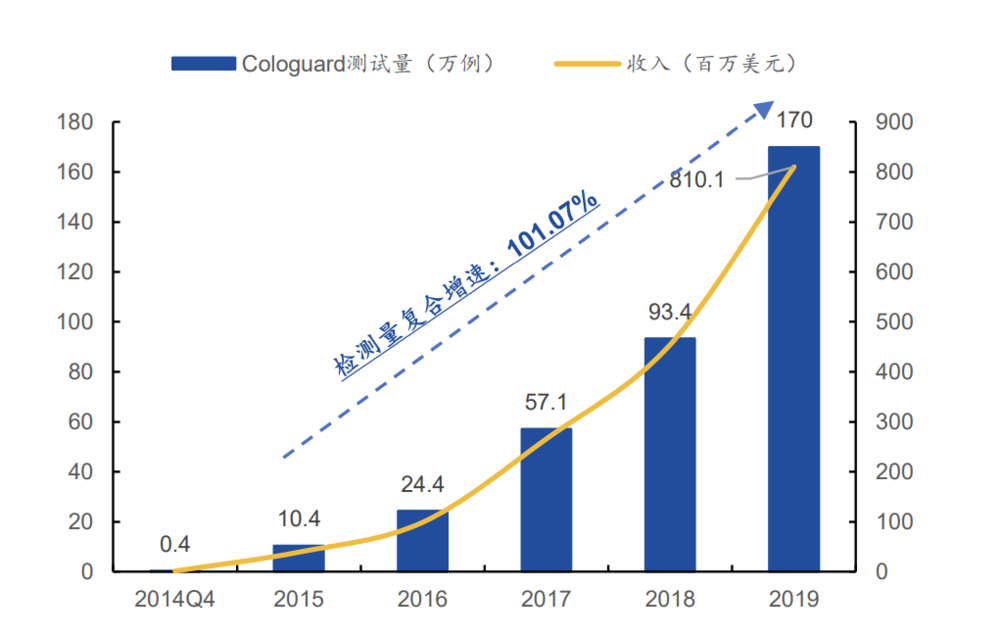

其次,价格是个难题。直肠癌早筛产品常援引美国首款直肠癌早筛产品Cologuard(2014年获FDA批准)的例子,以说明行业成长性。该产品于2014年获FDA批准,至2019年底检测案例超过356万例,产品销售覆盖了全美25%的医疗机构。2019年,Cologuard实现了8.1亿美元的销售额。

但促进Cologuard业绩增长的一大因素,是2014年美国医保覆盖后,9成以上的患者不需要为其付费。而其649美元的医保定价,仅为肠镜检查的约1/3。

图源:国元证券:从肠癌和肝癌早筛窥见未来 ——癌症早筛行业深度报告系列 2

但中国情况不同。

相对于传统癌症筛查方式,我国市售的新式早筛产品,售价都较昂贵。常卫清目前以1996元的进行销售,价格远高于数百元的肠镜。在中国这样一个医保支付为主的买方市场,早筛产品尚未有一例入保,近2000元的价格对患者并不算友好。

第三,即便入保,还是要面临政策等诸多困难。不但要面临集采带来的售价降低,压缩毛利的问题;还要面临来自医院药事会的审核、药品零加成政策、医保总额控费等条件的限制。很多此前进入国家医保目录的创新药,在医院药房难见踪影,该现象还成了今年两会期间热议的话题。

与创新药企相比,阿斯利康中国在学术推广和市场教育两方面拥有优势。但医疗政策、患者经济承受能力等因素给药物销售带来的困难,却非一朝一夕可解。

阿斯利康与创新药企们的合作,真能实现双赢吗?

或许,只有几年后才能看到效果了。

References:

[1] 诺辉健康与阿斯利康中国达成战略合作 加速推广常卫清®覆盖中国大陆市场

http://www.newhorizonbio.com/news_detail-2.html

[2] 上海君实生物医药科技股份有限公司自愿披露关于与阿斯利康制药签署独家推广协议的公告

http://static.cninfo.com.cn/finalpage/2021-03-01/1209315344.PDF

[3] 诺辉健康2020年财报

http://stock.finance.qq.com/hk/gsgg.php?ID=HKEX-EPS-20210315-9657160

[4] 诺辉健康招股书

http://ir.newhorizonbio.com/investpdf/070c4e1a-e07a-4773-87b9-f21675e2e764.pdf

[5] 阿斯利康2020年财报

https://www.sec.gov/Archives/edgar/data/0000901832/000110465921022456/a21-3954_120f.htm

[6] 阿斯利康2018年财报

https://www.sec.gov/Archives/edgar/data/901832/000110465919012881/a19-3601_120f.htm

[7] 吕进玉:阿斯利康董莉君:县域医疗下沉仍是发力重点.2020-07-24

https://www.yicai.com/news/100712147.html

[8] Linan:礼来PD-1被曝业绩大缩水 君实裁员 百亿“红海”竞争激烈.新浪医药.2021.3.22

https://med.sina.com/article_detail_103_2_97805.html

[9]林志吟:PD-1业绩缩水、团队裁员?信达与君实双双否认.第一财经.2021.3.23

https://www.yicai.com/news/100996290.html

[10] 阿斯利康2019年财报https://www.sec.gov/Archives/edgar/data/901832/000110465920028557/a20-5700_120f.htm

[11] 马丹萌:阿斯利康接单,高价肠癌早筛试剂盒要进医院.财新网.2021.3.17

https://www.caixin.com/2021-03-17/101676286.html

[12] 国元证券:从肠癌和肝癌早筛窥见未来——癌症早筛行业深度报告系列 2 .2021.1.29

本文来自微信公众号:放大灯(ID:guokr233),作者:艾马殊、一萌