本文来自微信公众号:房东看世界(ID:SEASFO),作者:房东的ID,题图来自视觉中国

美国房地产市场在这场疫情大放水的背景下因祸得福,全美几乎每一个州的房价都在疫情中创出了新高,成交量也是多年来最大。

这主要是房贷利率降低导致的,在2018年四季度时,全美三十年期贷款平均利率是4.83%,到2020年底降到历史最低的2.67%,更低的利率意味着按揭买房者的购买力大幅增加。尽管目前美国按揭利率开始回升,但放水带来的惯性太大,房地产市场也没办法和股票一样说调整就立刻调整,在部分热点地区,房价上涨和加价抢房的情况不仅没有减少,反而越来越疯狂。

加价潮

今天我们重点看两个地方,一个是硅谷、一个是西雅图。过去十年来,我们可以发现一个很明显的规律,那就是哪个城市的IT和互联网产业强、码农数量多,哪个城市的房价就很强势,因为这些科技行业的待遇远高于其他传统行业。

在全球科技行业聚集地中,旧金山湾区(硅谷)和大西雅图地区是最有代表性的地方,他们是美国乃至世界的科技创新中心,在美股五大头部科技股中,有三家(苹果、谷歌、脸书)总部在硅谷,两家(微软、亚马逊)总部在西雅图,两地还有数不清的中小型科技公司。硅谷也是全美房价最高的地方之一。目前硅谷的独立屋无论新旧大小,出现了买家成交价相比卖家挂牌价普遍加价20~50万美元的盛况,不由感叹码农们确实有钱,而且胆子也够大。

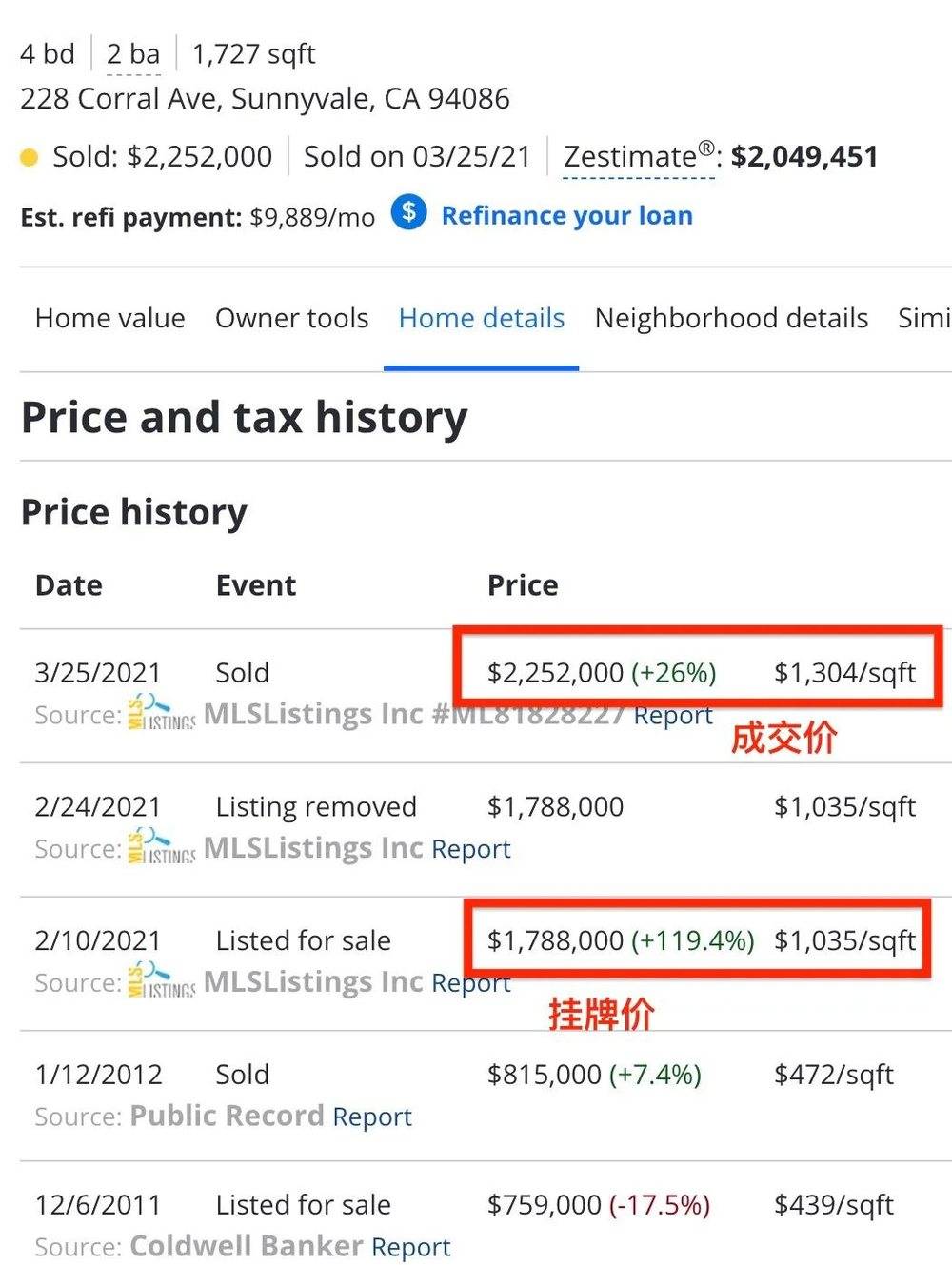

比如下面这套房,位于硅谷核心城市Sunnyvale,是一个单层的独立屋,结构是四卧两卫,室内面积160平米,占地面积541平米,以225.2万美元(1470万人民币)成交,而之前卖家的挂牌价只有178.8万,等于说买家为了买到这套房子,加价46.4万美元才拿下来。

这套房上一次交易是2012年初,当时成交价是81.5万美元,9年时间从81.5万美元涨到225.2万美元,这个幅度和北京上海相当,放在美国这个城市化已经完成、年化GDP增速2~3%,而且有存量房产税的发达国家是非常可怕的存在。

我们可以很清楚地从房源成交历史中看到,它是在2021年2月10日挂牌的,在2月24日挂牌被撤下,意味着已经确定买家,进入escrow流程(美国购房必经的第三方托管流程),到3月25日时close escrow,并正式在县政府登记,网络平台上显示为已售出(Sold)。所以这套房从挂牌到确定卖家实际上只经历了14天,后面的一个月都是在走固定流程,Escrow一般流程时间就是1~1.5个月,全款买家时间会短一些,贷款买家会长一些。

为什么买家拿出比挂牌价高这么多的价格买房呢?因为买家之间要竞争,一般来说在这种卖方市场下,卖家会让自己的经纪人安排一个截止日期,在这个日期前汇总审阅房子收到的所有买房申请,一个买家出一个价格就等于给这套房一个offer,卖家收到所有offer后再选择其中最好的一个。在市场火热的情况下,买家为了让自己的offer被卖家接受,就会给出比挂牌价更高的价格。以至于我们看到这套房最终以高于成交价46万美元成交。

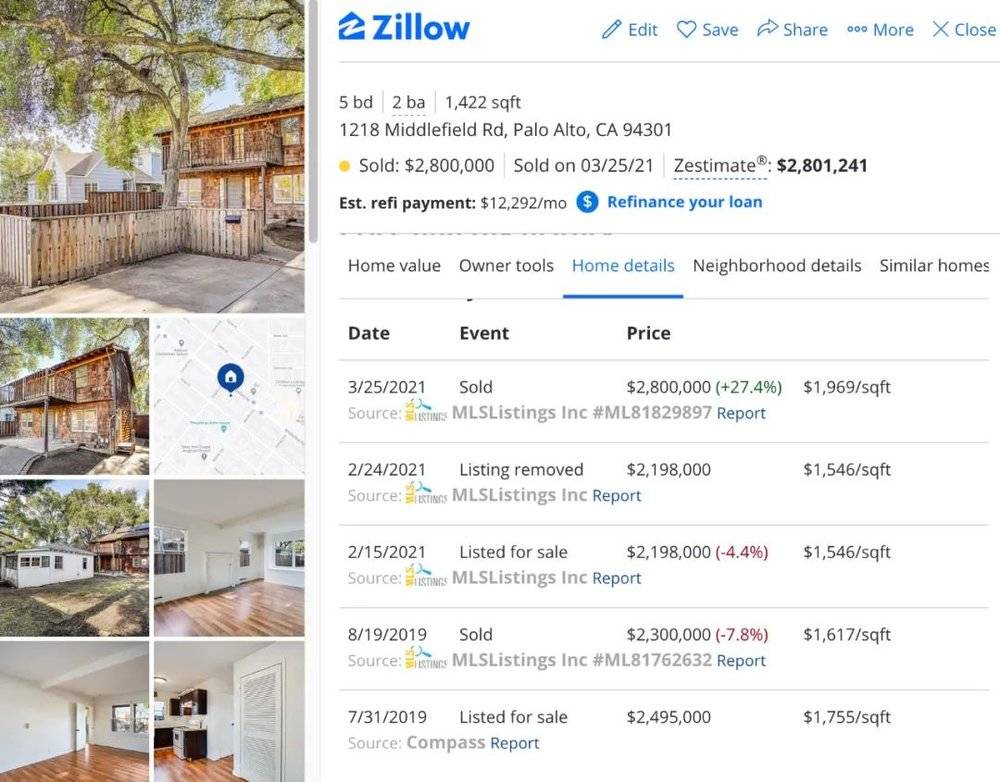

在湾区随手搜几个代表性城市的最新成交,几乎全都是这样的加价成交。比如下面这个位于Palo Alto的独立屋,挂牌219.8万,成交280万。Palo Alto目前是湾区中位数房价最高的城市,著名的斯坦福大学就在这里。

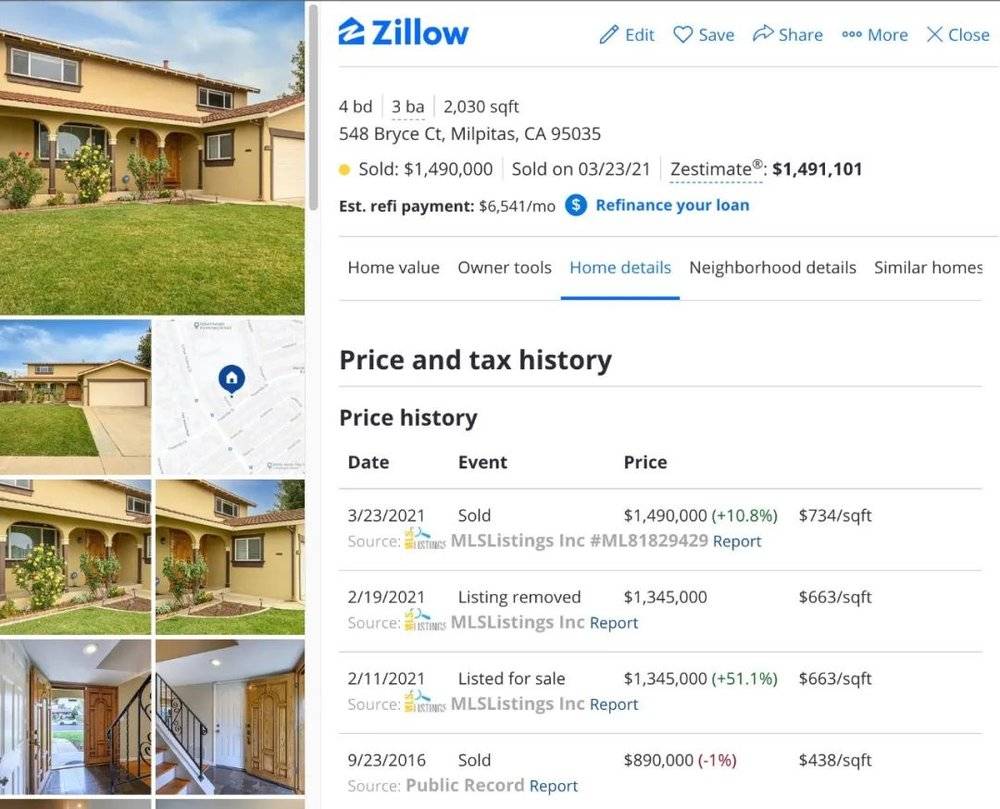

这个Milpitas的独立屋挂牌134.5万,最终以149万成交。

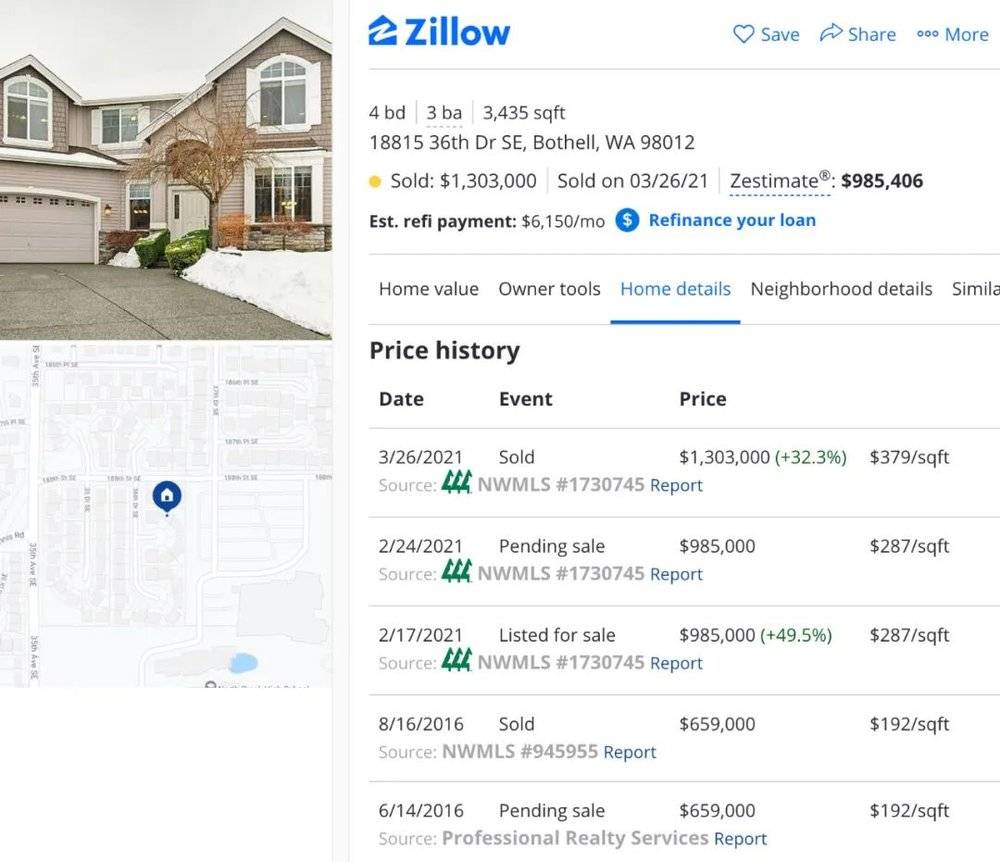

加价抢房的事情不只在加州上演,西海岸所有热点区域,包括洛杉矶、西雅图、圣迭戈都出现了加价抢房的现象。其中西雅图的情况就加价幅度来说和硅谷相比有过之而无不及。下面我们来看几个西雅图热门区域的最新成交,这里未经特殊选择,直接搜索相关地区并且拿出Zillow上显示的最新成交房源,这里是几个案例:

1. 位于西雅图北部的Bothell一处独立屋,报价98.5万美元,最终以130.3万成交,加价幅度32.3%。

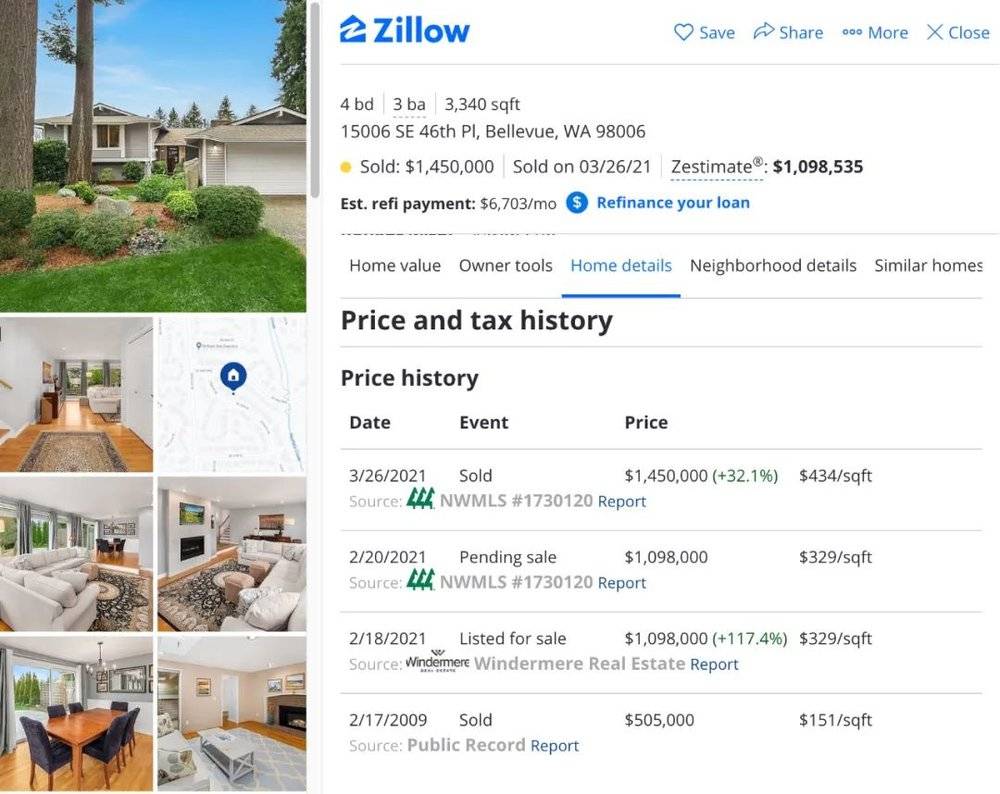

2. 位于西雅图东部,贝尔维尤的一处独立屋,报价109.8万美元,最终以145万成交,加价幅度32.1%。

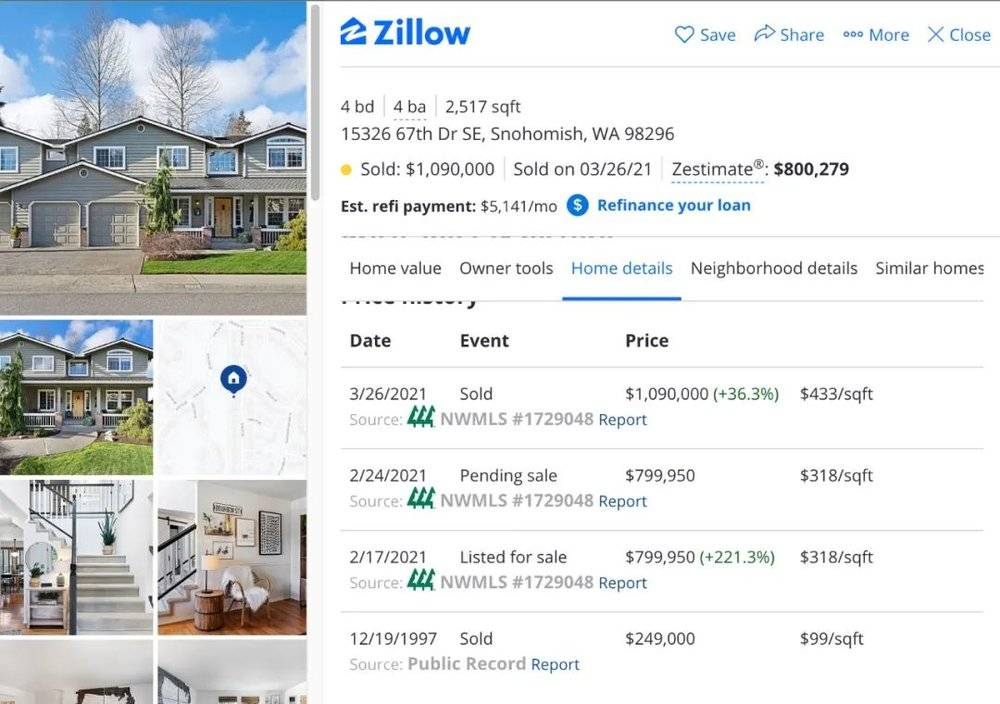

3. 位于西雅图东北部Snohomish的一处独立屋,报价79.99万美元,最终以109万成交,加价幅度36.3%。

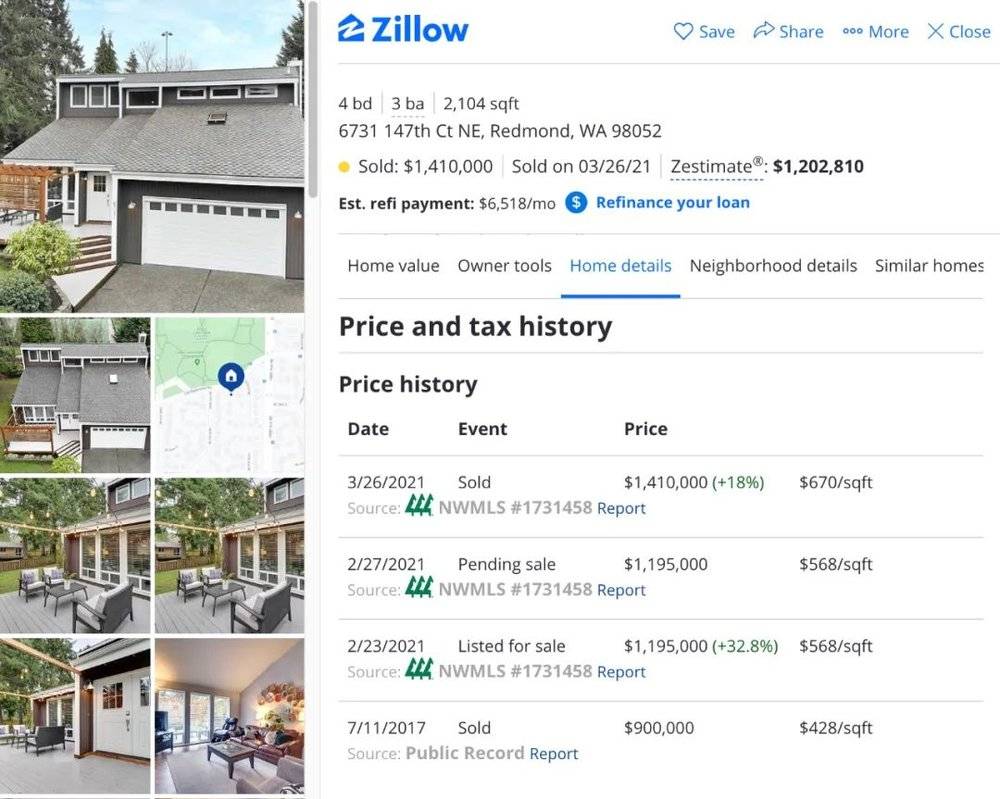

4. 微软总部所在地Redmond的一套独立屋,报价119.2万美元,成交价141万,加价幅度18%。

1~3算是加价幅度比加大的,而4这种18%的加价幅度大概是现在的中位数加价幅度。我们可以注意到,这些房子从listed for sale(挂牌出售)到pending sale(预售)都只有几天时间,贝尔维尤那套居然只有两天,说明这些房子在短短几天的时间里就得到了很多买家给的offer,而且卖家也在pending前就在收到的offer中选定了其中最好的一个。好的offer一般是出价最高的,或者是出价又高又能全款买房的买家。

从这些案例我们也可以看出美国业主和中国业主在卖房时的区别,美国业主自己理性放价,然后让买家去炒高成交价;中国业主一般会报出一个超过成交价的挂牌价,然后让买家去砍价。

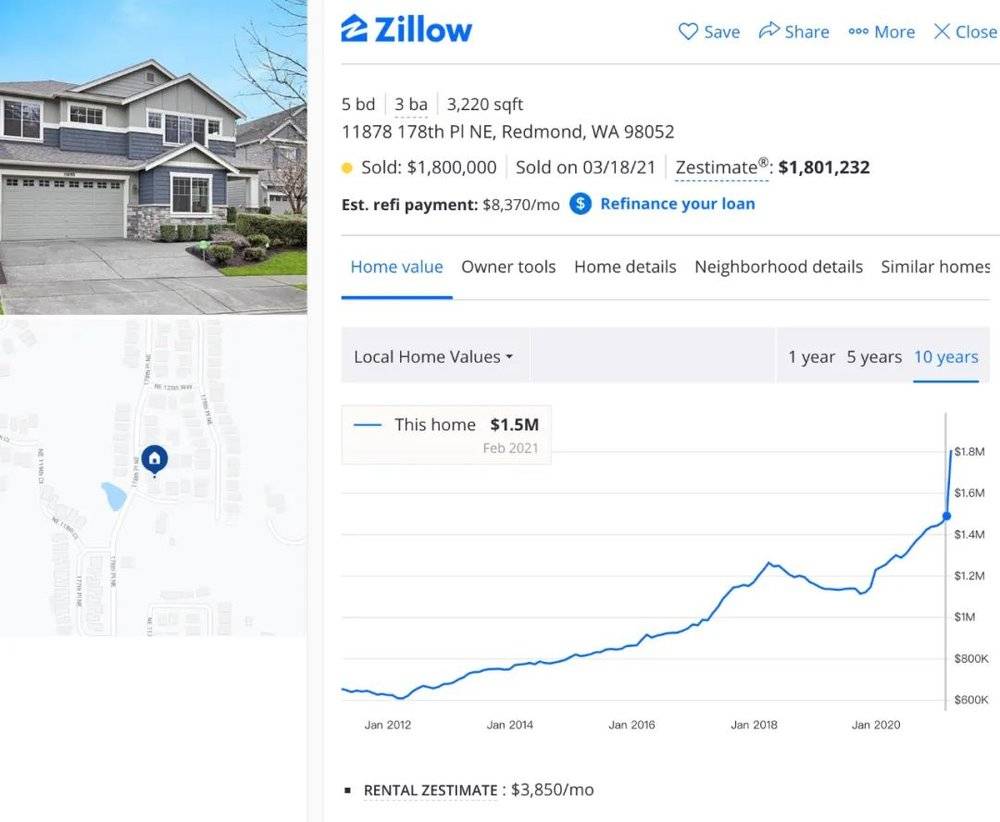

这种大幅度加价抢房的事让Zillow和Redfin这种互联网房产平台的估价系统非常尴尬。以Zillow为例,他们对于每一套房是根据自身的成交、以及周边成交房源为参考进行的,其中这套房自己的成交记录是权重最大的估价因素,一旦以高价成交,网站上的估价就会出现直线跳涨,使得估价曲线看上去很不真实。比如下面这套Redmond的房子,这套房在卖房前Zillow给的估值是150万美元,业主报价160万挂牌,最后以180万成交了,于是这套房在Zillow上的估值就参考这次成交价跳升到180万,然后我们看到的就是下面这样的畸形的数据图。

西雅图比硅谷更强势的地方在于,这个都会区尤其是周边地区是这些年来连续上涨几乎没有跌过的,核心区在2018年中到年底小跌了一下,后来又迅速恢复。

另一方面,西雅图所在的华盛顿州在房产税的设计上变相鼓励了抢房行为,因为无论一套房以多少钱成交,每年的房产税税基都是政府给你定的,比如某套房现在的市场价比2012年高了200%,但房产税只高了50%。

我自己在西雅图也有一套投资房,上周交了新一年度的房产税,当时我些吃惊,因为在房价上涨的背景下,房产税居然比前一年还降了一些,本年度房产税比上现在这套房的价值,实际房产税率只有0.6%。

相比之下,加州的情况会让抢房者相对克制,因为加州的房产税是以最新的成交价为税基的,然后这个税基每年上调不超过2%,所以一个买家如果现在加几十万美元去抢房,未来每一年交房产税时都要为这个加价行为多付几千美元的房产税……

在我看来,加州和华州是最美国最值得投资的两个地方,而房产税的征收规则是加州和华州最值得我们注意的差异。

资产与估值

说到估值,重点谈硅谷,这个地方房价全美最高,估值也是最高的,我们这里说的估值指的是租售比或净租金回报率。硅谷房价在之前两三年当地房价经历了一波下跌,现在的涨势算是对2018-2020年房价下行的一次报复性反弹,所以如果我们以2018-2021为周期,硅谷的房价实际上涨的并不算多,但这不妨碍硅谷房产的估值还是全美第一高。

在我们第一个案例中,那套加价46.4万美元(较挂牌价高出26%)并最终以225.2万美元售出的独立屋在市场上的租金大约是4350美元/月(根据Zillow的租金预估),扣除每年大约1%的房产税(2.25万美元),即使不考虑其他任何开支(保险、维修、管理费等),每年的租金净得也只有2.97万美元,净租金回报率只有2.97/225.2 = 1.32%,这个租金回报率甚至还不如被贴上全球最高房价标签的香港的一半水平,也是湾区一些优质城市(如Sunnyvale、Mountain View、Cupertino、Palo Alto、Redwood City等等)独立屋的普遍状况,这意味着硅谷很多地方的房子比香港的估值还高了一倍,甚至高过北上广深。

硅谷和美国其他地方最大的区别也在这里,美国其他城市圈的房价在过去一年尽管也出现了大涨,但租售比整体仍然比较合理,很多地方还是可以做到较低首付之下的“以租养贷”。但在旧金山湾区这样高的估值下,买家还愿意加大价钱抢房,说明买房者开始失去理性。

我们以1.32%这个净租金回报率的倒数计算,第一个展示的独立屋案例市盈率大约是76倍,已经远远高于硅谷当地头部公司的估值了,目前苹果是31倍、谷歌34倍、脸书28倍,其中苹果的每股净收益预期每年可增长15%、谷歌和脸书的增速更是可以保持在30%以上,这个速度远超当地房产租金的增速,也就是说它们在估值更低的基础上增速还更快,长期来看是更值得配置的优质资产。

多说一下为什么要以房产净租金回报率和股票的市盈率(而非股息率),那是因为股息只是股票产生的净收益的一部分(在高速成长的科技股中是很小的一部分),但租金是一套房所能产生的所有现金流,因此用净租金回报率的倒数和公司市盈率对比才是科学合理的。

对于硅谷和西雅图的科技从业者来说,如果算房价收入比,按中国的标准来看一点也不算高,目前湾区的码农单人税前年收入15~20万美元、或夫妻双码农税前30~40万美元可以说是比较常见甚至偏初级的水平,而税后净得大约在税前收入的数字上打上6至6.5折,一两百万美元一套的独立屋对于当地科技大厂的员工来说还是吃得消的。

其中E3(入门级)税前收入18万美元/年

其中L4(入门级)税前收入16.3万美元/年

尽管收入高,但硅谷仍是全美内卷相对最厉害的地方,即使是双码农家庭,收入高税也高,买房要攒首付、之后供房,生娃后好要在教育上投入(尤其亚裔),家庭税后年入20~30万美元仍然还是中产水平。

硅谷一些好区域的房价这么高,也有教育因素在里面,整个旧金山湾区并不是所有地方都有好的公立学区。好的公立学区永远是少数,对于那些公立学区不好而又特别重视教育的亚裔来说,家长就只能用每年5万美元甚至更多的费用送孩子进私立学校,这样计算,买一套好的独立屋可以省下不少学费,所以好的学区房也被富裕的科技从业家庭抢购。

考虑到湾区相比美国其他地方实在是卷的厉害,很多美国本地人都开始逃离硅谷,转而去了奥斯汀或西雅图这些新兴的、生活成本相对更低的科技城市,留在硅谷抢房抢的最狠的主要是印度人和中国人。可能是因为在他们眼中硅谷的内卷程度不算什么,面对内卷的态度,主要还是取决于内心对内卷的认定标准和承受力。

在讨论股票、房产这些大类资产的估值上,要明白一点,那就是对于湾区和西雅图的科技工作者来说,股价和房价是相互成全的,他们的收入很大比例就是股票,职位和收入越高,股票在收入中所占的比例就越大,现金薪酬对于高管来说就已经是收入的很小一部分了。

股票的涨跌会关系到几乎一家科技公司所有员工的收入和购买力。当一个人手上股票涨过五倍十倍甚至是创业公司IPO暴富后,一定会有一部分资金流入房产。从这个角度看,或许不是房价太疯狂,而是他们的钱来得太快。

还会涨多久?

美国房价以现在这种速度上涨在历史上只有过两次,第一次是2004-2005次贷危机前的泡沫冲刺阶段,第二次是2012-2013年见底回升阶段。显然过去一年这种疯狂的状态是不可持续的,但这个状态还会持续多久?大概会持续到2021年夏天,因为春夏本身就是美国楼市的旺季,到了秋冬季后,伴随市场周期性转冷叠加按揭利率上升,市场应该就会恢复理性。

这次美国房地产市场的非理性繁荣也让我们看出来美国本地的购买力,在疫情的影响下,国际旅行几乎被瘫痪,海外买家的参与几乎为零,而且在次贷危机之后,美国人痛定思痛,放房贷非常谨慎,对信用的要求也一直很严格,所以这波上涨完全来自于美国的内需和实际购买力。

这就要说到美国热点城市房地产市场和其他海外城市的一个重要不同,那就是美国本身有巨大的需求。拿洛杉矶、温哥华、墨尔本这三个城市为例,他们各自是美加澳的一个大城市,而且所在国都是移民国家,但各自的市场逻辑不太一样:如果没有外国人到当地买房,温哥华和墨尔本的市场是会受到比较明显的冲击的,但洛杉矶无所谓,因为自己产业和造血能力比其他两个城市更强。

生活方式与新趋势

继续聊上文提到的两个科技中心硅谷和西雅图,尽管他们都是科技城市,但美国年轻人对硅谷和西雅图的感观有很大不同。

具体来说就是硅谷对年轻人的吸引力已经不如从前。一方面是硅谷的生活成本太高,再者也因为新一代美国人和上一代人不同,上一代人逃离城市、这一代人开始重返城市,硅谷(旧金山湾区南湾)的大农村形态同西雅图不一样,无论是西雅图市中心还是东面的贝尔维尤,都是像模像样的大城市,有酒吧有夜店,反映出结婚晚不生娃的生活现状(这一点和中国是一样的)。

也有一些程序员看得很开,他们手上有上百万甚至大几百万美元的股票,但就是不买房,因为股票比房子涨的还快、前景更好、流动性更强,租房成本相比房价也很低(尤其是在硅谷),又可以实现租售同权,不会因为没有房就结不了婚或被人歧视,所以何必纠结于买房呢?

有没有房子对于很多美国高收入者来说根本不是自身财富的一个标签,最典型的例子就是马斯克,他身价超过1000亿美元,但一套房都没有。无论房价是高是低,每个人也应该拥有选择自己生活方式的权利。

本文来自微信公众号:房东看世界(ID:SEASFO),作者:房东的ID