本文作者:付一夫,题图来自:视觉中国

价值投资理念在业内一直都享有很高的地位,无论是“股神”巴菲特还是彼得•林奇,抑或是国内的段永平和张磊,这些投资大佬们无一例外都是价值投资的拥趸。

正因为如此,依托于价值投资的理念,通过长期投资、调整资产配置策略等方式来抵御短期波动,继而借助“复利效应”来实现可观的财富回报,成为了很多投资者梦寐以求的事情。

不过,想要获得长期稳定的超额收益,前提是要选对公司,这就要求我们必须学会辨认一家公司是否真正具有核心竞争力,也就是业内常说的“护城河”。实践已经无数次证明,那些拥有护城河的企业,往往都是非常理想的投资标的。

究竟什么才是公司的护城河?我们又该如何去发现它?这是本文想要尝试解答的问题。

一

相信去过故宫的人们,一定会对盘踞在墙外的那条宛如长蛇一般的河流印象深刻,那便是古代紫禁城的护城河——金水河,其主要功能在于防御,不仅能够防止敌人或动物的入侵,还能在城内失火时起到救助作用,堪称是紫禁城的一道强有力的安全屏障。

一家优秀的企业,同样具有类似的“护城河”。

在1993年致股东的信中,巴菲特首次提出了“护城河”的概念:

“最近几年可乐和吉列剃须刀在全球的市场份额实际上还在增加。他们的品牌威力,他们的产品特性,以及销售实力,赋予他们一种巨大的竞争优势,在他们的经济堡垒周围形成了一条护城河。”

两年后的1995年,在伯克希尔的年度会议上,巴菲特对“护城河”的概念作了一番生动的描述:

“奇妙的、由很深、很危险的护城河环绕的城堡。城堡的主人是一个诚实而高雅的人。城堡最主要的力量源泉是主人天才的大脑;护城河永久地充当着那些试图袭击城堡的敌人的障碍……我们喜欢的是那些具有控制地位的大公司,这些公司的特许权很难被复制,具有极大或者说永久的持续运作能力。”

不难发现,巴菲特口中的护城河,本质上是指企业能够常年保持竞争优势的结构性特征,是其他竞争对手难以复制的品质。依托于此,企业能够有效抵御来自竞争对手的“攻击”,进而帮助自己在更长的时间里获取更多的利润和财富,并稳固其市场地位。

事实上,按照巴菲特本人的说法,他想要投资的公司需具备四个特征——能够理解的企业、具有良好的长期前景、有德才兼备的管理者、吸引人的价格,而第二点“具有良好的长期前景”,正是护城河的体现。

这样的企业,自然是价值投资者无比青睐的对象。道理很简单,市场竞争是残酷无情的,如果企业不具备保护自己的护城河,竞争对手迟早会撞开它的大门,抢走它的客户、利润以及市场份额,让它曾经拥有的一切荡然无存;而花费了大量时间、精力和钱财的投资者们,非但不能获得理想的投资回报,甚至还有可能亏本,这显然不是他们想要的结果。

除了防御外部竞争,护城河还能帮助企业应对内部危机,就像前文所说的故宫护城河,可以在城内失火时起到救助作用。典型如可口可乐和麦当劳,都曾遇到过经营上的麻烦,然而凭借着无人不知、无人不晓的品牌影响力,消费者对它们一贯的良好印象并没有实质性动摇,如此便给了它们足够的调整转型空间,很快就摆脱了困境。这便是护城河的力量,它让企业具备了迅速从困境中跳脱出来的能力,从而给投资者提供足够的市场预期和心理保障。

正因为如此,拥有护城河的企业,要比那些没有护城河的企业更具有投资价值。

巴菲特深谙此道,并长期将护城河的宽度与不可攻击性作为判断一家伟大企业的主要标准,认为一家真正伟大的公司必须要有“持久的护城河”来支撑投资的可观回报,这一思想也在“股神”的投资神话中起到了不可磨灭的作用。

二

究竟是哪些因素构成了企业的护城河?

可能很多人会觉得,优质的产品和服务、较高的市场份额、卓越的管理层,这些都应该是企业的护城河。然而,若是依据护城河的本质(即企业能够常年保持竞争优势的结构性特征,是其他竞争对手难以复制的品质)来进行评判,你会发现它们很难算得上是企业的护城河,或者只能算作是“虚假护城河”:

优质的产品和服务,的确能给企业带来可喜的短期业绩,但太容易被别人效仿,很难形成护城河;

较高的市场份额,并非护城河的来源,因为市场瞬息万变,完全有可能因为新对手的进入而丧失优势;

卓越的管理层,可以视为加分项,却不足以形成长久的护城河,因为个人管理者充满不确定性,而且容易流动。

那么,企业真正的护城河又是什么呢?

美国顶级投资研究和基金评级机构晨星公司股票研究部主管帕特·多尔西(Pat Dorsey)对于这一问题研究颇深,他在《巴菲特的护城河》一书中总结出四类企业护城河:

第一类是无形资产。

这里包括品牌、专利、牌照、法定许可等等。以品牌为例,优秀的品牌能够给企业带来更强的定价权,企业可以靠品牌来卖高价,顾客也愿意为产品多花钱;同时,品牌还能占领消费者心智,增强顾客的信任度和忠诚度,只要一提起这个品牌,就知道其产品的质量和特点如何,进而更愿意为之买单,像奢侈品里的香奈儿,电子产品里的苹果,汽车里的宝马,以及前面提到的餐饮界的可口可乐和麦当劳,都属此类。

第二类是转换成本。

转换成本的概念是由迈克尔·波特于1980年提出,指当消费者从一个产品或服务的提供者转向另一个提供者时所产生的一次性成本,包括经济、时间、便利性等多个维度的成本。由于转换成本的存在,即使竞争对手能提供更低的价格、更好的体验,用户也未必愿意去使用;也就是说,转换成本越高,企业的护城河越宽。

举个例子,某人一直都用iPhone手机,由于他使用的不少App只有iOS系统有,安卓系统没有,因此即便是价格更便宜,他也很难愿意去换用安卓手机,这便是转换成本的体现,亦是苹果公司的一道重要护城河。

第三类是网络效应。

伴随着用户数量的增加,企业提供的产品或服务的价值也在提升,反过来又会进一步吸引新用户的加入,如此正向循环便让原本强大的公司变得更加强大,这就是网络效应的意义所在。通常来说,庞大的网络效应需要经营多年才能形成,可是一旦企业形成了网络效应,就会像黑洞般一发不可收拾,竞争对手也便很难将其超越。

帕特·多尔西用微软的案例来加以说明:Windows和Office几乎达到了PC操作系统的最高境界,很多人都在使用,这就导致一个人想要在当今美国企业界混下去,必须要学会使用Windows与Office,否则他就会被职场所孤立;即便是有性能和体验都胜过Office的新产品问世,他大概率也不会去使用,只因他“不想使用一种无法与他人实现文件共享的程序”,这便是网络效应带来的企业护城河。

第四类是成本优势。

拥有低于竞争对手的成本,当然是企业的一道重要护城河。辨别一个行业是否具有成本优势,一个简单有效的方法就是判断产品是否可以被替代,如果是完全可以相互替代的产品,往往谁给的优惠更多,客户就愿意买谁的。

进一步分析,成本优势又包含四个维度:低成本的流程优势、更优越的地理位置、与众不同的资源和相对较大的市场规模;其中,更优越的地理位置和与众不同的资源,往往可以因为局部垄断的形成而使企业的竞争优势更加持久。

例如康巴斯矿业公司(Compass Minerals),其主营业务是冷门的井矿盐(属于公路除冰盐而非食用盐),在渥太华的戈德里奇港,康巴斯拥有一座盐矿,独特的地质条件和大规模的开采赋予了康巴斯极大的低成本优势,以至于他们的除冰盐在全世界范围内都是最低价格;此外,戈德里奇盐矿所处的位置,又让康巴斯可以沿着河道用最低的运输成本把矿石运送到美国中西部。盐矿本身的低价格叠加极低的运输成本,共同造就了康巴斯的护城河。

总结起来,只要拥有上述四类中的一种,便可认为该企业具备护城河,而拥有的种类越多,说明企业护城河越宽,越能够抵御市场竞争及风险,自然就越能给投资者带来长期稳定的高回报率。这也是价值投资者们在做投资决策时,普遍采用的评判标准。

三

在我国的A股当中,同样不乏拥有护城河的上市公司,而它们往往也都是行业中的牛股。

众多投资者青睐的漳州片仔癀药业就是其中之一,我们不妨以此为例来做个探讨。

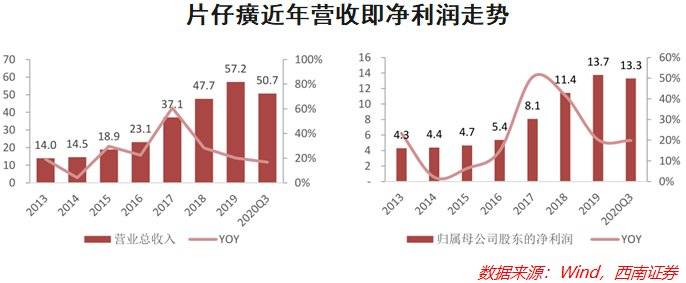

漳州片仔癀药业股份有限公司,前身是1956年成立的福建漳州制药厂,拳头产品为治疗肝病的中药片仔癀。近些年,在“一核两翼”策略的推动下,公司在巩固传统中药生产业务的同时,还向保健食品、日化用品领域延伸,其营收与利润均保持着良好的增长势头。

漳州片仔癀药业的护城河,正是体现在“无形资产”和“成本优势”两大方面。

无形资产方面,作为我国国宝级的名贵中药,片仔癀的历史最早可追溯至1555年的明朝嘉靖御医药房,至今已流传了近500年之久,文化底蕴极其深厚,形象深入人心。近几年借着“一带一路”的东风,片仔癀延续了数百年前扮演的“中华文化使者”角色,正在不断拓展海外市场,并擦亮“国宝名药”这张中国名片。如此一来,片仔癀的品牌价值及影响力得到了进一步巩固,在2020年的胡润品牌榜上,片仔癀在所有医疗保健品牌中排名榜首,品牌价值高达357亿元。

不仅如此,片仔癀的传统制作技艺还被列入国家非遗名录,并成为我国首批中药一级保护品种,其工艺和配方更是经过国家批准的独有专利,属于国家级的“双绝密”,相当于国家为其发放了一张永久性的特许使用权牌照,放眼全国在同领域中仅此一家,不可模仿也不可复制,这就让片仔癀拥有了无可比拟的竞争优势。

成本优势方面,在片仔癀对外公布的几味配方药材当中,有一味是麝香——这是雄性麝的香囊(位于麝鹿脐部)里的干燥分泌物,是传统名贵的中药材。须知,麝是我国一级野生保护动物,数量非常稀少,麝香产量更是有限,于是在2005年,为了保障药材供应,国家开始对天然麝香进行严格管理并实行配额制,仅有为数不多的几家中药企业获得了麝香的使用权,片仔癀就是其中之一。

在原材料极度稀缺的背景下,片仔癀的采购成本水涨船高,直接引发了后来产品的多次提价,其价格从2004年的130元/粒涨到了现在的530元/粒。可即便如此,片仔癀本身的稀缺和不可替代性还是能够让市场需求保持旺盛,这就使得公司的营收和利润水平一再上涨。

由此可以看出,片仔癀的护城河非常宽,很难有竞争对手威胁到其市场地位,这便是为什么很多市场观察者和投资者都非常看好片仔癀的未来。类似的,还有不少具备护城河的企业,等待着各位去发现。

当然,我们只是将其作为案例来讨论,并不构成投资建议。至于如何决策,还是那句老话:股市有风险,投资需谨慎。

四

话说回来,现实世界并非是一成不变的,企业也不是说拥有了护城河就能高枕无忧,只因护城河“也会受到侵蚀”。

最具代表性的案例便是柯达,这家统治了美国胶卷市场长达几十年之久的巨头,也曾经如日中天。然而时至今日,伴随着数字技术的兴起与成熟,柯达却因未能抓住转型的机遇而断送自身前途,以往的护城河被冲击得七零八落,令人唏嘘不已。

那么,导致企业护城河遭受侵蚀的因素有哪些呢?帕特·多尔西指出了三点,分别为技术变革、行业结构变迁以及“破坏性增长”。

前两点不难理解,我们着重说说第三点。

在帕特·多尔西看来,当一个企业在没有护城河的领域寻求增长时,往往就是在给自己的竞争优势自掘坟墓;大多数企业的管理者都会认为企业越大越好,于是他们很容易向那些没有护城河的领域盲目进军,结果可能就是增长得越快,对自己的竞争优势破坏也就越大。

他以微软为例来做了进一步诠释:尽管微软的护城河宽阔无比,但在很长时间里,公司在核心操作系统和办公软件领域之外的扩展,并没有给股东带来什么实质性的利好。比如,微软曾经想要开发一套名为“Actimates”的系列儿童玩具,结果失败了;上世纪90年代末,微软还投资了好几家欧洲有线电视公司,结果都白白打了水漂。

虽说财大气粗的微软并没有因为这几个“败笔”生意就元气大伤,但换做其他公司,真未必就能有这样的好运气。这个案例告诉我们,投资自己毫无竞争优势的领域,只能让自己原本高额的资本回报率受到影响,也许就是在亲手填平自己辛辛苦苦挖出来的护城河。

一言以蔽之,护城河虽说是企业的竞争优势,却不是“免死金牌”;今天的护城河,却可能伴随着技术的变革和行业的变迁,成为明天的枷锁。

所以对于普通投资者来说,要想获得理想的回报,仅靠发现企业的护城河是断然不够的,还必须充分把握行业趋势及其演变规律,并时刻保持学习与思考。

毕竟在这个世界上,唯一不变的,就是变化。

参考文献:

1. 《巴菲特的护城河》,帕特·多尔西,2009年;

2. 《巴菲特致股东的信》,沃伦·巴菲特,2004年;

3. 《国宝名药走向全国,一核两翼展翅腾飞》,西南证券,2021年。

本文作者:付一夫