编者按:2月27日,伯克希尔-哈撒韦公司在官网公布了股神巴菲特一年一度的致股东公开信和该公司的年报。

按照惯例,股东信开篇就是伯克希尔每股市值与标普500指数表现的对比。2020年伯克希尔每股市值的增幅只有2.4%,而标普500指数的增幅高达18.4%,伯克希尔跑输了16个百分点。2019年,伯克希尔每股市值增幅为11%,而标普500指数的增幅高达31.5%,伯克希尔跑输大盘20.5%。伯克希尔美股市值已经连续两年跑输标普500指数。

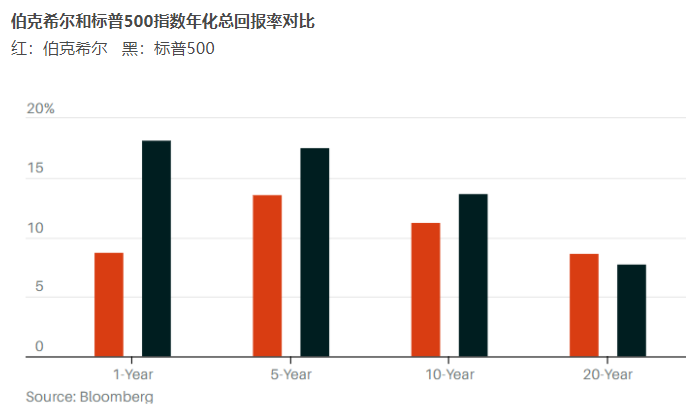

但长期来看,从1965年到2020年,伯克希尔每股市值的复合年增长率为20.0%,明显超过标普500指数的10.2%。特别是1964年到2020年期间,伯克希尔的市值增长率是令人吃惊的2810526%,而同期标普500指数仅有23454%。

巴菲特还在信中谈到了对可再生能源投资机会和美国前景的看好,以及对留存收益和控股权的看法。

而对《巴伦周刊》来说,我们更关心的是,巴菲特在这封股东信中,没有谈到的那些重要话题。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:安德鲁·巴里(《巴伦周刊》撰稿人),编辑:康娟、郭力群,头图来自:视觉中国

沃伦·巴菲特年度股东信(全文详见:《巴菲特2021年致股东公开信全文:永远不要做空美国》)中的亮点是他对伯克希尔-哈撒韦加强股票回购的讨论:在2020年最后两个季度每个季度的股票回购总额为90亿美元,全年花费了247亿美元,高于2019年的49亿美元。

这应该会让伯克希尔公司(BRK.A,BRK.B)的股东感到高兴,因为这是一个明确的信号,表明巴菲特认为这些股票被低估了。

在2019年和2020年,该公司股票总共落后标准普尔500指数超过40个百分点。去年伯克希尔回购额占伯克希尔流通股的5.2%,而《巴伦周刊》的分析显示,它将在2021年继续保持这种强劲的回购势头——截至2月16日,今年的回购总额已经超过40亿美元。

然而,2月27日公布的这封14页的年度股东信缺少的是对伯克希尔投资者而言最重要的一些话题的讨论:巴菲特没有谈及继任者问题、伯克希尔股价显而易见的低迷表现、2020年错过的投资机会,以及伯克希尔的领导团队。

伯克希尔的首席执行官巴菲特也没有提到伯克希尔派息的问题。《巴伦周刊》一直认为伯克希尔应该进行派息,因为伯克希尔有充足收益和巨额现金。

“在我读这封信之前,我会想,‘什么会让我感到惊讶?‘过去几年并没有出现太多惊喜。”威基伍德投资公司(Wedgewood Partners)驻圣路易斯的首席投资官戴维•罗尔夫(David Rolfe)表示。

罗尔夫在2019年出售了伯克希尔长期持有的股份,他称这封股东信是90岁的巴菲特“怀旧之旅”。巴菲特讨论了伯克希尔长期持有喜诗糖果(See’s Candies)、内布拉斯加家居城(Nebraska Furniture Mart)和 Geico保险公司的历史,并向一群持有伯克希尔50多年、在100岁上下的内布拉斯加州医生表示了致敬。

一、回购力度超预期,继续看好伯克希尔

2月26日,伯克希尔的A类股收于364580美元,2021年迄今为止上涨了4.7%。B类股收于240.51美元。《巴伦周刊》一直看好伯克希尔,认为该公司股票估值颇具吸引力,股价与2020年底的与账面价值之比不到1.3倍,并且2021年的收益前景强劲。伯克希尔的每股经营收益在第四季度增长了19%。

关于回购,巴菲特写道: “去年,我们花247亿美元回购了相当于80998股的A股股票,来表达我们对伯克希尔的资产扩张的热情。这一动作使你们在伯克希尔旗下所有企业的持股比例增加了5.2%,而你们根本不需要动用你们的钱包。”

Edward Jones公司的分析师吉姆•沙纳汉(Jim Shanahan)表示: “回购行动确实令人印象深刻。”他对伯克希尔的评级为买入。“我一年前没想到这种回购力度。”

二、超过100亿美元的错误,股神认了

2016年,伯克希尔以330亿美元收购了精密铸件公司 (Precision Castparts,PCC) ,这笔交易命运多舛,也令巴菲特备受批评。精密铸件是一家飞机零部件制造商,在航空业低迷时期遭到了沉重打击。正是这笔2016年的收购造成了2020年超过100亿美元的资产减记。

“我为这家公司花了太多钱。没有人以任何方式误导我ーー我只是对 PCC 正常化后的盈利潜力过于乐观。去年,作为PCC 最重要的客源的整个航空航天工业的不利发展暴露了我的误判,”巴菲特写道。

沙纳汉认为,巴菲特“永远是一个绅士,不会为了这笔交易而把任何人推下车”。

三、表现落后大盘,伯克希尔错过了什么?

巴菲特之前曾写到,如果伯克希尔不能随着时间的推移击败标准普尔500指数,投资者最好购买一只指数基金。在过去的5年和10年里,伯克希尔的表现一直落后于标准普尔500指数。

巴菲特没有在股东信中讨论这个问题,也没有就他认为伯克希尔能否在未来击败标准普尔500指数发表看法。

伯克希尔表现不佳的原因之一是,它未能找到巴菲特所说的“大象级收购”目标,来吸纳伯克希尔持有的巨额现金。到2020年年底,伯克希尔持有的现金总额为1380亿美元。

伯克希尔也未能从2020年初的股市暴跌中获利,因为该公司当年净卖出了约80亿美元的股票,其中包括航空和金融公司的持股。

四、继任者仍未宣布,芒格将亮相年会

罗尔夫希望看到伯克希尔高管托德 · 康姆斯(Todd Combs)和特德 · 韦斯切勒(Ted Weschler)扮演更重要的角色,他们目前在伯克希尔2810亿美元的股权投资组合中,各自管理着约200亿美元的资产。

他们很可能在后巴菲特时代接管整个投资组合。业界认为伯克希尔买入亚马逊(amazon)和数据存储公司Snowflake(SNOW)等新经济公司是他们的手笔,而巴菲特在2020年主导了对雪佛龙(Chevron)和Verizon(VZ)大笔买入。

“巴菲特喜欢以打棒球做类比,”罗尔夫说。“我原本期待他会说: ‘泰德和托德已经在这里工作了大约10年,他们已经证明了自己能够击中投球,所以我把他们提拔到大联盟,他们的新目标是减少自己持有的股票数量,挥舞球棒,这样他们一两个最好的投资想法就会出现在我们的最大持仓名单上。’”

巴菲特曾称赞过康姆斯和韦斯切勒,指出他们管理的投资组合与标准普尔500指数非常接近,表现一直都比他好。

作为伯克希尔的CEO,巴菲特今年8月就91岁了,目前没有任何迹象表明他会放弃自1965年以来一直担任的领导角色。伯克希尔年会将于5月1日在洛杉矶举行,届时巴菲特和他的长期合作伙伴、97岁的副董事长查理 · 芒格将出席年会。芒格没有参加去年的年会。

巴菲特可能的继任者、伯克希尔的副董事长兼公司庞大的非保险业务的负责人格雷格 · 阿贝尔(Greg Abel)曾在2020年公司虚拟年会上与巴菲特同台亮相,他将在今年的年会上扮演二把手的角色。阿贝尔和负责伯克希尔保险业务的阿吉特·贾因(Ajit Jain)将在会议上回答股东关于运营的问题。

“现在——此处应有掌声——惊喜来了。”巴菲特写道,“今年,我们的会议将在洛杉矶举行……而查理将会上台,在整个3个半小时的问答环节中回答问题并发表意见。去年(他没来)我想念他,更重要的是,你们显然也想念他。”

这可能是这对传奇人物共同出席的最后几次会议之一,考虑到他们年事已高,大多数股东都会愿意珍惜这个机会,见证他们在一起亮相,即使这意味着下一代领导人得不到足够关注。

五、延伸阅读:伯克希尔为什么不派息

伯克希尔已经50多年没派息了,原因是什么?在巴菲特看来,他手中的1美元会比股东手中的1美元发挥更大的作用,能给股东带来更多回报。在很长一段时间里,巴菲特在投资和收购上取得的巨大成功印证了他的这一观点。但近年来这种做法已经不像过去那么奏效了。

在2012年的年度致股东信中,巴菲特谈到了派息问题。他认为,对于希望获得收益的投资者来说,更好、更节税的做法是每年卖出一小部分伯克希尔的股票。

巴菲特在信中写道,“首先,派息属于一种针对所有股东、但无法顾及每个股东需求的变现政策。比如说,如果派发占利润40%的股息,那么那些希望股息占利润30%或50%的人就会受挫。伯克希尔有60万股东,对现金的需求各有不同,但可以肯定的是,其中许多人、甚至可能是大多数人都把现金用于储蓄,从逻辑上讲,他们宁愿我们不派息。”

2014年,伯克希尔的股东以压倒性多数票否决了要求伯克希尔派息的提议。

Columbia Flexible Capital Income联席基金经理大卫·金(David King)说,“伯克希尔应该开始派息,这样做可以提高伯克希尔对当下追求收益的投资者的吸引力。从伯克希尔的规模和财务实力来看,该公司不派息实属异类,应该改变这一点。”

六、伯克希尔十大持仓股,比亚迪持仓市值排第八

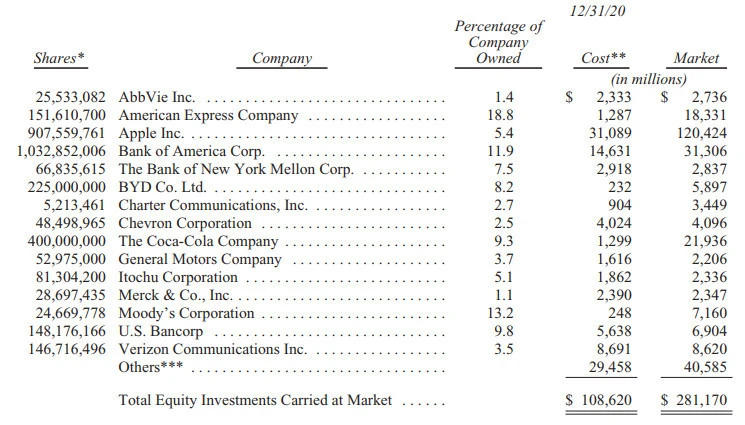

在持有资产方面,截至去年底,伯克希尔持股苹果(市值1204亿美元)、美国银行(市值313亿美元)、可口可乐(市值219亿美元)、美国运通(市值183亿美元)、威瑞森(市值86亿美元)、穆迪(市值71.6亿美元)、美国合众银行(市值69亿美元)、比亚迪(市值58.97亿美元)、雪佛龙(市值40.96亿美元)、Charter通信(市值34.5亿美元)。

本文来自微信公众号:巴伦周刊(ID:barronschina),作者:安德鲁·巴里,编辑:康娟、郭力群