2月3日巨额成交113.08亿元,不知道是不是张坤在抄底。

张坤管理的易方达中小盘基金中,上海机场的占比4.11%,而占据绝对比重的白酒板块,近两日涨幅不错,最终该基金近三日涨幅都为正数,但仍小于易方达旗下多个基金。

相比于有白酒护盘张坤,还未出逃的上海机场小股东,户均浮亏约15.9万元。

这一切变故,源于一份特殊的变更协议,彻底改变了上海机场“旱涝保收”的属性。

上海机场什么来头?

上海机场什么来头?

成立于1997年的上海机场,原主要资产为上海虹桥机场。历经过2004年的资产置换后,上海浦东机场成为上市公司旗下核心资产。

上海浦东国际机场

经历20余年的发展,浦东机场已经成为中国最大的三个国际中转枢纽航空港之一,另外两个分别是白云机场和首都机场。

作为中国最大的经济中心城市,上海同时也是亚洲、欧洲和北美大三角航线的端点之一,其飞往欧洲和北美西海岸的航行时间均为10小时左右。上海浦东机场因此成为了一个国际航线枢纽站。

2019年,浦东机场旅客吞吐量在全国排名第二,其中,出入境旅客吞吐量超过50%,国际和地区(港澳台)旅客量均保持全国第一。

浦东机场在2019年启用了新建的卫星厅,进一步提高整个机场的容量和运行效率。

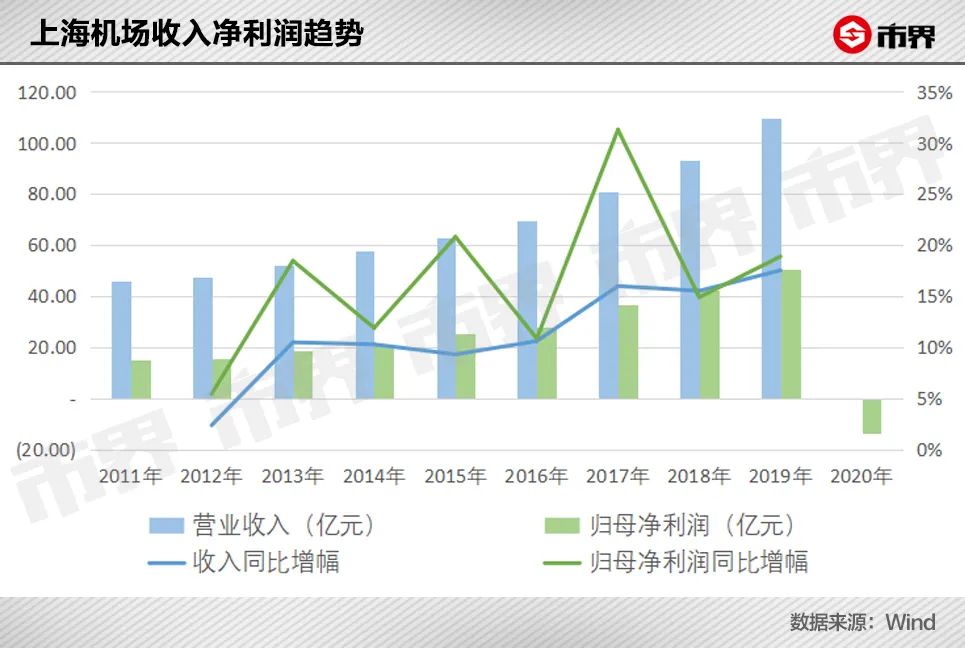

2011年至2019年,上海机场的收入从46.11亿元增至109.45亿元,归母净利润也从15亿元增至50.3亿元,分别实现了11.41%和16.33%的年复合增长率。

注:2020年净利润采用业绩预告中间值

从收入结构来看,上海机场的业务主要可以分为两大类:航空性业务和非航空性业务。

其中,航空性业务主要是指与飞机、旅客和货物服务直接相关的基础性业务;非航空性业务则包括商业、办公室租赁、值机柜台租赁等等。

遍布机场的各类店铺带来的租金和免税商品收入分成,也隶属于后者。

2017年以来,上海机场的非航空性收入始终高于航空性收入,到2020年上半年,占收入比重已经达到66%。

从增长情况来看,非航空性收入的同比增幅明显领先于航空性收入,2017年-2019年均保持在20%以上,同期航空性收入同比增幅只有个位数。

可以说,非航空性收入已经成为2017年以来上海机场业绩增长的主要动力。

在这样的业绩表现下,明星基金经理张坤也开始重仓上海机场。

在他看来,区别于互联网公司获客成本的急剧增长,上海机场的流量增长几乎不需要耗费成本,并且无人竞争,还是被筛选过的。同时,在机场这样的封闭环境下,流量变现的客单价也会更高。

从2016年第四季度起,易方达中小盘连续17个季度重仓持有上海机场的股票,以张坤为基金经理的三只易方达基金,最高在2019年末合计持有上海机场3900万股股票,占其流通股比重达到3.57%。

但到了2020年末,上海机场机构投资者中基金的持股比例,从2019年末的14.82%大幅下降至4.47%,易方达旗下有2只基金选择了离场。剩下张坤独立担任基金经理的易方达中小盘,仍然持有近2%的流通股,跃居机构投资者中的第一位。

张坤曾经表示,香港全岛免税,但香港机场的销售依然很大,这是因为在一个封闭无聊的环境中,任何人都很容易产生购物冲动。因此,政策影响对机场的免税店业务的影响并没有那么大。

但张坤能解释政策对于上海机场的逻辑,却没有预料到疫情对全球航空业产生的巨大冲击。

如果按照2020年末的持股数量计算,每一个跌停,张坤管理的易方达中小盘将出现1.74亿元浮亏。

被张坤看上的上海机场,有多牛?

被张坤看上的上海机场,有多牛?

2020年3月接受媒体采访的时候,张坤曾经公开表示,上海机场是他“最成功的投资”。

上海机场究竟有多牛呢?

在Wind上有四家机场成分股:上海机场、白云机场、厦门空港、深圳机场。上海机场不论从资产负债率、毛利率、周转能力,还是从融资和分红金额的角度来看,都是一家相当出色的公司。

2017年以来,上海机场的负债率就保持在13%以下,同行业中最高的白云机场最高达到了41.84%。

与此同时,上海机场的净利率始终保持在47%-52%之间,高于另外三家17-35个百分点,可以说是把同类上市公司远远甩在身后。

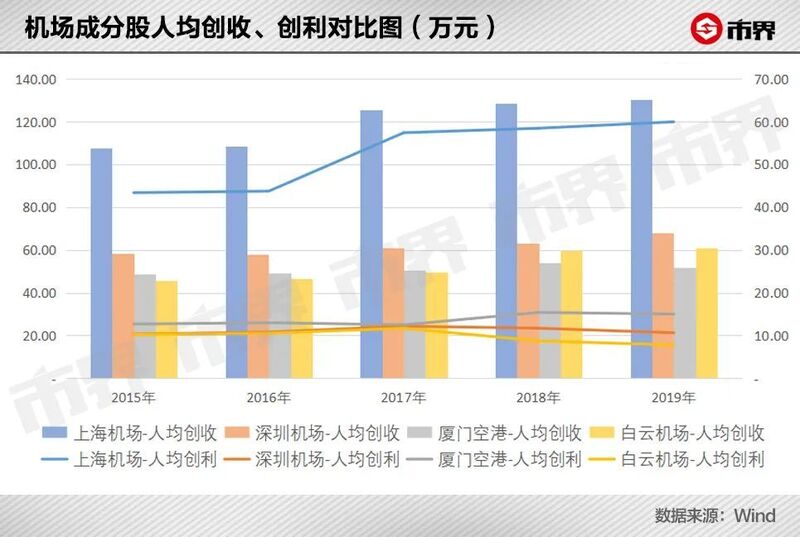

当然,从人均创收和人均创利的指标上,也可以看到上海机场优于同行业的表现。

2015年-2019年,上海机场人均创收从107.74万元提高至130.46万元,人均创利则从43.39万元提高至59.96万元,远高于另外三家机场上市公司。

借钱少、赚钱多的背后,是上海机场更高的国际航线占比以及更高的非航空性收入占比。

以2019年为例,四家上市公司中,上海机场国际和地区(港澳台)航线的旅客吞吐量占比达到50.57%,另外三家的这一比例分别为11.17%、13.35%和24.45%。

根据机场收费政策,国际航线和地区航线的相关收费标准要高于国内航线,因此在航空性收入方面,上海机场胜出。

同样以2019年为例,上海机场的非航空性收入已经达到6成以上,而另外几家机场上市公司仍然以航空业务为主。

虽然大多机场并未详细披露不同业务的毛利率,但航空业务明显是“重资产”模式,而包括收租、免税商品收入分成在内的非航空业务,相对更“轻资产”,毛利率孰高孰低,一目了然。

参照厦门空港年报数据,其航空业务收入毛利率只有30%,租赁及特许收入毛利率高达77.73%,可以大致推测出上海机场贡献超6成收入的非航空性业务对应的毛利率。

这里面蕴含着一个逻辑,即旅客吞吐量在达到某个量级之前,机场主要以航空业务为主;当旅客吞吐量突破这个量级之后,通过出租店面、开设免税店和投放广告等方式进行流量变现,非航空业务收入将超过航空业务,更为赚钱。

上海机场的旅客吞吐量,在2015年突破6000万,2017年突破7000万,分别比白云机场提前了2年,因此,2017年之后,上海机场非航空业务的快速增长也就比较好理解了。

除了上述表现优异的财务指标外,成立多年来,上海机场老老实实做着机场生意,没有野心勃勃的多元化,也没有让股东战战兢兢的业绩对赌,可以算是一家相当“本分”的上市公司。

再看其上市以来累计募资金额和分红金额,分别为57.42亿元和113.45亿元,在A股中也属于相当慷慨的水平了。

市界截图

但就是这样一家各方面都表现相当出色的上市公司,为什么突然连续暴跌?

上海机场还好吗?

上海机场还好吗?

此次股价连续3日大跳水的原因,显然是1月29日公布的一份补充协议。

早在2018年9月,上海机场和日上免税行(上海)有限公司(以下简称“日上上海”)签订了一份经营权转让合同,双方将从2019年开始,根据免税店商品销售情况,以销售提成或保底销售提成作为结算方式。

其中,在销售提成结算方式下,与香水化妆品、烟酒、食品相关的销售提成高达42.5%。比如,旅客每在浦东机场日上免税店买一瓶1000元的神仙水,上海机场大约可以从中抽取425元。抽成高,但店铺租金也不再另外结算。

如果销售情况不太理想,那么在保底结算方式下,2019年-2025年,至少也可合计获得410亿元的保底收入。

“上不封顶,下有保底”的条款下,这简直就是一笔“坐着数钱”的生意。

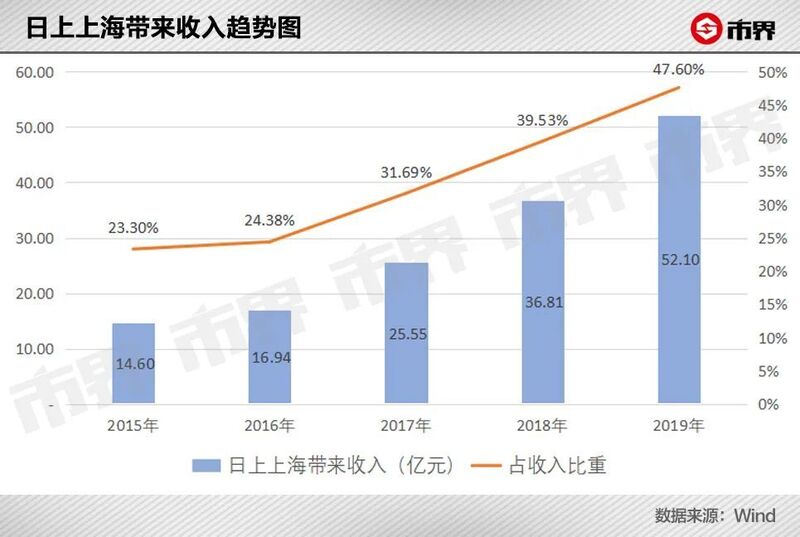

2015年至2019年,日上上海为上海机场带来的收入从14.6亿元增至52.1亿元,占收入比重已经接近5成,其中2019年的52.1亿元是改变结算方式后的结果。再考虑到这部分业务更高的毛利率,免税店收入已经成为上海机场至关重要的业绩保证。

值得注意的是,当时公告中的“风险分析”中有这么一句话——由于合同在实际履行过程中可能遇到不可预计的或不可抗力等因素的影响,进而可能导致合同部分内容或全部内容无法履行或终止的风险。

2020年初的疫情,恰恰就属于这种“不可抗力”的范畴,因此双方重新签订了一份补充协议,几乎颠覆了此前约定的所有条款。

详细的协议拆解此处不再赘述,直接上结论:更改后的协议显示,“上不封顶,下有保底”,变为了“上有封顶,下不保底”,且变更后的“封顶金额”基本上等于变更前的“保底金额”。

根据原有协议,2020年应该至少有41.58亿元的收入,但根据新协议,2020年免税店带来的租金收入为11.56亿元,减少了72.2%。

如果以这种相对极端的情况推断未来几年的免税店收入,2020年-2025年将损失270亿元左右,相当于上海机场2019年全年收入的2倍有余。

要等到业绩有根本性好转,有机构预测,得等到2023年,即全球疫情得到控制的时候,但显然大部分机构和散户对这种“持久战”并没有耐心。

这就是为什么,市场对于这份补充协议给出了连跌3日的反馈。

不过,这份协议的签订背景不难理解。

疫情影响下的航空产业受到冲击,机场人流量急剧减少,以国际航线客流量居多的上海浦东机场,自然受影响最大。

这样的结果就是,上海机场的航空性业务,将比其他三家出现更大幅度的下滑。其非航空性业务在业绩下滑的同时,也会因为流量减少而失去在相关产业中大部分的话语权。

从日上上海的角度来看,疫情后免税商品的线上销售得到快速发展,对线下业务的依赖性必然有所削弱。

同时,日上上海背后的中免集团,目前虽然仍在免税行业内属于一家独大的地位,但随着海南岛免税政策的施行,以及在那之后王府井获得一张免税牌照,国内手握免税牌照的竞争者已有8家。

竞争日益加剧,日上上海可能通过降低销售价格来吸引更多消费者,降低机场在销售收入中的分成比例,就成为一个必不可少的步骤。

2020年前三季度,上海机场收入同比减少幅度高达58.11%,比倒数第二名的厦门空港还多出20个百分点,净利率更是降至-20.12%,从最高位跳水至最低位。

最新业绩预告显示,上海机场2020年归母净利润在-12.9亿元到-12.1亿元之间,而上年同期金额为50.3亿元。

回过头看,张坤重仓上海机场,其实是一种类似于“带杠杆”的投资。

在国际客流量旺盛的时候,上海机场依托航空和非航空性业务的双重动力向上发展。一旦遇到不可抗力,也会遭受双重的打击,成为业绩变动最大的一家机场上市公司。

客观上来看,目前的上海机场,依然具备国内最多的国际航线和国际旅客吞吐量,也依然是国际上十分重要的航空枢纽之一。

但原有的那个“旱涝保收”的光环已经消失。接下来几年的业绩保障,除了被动等待全球疫情受控之外,更多还需要依靠整体运营能力的提高,以及“精打细算”过日子。