先是大众汽车公开表示,2021年第一季度削减汽车产能10万辆;刚进入2021年1月,一汽大众旗下捷达品牌成都工厂又传出部分车型的产能压缩到正常时期30%~50%的消息。

过去十天内,类似的消息纷至沓来:奥迪位于内卡苏尔姆和英戈尔施塔特的工厂约10000名员工被迫无薪休假,从1月底开始,这里的生产将部分停止;福特在肯塔基州路易斯维尔、生产福特Escape和林肯Corsair小型SUV的装配厂也进入停工状态;菲亚特克莱斯勒已暂时关闭安大略省布兰普顿的工厂和墨西哥Toluca的小型SUV工厂;戴姆勒也将削减其位于不来梅和拉施塔特工厂的产能,甚至可能在2月初将工厂关闭一段时间。连日本车企也未能逃脱“芯片荒”。

丰田在中国的数条生产线已因芯片缺货而关闭,还计划将德克萨斯州生产的坦途卡车的产量削减40%;本田方面宣布,由于用于车辆控制系统的半导体供给不足,其位于三重县的铃鹿制作所1月份计划减产4000辆左右小型车;日产汽车也透露,1月份将减产小轿车5000辆;斯巴鲁在日本群马县的两家整车工厂和一家发动机及传动系统工厂全面停产……

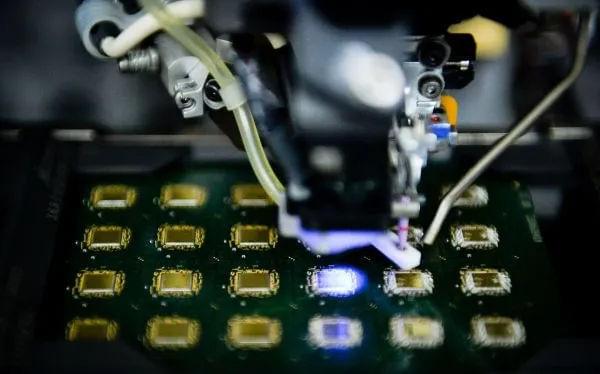

▲图/新华社

人仰马翻之下,行业内开始盛传“美国将向半导体厂商施压,优先保障欧美日本车企芯片供应,中国车企可能会成为牺牲品”的说法。

且不论传言是否为真。就当下局势而言,国内汽车产业确实已经到了紧要关头,发展独立自主汽车电子产业链,必须成为我国汽车产业链企业普遍而清醒的共识。

荒自“天灾”“人祸”

此次汽车芯片缺货,并非一两家汽车主机厂面临的问题,也不只是中国汽车产业的问题,而是全球全行业共同遭遇的困局。

之所以造成这种局面,既有疫情全球蔓延这种“天灾”因素,也是汽车厂商、半导体厂商们错判市场行情、“贸易摩擦”的“人祸”导致。

受新冠肺炎疫情影响,全球汽车销量大幅下滑,各大车厂纷纷下调了指标,降低了汽车芯片采购量,个别车企为了防止疫情蔓延也不得不关闭工厂。在主机厂削减订单的情况下,全球半导体原材料、制造、封装测试厂商均下调了产能指标。

另一方面,受贸易摩擦影响,国内IT企业基于未雨绸缪的考虑大量囤积芯片,以实际需求量的2倍、3倍采购芯片,进而导致多类芯片价格上涨。渠道商看到有利可图也纷纷加杠杆、下订单,大量囤货,试图炒高芯片价格谋取暴利。

与此同时,疫情期间全球居家办公人数大幅增加,全社会对居家办公和居家娱乐的电子设备需求猛增,促使半导体公司大幅增加消费电子芯片产能。加之国内5G网络的铺开,部分地区的运营商加紧备货,增加了5G芯片需求。

一边是汽车市场削减订单,一边是消费电子市场需求暴涨,在全球半导体市场总产能收缩的背景下,半导体公司自然把产能从汽车电子向消费电子倾斜。然而计划赶不上变化,在全球经济开始复苏,特别是中国经济开始快速复苏之后,全球汽车市场反弹的速度远远超过车企的预期。

就汽车整车厂而言,完成产能爬坡只需要两三个月左右,但芯片制造商要完成产能爬坡却没这么迅速。一颗芯片从原材料到可以交付客户,要经过晶圆(原材料)生产——芯片设计——芯片制造——封装测试等环节,这意味着,芯片制造商要扩充产能,前提条件是原材料厂商增加硅晶圆出货量。整个产能爬坡过程,最快半年,慢则一两年。一快一慢间,全球车企的半导体备货量不足,汽车产能无法满足市场需求,于是争相高价向半导体公司抢订单。

与此同时,渠道商为了利益最大化大肆进货,屯积居奇,人为制造市场恐慌,“芯片荒”一时间沸反盈天。

此前,为了熬过疫情“寒冬”,不少半导体公司都已收缩产能,如今,市场需求激增,整个芯片制造产业链都处于满负荷运转状态:硅晶圆供应商信越、胜高、环球晶圆、Silitronic、LG的产能均已吃紧;8英寸和12英寸晶圆制造产能均供不应求,联电、世界先进(VIS)等芯片制造商开工率保持在接近甚至达到100%的高水平。就目前来看,预计市场所需的额外供应量将需要6~9个月才能实现,潜在的供应瓶颈可能会持续到2021年第三季度。

短暂红利的背后

市场紧俏下,台积电、联电、意法半导体、瑞萨、恩智浦、英飞凌等公司均已宣布涨价,就连在国际巨头的夹缝中求生存的中芯国际、华虹半导体等大陆厂商,也在随着市场大环境而水涨船高。

但实际上,必须警醒地看到,与芯片价格上涨带给国产半导体暂时红利这个“喜讯”不同,我国汽车电子产业链本身并未在市场上占据话语权,汽车芯片基本被外商垄断,国产汽车厂商仍旧受制于人。

一般而言,汽车电子产业链可以分为三类:第一类是电子元件供应商,主要负责设计和制造芯片,比如意法半导体、德州仪器、英飞凌、恩智浦、瑞萨;第二类是系统集成商,主要进行汽车电子模块化功能设计、生产及销售,比如博世、大陆、日本电装、德尔福等;第三类是主机厂,如丰田、大众、福特、本田、日产等车企,这些主机厂并不直接购买芯片,而是由博世、大陆等厂商购买芯片做成ESP(车身电子稳定系统)和ECU(车载计算单元)等模块之后,再由主机厂采购装配到汽车里。

近年来我国汽车工业和电子产业发展迅速,国产品牌汽车销量节节攀升,但在汽车电子方面,无论是电子元器件设计和制造,还是ESP和ECU等模块集成方面,国内企业还是乏善可陈,市场基本被外商垄断。

就电子元器件来说,汽车上所用的电器件种类繁多,按种类可分为微处理器、模拟器件、传感器、ASIC/ASSP、分立器件和存储器件。

微处理器其实就是车载CPU,基本被飞思卡尔、德州仪器、英飞凌、意法半导体、瑞萨、富士通垄断,几大巨头市场集中度高达70%以上;ASIC/ASSP领域,飞思卡尔、德州仪器、英飞凌、意法半导体、恩智浦、博世、松下等厂商占据全球市场50%以上份额;模拟器件和分立器件则被安森美、英飞凌、意法半导体、恩智浦、东芝、瑞萨垄断,几大巨头市场集中度高达70%以上;图像传感器、加速传感器、陀螺仪则被意法半导体、索尼、ADI、博世、飞思卡尔、VTI等公司垄断,图像传感器市场集中度高达90%,加速传感器市场集中度高达70%,陀螺仪市场集中度高达60%。

就系统集成商而言,大陆、博世、电装、德尔福、日立、采埃孚、博泽、法雷奥、爱信等欧、美、日企业占据绝对优势地位。其中占比最高的是博世和大陆公司,均达到20%市场份额。在系统集成方面,国内市场基本被外资或者合资企业垄断,国内企业市场地位较弱,高附加值的汽车电子产品领域国内企业占比极小。

本次主机厂之所以大规模削减产能,最主要的原因是芯片供应不足直接导致ESP和ECU两大模块无法生产。

ECU作为汽车专用单片机,由微处理器、存储器、输入/输出接口、模数转换器以及整形、驱动等大规模集成电路组成。ESP的主要功能是监控汽车的行驶状态,在紧急躲避障碍物或转弯时出现不足转向或过度转向时,使车辆避免偏离轨迹或侧翻。打个比方,ECU好比是车辆的大脑,而ESP则是车辆的小脑和脑干。

在智能汽车发展趋势下,ECU和ESP对车辆而言至关重要。但就是如此关键的模块,基本被博世、大陆、采埃孚、爱信、日立、日信等外商垄断。

考虑到汽车芯片供应商和系统集成商主要是欧洲、美国和日本公司,一旦出现极端情况,对中国车企绝非利好。

▲英特尔展示5G自动驾驶汽车内的信号收发设备。图/新华社

汽车芯片很难造?

或许有人会发出疑问,消费电子对芯片性能要求那么强都造出来了,汽车芯片比消费电子芯片还难造?

消费电子产能旺盛,汽车电子产能不足,难道不能将性能强劲的消费电子芯片应用到汽车上吗?答案是,难造,不能。

消费电子主要关注芯片的性能,对工作环境和可靠性要求不高;汽车电子对芯片性能要求不高,但对可靠性、稳定性和寿命有极高要求。

大家在使用手机、电脑的时候想必都遭遇过死机、蓝屏等情况,处理方式无非是重启、修理、换新机,无关生命安危;但如果类似事情发生在汽车上,很可能导致车毁人亡。

因此,行业上一般将汽车芯片的不良率设定为百万分之一,信仰工匠精神的日本企业甚至极端到追求“零不良率”。

具体来说,车载半导体对工作环境、寿命有非常高的要求——车载半导体必须在-40℃至175℃、95%湿度、50G的剧烈震动、15至25kV的静电等条件下,保证20年工作寿命。

也许大家对湿度、静电这些没什么概念,那么就以最通俗易懂的温度来说,商业级CPU的工作温度一般为0℃至70℃;工业级CPU的工作温度一般为-40℃至85℃,石油钻探等特定种类工业芯片可以达到175℃,甚至更高;军品级CPU的工作温度一般为-55℃至125℃,一些特定场景军品级CPU的工作温度高达200℃。

而车载半导体的工作温度则为-40℃至175℃,这已经超过一般工业芯片,达到准军品级的水平。以日本瑞萨位于那珂的工厂为例,为生产丰田的发动机控制半导体,瑞萨专门研发了一套由500个工序组成的生产制程。

基于此制程,瑞萨最快可以在半年至一年的时间量产芯片。在最终量产前,丰田会对瑞萨提出指导意见,双方会不断磨合,进一步改进生产线工艺;在实现量产后,丰田会对瑞萨的产线进行认定;认定之后,瑞萨不可以更改生产设备、制程条件,即便是基于产线优化而去改造产线、更换设备、更改工艺条件,作为客户的丰田也不会同意。凡此种种,目的只有一个——降低一切变量因素,保证芯片的可靠性和稳定性。

汽车芯片不仅对可靠性有着非常高的要求,对芯片的价格也有要求,半导体公司必须达到主机厂极其严苛的认定要求,在价格上还必须实现廉价。而这恰恰是国内汽车芯片厂商最大的问题——要么可靠性达不到要求,要么芯片做出来了价格非常贵,根本不具备市场竞争力。

▲工作人员在世界智能网联汽车大会上演示5G远程驾驶。图/新华社

该考虑向新模式转变了

也许有细心的读者注意到在介绍汽车芯片缺货的时候专门提到了台积电产能紧张,但在介绍汽车芯片供应商的时候没有提到台积电,这主要是产业分工的原因。

在上世纪80年代以前,芯片的设计、制造、封装测试都由同一家公司独立完成,这种模式被称为IDM模式。

早期的德州仪器、英飞凌、意法半导体、恩智浦等都实行的是IDM模式,如今这一模式的典型代表为英特尔。

从20世纪80年代后半期开始,半导体领域开始盛行一种设计和制造分别由不同企业承担的模式:自身没有工厂的Fabless设计公司和+专门提供半导体生产服务的Foundry,两者的关系类似于杂志中的编辑和印刷。相比IDM模式,这种分工的最大优势在于大幅降低了运行成本,引得不少IDM模式公司转型成Fabless模式。

比如AMD、IBM这样的老牌公司,均卖掉了自己的芯片工厂;日本瑞萨的28nm以下芯片也选择找台积电代工;英飞凌、恩智浦等IDM厂商也将部分订单交给了台积电。

时移势易,在当下全球芯片缺货的情况下,Fabless+Foundry的模式在局部领域已经有些跟不上时代发展了。

一方面,设计公司和制造公司毕竟是两家公司,为了保守商业机密必然会有技术保留。而芯片设计和制造是非常紧密的,这会导致沟通的时间成本和资金成本非常高,并使芯片的性能受一定影响(行业中最顶级的芯片往往是IDM大厂设计并制造的)。

另一方面,在芯片产能吃紧的情况下,必然会使芯片制造商“嫌贫爱富”,优先供应头部企业,导致Fabless设计公司要么花高价芯片抢产能,要么抢不到芯片产能而错失商机。就目前市场情况来看,受困于晶圆代工产能短缺的难题,已经有不少芯片供应商和系统集成商选择投资芯片制造商来换取芯片产能,这种模式被称为Fablite。

德国的大陆公司在一份声明中就表示:“对晶圆厂的未来投资将至关重要,这可以让汽车行业将来避免此类供应链的动荡。”

参照国际上的市场发展趋势,再审视国内汽车市场:国内主机厂一方面抱怨消费者“崇洋媚外”,另一方面喜欢采购博世、大陆、采埃孚、爱信的模块;国内系统集成商一方面抱怨主机厂“崇洋媚外”,另一方面总是盯着飞思卡尔、德州仪器、英飞凌、意法半导体、瑞萨的芯片,对国产芯片不屑一顾;国内芯片制造商一方面对国内芯片设计商青睐台积电工艺愤懑不已,另一方面总是采购ASML、应用材料等欧美大厂的设备,而不愿意采购本土厂商设备……

也就是说,整个产业链几乎一盘散沙,中国巨大的汽车市场没能对本土汽车芯片厂商起到足够的促进作用,反而让一些外商收割高额利润。

在这种情况下,一个值得考虑的选择是:按照Fablite思路,鼓励主机厂、系统集成商、芯片设计商、半导体设备商按一定比例投资芯片制造商,支持、引导芯片制造商采购本土设备,芯片设计商对所投资的芯片制造商下订单,系统集成商购买所投资的制造商所生产的芯片,汽车主机厂购买使用国产芯片的模块,进而形成芯片设计、设备、芯片制造、系统集成、整车装配的完整产业链。正如IDM模式向Fabless+Foundry转变的过程中,诞生了台积电、联电、格罗方德、高通、联发科等一批大公司。在Fabless+Foundry向新模式Fablite转变的时刻,也许就是我们重塑产业链的契机。