黄金跌了,躁动的大宗商品突然平缓下来,被看好的新兴市场股票和货币开始谨慎起来。

要知道,在一周前,全球金融市场几乎一片滚烫,汹涌的资金无不是信心满满在押注一个更高收益、看似更加确定的2021年。

拜登许诺了更刺激的未来,然而,美联储的货币政策却没有接下话茬。

市场会因此酝酿什么变局?

市场出现了警示信号。

比特币的暴跌只是简单的资产价格回调吗?恐怕不是。

黄金从1月6日至今已经下跌超过5%,周一亚洲股市从高点回落,有色金属等大宗商品纷纷出现下跌。

这背后并不是毫无联系的。

全球金融资金熙熙攘攘,任它是起高楼还是楼塌了,都得看两大驱动力的脸色行事:美元和美债。

最近美债收益率的快速上行,让投资者开始变得焦虑。

作为全球资产定价之锚的10年期美债收益率已经突破了1%,上周快速上涨了20个基点,触及10个月高点。

市场预期会发生变化,和上周民主党一统两院、掌控总统有关,这是美国一百多年来从未有过的事情。

拜登避免了沦为跛脚总统,民主党大有可为。在这股蓝色浪潮(BLUE SWEEP)的席卷下,“民主党会带来更多刺激政策”的确定性大增。

按理来说,积极财政马上就来,流动性利好多多,股市和大宗商品的牛市一个也不会少,不应该有焦虑才对呀。

焦虑来自于一个警示信号的出现:近期实际利率出现了回升。

5年期美债实际利率还在保持下行趋势,但10年期美债利率出现背离,一幅拒绝下降的样子。

这就是黄金下跌压力的来源。据分析师李奇霖研究观察,因为美债的名义收益率上得太快,导致实际利率下行的趋势受到了阻碍。(实际利率大致等于名义利率减去通胀预期。)

市场只在短期内认可通胀预期会导致实际利率下降,所以5年期美债的实际利率是下降的;从中期来看,美联储上周表态不愿意购买较长期的国债,对经济预期也乐观,导致美联储货币政策回归正常化的概率进一步增加,这比通胀预期更具动能来带动美债收益率上升,所以10年期美债的实际利率往上走。

美债收益率飙升之后,市场开始重新反思美元是不是跌过头了。

2021年华尔街各大投行的热门交易之一就是做空美元,上周美元净空头头寸有300亿美元,远远高于去年12月的170亿元净空头头寸。

结果刚年初就翻车了,美元反弹三天了。

据彭博报道,投机客都在忙着回补空头头寸,杠杆基金在周一对美元需求强劲,商品期货交易委员会(CFTC)的数据显示,他们削减了欧元和英镑等主要货币的多头头寸。

有市场策略师认为,美元反弹的时机已经非常成熟,反弹将持续至少数周,甚至可能是几个月。

如果市场没有从美联储口中听到他们不容忍收益率涨得太过分的信息,如果市场开始反映美联储要逐渐收紧政策的预期……那全球风险资产的上涨阻力可就大了。

大家可别忘了,金融市场这大半年来的牛市,大半功劳都是靠美联储把利率压到负区间。

有了弱美元和美债实际利率的持续下跌,才有了我们看到的全球涨价潮。

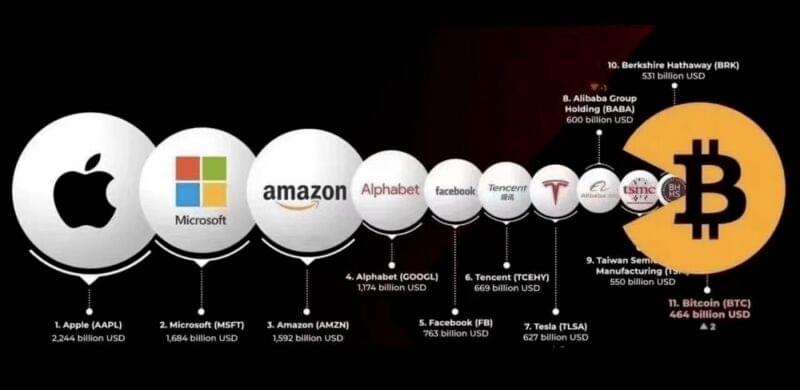

比特币吸引了2020年全球央行大放水之后巨量的流动性,过去一年比特币涨了300%,只有它跑赢了G4央行的资产负债表增速。从比特币诞生以来,价格涨幅已经达到了惊人的1384万倍,在最高点时,比特币的市值已经超过了阿里巴巴。

黄金在过去一周一度触高1952美元/盎司。在通胀预期大行之下,市场原本是打算再次投入贵金属的怀抱里。

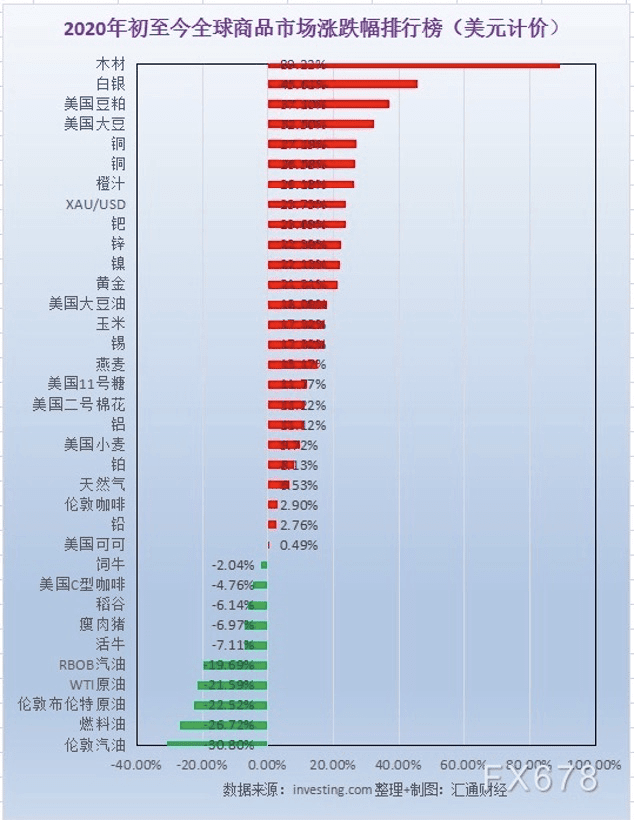

明明经济还没复苏,大宗商品纷纷离奇暴涨。铁矿石、动力煤的期货价格被国内外合力推上了历史高点,国际铜、锌、镍、铝等工业基础原材料也都上涨惊人。2021开年之后,原油因为受沙特减产的提振,也冲上50美元。

(截至12月29日)

(截至12月29日)亚洲股市也在获取超额收益。日经指数在上周五触及到30年高位,这可是失去三十年之后日经重回泡沫时代的巅峰啊。

上周中国A股涨了4天近2.8%的涨幅,两市成交额连续5个交易日破万亿。

凡是能放进嘴里的,食用油、矿泉水、牛奶、白酒,凡是和涨价有关的,股价都在涨。

比如上周因为生活用纸涨价潮持续蔓延,造纸板块已经连涨了8天,板块指数突破了3年新高。

比如伊利蒙牛基础白奶率先提价,带动了乳业板块大涨。

虽然在中国这个抱团的股市里,是一个硬生生涨出股灾感觉的魔幻一周。据券商中国统计的新年第一周A股表现:

周一,三大指数爆红,两市下跌个股达到1167家;周二,三大指数爆红,两市下跌个股却达2385家;周三,三大指数全红,两市下跌个股更达2980家;周四,三大指数全红,两市下跌个股再达3296家;周五,三大指数微跌,两市下跌个股降至1977家。

还有气势如虹的人民币。

新年一来人民币兑美元就破了6.5之后,轻轻松松两天就涨超1000点,导致央行不得不出手,频频动用调控工具稳住汇率预期。

不管人民币国际化的未来故事多么精彩和宏大,但现在要搞清楚一点,人民币上涨背后的直接和最重要驱动因素,是美元的持续下跌。

所以,美元一旦出现了短期见底,人民币短期涨到顶也会出现。

一旦美国实际利率确定出现上行趋势,流动性环境改变,那么赋予上述牛市的逻辑也会发生巨变。

金融市场的胃口已经越来越大。

预期的流动性利好,都七七八八被兑现在各大资产的上涨中。

比如全球经济复苏缓慢,各大央行在2021年要继续放水,美联储扩表到10万亿,G4央行扩表到近30万亿,都是预期中的。

比如蓝色浪潮之下,拜登宣布的万亿美元抗议救助法案,拜登的大基建计划,都被市场照单吸收了。

那么,接下来要靠什么来维持大宗商品和股市牛市?

现在太需要更强烈的通胀预期。

如果美联储的扩表速度要开始放缓,市场恐怕不平静。

因此,3月份美联储的议息会议,是一个极为关键的市场时点。

分析师李奇霖有一个风险提示很关键:

“重要的是,此前实际利率下行把全球任何看上去比较安全的资产的估值都推上了难以想象的高位。风险都是涨出来的,机会都是跌出来的,一旦全球流动性环境真的逆转,被流动性堆积出来的高位的安全类资产也将变得不再安全。”

2021年就是“全球大通胀”和“美联储货币正常化”两大预期的博弈对决。

我们要时刻盯紧风向,观察谁占了上风。

过山车行情,恐怕不比2020年少。

而在全球风云中,中国更加需要保持战略定力,坚决打赢抗通胀这场战役。