2021年第一个意外来了,纽约证券交易所反悔了。

在当地时间周一晚,大约今早10点半左右,纽交所发表了一个简短声明,称“与外国资产控制办公室有关监管机构进一步磋商”后,决定不再让中国移动、中国电信和中国联通退市。

消息一出,三大电信巨头在港股的股价可算是得救了,今天中国联通涨了8.5%,中国移动涨了5.13%。

当初是你要分开,现在又是几个意思?

摘牌的消息,纽交所还特意选在了2020年最后一个晚上送来,成心让中美连个平静的跨年夜都过不下去。

纽交所的解释是,会作出这个决定,都是因为要遵守特朗普在11月份发布的禁止美国投资“中共涉军企业”的行政命令。

三大巨头被一招退市给打懵了。有媒体去采访运营商相关人士,有人吐槽“我们不沾边啊”,有人还在过新年假,也不知道咋回应是好,只能说,事情挺大,还在请示领导。

要是真退市,事情有多大?

证监会1月3日谴责了美方严重破坏市场规则和程序,不惜损伤美国资本市场的全球地位,还有全球企业和投资者对其规则制度包容性和确定性的信任。

然后再说句了几句实话:

“其ADR总体规模不大,合计市值不到200亿元人民币,在三家公司总股本中的占比最大只占2.2%,其中中国电信只有约8亿元人民币,中国联通只有约12亿元人民币。流动性不足,交易量很小,融资功能缺失,即便摘牌,对公司发展和市场运行的直接影响相当有限。”

中国移动受到的影响相比其他两家来说大那么一点点,过去三个月,港股每天平均成交了3200万股,而美股约有210万张美国存托凭证(ADR)成交,一份ADR相当于5股香港普通股,也就是1050万股,冷冷清清。

看看这三大巨头在过去十年里的股价表现,中国移动跌了15%,中国电信跌了32%,中国联通跌了54%,而同期标普500涨了267%,MSCI世界指数里的通信服务类股涨了165%。

虽然听起来相当迷惑,既然融资功能缺失,那为什么不早点投入A股怀抱?看不上国产韭菜还是怎么滴?比如中国移动这么好的企业是吧,在港美股每年的分红让人眼红。2017年中国移动二十周年庆,当年度净利润1066亿,股东分红598亿。中国普通散户接触到港美股的门槛高,自然也就很难享受盛宴。

总而言之,摘不摘牌的,对三大巨头来说,皮毛之伤,不足为惧。

不过,水面之下的金融暗战,可就比这危险多了。

我们先来看今天中海油的股价。

纽交所反悔的消息传来之后,中海油立刻从昨天下跌5.7%、今天开盘即跌3.29%的颓势中走出,到午间一度上涨了2.82%。

背后的逻辑很简单,资本市场都在猜,谁会是下一个倒霉蛋。

其实大家心里头都明白,事情还没完,金融战一直在进行。

除了交易所摘牌,不让中国企业从美国拿到资本的手段多得很。

特朗普在11月签署了行政命令,禁止美国人投资“中共涉军企业”。纳瓦罗的估计是,这些中国企业及其子公司所代表的市值至少有5000亿美元。真是离任前都在鞠躬尽瘁,不忘给中美金融战添砖加瓦。

这份黑名单一开始有31家中企,12月份扩大到中芯国际、中海油等共35家企业。

因此,当纽交所要让三大运营商从美股退市时,以中海油为代表的在美上市石油巨头,在五角大楼看来肯定是和军方关系最大,也就成了下一波最危险的中概股。

在12月,美国副国务卿克拉奇还呼吁美国大学捐赠基金公开它们持有的中国资产,敦促它们避免投资中概股。理由是人权问题,以及中概股面临退市威胁。

美国国会全票通过的一项审计法案,更是一个中美金融关系加速恶化的象征性事件。

这项法案规定,如果外企连续三年没满足美国审计规定,就要被踢出美国市场,且在美上市公司必须披露公司是否由外国政府控制或拥有。

摆明了就是针对中企。因为包括阿里巴巴、京东在内的很多中概股受中国法律要求,一般不允许美国监管机构核查审计底稿,因此都会面临退市威胁。

以上这些举动指向非常明确:引导美国投资者的预期,降低他们对中国资产的投资兴趣,并把中概股从美国人持有的资产中剥离出去,强行让两国金融关系脱钩。

不过,大家也都知道,华尔街和中国的关系一向还行。

华尔街会对中美金融战坐视不理吗?

特朗普签署行政禁令之后,华尔街日报报道过一则新闻,说美国高层就这份黑名单的覆盖范围陷入了争执中,这个问题关系到总统意图的解释权和执行权在谁手里,也关系到这项禁令的威力会有多大。

美国国务院和国防部的官员希望一网打尽,一些官员认为如果把子公司剔除在外会留下漏洞,忽视了资本市场多的是通过子公司来融资的现实。

美国财政部则希望黑名单只覆盖到被国防部点名的企业,而不纳入关联企业和子公司,避免引发市场恐慌。

美国国务院给出的数据是,在35家列入黑名单的中企中,至少有24家公司的关联企业是某个主要指数的成分股。

华尔街一开始的选择是:我什么都没有听见。

相关指数都采取了用狭义范围来执行这项政令,比如MSCI明晟就是剔除掉7家被点名的企业,富时罗素是8家。

当时市场分析认为,像中国移动、中海油这种通过子公司上市融资的热门股大概率平安无事。

而且美国国会通过上述审计新规时,纽交所和纳斯达克的高管也都批评了这项立法过于激烈,纽交所称一直倡导投资者保护与投资者选择之间取得平衡。

要知道,华尔街资本从2020年开始在中国获得了史无前例的发展空间,这个时候谁都不愿意中美金融脱钩发生。

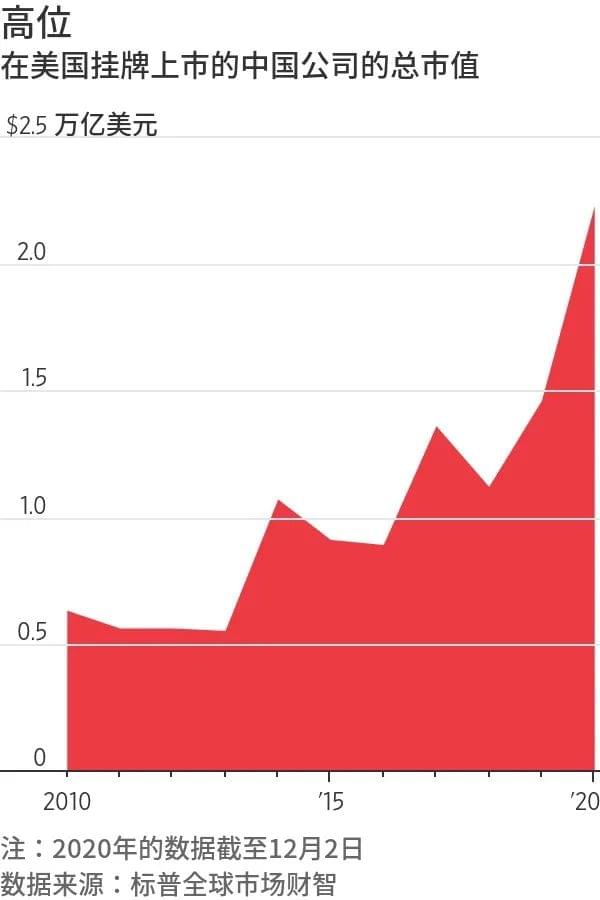

一旦200多家中概股集体被迫出走,市值会超过2.2万亿美元,对美国交易所冲击不可忽视。

图片来源:华尔街日报

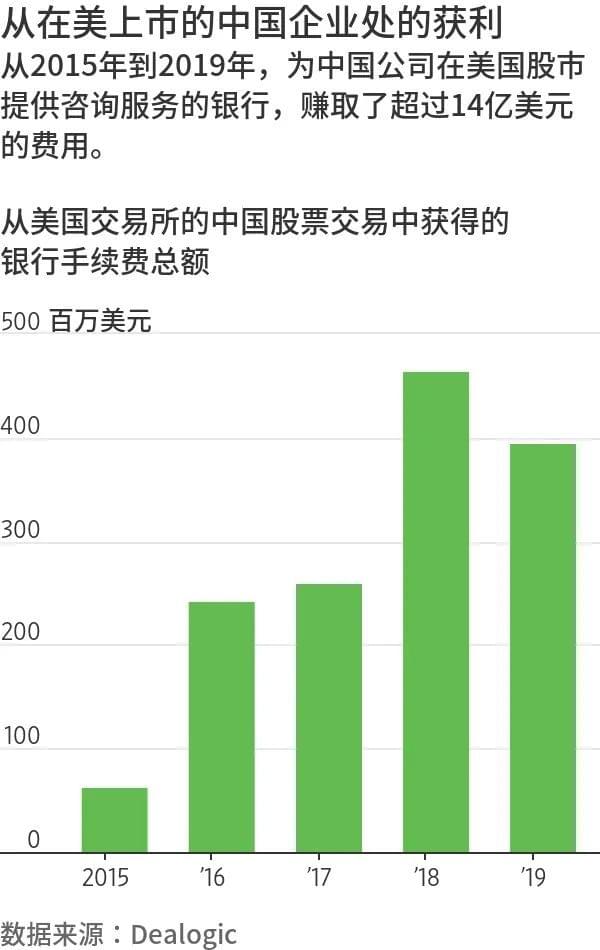

图片来源:华尔街日报仅2015年到2019年期间,承销中概股的华尔街银行获得的佣金就超过了14亿美元。

图片来源:华尔街日报

图片来源:华尔街日报强行将中国企业赶出美国资本市场,不符合华尔街的利益。

所以,当纽交所要摘牌三家电信巨头的消息传出,市场都惊了。看纽约时报的一句评论你就知道这个事儿的象征意义有多大:

这是一个标志性转变,标志着中国商界和华尔街之间的长期关系被割断了。

如今纽交所变卦,只能说明美国高层内部的斗争更加激烈。

华尔街究竟还会不会站中国,已经成了悬在中概股头上的达摩斯之剑。

要说闷声发大财的赢家,得属香港。

自从2020年11月26日阿里带头拉开中概股回归大潮的序幕之后,港交所的股价已经涨了近20%。

最新消息是哔哩哔哩也打算赴港二次上市。目前已经有10家在美上市公司赴港二次上市,共募资299亿美元。就算失去了蚂蚁IPO,2020年香港IPO和二次上市的规模也创下了10年高点,香港的金融中心地位得到了巩固。

对于中概股来说,与其在大国对抗中煎熬,不如主动规避政治风险,转移到香港上市。

对于想从中国资产中赚钱的美国机构资本来说,多的是门路买。以往它们大多数都是买港股,而不是在美股买ADR,所以直接影响很有限,以后还是可以继续在中国香港买买买。

所以华尔街日报就认为:从美国退市不会切断中国公司的融资通道。

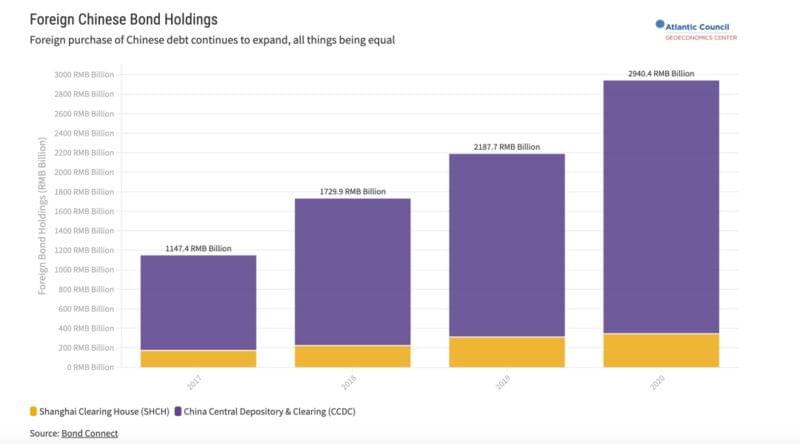

如今流入中国的跨境资本一直在稳步增加。中国在2020年对金融市场的进一步开放后,加上中国国债相比美债多达2.5个百分点的利差,吸引了越来越多的外资持有人民币计价债券。它们的持有量已经从2019年底的2万亿人民币增加到2020年年底近3万亿人民币。

提升人民币资产的国际吸引力,成为了中国必须努力的方向。

中美的资本争夺战,不会因纽交所的一次变卦而发生任何逆转,也不容得心存侥幸。