保持“政治中立”对于美联储政策意味着什么?少做多看、多听听市场的声音。对于一向标榜“独立性”的美联储而言,在大选年保持一定的政治中立性是有必要的。我们认为这至少意味着两层含义:在不发生黑天鹅事件的情况下,第一,少做主动的、前瞻性政策操作;第二,政策调整多参考市场预期,控制市场波动性。

因此,便不难理解7月美联储议息会议表现出来的“顺从”和“含糊其词”。对于会议的内容我们认为有三点值得重点关注:

第一,降息的通胀门槛明显下降。7月会议纪要可能最重要的变化是,两年以来美联储关注点首次从通胀风险( highly attentive to inflation risks),转变成通胀和就业的风险(attentive to the risks to both sides of its dual mandate)。这意味着如果就业降温,通胀能否实质性回到2%并不会成为降息的掣肘。

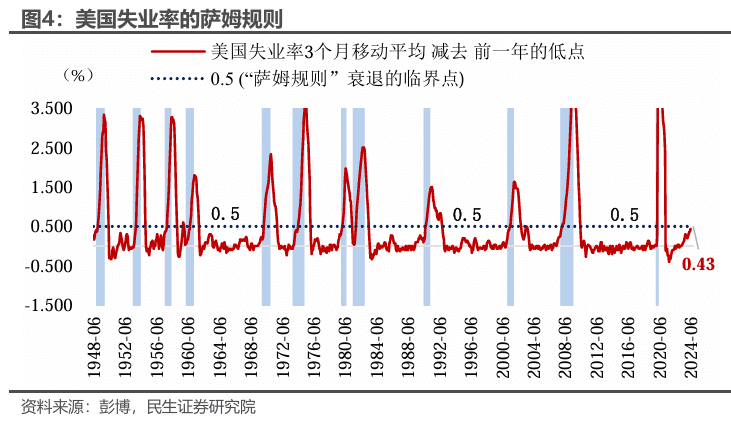

除此之外,会议纪要和新闻发布会都强调了当前通胀进一步改善(“further progress”)、就业趋向平衡但需要关注下行的真实风险。我们认为这是“顺从市场”的重要体现之一——当前9月降息的市场预期,主要便来自于对通胀和就业降温的自信。

第二,9月降息?可能,但是不“包熟”,一切还要看数据。既然承认了数据驱动的市场逻辑,那未来两个月公布的数据将成为影响美联储9月是否降息的关键因素:9月议息会议前的重要数据主要是7、8月的通胀和就业。加上5、6月已经公布的数据,4个月观察窗口也达到了联储做出判断的最低标准。

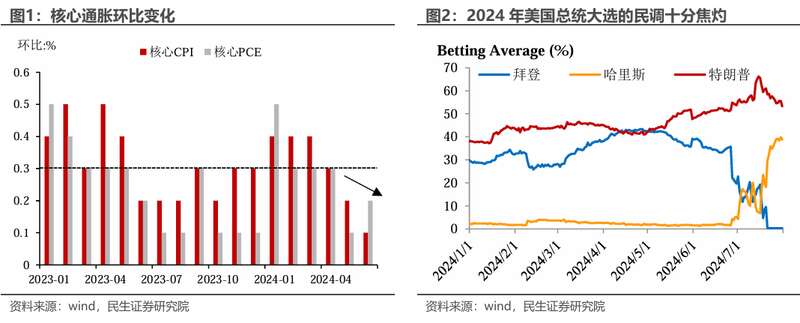

我们认为可以关注两个简单的标准:通胀方面,关注核心CPI和PCE的环比增速能否持续低于0.3%;就业方面,关注失业率的“萨姆规则”——失业率的三个月均值超过过去12个月最低的三个月均值0.5%或更多,经济衰退风险可能上升(当前的读数为0.43%)。尽管鲍威尔否认萨姆规则判断衰退的有效性,但在当前非农数据噪音较大的情况下,这一规则依旧可以更清晰地指示出就业的真实风险,而且于市场而言,也更倾向于相信一些简单的拇指规则。

Advertisements

第三,对于大选相关的问题,保持政治中立是鲜明的态度。鉴于今年的特殊性,当在新闻发布会被问及大选相关的问题时,鲍威尔旗帜鲜明地表示要保持中立:一方面,不会事先轻易做出重大决定,比如9月是否降息;第二,决策的过程也是基于数据、经济前景和风险平衡,把责任推给规则。

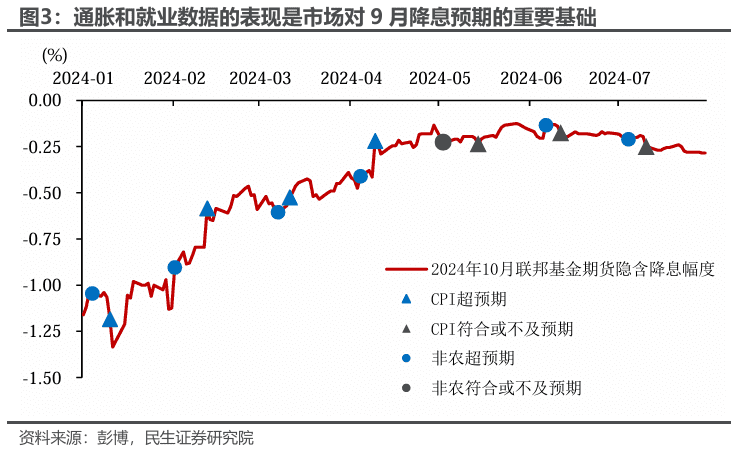

比较少见的是,今年降息的诉求,两党确实出现了明显的分野,美联储处境尴尬。民主党对于尽快降息诉求更强,虽然总统拜登对于“年内降息”的表态尚属温和,但是今年6月10日以沃伦、罗森和希肯卢珀为代表的民主党议员,致信美联储要求尽快降息,凸显了执政党对高利率控制通胀效果不佳、致使衰退风险上升的担忧。共和党则可能更乐见大选前维持现状,这一点在7月中旬特朗普的公开采访中已经提到。

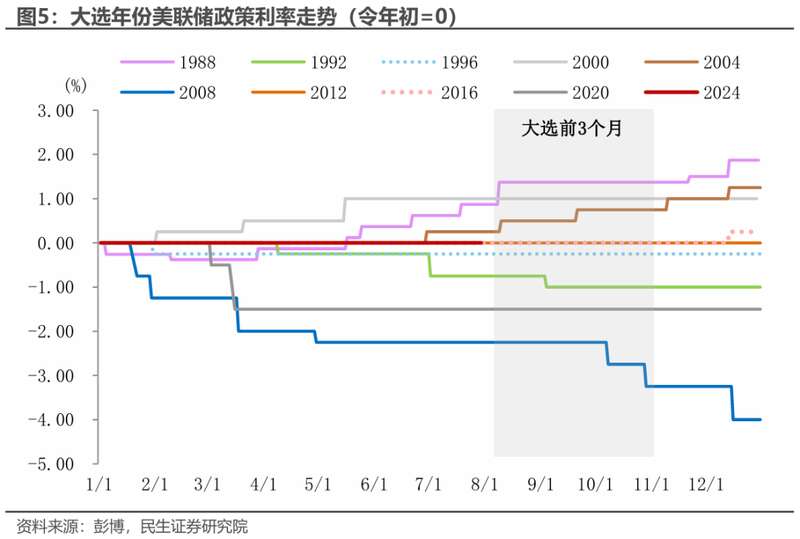

那么以史为鉴,大选年下美联储政策导向如何?临近大选,美联储往往趋向于保持谨慎、“易鸽难鹰”;在此基础上更倾向于追随温和的市场预期。90年代以来,在大选前3个月内收紧货币政策的仅有2004年一次,在大选前3个月内放松货币政策的有三次(1992年和2008年降息、2012年9月QE3)。

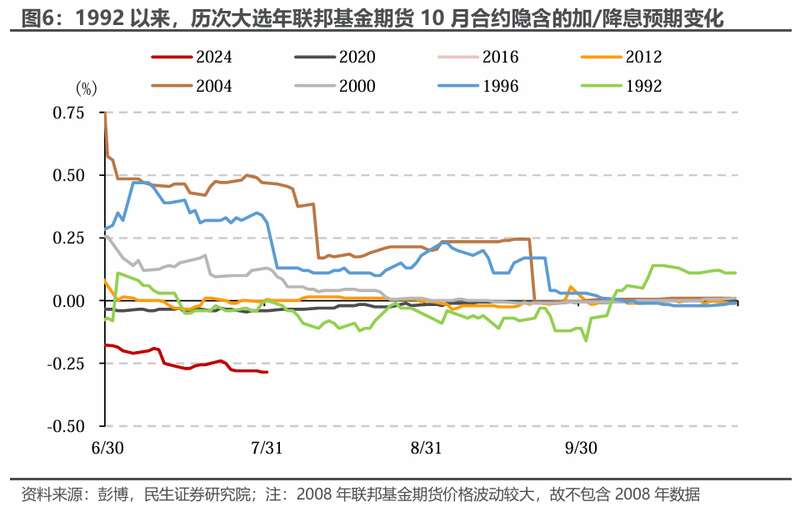

预期角度,我们选取了1992年以来7次大选年(2008年剔除),当年市场隐含加/降息预期的在大选前三个月的变动情况,发现:2004年、2016年加息周期,联储加息节奏与市场预期高度吻合;1992年和1996年,市场一度有加息预期,但最终美联储并没有加息。总体来看,大选前,美联储更趋谨慎、有意避免货币政策过紧;同时尽量满足一些温和的市场预期,控制市场的波动。

Advertisements