资料图(Reuters)

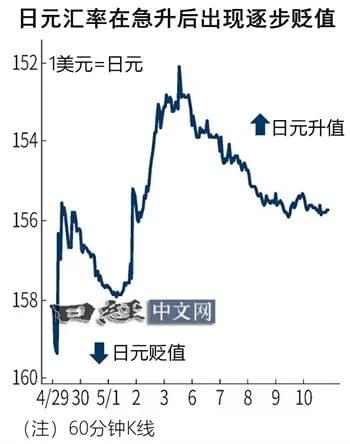

在被认为发生日本政府和央行第一次干预汇率的4月29日,市场意识到的是160日元。但5月2日出现被认为是干预的行动的是157日元左右。日本政府和日本央行投出的“变化球”让原本认为防线为160日元的市场措手不及……

在外汇市场日元再次逐步贬值至1美元兑155日元左右的情况下,市场与日本政府的攻防进入了第三幕。如果接近被认为会进行了第二次汇率干预的157日元附近时,市场参与者的脑海中闪现干预的“余像”,日元的贬值似乎会暂时踩下刹车。攻防的关键是是5月15日发表的4月份美国消费者物价指数(CPI)。根据结果,美元兑日元汇率的波动再次变得剧烈的可能性很大。

日元兑美元汇率5月10日以1美元兑155日元为中心浮动。由于日本政府和日本央行干预汇率的预测,再加上美国降息的预期,3日一度飙升至151日元,但之后日元逐步贬值,目前形成试探156日元的局面。

日元的贬值预期突出。日美利率差拉大的状况持续,进口企业等具有实际需求的抛售日元、买入美元的压力也依然存在。渣打银行(Standard Chartered Bank)的金融市场本部长江泽福纮表示,“日本央行对于加息并不那么积极,13日以后美元兑日元持续缓慢升值是主要预期”。

投资者将加强与这种预期一致的操作。一些对冲基金正在进行被称为“反转触碰失效期权”(reverse knockout options) 的金融衍生品交易。据悉,这是一旦达到1美元兑160日元等规定水平就会变得毫无价值的期权设计,如果在不超过160日元的范围内日元持续贬值,就能增加收益。

野村证券的首席外汇策略师后藤祐二朗表示,“如果从经济基本面押注日元贬值、同时出于对干预的警惕感,认为日元贬值的空间不大,就会出现押注此类交易的动向”。

如果把一度触及1美元兑160日元之后猛涨至1美元兑154日元的4月29日视为攻防的第一幕,那么在纽约外汇市场以1美元兑157日元交易的日元汇率暴涨4日元左右的局面则是第二幕。即使经过2次疑似日元买入干预的动向之后日元仍逐渐贬值的目前则是第三幕的攻防。

博弈的主题是日本政府和日本央行启动干预的防线。在被认为发生第一次干预的4月29日,市场意识到的是160日元。然而,5月2日出现被认为是干预的行动的是157日元左右。日本政府和日本央行投出的“变化球”让原本认为防线为160日元的市场措手不及。

在第二次干预中作为新防线而被意识到的157日元在市场上留下了余影,再次干预的时机变得难以捉摸。三菱UFJ摩根士丹利证券的首席外汇策略师植野大作表示,“这是24小时365天、节假日也可以实施干预的意思表示。从157日元左右开始就会意识到干预,很难发起进攻”。

对干预的警惕感能在一定程度上遏制日元抛售。美国Sibilla Capital的首席投资官Lorenzo Di Mattia预测称,“由于存在干预的风险,日元交易很困难。超过158日元肯定会干预”。在157日元之后,如果在158日元进行干预,可能会加剧市场对干预水平的疑神疑鬼。

在二十国集团(G20)和七国集团(G7)的框架内,干预汇率不是为了将汇率维持在特定水平,而是仅限于使汇率剧烈波动变得平滑的“平滑干预”。

被认为是2日凌晨第二次干预的动向是在前一天日元汇率在157日元左右稳定波动的情况下发生的。之前,美国联邦储备委员会(FRB)主席鲍威尔在美国联邦公开市场委员会(FOMC)会议结束后举行的记者招待会上,就进一步加息问题表示“我不认为可能性很大”,使日元略微走强。似乎可以说,在此之前并未出现日元急剧贬值,而是在市场参与者措手不及之际,干预效果有所提高。

在政府和市场之间的攻防越来越激烈的情况下迎来的本周最大事件是15日发表的4月美国CPI。目前市场预期为与3月(同比上涨3.5%)相比降低的同比上涨3.4%。如果出现4月份高于市场预期、令人感觉通胀长期化和再次加速的结果,那么美国的降息预期可能会再次下降。如此一来,日元将再次贬值,政府和日本央行与市场的博弈将愈演愈烈。

另一方面,如果低于市场预期,对美国降息延后的担忧将会减退,美国经济的软着陆预期将随之提高。瑞穗证券的首席外汇策略师山本雅文表示“在152~153日元左右,(美元)很容易出现回调买入”。虽然日元升值的空间有限,但有可能暂时遏制日元贬值的加剧。

日本央行行长植田和男4月26日在货币政策会议后的记者会上就日元贬值表示,“目前并未对基调性的物价上涨率造成太大影响”,为超过160日元的日元贬值创造了契机。但在5月以后,植田和男表示将“充分关注”日元贬值的影响等,发言的“轨道修正”引人注目。

RBC BlueBay Asset Management的债券部门首席投资官马克·道丁(markdowding)指出,“干预措施可以减缓汇率走势,但仅凭这一点不会成为重大转折点。干预措施需要得到日本央行政策行动的支持”。日本政府和日本央行能否协调一致,制定遏制日元贬值的战略,也将成为今后的焦点。

日元贬值正吓跑海外投资者?贝莱德直白警告:日元的命运由美联储决定

①随着近期日元大幅贬值,日元兑美元已经跌至34年低点,日股对于外资的吸引力也大打折扣;

②贝莱德警告称,如果日元继续走弱,将会浇灭外资对于投资日股的热情。

财联社5月13日讯(编辑 刘蕊)今年年初时,日股曾一度领跑全球,并吸引了不少外资的关注和入场。然而随着近期日元大幅贬值,日元兑美元已经跌至34年低点,日股对于外资的吸引力也大打折扣。

贝莱德警告称,如果日元继续走弱,将会浇灭外资对于投资日股的热情。

日元贬值将拖累日股

尽管年初至今,日经225指数已经累计上涨14%,大幅跑赢全球其他主要股市。但是如果将日元兑美元的贬值纳入考虑,日股对于外国投资者的吸引力就显得平平无奇了:以美元计价的日股年内涨幅缩窄至仅略高于3%的水平——远低于标普500指数9.5%的涨幅和以美元计算的香港恒生指数11%的回报率。

贝莱德日本主动投资主管班巴(Yue Bamba)表示:“如果日元继续走弱,投资日本股市将变得更加困难。当你与全球投资者谈论日本时,外汇肯定是每个人的首要考虑因素。”

尽管日元贬值提振了出口企业的利润,但日本作为一个资源大部分依赖进口的国家,日元贬值本身也会加重日本国内消费者的支出成本,并提高日本企业进口成本的负担。近日以来,日经225指数仍较纪录高位下跌逾6%,体现出市场对这一情况的担忧。

日元的命运由美联储决定

班巴表示,日元未来的表现更多地取决于美联储的行动,而不是日本央行。如果美联储还不降息,日元兑美元可能会逐渐跌至1美元兑170日元的区间。而如果美联储能够降息,日元汇率也有望回升至1美元兑130至135日元的水平。

截至发稿,日元兑美元汇率波动于约1美元兑155.40日元附近。班巴认为,日元的公允价值比目前的水平“高得多”,“很容易反弹回1美元兑130多日元”。所以,如果日元兑美元汇率能够涨破150,海外投资者将很快重返市场。

过去几周,日本政府可能至少两次干预市场,以支撑日元的跌势。班巴预计,未来日本当局可能会继续尝试支撑日元,因为日元持续疲软"正成为一个令人头疼的政治问题"——这既对国家不利,也不利于居民生活开支。

班巴还预计,日本央行可能在7月或10月加息,以支撑日元。他提到,最近,日本央行行长植田和男在汇率问题上的语气明显发生了转变,这在一定程度上可以将日本货币政策迈向正常化的时间提前。

不止是班巴,其他投资者也认为日本央行将通过加息提振日元。Vanguard Group Inc.预计,日本基准利率将在年底前从目前的0%升至0.75%。太平洋投资管理公司则认为日本央行有可能加息三次。

然而,另一方面,对冲基金则押注日元将进一步走弱。短期资金已开始买入160-61区间的期权。

班巴长期看好日本股市。他表示,尽管中东战争和美联储的鹰派基调等宏观因素抑制了对日本风险资产的偏好,但受日本企业改革、国内投资和薪资增长的推动,日本股市基本面依然强劲。