春秋航空(601021.SH)依旧称王!

截至4月30日,A股七大上市航司2023年年报与2024年一季报均已披露完毕,从归母净利润金额来看,民营廉航春秋航空在这两个报告期内均位列七大航首位。

尤其在2023年,与国有三大航仍在盈亏线上挣扎不同,运营更灵活的春秋航空实现营收与归母净利润创开航以来新高。

不过,在最新的2024年一季报中,南方航空(600029.SH)、海航控股(600221.SH)等利润水平均已快速追上,并且正凭借机队规模等优势修复失地。

去年3家民营航司实现盈利

4月29日晚,随着春秋航空公布2023年年报,A股七大上市航司已全部披露2023年成绩单。

廉航春秋航空依旧维持了去年三季度展现的强势,2023年归母净利润居于七大航之首,以22.57亿元位列第一。2023年全年,实现盈利的航司均为民营航司,吉祥航空(603885.SH)与海航控股分别盈利7.51亿元、3.11亿元。

亏损航司则包括国有三大航与专营支线的华夏航空(002928.SZ),其中华夏航空亏损9.65亿元,中国国航(601111.SH)、南方航空、中国东航(600115.SH)分别亏损10.46亿元、42.09亿元、81.68亿元。

营收规模上,机队规模较大的南航、国航、东航与海航分别录得1599.29亿元、1411.00亿元、1137.41亿元、586.41亿元,而机队规模较小的吉祥航空、春秋航空、华夏航空则依次录得200.96亿元、179.38亿元、51.51亿元。

在考验运营效率的客座率指标上,则是春秋航空领先同行,达到89.39%;海航与吉祥航空客座率分别为81.42%、82.81%;亏损的四家航司客座率均未超过八成,国航、东航、南航与华夏航空客座率分别为73.22%、74.42%、78.09%、75.36%。

伴随进入财报季尾声,国航、南航、海航等均宣布了新的飞机引进计划。

4月26日,国航宣布向中国商飞购买100架C919(增程型),基本价格合计约为108亿美元;4月29日,南航同样宣布向中国商飞购买100架C919飞机,购买价格合计约为99亿美元。据时代财经了解,南航、国航购买单价不同,或与国航购买的为增程型C919有关。

去年9月,东航也曾宣布与中国商飞签署购机协议,在2021年首批购买5架的基础上,再增订100架C919大型客机。至此,国有三大航均已宣布购买C919订单,上述三大航的订单交付日期较为一致,均为2024年至2031年间分批交付。

而海航则宣布将以经营租赁方式引进28架燃油效率更高、盈利能力更强的窄体机,分别为25架737系列飞机、3架A320/A321系列飞机,交付时间为2024~2026年。

今年一季度国航、东航合计亏超24亿

凡是过往,皆为序章。虽然2023年七大上市航司的盈利格局定格在“四亏三盈”,但进入到今年一季度,行业盈利格局也开始重构。

从各家航司2024年一季报来看,营收增幅最大的是中国国航,同比增长59.83%至400.66亿元;其次则为华夏航空,同比增长54.67%至16.16亿元;中国东航则位列第三,同比增长48.96%至331.89亿元。

海航、春秋航空、南航营收增幅则不相上下,2024年前三月海航营收同比增长33.48%至175.50亿元,春秋航空同比增长33.79%至51.68亿元,南航同比增长30.97%至446.01亿元。吉祥航空营收增幅则居于末位,第一季度营收同比增加28.77%至57.19亿元。

归母净利润方面,春秋航空延续2023年的强势,以8.10亿元的归母净利润领先上市航司;不过南航、海航已在快速追上,分别以7.56亿元、6.87亿元的归母净利润步步紧逼;吉祥航空与华夏航空同期归母净利润则分别录得3.71亿元、2466.85万元。

值得注意的是,受2019年流动性危机、海航控股将天津航空转让至海航集团等影响,海航控股在今年一季度机队规模、载客量虽仍低于2019年同期,但已实现盈利,且居于上市航司盈利的第一梯队。

不过,一季度仍有两家航司录得亏损,国航与东航分别亏损16.74亿元、8.03亿元,合计亏超24亿元。

上市航司在一季报中对业绩的描述较为简单,均称航空市场复苏机遇,运力投放加大,业务量上升,经营业绩有所改善。

值得注意的是,除春秋航空外,其余六家上市航司一季度归母净利润均未超过2019年同期。

对机队规模较大的国有三大航和海航来说,国际航线的恢复情况对其盈利表现仍有影响——相当数量的宽体机无法在远距离航线上充分发挥性能。

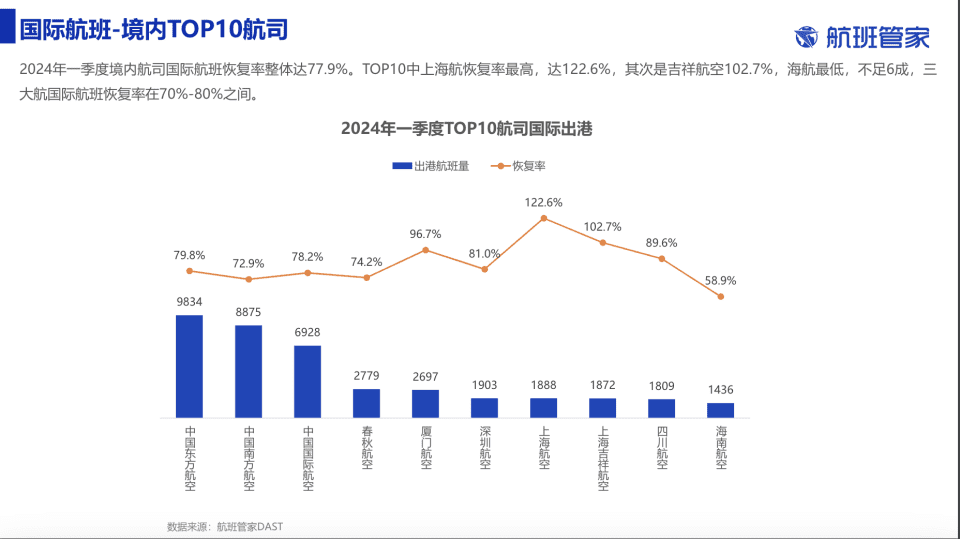

航班管家的数据显示,2024年一季度境内航司国际航班恢复率整体达77.9%,三大航国际航班恢复率在70%~80%之间,仍未满血恢复。而需要指出的是,已恢复的国际航班中,客座率状况若不理想,也会导致具体航班的盈利表现欠佳。

图源:航班管家

另外,国内较为繁忙、赚钱的商务线(北上广深机场对飞航线)在今年一季度,也面临运力供给大于需求的状况,航班量同比2019年增长26.9%,但客座率缺略低于2019年同期,这也将影响掌握这些热门时刻和航线航司的盈利水平。

图源:航班管家

本文来自微信公众号:时代财经APP (ID:tf-app),作者:何铭亮,编辑:高秋榕