本文来自微信公众号:科创板日报(ID:chinastarmarket),作者:科创板研究中心,头图来自:视觉中国

近日,传音控股(688036)发布2023年度报告,本文基于公开数据对公司的业绩增长、盈利水平、费用控制、分红、现金流等角度逐一展开分析。以期给投资者带来更多视角参考。

一、年报业绩

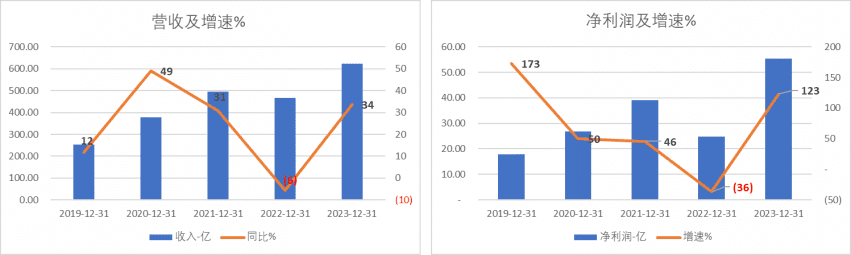

数据来源:Wind,科创板研究中心,星矿数据

2023年公司实现营业收入622.95亿元,同比增长33.69%;净利润55.37亿元,同比增长122.93%。

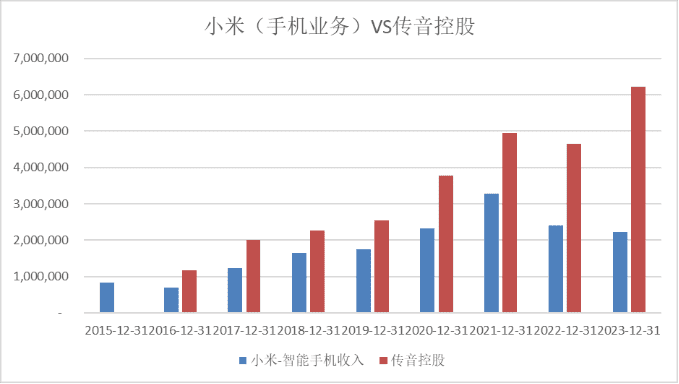

可能有的投资者会觉得,单个公司数据过于抽象,这里本文对比一下同为手机巨头的小米:

数据来源:Wind,科创板研究中心,星矿数据

上文是近年来小米智能手机业务收入与传音控股的收入对比,可见2023年传音控股的收入增速远高于小米。

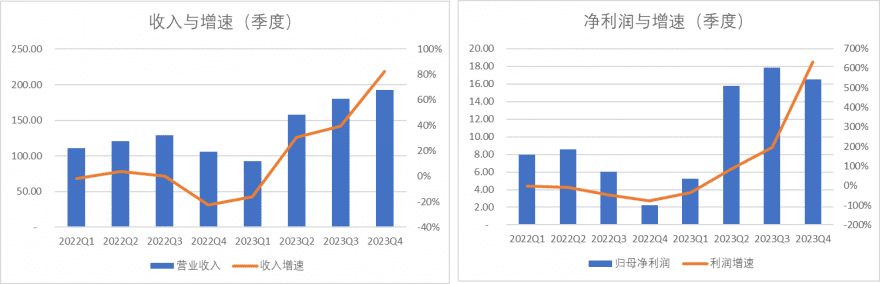

数据来源:Wind,科创板研究中心,星矿数据

进一步地,上图是分季度的收入与利润情况,可见四季度收入增长82%,净利润增长632%。

二、主营业务

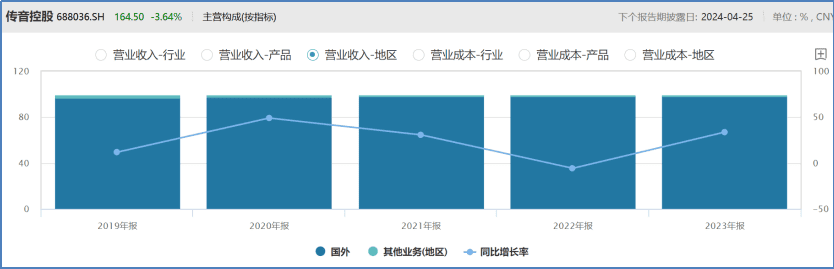

数据来源:Wind,科创板研究中心,星矿数据

上图是传音控股的主营收入按地区划分,可见95%以上都是海外业务。

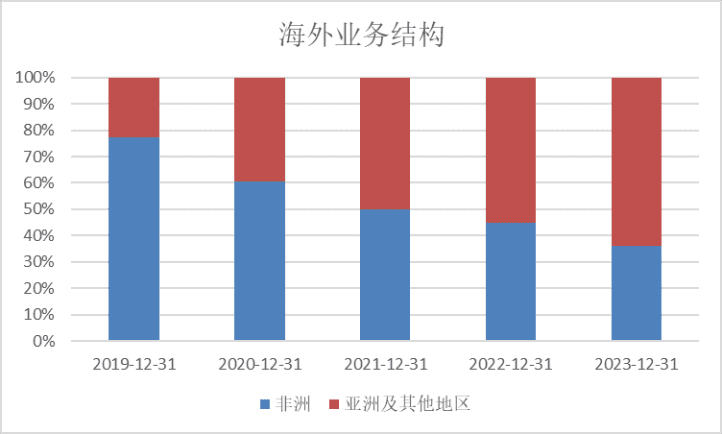

数据来源:Wind,科创板研究中心,星矿数据

上图是公司海外收入的机构分析,可见非洲业务近年来占比不断下降,至2023年度,非洲业务占比已经低于40%。根据公司年报描述:“2023 年公司非洲智能机市场的占有率超过 40%,非洲排名第一”,显然非洲市场经过过往5年的深耕,增速趋于稳定,未来公司的增长更多来自于亚洲及其他地区。

这也可以在年报中找到描述:“在南亚市场:巴基斯坦智能机市场占有率超过 40%,排名第一;孟加拉国智能机市场占有率超过 30%,排名第一;印度智能机市场占有率 8.2%,排名第六”。

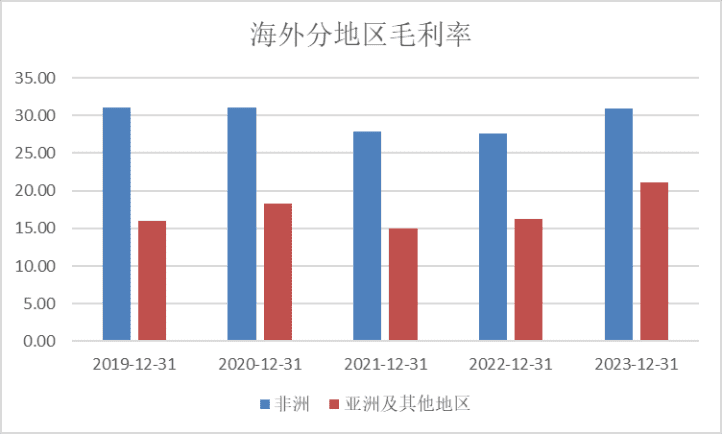

数据来源:Wind,科创板研究中心,星矿数据

上图是公司近年来分区域业务的毛利率水平,可见非洲业务毛利率显著高于其他地区,稳定在30%左右。而亚洲及其他地区毛利率有所上升,但依然低于非洲区域10%。

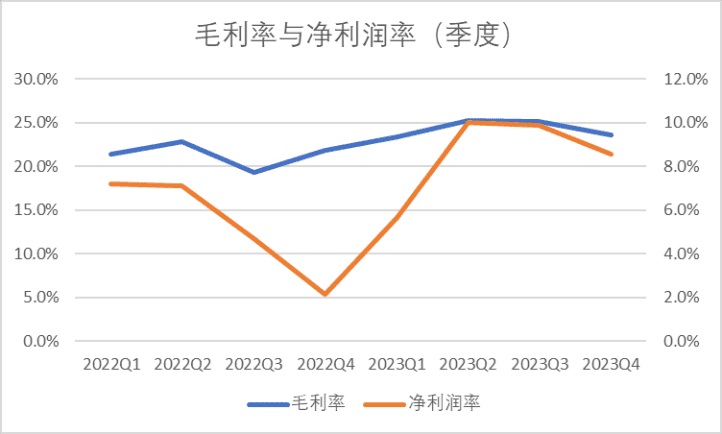

数据来源:Wind,科创板研究中心,星矿数据

上图是公司2022Q1以来的盈利水平(左轴是毛利率,右轴是净利润率),可见2023年整体优于2022年,但2023Q4环比有所下滑。反映的问题,可能是公司新拓展的亚洲地区手机竞争激烈程度远高于非洲,因此当非洲地区增速低于亚洲地区时,整体利润水平会出现波动,尤其依赖于公司对于费用的把控(背后是渠道与供应链的管理)。

三、费用控制

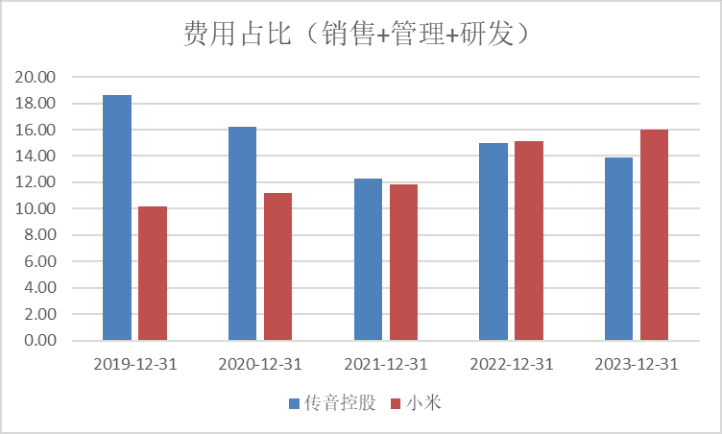

数据来源:Wind,科创板研究中心,星矿数据

上文提到公司盈利水平高度依赖于费用控制,本文对比了公司与小米集团的数据:销售费用、管理费用、研发费用合计占收入的比重,可见两家公司呈现反向趋势:传音控股费用占比下降,而小米在上升。表面看似乎传音控股费用控制优于小米。

但是,考虑到小米有相当一部分研发用于造车,本文也没办法精细拆分到底有多少用在手机上面。因此,也只能从整体数据看一个费用控制的趋势。

四、分红

数据来源:Wind,科创板研究中心,星矿数据

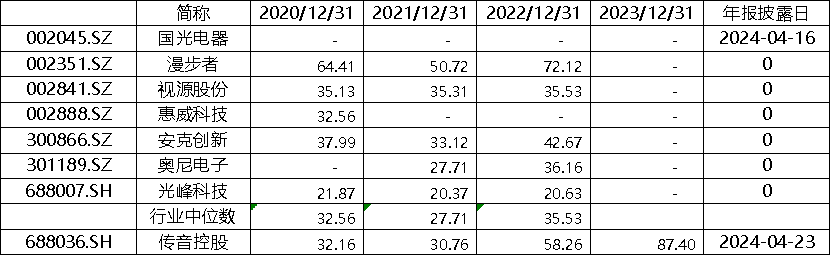

根据年报数据,公司拟年末派发现金红利24.2亿元,加上三季度已经分掉的24.2亿元,全年分红金额达到48.4亿元。进一步对比所在申万三级行业,公司历年来分红比率明显高于行业中位数以上。

五、现金流

数据来源:Wind,科创板研究中心,星矿数据

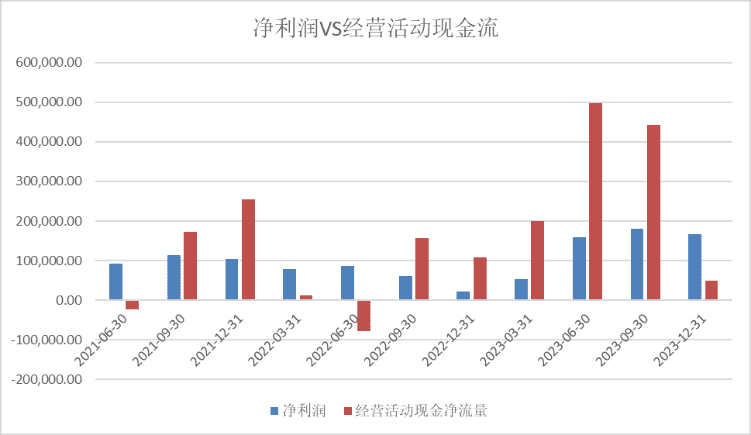

上图是公司2021Q2以来的季度数据,对比了净利润与经营活动现金流,可见2023Q4经营活动现金流大幅低于净利润,这与Q2和Q3形成鲜明反差。本文进一步观察2021Q4与2022Q4,发现并没有显著出现现金流的季度效应。

数据来源:Wind,科创板研究中心,星矿数据

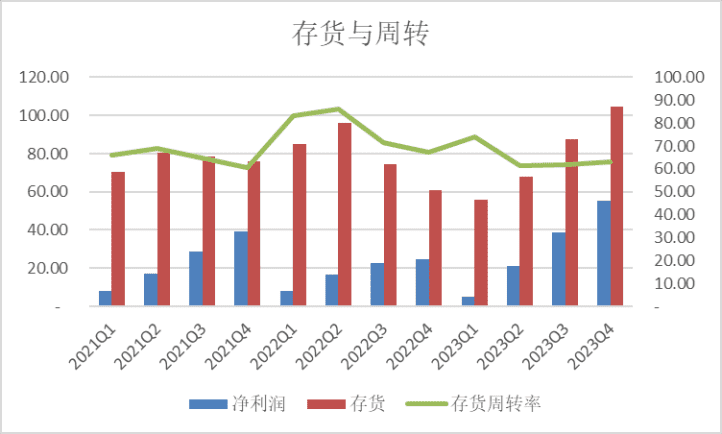

可能有的投资者会在意Q4现金流反而下降的原因,比如是否存货堆积的缘故。上图是公司净利润+存货(左轴)与存货周转天数(右轴)的对比,可见2023Q4存货的金额确实创出历史新高,但对应的存货周转天数基本维持在历史中位数附近。

数据来源:Wind,科创板研究中心,星矿数据

数据来源:Wind,科创板研究中心,星矿数据

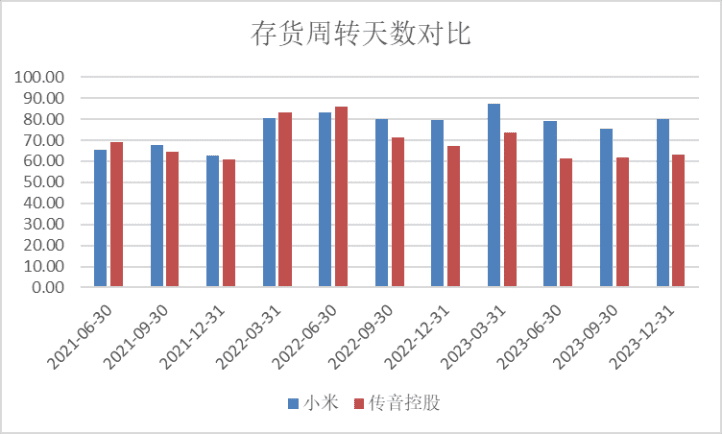

上图是小米与传音控股两家公司2021Q2以来的存货周转天数对比(该数值越小代表周转率越高),可见2022年以来,传音控股的周转率优于小米。

即便如此,考虑到公司产品是智能手机,加上当前AI技术的日新月异,手机产品更新迭代速度或超预期,历史天量的存货依然存在折旧风险。

本文来自微信公众号:科创板日报(ID:chinastarmarket),作者:科创板研究中心