4月12日,喜马拉雅披露赴港IPO招股书,联席保荐人包括高盛、摩根士丹利、中金公司。

其中最大的亮点是,连年亏损的喜马拉雅,终于在2023年实现扭亏为盈。这是近期继爱奇艺、快手等公司之后,又一家走向盈利的互联网公司。

为了实现盈利的目标,喜马拉雅不遗余力地采取各种措施降本增效,包括裁员、降薪以及削减营销费等开支。但是,2年前的大规模裁员闹得沸沸扬扬,给公司声誉带来负面影响。

此外,即使是盈利,也无法掩盖喜马拉雅存在的两大隐患。

一个是关于用户的,即喜马拉雅的月活用户数量增长放缓,且日活用户的收听时长不增反减。

另一个是关于营收的,即公司营收不再高速增长,而是陷于停滞,且第二大业务板块广告收入连续2年下滑。

目前喜马拉雅所处的音频行业竞争非常激烈,既有蜻蜓FM、荔枝等竞争对手穷追不舍,还有快手、字节跳动等互联网平台虎视眈眈。

仅靠裁员、降薪等“节流”措施,是难以应对强敌环伺的环境的,必须要想办法“开源”,大力拓宽业务来源和增加收入。

IPO就相当于提前储备粮食和弹药,成为喜马拉雅绕不开的选择。

一、盈利背后的“杀手锏”:员工减少40%+高层降薪50%+削减营销费5.6亿

多年来,作为音频行业的老大,喜马拉雅一直深陷亏损的泥潭,动弹不得。

根据招股书统计,2018~2022年,喜马拉雅的亏损金额分别为7.74亿元、7.73亿元、6.05亿元、7.18亿元和2.96亿元,5年间的累计亏损达31.66亿元。

到了2023年,喜马拉雅终于可以摆脱亏损的标签了。

招股书显示,喜马拉雅2023年实现净利润37.36亿元,扣除非经营项目(可转换可赎回优先股的公允价值变动、以股份为基础的薪酬开支等)的影响后,经调整净利润为2.24亿元。

公司表示,2023年实现盈利的原因有3个:用户群扩大,变现能力增强,以及成本结构优化带来的毛利率改善和经营效率提升。

其实,盈利的关键就是“降本增效”。这对喜马拉雅来说并不陌生,2年前公司曾因为降本措施过于激进,而闹得沸沸扬扬。

自2022年3月起,喜马拉雅多次卷入裁员风波。有传言称,极速版整个部门被裁后,喜马拉雅启动了更大规模的裁员,占员工总比例的15%,有的部门达到20%。

而喜马拉雅创始人兼联席CEO余建军在全员会上的讲话,间接证实了公司裁员的消息。

余建军强调,盈利不应该是凑数字得来的,也不应该是单纯通过减少成本得来的;要把靠裁员降下来的成本控制在总下降成本的10%以内,避免人员的大起大落。

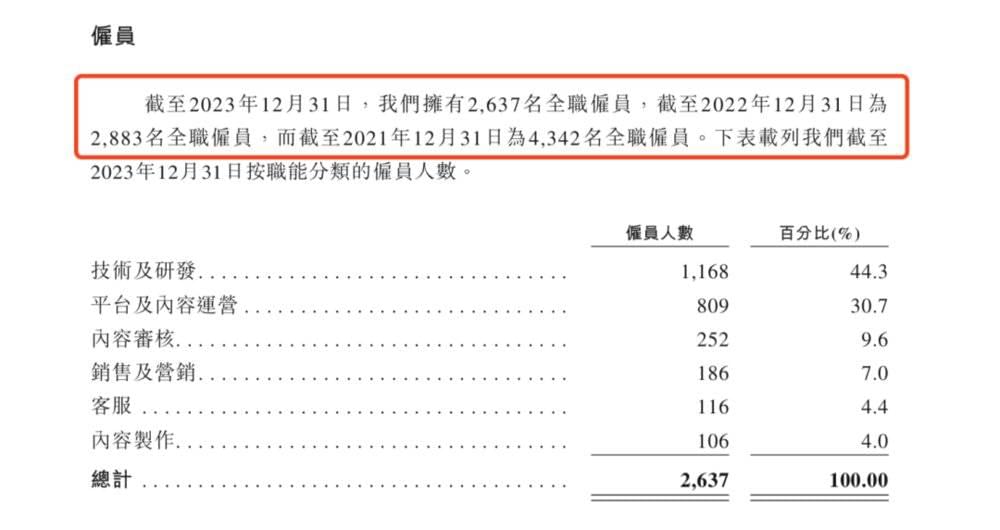

关于喜马拉雅到底裁了多少人,我们可以从招股书里找到答案。

喜马拉雅的员工总数,从2021年末的4342人,降到2022年末的2883人,裁员比例为33.6%;再降到2023年末的2637人,相较于2022年末裁员比例为8.5%。

如果以2021年为比较基准,喜马拉雅在2年之内合计裁员1705人,裁员比例高达39.26%。

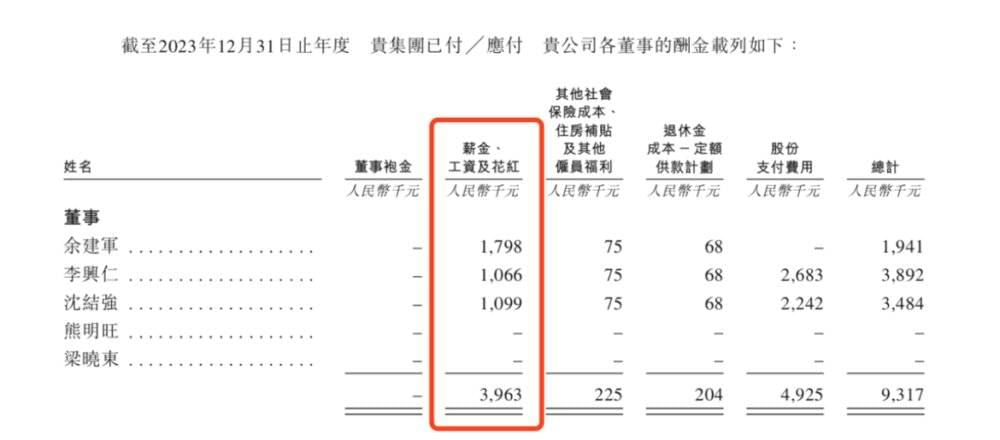

在对普通员工动刀的同时,喜马拉雅包括余建军在内的3名董事主动降薪,表明公司高层压缩成本的决心。

招股书披露,喜马拉雅3名董事(余建军、李兴仁、沈结强)的“薪金、工资及花红”,2022年分别为375.9万元、208万元、190.9万元,合计774.8万元。

到了2023年,就直接砍半。上述3人的薪酬分别为179.8万元、106.6万元、109.9万元,合计396.3万元。

资料显示,余建军为喜马拉雅联合创始人,目前担任执行董事、董事会主席兼公司首席执行官,主要负责公司整体执行事务及业务规划以及集团的整体管理。

李兴仁为喜马拉雅的执行董事,且自2015年10月起担任公司的副总裁,负责订阅业务及内容制作。

沈结强,自2021年4月起担任公司的执行董事。自2015年9月至2017年12月担任公司财务总监,且自2017年12月起担任副总裁,负责财务、风险管理及内部控制工作。

裁员+降薪双管齐下,使得喜马拉雅的员工福利开支连续2年下降。从2021年的1.92亿元,下降7.5%到2022年的1.77亿元,再下降34.9%到2023年的1.15亿元。

在人员成本之外,喜马拉雅还主动削减经营开支。

其中最大的组成部分是“销售及营销开支”,主要包括渠道推广开支、品牌及广告开支、支付给分销商及其他平台的佣金,以及销售及营销人员的员工福利开支。

在此背景下,喜马拉雅的销售及营销开支已经连续2年下降了。从2021年的26.3亿元降到2022年的21.15亿元,再到2023年的20.7亿元,2年间共减少了5.6亿元,降幅为21.29%。

与此同时,销售及营销开支占总营收的比重,也从2021年的44.9%,下降到2022年的34.9%和2023年的33.6%。

喜马拉雅在招股书中解释,这是由于公司战略性地调整销售及营销开支重点,导致公司的渠道推广开支及品牌推广和广告开支出现变化。

二、移动端付费率、收听时长双双下滑,广告收入连降2年

盈利质量欠佳的同时,喜马拉雅还有其他的隐患。

首先,作为重要指标的平均月活跃用户数的增长遭遇瓶颈,限制了喜马拉雅未来发展的想象空间。

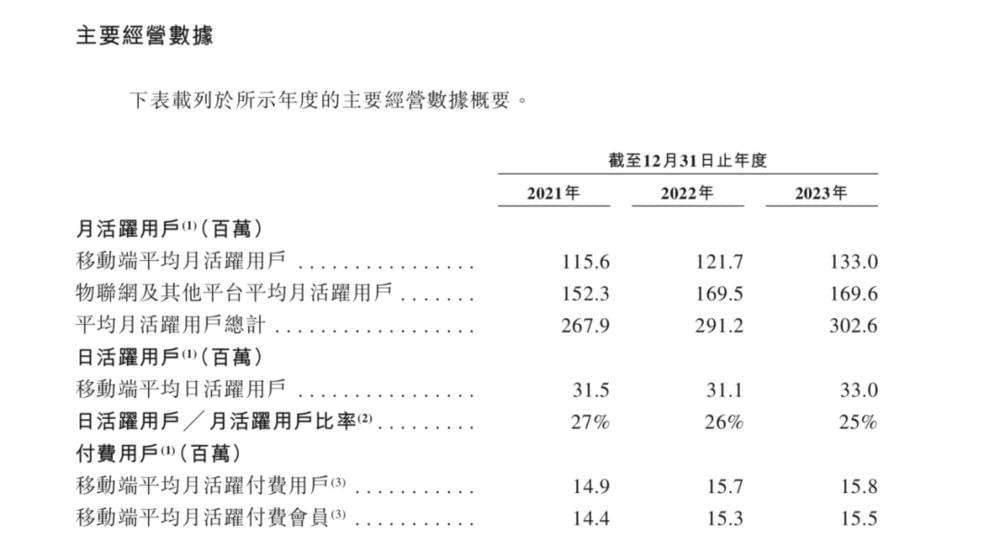

灼识咨询的调研显示,2023年,喜马拉雅的月活用户达到3.03亿,包括1.33亿移动端平均月活跃用户和1.7亿通过物联网及其他第三方平台收听其音频内容的平均月活跃用户。

纵向对比来看,2021年至2023年,喜马拉雅月活用户数分别为2.68亿、2.91亿、3.03亿,同比增长率分别为7.2%、8.6%和4.1%。其中,2023年的增速明显放缓。

值得注意的是,喜马拉雅移动端月活付费用户/会员的付费率及日活用户的收听时长,双双步入下行通道。

前者从2021年和2022年的12.9%,下降到2023年的11.9%;后者从2021年的144分钟,降到2022年的142分钟和2023年的130分钟。

喜马拉雅解释道,2023年移动端付费率的下降,主要是由于公司的战略重心转向吸引及留住客单价较高的用户,并加强具有更大变现潜力产品的可持续发展。

而日活用户的收听时长减少,主要是由于播客在移动端平均月活跃用户中日益流行,与有声读物相比,其内容时间相对较短。

相比月活用户数,喜马拉雅的营收增长放缓的迹象更明显。

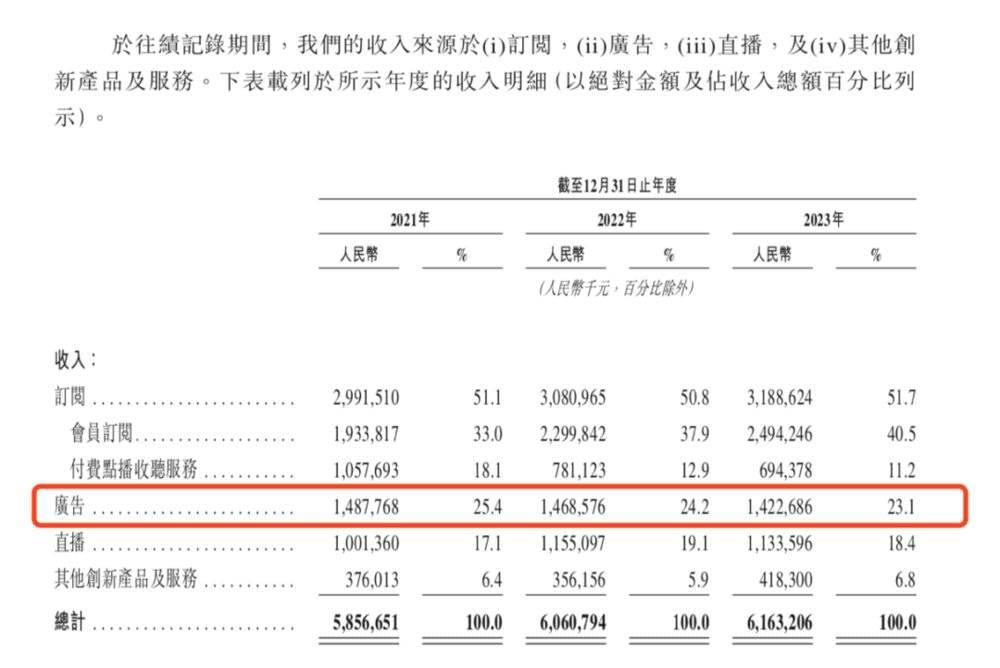

招股书披露,喜马拉雅的收入主要来源于3个方面,订阅(包括会员订阅及付费点播收听服务)、广告、直播。小部分来源于“其他创新服务及产品”,包括销售自行研发的物联网设备、IP衍生文创产品、定制音频服务、电子商务及反向出版(将受欢迎的专辑转换为出版书籍)。

2021至2023年,喜马拉雅的营收分别为58.56亿、60.61亿、61.63亿,增长率分别为43.7%、3.5%、1.7%。其中,2022年和2023年营收增长几乎陷于停滞,远不及2021年的增幅,更别说2019年、2020年(增幅达81.49%、51.29%)。

值得一提的是,喜马拉雅的第二大业务板块广告(主要为展示广告、音频广告及品牌推广活动)的收入,已经连续2年下滑。从2021年的14.88亿,降至2022年的14.69亿,再到2023年的14.23亿。

广告收入占总营收的比重也一路下滑,从2021年的25.4%,到2022年的24.2%,再到2023年的23.1%。

喜马拉雅表示,公司2023年优化对广告商的产品及服务,向主要广告商提供横跨多种形式及界面的一揽子广告解决方案,以重新激活公司的广告库存并为广告商实现协同效应,将是未来广告收入进一步增长的强劲动力。

三、成立后12轮融资募集上百亿,喜马拉雅最高估值280亿

站上声音经济+知识付费风口的喜马拉雅,自2012年成立后一直是资本的宠儿。

根据招股书披露的信息统计,2012年至今,喜马拉雅共获得12轮融资,包括境内天使轮,境外A轮和B轮,境内B-1轮和B-2轮,境内C-1轮和C-2轮,境内D轮,境外E1至E 4轮。

上述12轮融资,募集资金分别为108.95万美元、1170.75万美元、4076.48万美元、11.23亿人民币、3亿人民币、3.73亿人民币、1.65亿人民币、10亿人民币、403.97万美元、5.57亿美元、3.25亿美元、2000万美元。共计募资29.61亿人民币+9.6亿美元,全部换算成人民币的话,将近100亿元。

伴随多笔融资,喜马拉雅的估值也水涨船高。

公司的投后估值,从2012年的345万美元,不断攀升至2020年最后一轮的43.45亿美元,约合人民币280多亿元。也就是说,在8年的时间里,喜马拉雅的估值涨了1200多倍。

各路资本争相入局后,喜马拉雅的股东阵容堪称豪华。

其中既有腾讯(5.33%)、阅文(3.05%)、小米(3.38%)、百度、好未来、索尼音乐等战略投资者,也有美国泛大西洋投资集团、挚信资本、高盛、兴旺投资、创世伙伴资本、普华资本、合鲸资本等财务投资者。

而且喜马拉雅与上述投资机构不只有股权上的关联,还有业务上的合作。

比如,喜马拉雅于2015年与阅文集团的联属公司签订了为期20年的在线音频版权协议,公司借此得以制作并提供大量有声读物。

如今,喜马拉雅已成为在线音频领域无可争议的老大。

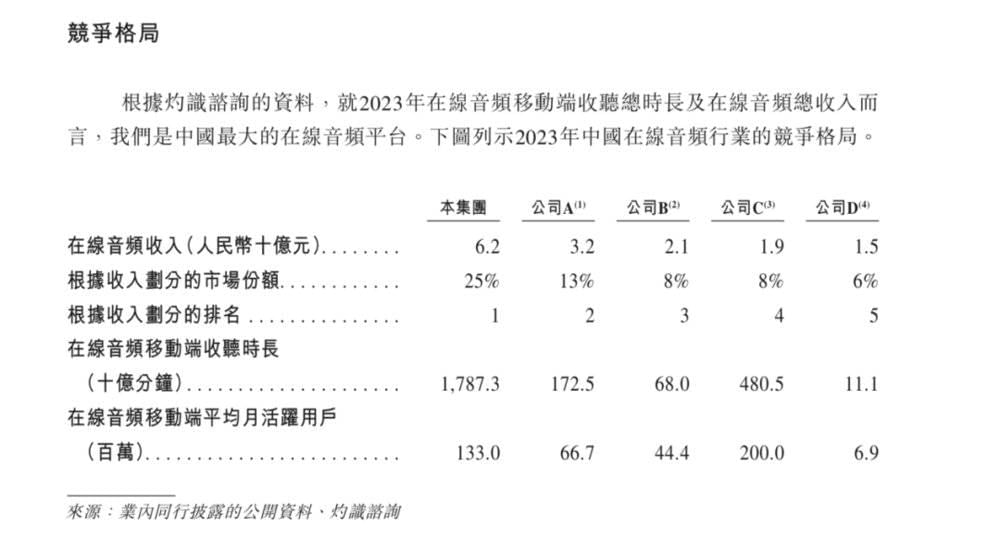

根据灼识咨询的资料,2023年,喜马拉雅移动端主应用程序平均月活跃用户(1.33亿),在中国在线音频应用程序中排名第一;移动端用户收听音频内容,约占中国所有在线音频平台移动端收听总时长约60.5%。

2023年,就在线音频收入而言,喜马拉雅在中国在线音频行业的市场份额为25%,远高于第二名13%的份额。

而且喜马拉雅所处的细分领域,未来的市场潜力巨大。

根据灼识咨询的资料,中国在线音频市场的收入从2018年的40亿元,增长至2023年的250亿元,复合年增长率为44.0%,并预计到2028年进一步增长至510亿元,2023年至2028年的复合年增长率为15.3%。

物联网/车载在线音频市场的收入,从2018年的5860万元增长至2023年的10亿元,复合年增长率为77.5%,并预计到2028年进一步增长至25亿元,2023年至2028年的复合年增长率为19.5%。

当然,喜马拉雅面临的竞争压力也不小。其中既有蜻蜓FM、荔枝等音频行业内的竞争对手,也有从短视频、直播领域跨界而来的大型互联网公司,比如快手(播客App“皮艇”)、字节跳动(番茄畅听)等。

令人意外的是,尽管有豪华股东+音频龙头的加持,喜马拉雅的上市之旅却颇为坎坷。

不仅没能拿下“中国在线音频第一股”的头衔,连续3次冲击IPO均以失败告终,包括1次赴美上市、2次赴港上市。

现在喜马拉雅第4次进军IPO,最终能否成功上市并超越280亿估值,又会对音频行业格局产生怎样的影响,值得进一步关注。