出品 | 妙投APP

作者 | 董必政

头图 | 视觉中国

产能过剩,产品降价,行业洗牌,股价下跌,跨界者止步,充斥着整个光伏行业。

与此同时,光伏P型电池PERC已经接近发电效率的极限,没有提升的空间。光伏电池技术路线也再次来到十字路口,而众多企业也在押注TOPCon、HJT、BC等新的N型技术路线上,互相观望。

这时,晶科能源带头扩产TOPCon电池,而隆基却选择另一条小众的BC技术,并在产能上选择了保守策略。

正因如此,2023年,光伏组件厂商的排名变动,王座易主。隆基绿能的“三连冠”王朝终结,晶科能源重回第1。

据Infolink统计,2023年全球组件出货排名前5依次为晶科能源、隆基绿能/天合光能、晶澳科技、通威股份/阿特斯。

(数据来源:北极星太阳能光伏网、Infolink)

一、悲观者正确、乐观者前行

产能过剩,免不了一场光伏产能的淘汰赛。

淘汰赛最后留下来的,只有先进产能。生产成本低,光电转换效率高(即单位阳光照射的发电量多),便是先进产能的特点,也是光伏行业发展的逻辑。

当下,光伏电池技术正从P型电池PERC升级到更为先进的N型电池(即TOPCon、HJT、BC类)。

但,各大厂商并未在N型电池技术形成一致,纷纷押注了不同的技术路线。

晶科、天合、晶澳等选择了TOPCon,隆基、爱旭押注了BC类,东方日升等看好HJT电池技术。

不同阵营就是“死对头”,一旦某种N型技术路线遥遥领先,留给输家的往往是固定资产减值、产线报废,甚至公司破产。

回顾光伏发展史,光伏也出现过晶硅电池、薄膜电池两种技术路线。薄膜电池技术没有突破,而晶硅电池技术却突飞猛进,转换效率节节攀升。曾押注薄膜太阳能电池的汉能、重庆神华,最终破产出局。

在光伏产品价格下行的背景下,各厂商采用不同经营的策略,押注了不同的技术路线,也就造就了2023年组件竞争格局的变化。

在TOPCon技术逐步成为N型电池技术的主流的背景下,2023年10月隆基在投资者关系记录表中表示,坚持“不领先,不扩产”的原则,不抢建TOPCon产能并稳妥储备现金,而晶科等竞对积极扩产先进的TOPCon产能。

“悲观者正确,乐观者前行”,便是隆基组件排名下滑的原因。

1.隆基扩产保守

在2023年初的规划中,隆基绿能预计2023年组件出货量为85GW。

不过,受光伏产业链价格持续下滑,以及不参与低价抢单等策略的影响,公司在2023年三季度业绩说明会上披露,组件可能只能实现2023年出货目标的85%,与晶科的超预期出货量形成鲜明的对比。

另外,在扩产的力度上,隆基也较为保守,主要有2个方面的原因:

一方面,由于产能过剩,光伏降价明显,组件价格甚至跌破1元/W,企业盈利难度加大,隆基预料到产能过剩,保守扩产,降低经营风险;

另一方面,隆基留下本钱,保存实力,是为了押注自主研发的N型电池技术——HPBC。

隆基保守的策略,同样也体现在财务数据上。

在资本开支方面,2023年前3季度,隆基的资本开支额为77.13亿,远小于同一阵营的晶科、天合、晶澳。

(数据来源:choice)

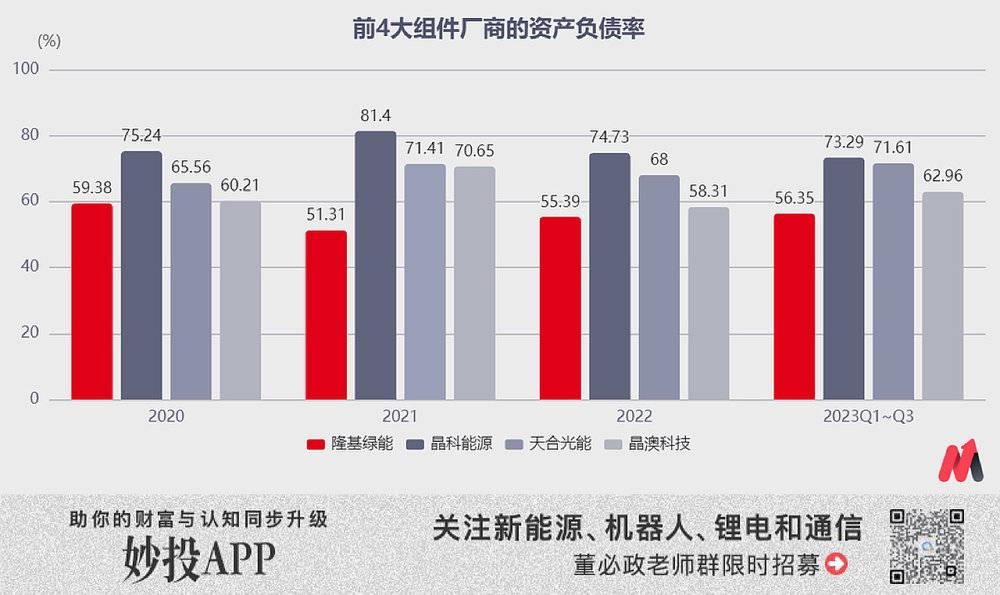

在资产负债率方面,2023年前3季度隆基绿能的资产负债率为56.35%,而扩产TOPCon的晶科能源、天合光能的资产负债率分别为73.29%、71.61%。

(数据来源:choice)

综合来看,隆基绿能的经营杠杆较小,财务状态更好,抵御风险的能力更强。

对于BC技术,隆基认为,在N型电池技术中,BC电池的理论转换效率更高;如果BC技术工艺拉通且成本问题得到解决,则BC产品将有竞争优势。但,目前BC产品并不具备明显的优势。

截至2023年底,隆基的电池片产能接近90GW。其中,HPBC电池产能约35GW,TOPCon产能约30GW。而这30GW的TOPCon产能,主要源自于终端客户的短期压力。

2.竞对积极扩产

与隆基截然相反,晶科能源等厂商选定TOPCon为N型电池技术路线,带头快速扩充TOPCon电池产能。

在产能过剩背景下,晶科能源、天合光能等厂商扩产的风险并不小。

但,勇敢者先享受世界。

在产能方面,晶科能源规划2023年年底电池片、组件分别形成90GW、110GW产能,其TOPCon电池的产能超过70GW;天合光能规划2023年底年底电池片、组件产能将分别达到75GW、95GW,其电池片TOPCon产能为40GW。

凭借TOPCon产能的大增,晶科能源、天合光能在出货量上均取得不错的成绩。

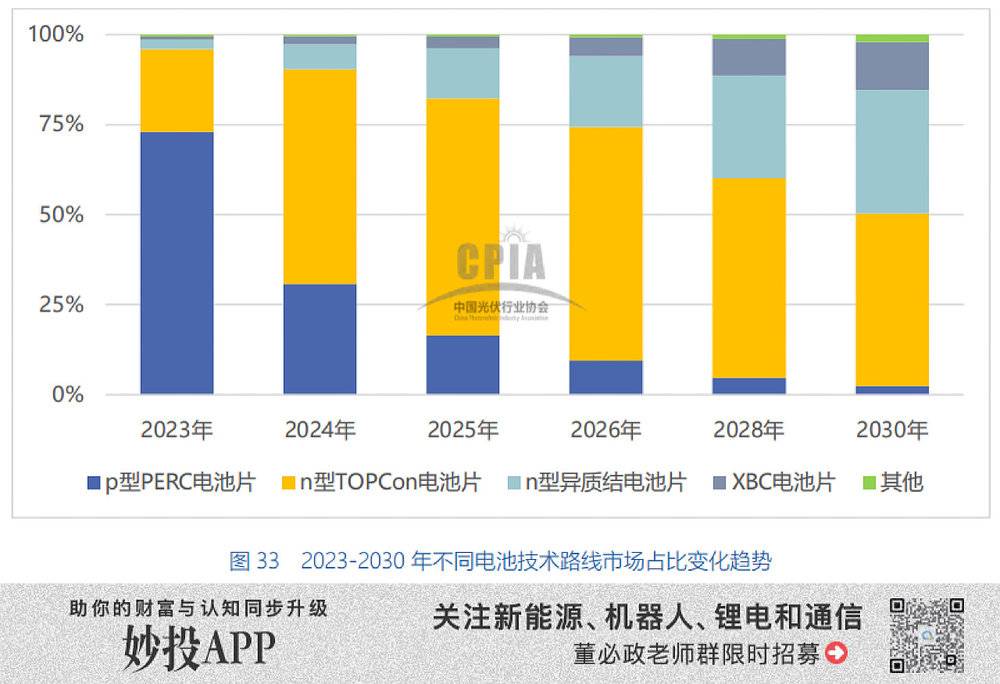

然而,光伏巨头加码TOPCon产能之后,其他厂商又纷纷跟进。据CPIA预计,2024年、2025年TOPCon占比有望提升,成为主流的光伏电池片。

不过,电池环节依然过剩明显。据Infolink统计,2023年末电池总产能达到1100GW以上,超过终端需求两倍有余。其中,TOPCon电池产能为670GW,PERC电池产能为506GW。

但,先进的TOPCon产能永不过时,还能与腰部、尾部企业拉开差距。

目前,晶科能源、天合光能的TOPCon电池的转换效率较为领先,可达到26%左右,且已经超过了PERC电池24.5%的理论转换效率极限,且仍有提升的空间。

凭借效率高、产能大,晶科能源、天合光能等厂商的TOPCon电池及组件出货量大增,也加速了老旧的PERC产能的出清等。据InfoLink统计,截至2023年12月,已经确定关闭的PERC电池产能的项目达到50.6GW,占比约10%左右。

此外,据CPIA统计,凭借更高的转换效率,在组件招投标项目中,头部企业报价范围普遍高于二三线企业报价。根据CPIA整理的数据,2024年2月组件环节整体的开工率为23%,TOP9组件企业的开工率为49%。

(数据来源:CPIA)

短期来看,晶科能源、天合光能等厂商凭借扩产先进的TOPCon产能且不断迭代,在出货量上有望与隆基拉开差距。

二、留给隆基的时间不多了

在前4大组件厂中,隆基绿能是唯一未大规模跟进当下主流光伏电池TOPCon的组件制造商,且直到去年9月,才正式宣布押注BC电池。

隆基把未来重回组件王座的“赌注”,押在HPBC上。但,隆基要想重回巅峰,且与TOPCon厂商拉开差距,必须满足以下3点:

1.隆基的HPBC要在光电转换效率、生产成本要取得优势;

2.隆基研发出具备效率优势的集中式场景产品;

3.隆基对HPBC的扩产,要先于下一代技术的落地至少3年以上。

(1)效率、成本决一胜负

TOPCon、HPBC同为N型光伏电池技术,其性能差距还得体现在光电转换效率、生产成本上。

如果两者相差不大,两种技术将共生;如果两者相差较大,先进的技术有望迅速抢占市场。

当下,在组件的转换效率方面,晶科的TOPCon组件与隆基的HPBC组件在转换效率上,并未拉开较大的差距。

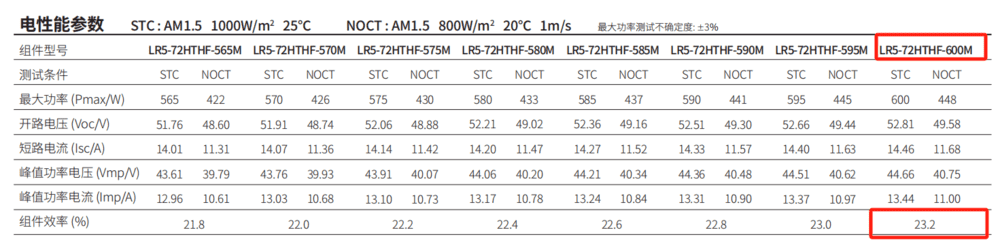

隆基绿能官网显示,隆基的Hi-MOX6系列组件搭载了HPBC电池,最大功率可达600W,组件转换效率最高可达23.2%,凭借正面转换效率高,主要应用于工商业屋顶等分布式场景。

(资料来源:隆基绿能官网)

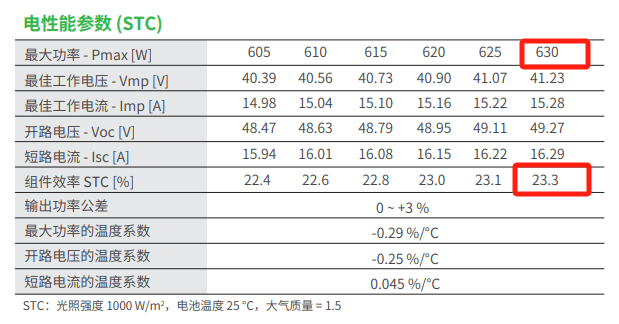

晶科能源官网显示,晶科的TigerNeo系列组件搭载了TOPCon电池,最大功率可达630W,组件

转换效率最高可达23.3%,可应用于大基地、地面电站、工商业屋顶等多场景。

(资料来源:晶科能源官网)

另外,同样押注BC技术的爱旭股份,其ABC组件彗星系列的转换效率最高可达23.9%。因此,BC电池的转换效率具备与TOPCon拉开差距的可能。

此外,BC电池的理论极限效率为29.1%,高于TOPCon电池的28.7%。

不过,隆基的HPBC的转换效率能否超过TOPCon,但需要其研发实力和研发进度,仍有不确定性。

在生产成本方面,相较于TOPCon、PERC,BC类电池的成本更高,主要体现在设备成本上。此外,BC电池生产对新技术和新材料的要求较高,配套产业链尚不完善,且落地周期比较长,导致BC电池从研发到量产慢于其他路线。

据券商统计,目前TOPCon设备投资约为1.6-1.8亿元/GW,低于HPBC的1.8-2亿元/GW,高于PERC的1.2亿元/GW。

对于BC电池降本,隆基也给出了时间表。据隆基绿能的投资者关系活动记录表,公司预计在2024年底或2025年年初公司的BC类产品成本将会低于PERC产品。

(2)集中式场景产品落地

光伏的应用场景分为两类:集中式、分布式。其中,集中式场景为戈壁等地面大型电站等;分布式场景为工商业及户用屋顶等。

在光伏组件的选择上,集中式电站在安装组件时,需要用支架对组件倾斜安装,正反两面都有机会被太阳光照射,往往会选择双面发电效率综合更高的光伏组件,而屋顶光伏因只有一面可以接触到太阳光,往往会选择单面发电率更高的光伏组件。

凭借正面转换效率高,隆基的HPBC产品也多用于分布式的屋顶光伏。在集中式电站这类双面场景下,BC电池在双面率上低于TOPCon电池,综合发电量并无优势。

根据隆基的投资者记录表,目前公司BC技术的双面率基本在65%到70%之间,低于TOPCon电池的85%。

因此,隆基的HPBC产品要切入集中式场景,必须提升双面率,或者在正面功率上较大幅度有较大的提升,抵消背面率低带来的影响。

一旦实现,隆基的HPBC产品便可以进入集中式场景,去争夺更多的市场份额。

(3)越快越好

产品力只是一方面,产品力+产能才是真正的“王炸”,才有可能让隆基重回巅峰。由于规模化的原因,产品力的差距会在业绩上被放大。

不过,值得注意的是,隆基的HPBC取得领先的时间点也很重要,一定要在下一代电池技术规模落地之前,且越早越好;否则,电池技术之争仍会有变数。

作为下一代电池技术,业内一致认为钙钛矿电池是确定性的趋势,且转换效率高于TOPCon、HJT、BC类等N型电池。

不少组件大厂研发的钙钛矿叠层电池的转换效率能达到32%+,但钙钛矿电池的规模化落地还需5年之后。

此外,根据隆基的投资者记录表,若隆基在成本、量产效率上取得领先,会领先2-3年或者考虑建设周期会更长一些。

保守来看,隆基凭借HPBC技术在N型电池取得领先,最好早于钙钛矿电池的规模化落地要有3年以上的时间。按照现在这个时间点来推算,大约在2026年之前。

如果,在临近钙钛矿电池规模量产时,隆基的BC类产品才取得领先;那么,隆基又将面临该不该扩产,扩产后能否收回成本等新的问题,其BC类电池领先的意义也就没有那么大了。

因此,看上去,N型电池时代才刚刚来到;实则,留给隆基的时间并不多了。

反过来想,若隆基能够与时间的赛跑中胜出,HPBC电池扩产的公告一旦披露,这将成为隆基开始反击的标志性时刻,N型电池技术的格局又将迎来变数。而被套的股民和机构也会看到新的希望。